摘要:

非农就业数据+PCE来袭

科技巨头财报潮来袭!苹果、微软、Meta、亚马逊接连登场

巴菲特股东大会

特朗普迎百日上台

休市提醒:港股因劳动节周四休市,美股正常开市

本周美股市场将面临密集的事件、数据和财报考验。

当然,全球市场最大的“黑天鹅”依然是美国总统特朗普。倘若他觉得美股连涨四天后,自己又能肆意挑战市场稳定,无论多好的数据、财报都无法挽救。同时,作为一个象征性节点,特朗普将在4月30日迎来当前任期的“执政百日”。

哈佛大学教授、前美国财长劳伦斯·萨默斯本周评价称,“特朗普2.0政府”的头一百天,可能是美国自二战以来所有履新总统中最失败的,而且这是“市场的裁决”。

抛开特朗普,本周的各种事件就极为繁忙。

4月28日 周一

经济数据:美国将于22: 30公布4月达拉斯联储商业活动指数;

财经事件:十四届全国人大常委会第十五次会议将于4月27日至30日在北京举行,加拿大举行联邦选举。

财报:恩智浦盘后发布业绩。

4月29日 周二

财经数据:美国2月FHFA房价指数月率、2月S&P/CS20座大城市未季调房价指数年率将于21:00公布;美国3月JOLTs职位空缺(万人)、4月谘商会消费者信心指数将于22: 00公布;

财报:可口可乐、 辉瑞(盘前),Snap Inc、星巴克(盘后)发布业绩。

4月30日 周三

财经数据:美国至4月25日当周API原油库存(万桶)将于凌晨4: 30公布;中国4月官方制造业PMI将于9: 30出炉;4月财新制造业PMI将于9: 45公布;

20:15将公布美国4月ADP就业人数(万人);美国第一季度劳工成本指数季率、实际GDP年化季率初值、实际个人消费支出季率初值、核心PCE物价指数年化季率初值将于20: 30公布;21:45将公布美国4月芝加哥PMI;美国3月核心PCE物价指数年率将于22: 00公布;美国至4月25日当周EIA原油库存(万桶)将于22: 30公布。

财经事件:中国国内成品油将开启新一轮调价窗口;世界黄金协会将发布第一季度《黄金需求趋势》报告。

财报:瑞银、西部数据、Etsy(盘前),Meta Platforms、微软、高通(盘后)公布业绩;

5月1日 周四

经济数据:19:30将公布美国4月挑战者企业裁员人数(万人);20:30将公布美国至4月26日当周初请失业金人数(万人);21:45将公布美国4月标普全球制造业PMI终值;22:00将公布美国4月ISM制造业PMI;22:30将公布美国至4月25日当周EIA天然气库存(亿立方英尺)。

财经事件:日本央行行长植田和男召开货币政策新闻发布会、 日本央行公布利率决议和经济前景展望报告。

财报:麦当劳、礼来、Roblox、万事达(盘前),苹果、 亚马逊、 Strategy(盘后)发布业绩。

休市提醒:劳动节,港股将于周四休市,美股则正常开市。

5月2日 周五

财经数据:日本3月失业率将于7:30公布;美国4月失业率、4月季调后非农就业人口(万人)将于20:30公布;美国3月工厂订单月率将于22:00公布。

财报:埃克森美孚、雪佛龙 、壳牌(盘前)发布业绩。

美欧一季度经济成绩单

美国和欧元区一季度GDP数据将于周三公布。

市场预期,美国一季度实际GDP年化季环比初值为0.2%,较上一季度的2.4%大幅萎缩,为2022年三季度以来最低纪录。在特朗普掀起全球贸易战的背景下,这一几近停滞的GDP数据可能会加剧对潜在衰退的担忧,以及就业市场可能恶化的风险。

彭博最新的经济学家月度调查显示,今年前三个季度,美国GDP增长将均低于1%,私人投资将收缩。同时,许多对就业安全感日益担忧的消费者也将收缩购买。

上周国际货币基金组织(IMF)下调了今年美国经济预测(从2.7%下调至1.8%),预测美国今年陷入衰退的概率为40%,去年10月预计为27%。

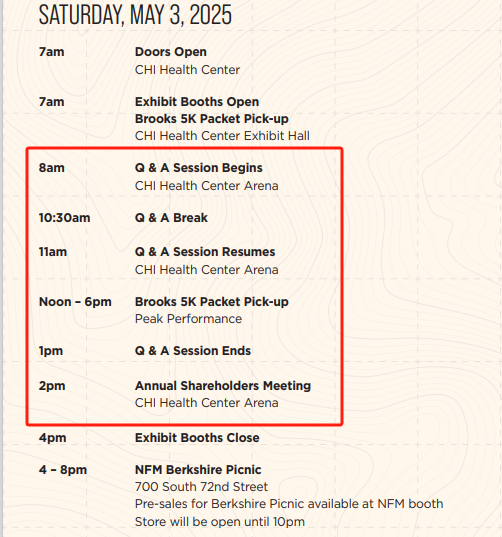

巴菲特股东大会

全球投资界的目光即将聚焦美国奥马哈——当地时间5月2日至3日,伯克希尔·哈撒韦年度股东大会将在这里隆重举行。

这场被誉为“投资界春 晚”的盛会,不仅是股东们的聚会,更是全球投资者学习与交流的绝佳机会。5月3日的核心环节问答中,巴菲特将直面股东提问,分享对市场趋势、公司运营及投资策略的深刻洞察。

本次大会的亮点在于,伯克希尔目前持有的3180亿美元的现金将如何部署,以及巴菲特的继任问题。

美国非农新增就业预计大幅下滑,失业率或维持不变

美国重磅非农就业数据将于周五公布。市场预期,4月新增非农就业人数将从3月的22.8万下降至13万,或创下四个月来最低水平。

美联储当红理事沃勒此前表示,就业市场若严重下滑,可能令美联储更多、更快降息。他说,如果特朗普政府重新实施激进的关税政策,企业可能会开始裁员,而如果失业率显著上升,他将支持降息。

4月时薪同比预计从3.8%略微上升至3.9%,失业率维持在4.2%的水平不变。高盛指出,失业率是预警经济放缓的最佳指标之一,通常在衰退开始后仅一个月就会发出信号。这意味着,若本次失业率不及预期,将再次触发衰退警报。

另一个重要数据是周三公布的美国3月核心PCE物价指数——美联储最爱通胀数据。市场预计,3月核心PCE物价指数同比上涨2.6%,这将是自去年6月以来的最小涨幅。该数据公布一周左右后,美联储将公布5月利率决议,经济学家预计维持利率不变。

美日第二轮谈判即将开启,关税前景未明日本央行大概按兵不动

日本央行将于周四公布最新利率决议和经济前景展望报告,市场预计日本央行维持利率不变。

稍后,日本央行行长植田和男召开货币政策新闻发布会,市场将聚焦日本央行对于特朗普关税政策影响的看法。

一些媒体称,日本经济再生担当大臣、与美国贸易谈判的日方首席代表赤泽亮正计划,于4月30日至5月2日访美,会见贝森特等特朗普政府的官员,进行第二轮日美谈判。

本周与美财长会谈后,日财相称,美方并没有围绕汇率水平和汇率目标喊话日本。日本再次被爆考虑将大豆作为谈判筹码,以求达成协议降低关税。

美国科技巨头财报

当周,Meta、微软、亚马逊、苹果和Spotify等科技巨头陆续公布财报,投资者将密切关注其供应链和从海外进口产品面临的潜在关税打击。

根据综合分析,亚马逊和苹果可能是关税风暴中受冲击最严重的两大科技巨头。亚马逊将于周四美股盘后公布财报,公司不仅广告业务可能受到冲击,其严重依赖亚洲供应商和零售商的市场收入也必将遭受特朗普关税的痛击。

而苹果也将在周四美股盘后公布财报,虽然公司可能因消费者恐慌性提前购买而短期受益,但随着关税全面实施,其供应链成本上升和消费者购买力下降的双重压力将逐渐显现。

财报前瞻 | 苹果"服务引擎"能否扛住硬件寒冬?供应链大迁徙与AI困局待解

财报前瞻|微软Azure云业务增速或再度放缓,但AI产品贡献料持续提升