金银40年联动规律被打破,黄金料继续碾压白银!

过去金银价格比通常在45-80之间波动,但自2022年起这个比率就突破了历史区间。高盛贵金属研究团队认为,由于央行购金需求结构性地推高了金价,白银不太可能追上黄金这波涨势。

央行打破40年关联性

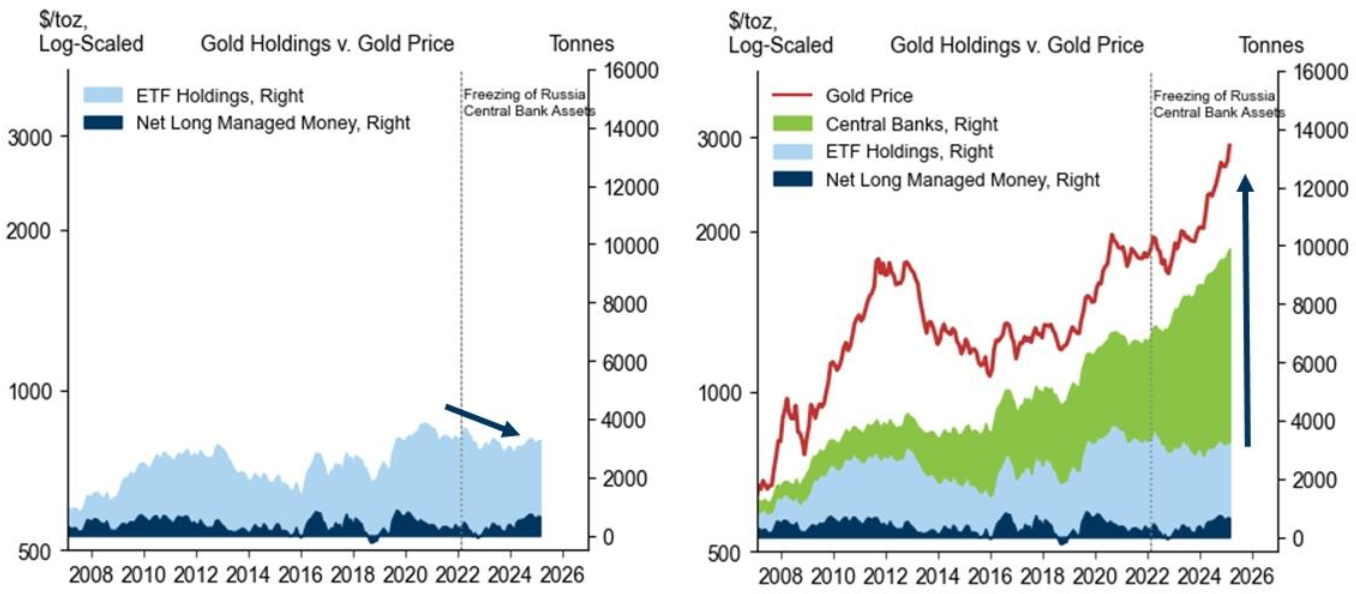

历史上金银价格高度联动,主要因为它们的投资流向(ETF需求和COMEX净管理资金头寸)往往同步变动。

白银具有双重属性,既像黄金又像工业金属。2022年实际利率上升对金银投资流向的压制程度相当,证明二者基础关联性仍然存在。与黄金一样,投资需求(通常与宏观不确定性和实际利率相关)是白银价格的主要驱动力,但其工业属性会导致其价格在经济下行周期表现不佳。

俄罗斯外汇储备被冻结后,央行购金量激增五倍,但这一趋势并未延伸到储量更丰富、价值更低的白银。虽然投资流向逆转时金银可能同步下跌,但只有黄金能获得央行需求的结构性支撑。

因此,当投资需求下降时白银会跟随黄金下跌,但在央行购金推动金价上涨时,白银往往跟不上节奏。

白银难迎结构性补涨

央行购银不太可能成为补涨行情的可靠驱动力,原因有三:

- 物理特性:黄金更适合储备管理。其稀缺度是白银的10倍,单位价值是100倍,密度是2倍,更便于储存运输。价值10亿美元的黄金一个行李箱就能装下,同等价值的白银需要装满一整辆货运卡车。黄金化学性质稳定,白银则会氧化变质。

- 制度地位:白银未被纳入IMF储备框架,在现代央行资产组合中无足轻重。其工业属性使其具有顺周期性,不适合作为对冲工具,且波动更大、流动性更差。

- 替代效应有限:央行管理的是价值而非重量。黄金储备是被动持有,若金价结构性上涨,只需减少持有量即可维持美元配置规模。

虽然白银有工业需求支撑(如光伏热潮),但始终未能缩小与黄金的差距。随着光伏产能过剩、美国衰退风险高企,加上2025年央行购金需求持续强劲,黄金表现料将继续优于白银。不过若黄金投资需求回暖(如2025年一季度行情),高度联动的白银也可能跟涨。

也就是说,尽管白银的走势不太可能与黄金持平,但它可能会受益于投资者重新燃起的兴趣。鉴于流动性的高度相关性,2025年对黄金的需求可能也会提振白银。这在2025年第一季度的反弹中已经很明显,当时ETF资金流入和投机性买盘支撑了黄金和白银。

高盛黄金展望

最后,高盛重申了其结构性看涨黄金的观点,基准预期是年底前金价将达到3700美元/盎司,到2026年中期将达到4000美元/盎司。若美国政策引发衰退,ETF加速流入或推动年底金价至3880美元。极端情况下(如美联储政策受质疑或美国储备政策生变),2025年底或见4500美元。

高盛认为,现在是长期投资黄金的一个有吸引力的切入点。现在的投机性仓位较少,有很大的重建空间。近期的一个风险是乌克兰和俄罗斯可能达成协议,这将导致算法抛售令金价短暂下跌3%。

但杠杆率较低的长期投资者可以消化这种短期波动风险,因为仓位可能会在持续的宏观不确定性下迅速重建。高盛建议长期投资者逢低加仓,但杠杆投资者需警惕波动风险。

免责声明:投资有风险,本文并非投资建议,以上内容不应被视为任何金融产品的购买或出售要约、建议或邀请,作者或其他用户的任何相关讨论、评论或帖子也不应被视为此类内容。本文仅供一般参考,不考虑您的个人投资目标、财务状况或需求。TTM对信息的准确性和完整性不承担任何责任或保证,投资者应自行研究并在投资前寻求专业建议。

热议股票

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10