美企的流动性到底咋样?

在市场面前,意外频出才是不出意外的,从原有框架出发我们似乎没有观测到美国的流动性危机,但这个词又反复被市场和媒体提及,说明这次的流动性收紧和往常有所不同。从3月11日的报告《二季度美国的流动性挑战》开始,笔者就持续监控着美国的流动性溢价和信用溢价等传统流动性指标的走势。我们同市场一样试图通过观察这些指标的变化来提示流动性风险。在4月关税第1周时,这些传统指标确实存在明显走高的趋势,但之后又快速下降,目前已经大幅回吐了之前的涨幅(图1-2)。那么是不是我们就可以宣布流动性的冲击已经缓解了?

笔者觉得现在得到这样的结论还为时尚早,这些指标似乎有滞后的风险。可能被我们忽略的是,美国的信用债券市场是个流动性强且资质要求很高的市场,所有如果我们把目光锁定在2025年Q2到期的公司债(无论是投资级还是高收益级)发行主体只有不到1000只(约876只),比美股市场的股票数量还要少许多。所以美国信用债券的发行可以理解为一件与美股发行同样甚至更困难的事情。换言之,能发出债的公司都是在美国偿债能力相对最靠前的一批公司。如果连这些企业的融资条件都开始变得十分困难,再判断全社会的经济环境恶化可能为时已晚。再加上这几年非金融企业的在手现金在历史绝对高位,不排除企业继续缩表(用在手现金还债)与债务高峰做“困兽之斗”,迟迟没有违约的债券来推高这些利差。

所以我们争取先看一步,以史为鉴,观察后续企业财务上最可能面临的局面和应对之策。总体上看,4月28日我们在报告《美国的困局的历史案例》曾对比过当下美国企业债务与2021年H2的中国地产企业债务。两者存在着许多共同点:

①都是面临长期债务到期高峰;②融资利率都在快速上升;③私营企业开始净偿还;④融资久期缩短导致债务到期加快,规模扩大(原本到期的长端债+为滚续而发行的短期债)。

更加艰难的融资环境会让企业对资本开支谨慎和犹豫起来,即使是最坚定的企业家也可能有心无力。美企的Capex也大概率如2021年H2民营地产企业拿地(可以理解为地产企业的Capex)一样开始大幅下滑。

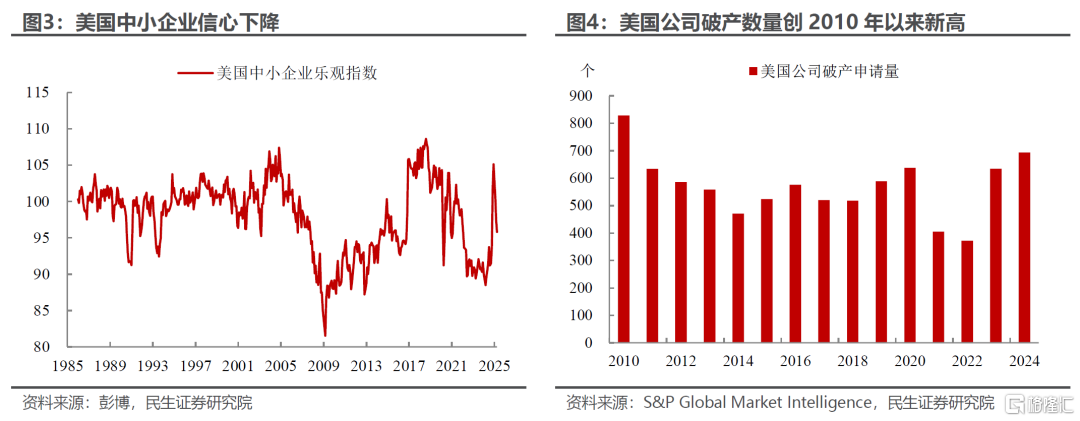

其实,美国需求环境开始恶化的证据已经开始出现:美国小企业信心指数(反映投资意愿的关键指标)快速走弱,表明中小企业对经济前景较为悲观,2024年破产公司的数量也已经创下2010年以来的新高,比疫情爆发的2020年还高(图3-4)。

投融资的寒冬另一面是如火如荼。部分科技巨头及制造业龙头出手仍旧阔绰,其中美股Mag7是资本开支的主力【注:Magnificent Seven是指七家在人工智能、云计算等领域占据主导地位的大型科技公司,包括苹果(Apple)、微软(Microsoft)、谷歌母公司Alphabet、亚马逊(Amazon)、英伟达(NVIDIA)、特斯拉(Tesla)和Meta(原Facebook),下文简写为Mag7》】。他们因AI、供应链重组需求,维持或增加资本支出(Capex),承诺不会因为融资大环境的改变而减少。但是意愿不代表能力,我们只需要观察一下Mag7的债务状态、偿债指标和总信用(速冻资产+融资额度)的成本就可以得到一个大概的结论:

大企业的资本开支概率也会之后像中小企业一样进入下滑周期。理性上,其方向是确定的,幅度加大或就在一至两年内,并且有效的市场肯定会提前反应:

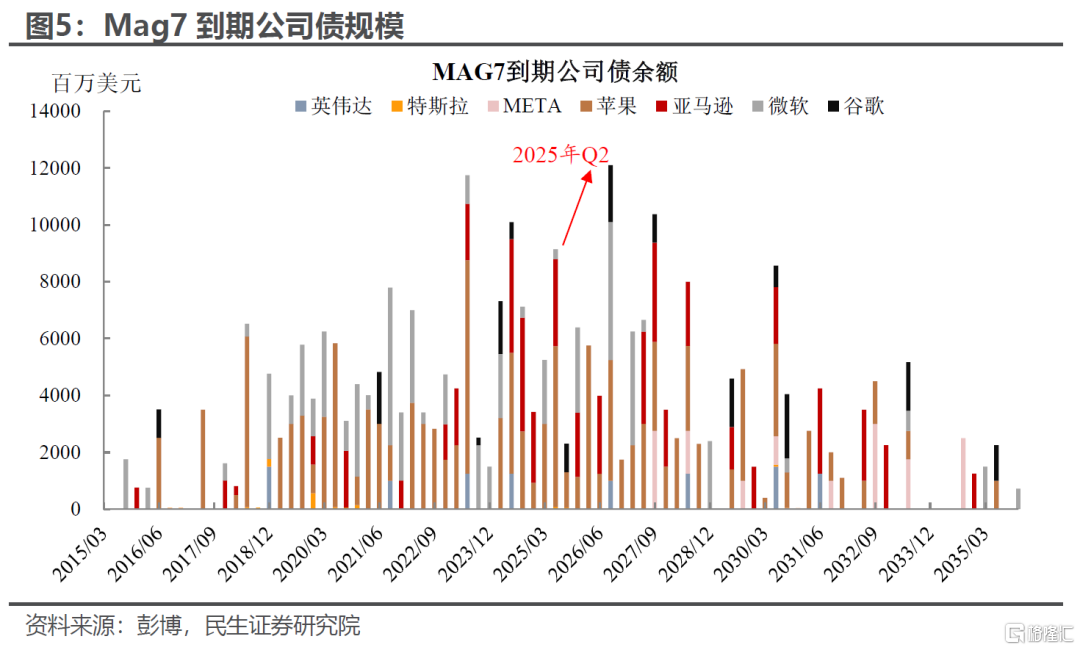

第一,虽然债务融资并不是这些科技巨头的主要融资手段,但是大多数公司也确实没有抵御住美联储“无限量宽松”的“诱惑”,在零利率且量化宽松时期发行了债务,从图5中可以看到23年-27年都是Mag7的低息债务到期相对较为集中的区间。

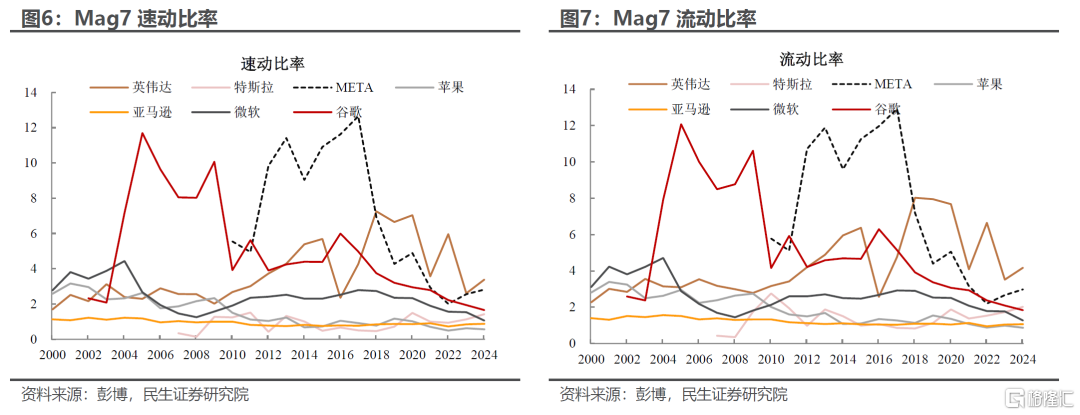

第二,从方向来看,Mag7中多数企业的速动比率在疫情后盈利增速和经营性现金流不断改善的背景下还在下行,说明了这些巨头对未来AI产业的预期相对乐观,军备竞赛时不我待,Capex支出增加侵蚀了这些企业的偿债能力。

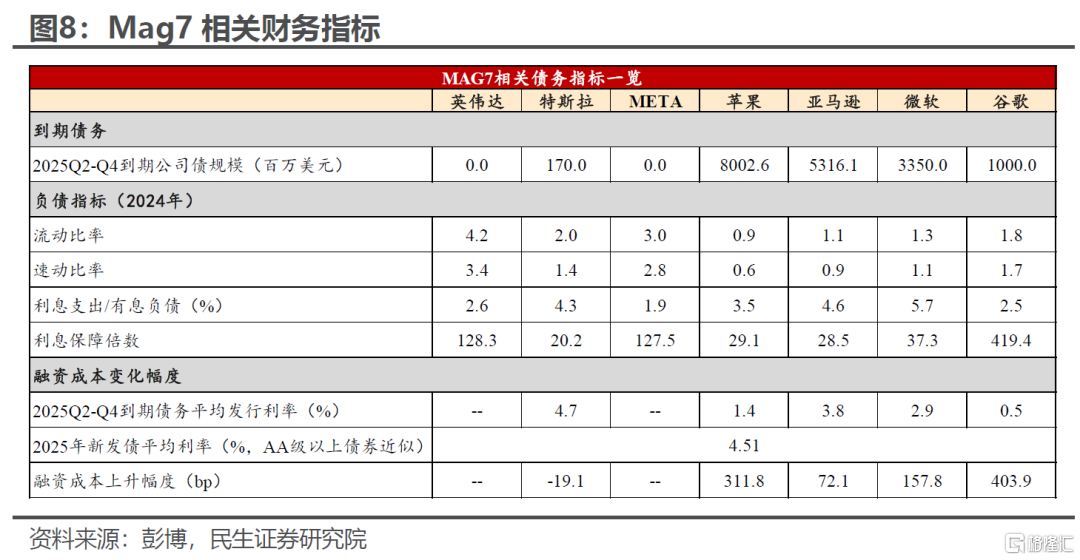

第三,从Mag7速动比率的绝对数值来看,偿债能力难言健康:苹果和亚马逊仅为0.6和0.9,绝对值小于1,必然需要通过动用今年的净利润或者再融资来偿债,资本开支会受到一定掣肘。偿债手段中,前者会侵蚀今年的利润增速,后者需要承担当下高企的利率水平。其他企业中,微软的速动比率也仅有1.1。且除去偿债压力较低的英伟达和META(2025年后三季度没有债务到期),其他公司的速动比率也没有超过2(谷歌1.7、特斯拉1.4)。这意味着Mag7如果Capex的承诺周期超过两年,在不远的将来也必须动用净利润或者高利融资来践行资本开支承诺(前提是联储不大幅降息,我们的观点详见《无能为力的美联储,被迫强势的鲍威尔》)。

第四,顶着当前的高利率再融资并不是件容易的财务决定。虽然当下Mag7的平均评级多为AA级及以上(穆迪),但是2025年新发债平均利率也高达4.5%。这与Mag7在2025年Q2-4要到期的债券利率相比大多都有较大幅度的上升(除了2020年才开始全年盈利的特斯拉融资成本小幅下降约20bps,其他企业分别上升72-404bps)。

第五,首先,企业的选择无非是牺牲短期利润“硬着头皮”为未来投资,或者“咬紧牙根”借更贵的资金进行资本开支。无论是何者企业都是要么缩减资本开支,要么短期就无法维持此前如此高的增速。前者可能会减少AI产业链企业的短期收入和利润预期,后者对于企业和美股估值可能更不是好事。长痛和短痛必须选一个。

为什么说资本开支的减少会使AI产业链企业的收入和利润,我们可以简单算一笔账,以英伟达Q1的数据中心芯片净营收为例(391亿美元),一年的营收预期超过1500亿。按照芯片与数据中心的成本比例计算,数据中心的总建设成本(包括芯片在内)就会超过3000亿。而Mag7的经营杠杆(可变成本/固定资本)大致在1附近,因此产品化之后大致的总资本开支在6000亿左右。随着融资条件的收紧,一旦资本开支下降,AI产业的营收与净利润必然打折(类似上文提到的2021年H2的中国地产企业)。

此外,再考虑财务成本上升对盈利的侵蚀,标普500的盈利增速难达到年前的一致预期10%-15%,年初的增速很大程度上依赖AI行业的资本开支,[6000亿*(30%~40%净利率)/2024年S&P500的净利润1.8万亿=10~15%]。如果增速预期继续下调,放眼全球,美股当前的估值确实谈不上便宜。

综上所述,以Mag7为例,美国大型企业虽然拥有较高的在手现金,但随着前几年资本开支和利率快速上升,目前超大型企业也开始逐渐受到金融条件收紧的掣肘,乐观的业绩预测与相对应的高估值让美股价格存在“既杀估值,也杀盈利”的可能。

另一方面跨境资本流动对美股也有不小的影响。目前市场对关税谈判的敏感度随着中美日内瓦的联合声明发布之后明显转为钝感。接棒的是美国减税法案的流程加速,“新的风暴已经出现”。

近期日债和美债的发行不及预期只是前奏,我们在4月6日的报告《关税疑云:交易逻辑和终局》和4月12日的报告《如期而至的流动性危机——写在美国股债汇三杀之时》中强调:

“本轮资金流向的逻辑并不是经典的Risk-Off。今年2至3月‘过热回吐’交易时美元是净流出的,体现为海外资金‘各回各家、各找各妈’(非美货币同时升值)。资金正从前两年表现最好、利率最高的美国市场开始流向借贷利率最低,流动性相较最宽松的日本。但资金回流日本后并没有买入日本资产,一个合理的解释是前期大量来自日本的‘便宜贷款’正在被提前偿还或不再续作,这对全球来讲都是在降杠杆。因为日元是这个星球上最容易获得的‘便宜钱’,所以日本银行也是大多数跨国金融机构的贷方。‘最具性价比’的资金都在去杠杆,市场理所应当地开始担心全球性的流动性危机。”

美股指数目前已经回到对等关税征收(4月2日)之前的水平,而美元指数却相较当时的水平还有差距。说明外资没有维持之前的净流入趋势,美股的反弹更多是依赖美国国内的剩余流动性(多数是之前持仓较少的美国散户)在支撑,后续潜在能流入权益的资金恐有限。(“特朗普喊单”交易在笔者眼中类似2021年GME散户炒作事件的后半段)

这就是与以往相似环境不同的地方,这轮RiskOff涨的不是美元指数,美债溢价也就没跟着走高,换句话说,美元不贵。其实这一方面归因于前期美债利率(短期持有到期)和美股上涨带来的浮动盈余了结带来的资金再平衡,另一方面归结于特朗普政府的一些出尔反尔的政策组合让美元风险溢价有所上升。未来,过去几年美元资产上的溢价都有可能均值回复成折价,带来的不仅仅是美元资产的重估,还有美元本身的重估。这也会深刻的影响到非美市场的市场重估。因此,我们再次强调《港股的定位或因地缘政治改变》中的结论,港股的估值和投融资规模都有较大的上升空间。

风险提示:特朗普政策过于激进导致美国经济陷入滞胀甚至衰退;关税扩散超预期,导致全球经济超预期放缓、市场调整幅度加大。

注:本文来自民生证券股份有限公司2025年6月2日发布的《关于美国这次流动性危机的思考》,报告分析师:林彦 S0100525030001

免责声明:投资有风险,本文并非投资建议,以上内容不应被视为任何金融产品的购买或出售要约、建议或邀请,作者或其他用户的任何相关讨论、评论或帖子也不应被视为此类内容。本文仅供一般参考,不考虑您的个人投资目标、财务状况或需求。TTM对信息的准确性和完整性不承担任何责任或保证,投资者应自行研究并在投资前寻求专业建议。

热议股票

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10