来源:活报告

摘要:“颖通控股”于2025年6月9日向港交所递交招股书,拟在香港主板上市,联席保荐人为BNP Paribas、中信证券。

公司是中国内地及港澳综合市场领先的香水品牌管理公司,2024财年收入为人民币20.83亿元,净利润2.27亿元,毛利率50.31%。

据《彭博》引述文件报道,香水集团颖通控股已开始评估投资者对其香港IPO的兴趣,投资者教育会议将于周二至周五举行,可能的建簿日期为6月18日至23日,预计6月23日定价,预计6月26日上市。

公司主要管理及销售各种价位的香水,包括入门高端香水(价格为每50毫升人民币599元或以下)、高端香水(价格介乎每50毫升人民币600元至人民币1,199元)及奢侈香水(价格为每50毫升人民币1,200元或以上)。

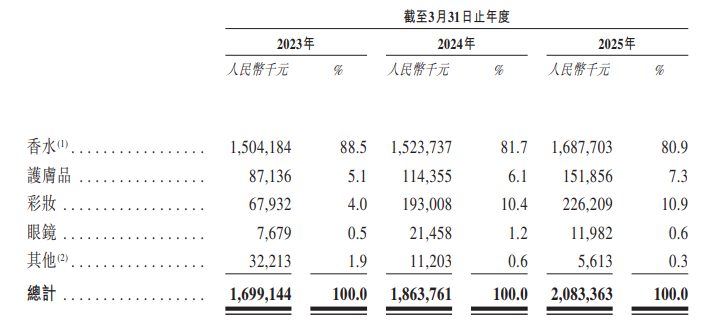

公司拥有庞大且多元化的品牌组合,不仅包括香水,还包括彩妆、护肤品、个人护理产品、眼镜及家居香氛。

“颖通控股”管理的品牌总数为72个,包括Hermès(爱马仕)、Van Cleef & Arpels(梵克雅宝)、Chopard(萧邦)、高端日本护肤品牌Albion、Laura Mercier、Elegance等。

除外部品牌和产品外,公司亦管理自有品牌Santa Monica的香水和眼镜。公司自1999年开始以Santa Monica品牌提供眼镜,于2022年再以该自有品牌推出五款香水。

公司管理及运营全球品牌涵盖整个业务流程,包括品牌及产品的战略选择、市场进入和扩张计划的制定、产品采购、库存管理、物流、仓储、营销、销售及分销以及CRM。

公司提供全面的销售及分销网络,在中国内地、香港及澳门逾400个城市拥有7,500余个线下销售点。除线下销售渠道外,公司亦通过中国内地、香港及澳门的知名电商平台及社交媒体平台线上销售产品。

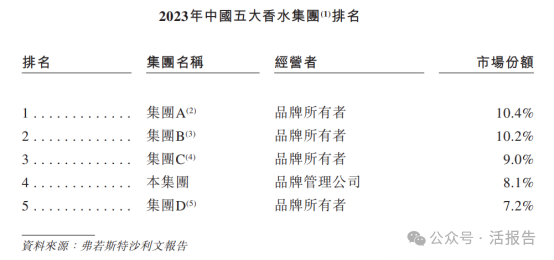

根据弗若斯特沙利文的资料,按2023年零售额计,“颖通控股”是中国内地第四大香水集团,市占率8.1%;2023年就香水产品零售额在非品牌所有者香水集团中排名第一。

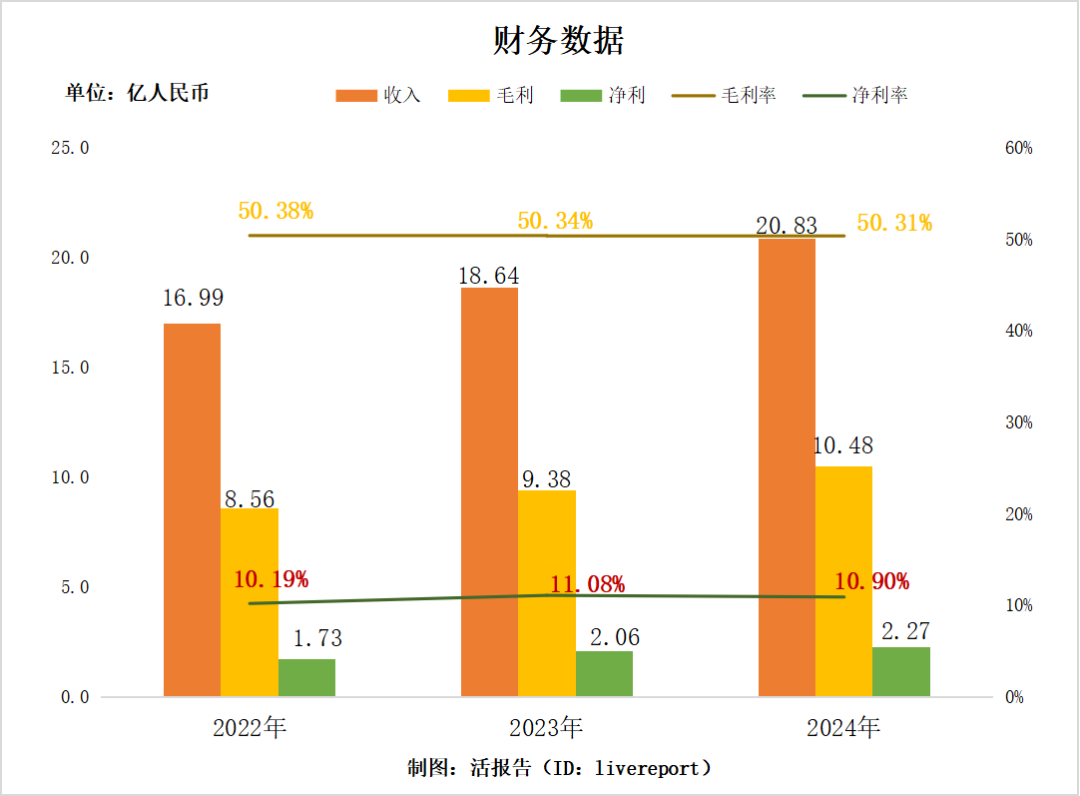

财务分析

截至2025年3月31日止的3个财年:

收入分别约为人民币16.99亿元、18.64亿元、20.83亿元,年复合增长率为10.73%;

毛利分别约为人民币8.56亿元、9.38亿元、10.48亿元,年复合增长率为10.65%;

净利润分别约为人民币1.73亿元、2.06亿元、2.27亿元,年复合增长率为14.52%;

毛利率分别约为50.38%、50.34%、50.31%;

净利率分别约为10.19%、11.08%、10.90%。

LiveReport大数据

公司近三个财年营收、毛利稳定增长,2024财年公司净利率小幅下滑,毛利率与上一年度基本持平。

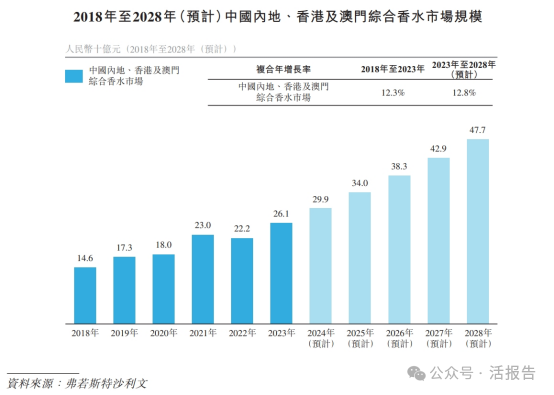

行业前景

根据弗若斯特沙利文的资料,“颖通控股”主要业务所在的中国内地、香港及澳门香水零售市场规模由2018年的人民币146亿元增加至2023年的人民币261亿元,复合年增长率约为12.3%,预计2028年将进一步增长至人民币477亿元,2023年至2028年复合年增长率约为12.8%。

来源:招股书

来源:招股书行业地位

在中国香水市场,按2023年零售额计,公司是中国第四大香水集团,市占率约为8.1%,并于2023年就香水产品零售额在品牌管理公司中排名第一。

来源:招股书

来源:招股书同业对比

此次选取的公司的同行业IPO对比公司为:雅诗兰黛(EL.US)

雅诗兰黛集团于1995年11月16日在纽交所上市,主要从事护肤、彩妆、香水和护发产品的生产和销售,拥有品牌:雅诗兰黛、M.A.C、Tom Ford、香水品牌祖·玛珑及Le Labo等。据“颖通控股”招股书显示,雅诗兰黛在中港澳香水市场份额为8.3%。

LiveReport大数据

管理团队

来源:招股书

来源:招股书主要股东

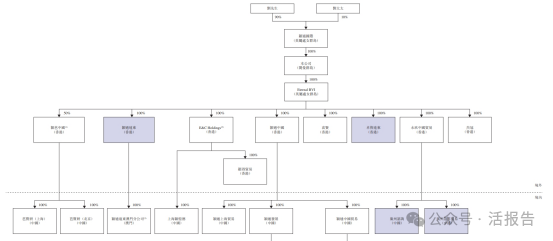

IPO前,公司由颖通国际拥有,而颖通国际由刘巨荣先生及刘太太陈慧珍女士分别持有90%及10%。根据上市规则,颖通国际、刘先生及刘太太因此将被视为公司的控股股东。

来源:招股书

来源:招股书中介团队

据LiveReport大数据统计,颖通控股中介团队共计11家,其中保荐人2家,近10家保荐项目数据表现不错;公司律师4家,综合项目数据一般。整体而言中介团队历史数据表现不尽如意。

特别声明:以上内容仅代表作者本人的观点或立场,不代表新浪财经头条的观点或立场。如因作品内容、版权或其他问题需要与新浪财经头条联系的,请于上述内容发布后的30天内进行。