国泰海通宏观:美国私人信贷扩张明显降温,美元来到一个脆弱边界的紧平衡

· 投资要点 ·

随着近期美元信用折价导致的高利率环境持续,美国私人信贷扩张明显降温,美元来到一个脆弱边界的紧平衡,美国当局需要在远景目标(长期贸易回流)与短期风险(潜在债务危机)之间重新平衡,一旦政策端对于基本面恶化的响应速度不及时、态度不彻底,那么美元资产的尾部风险不容忽视。反之亦然。

过去模式:高增长、高利率 —> 强美元

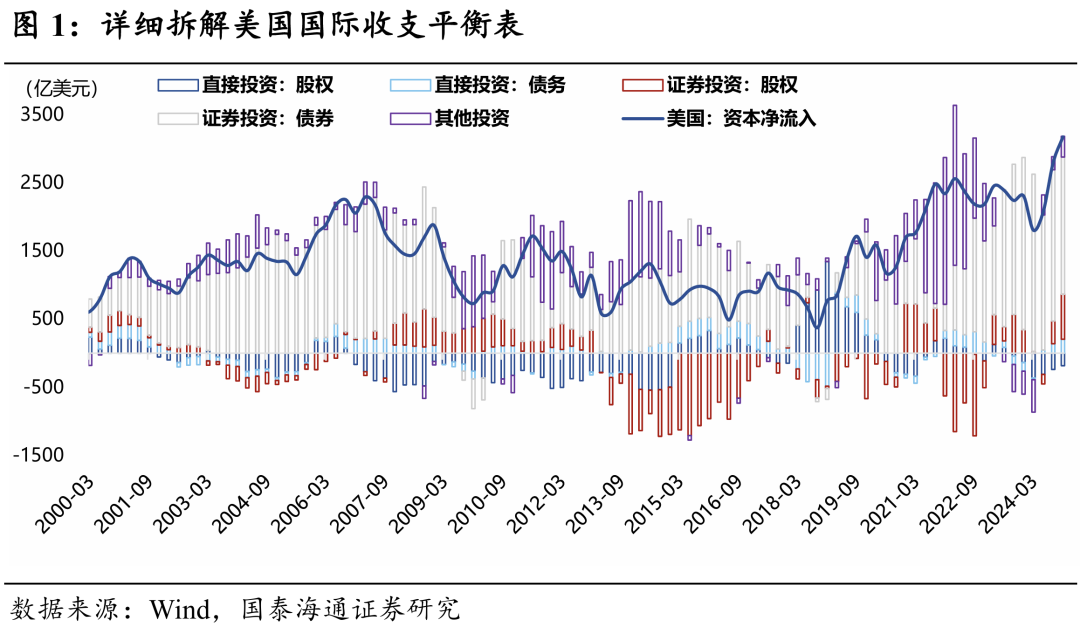

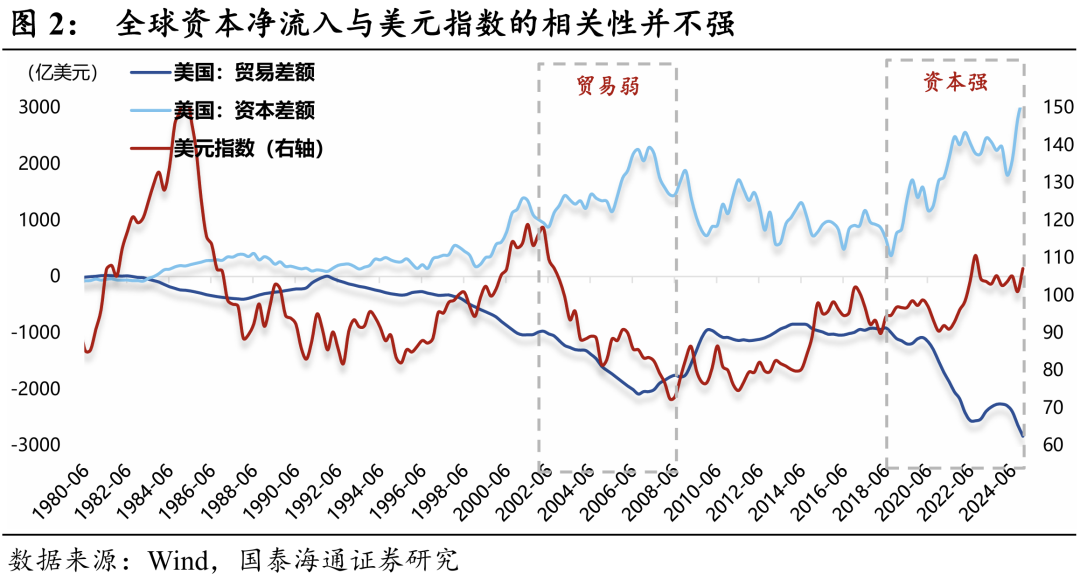

逻辑上,一国汇率强弱理应取决于全球资本对该国货币的持有意愿(资本净流入)。但我们拆解美国的国际收支平衡表发现,全球资本净流入与美元指数的相关性并不强,本质在于美国的资本净流入与贸易净流出是镜像关系(孪生赤字),很难说资本净流入是由于对于美元资产吸引力更强,还是贸易竞争力更差;

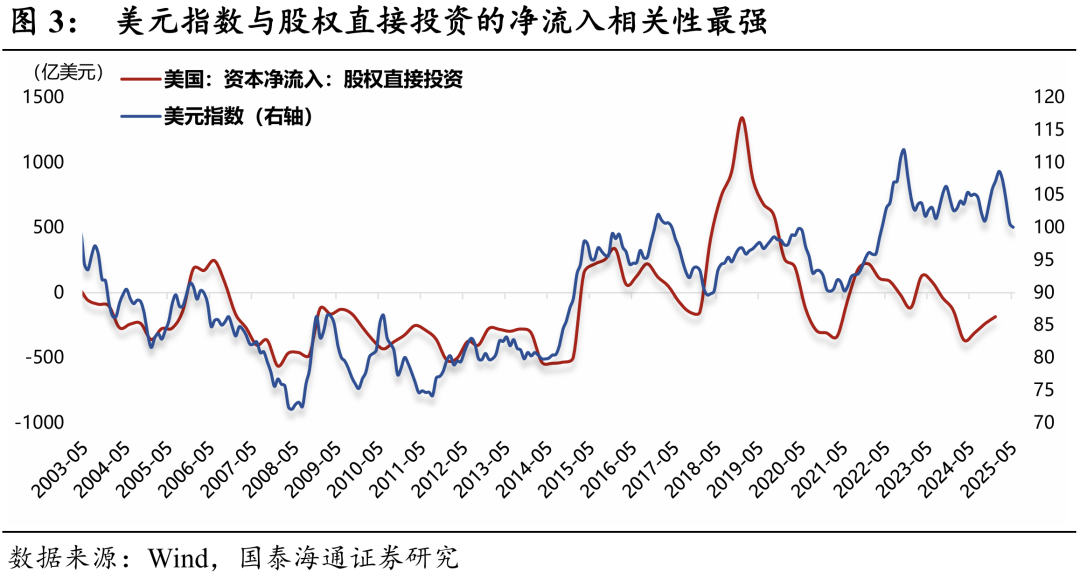

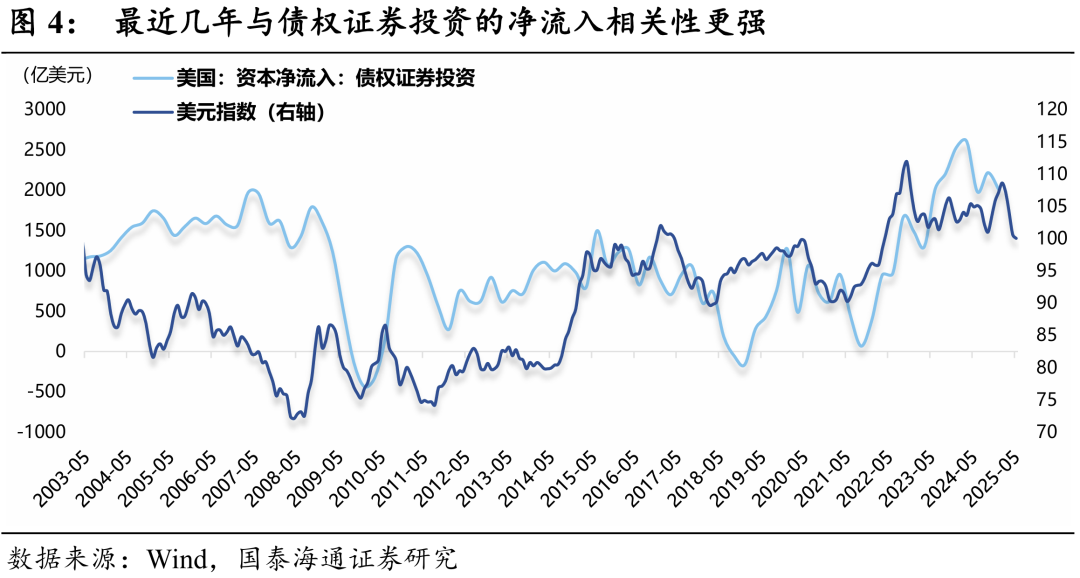

进一步看结构,我们发现美元指数与股权直接投资的净流入相关性最强,最近几年与债权证券投资的净流入相关性更强。说明美元强弱本质上取决于美国投资回报率预期(高息美元、增长预期)。

美元信用的内在支撑:私人部门财富扩张

美国经济的本质驱动是美国私人部门资产负债表的良性扩张,带来净资产的上涨。而净资产的上涨进一步抬升增长预期和利率水平,带来全球资本的持续涌入。

因此我们发现,美国居民净资产(财富扩张)与美元指数的相关性较为稳健,其中,股票净资产比住房净资产相关性更强。也就是说过去的强势美元与美股牛市之间往往是相生相伴的。

而特朗普的关税政策一定程度上打断了过去几年的这种循环,政策不确定性带来美股波动率的抬升,导致海外资本追求高投资回报率的意愿明显下降,转而追求稳定,这也是前期美元承压的第一重因素,近期随着TACO交易略有缓解。

信用受损的尾部风险:警惕债务负向螺旋

对于美国,一个不容忽视的尾部风险是:如果特朗普不大幅纠偏,经济可能陷入“债务-衰退”的负向循环。

实际上,当前美国居民的资产负债表还算健康,一旦利率下行(衰退交易),就能驱动私人部门较强的信贷扩张(如:2024年8-9月、2025年3-4月),这是2024Q4和2025Q2美国经济有韧性的原因。

而随着近期信用折价导致的高利率环境持续,从5月开始,美国私人信贷扩张明显降温,意味着Q3美国经济可能会面临更大的挑战,同时高利率、低增长的环境也让政府债务可持续性更受质疑(“债务-衰退”螺旋)。

美国政策的艰难权衡:舍近求远并不可取

对于美国政府而言,盲目追求贸易壁垒(高关税、弱美元)不仅导致居民福利受损(美股),更重要的是美债利率居高不下对于经济的尾部风险(“债务-衰退”螺旋)渐行渐近。

因此,美元来到一个脆弱边界的紧平衡,美国当局需要在远景目标(长期贸易回流)与短期风险(潜在债务危机)之间重新平衡,一旦政策端对于基本面恶化的响应速度不及时、态度不彻底,那么美元资产的尾部风险不容忽视。反之亦然。

风险提示:美国滞胀风险升温、美国关税扰动反复

1

过去模式:高增长、高利率 —> 强美元

逻辑上,一国汇率强弱理应取决于全球资本对该国货币的持有意愿(资本净流入)。

但我们拆解美国的国际收支平衡表发现,全球资本净流入与美元指数的相关性并不强,本质在于美国的资本净流入与贸易净流出是镜像关系(孪生赤字),很难说资本净流入是由于对于美元资产吸引力更强,还是贸易竞争力更差(图2)。

进一步看结构,我们发现美元指数与股权直接投资的净流入相关性最强,最近几年与债权证券投资的净流入相关性更强。说明美元强弱本质上取决于美国投资回报率预期(高息美元、增长预期)。

2

美元信用的内在支撑私人部门财富扩张

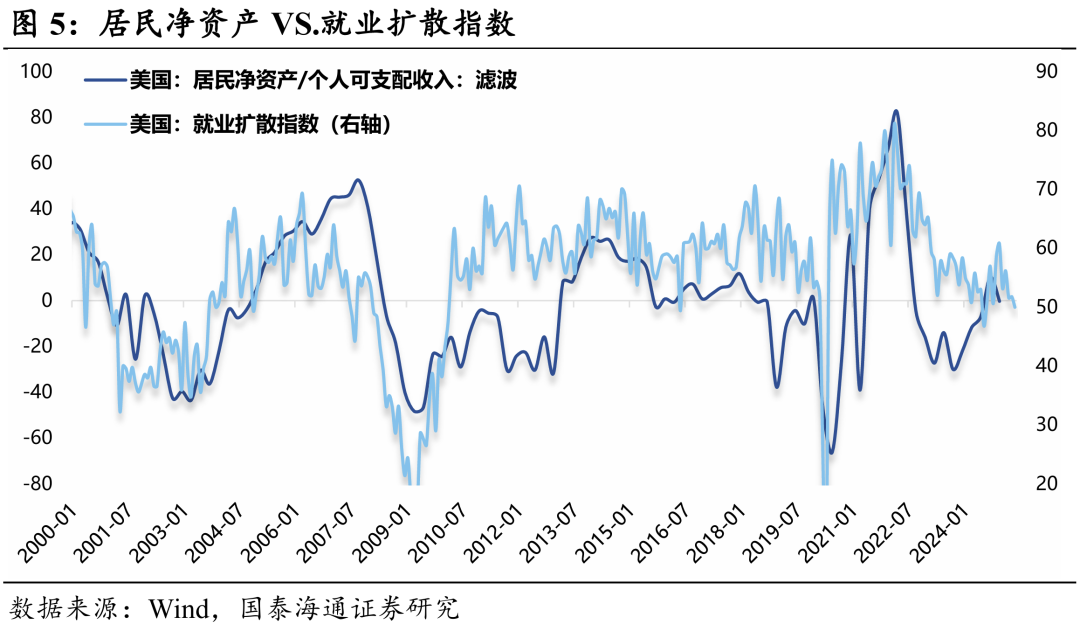

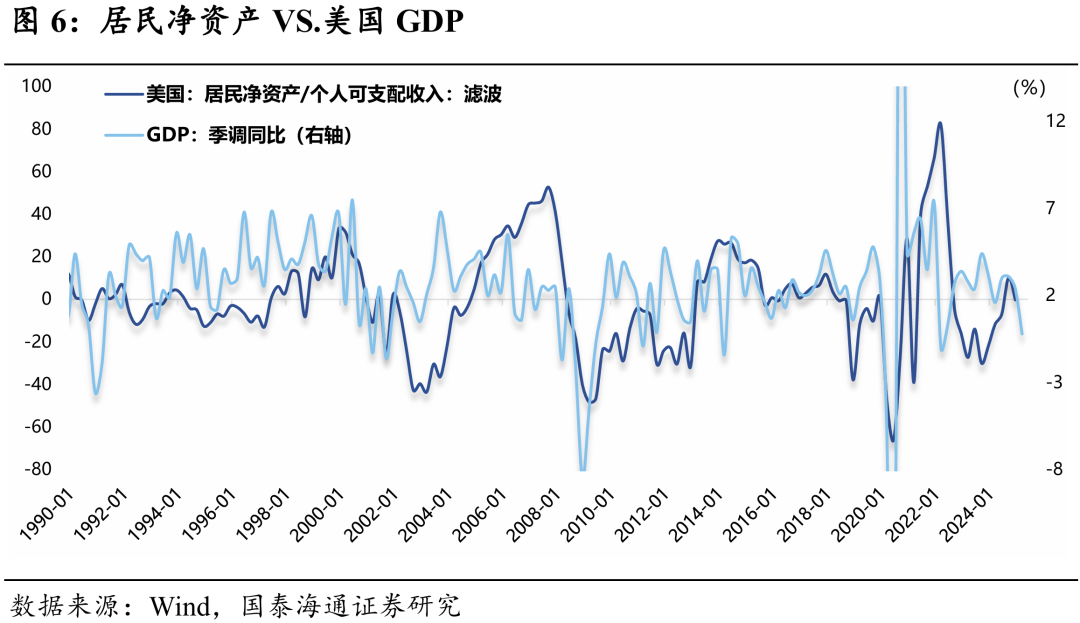

美国经济的本质驱动是美国私人部门资产负债表的良性扩张,带来净资产的上涨(图5-6)。而净资产的上涨进一步抬升增长预期和利率水平,带来全球资本的持续涌入。

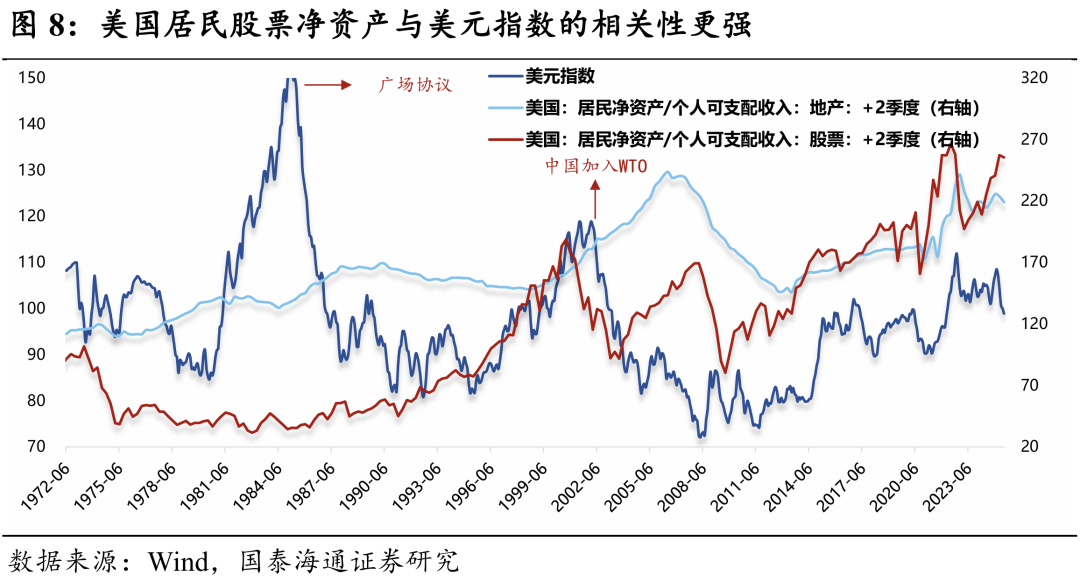

因此,美国居民净资产对于美元指数有半年的领先性(图7),且相关性较为稳健(仅广场协议和中国加入WTO两个阶段有所背离),其中,股票净资产比住房净资产相关性更强(图8)。

而特朗普的关税政策一定程度上打断了过去几年的这种循环,政策不确定性带来美股波动率的抬升,导致海外资本追求高投资回报率的意愿明显下降,这也是前期美元承压的第一重因素(近期随着TACO交易略有缓解)。

3

信用受损的尾部风险警惕债务负向螺旋

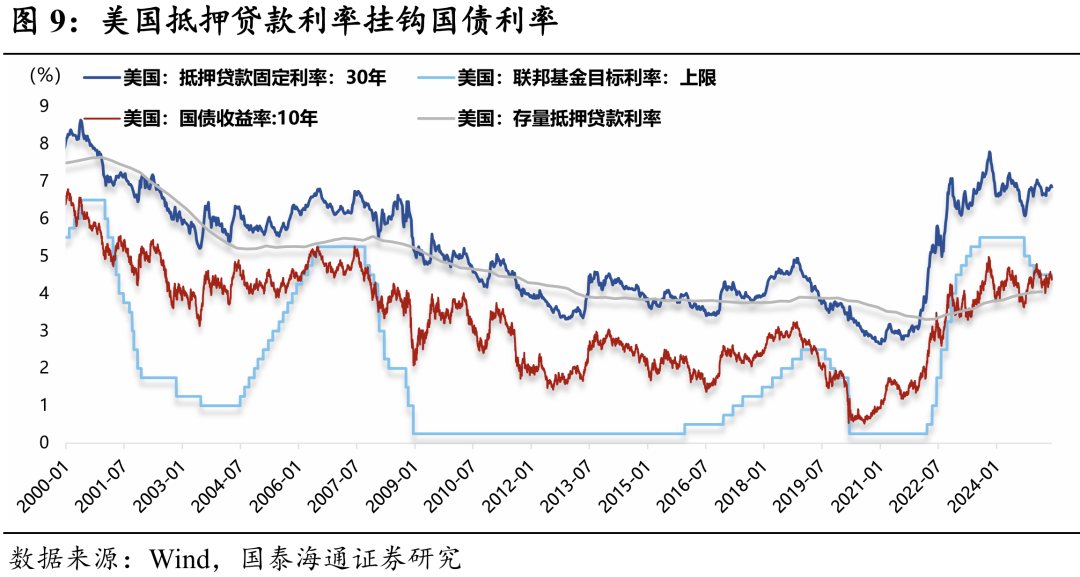

相较于美股的TACO交易,美债的警报显然尚未解除,随着美元信用受损,美债资产折价体现的更为明显。因此,近期美债长端利率居高不下(图9),并非经济动能很强,而是在弥补信用的损失。

因此,对于美国,一个不容忽视的尾部风险是:如果特朗普不大幅纠偏,经济可能陷入“债务-衰退”的负向循环。

实际上,当前美国居民的资产负债表还是比较健康(得益于过去几年的资产上涨),一旦利率下行(衰退交易),就能驱动私人部门进行强烈的信贷扩张(如:2024年8-9月、2025年3-4月),这是2024Q4和2025Q2美国经济有韧性的原因。

而随着近期信用折价导致的高利率环境持续,从5月开始,美国私人部门的信用扩张明显降温,意味着Q3美国经济可能会面临更大的挑战,同时高利率、低增长的环境也让政府债务可持续性更受质疑。如果关税政策不进行大幅纠偏,美国可能面临“债务-衰退”的尾部风险。

4

美国政策的艰难权衡舍近求远并不可取

对于美国政府而言,盲目追求贸易壁垒(高关税、弱美元)不仅导致居民福利受损(美股),更重要的是美债利率居高不下对于经济的尾部风险(“债务-衰退”螺旋)渐行渐近。

因此,美元来到了一个脆弱边界的紧平衡,美国当局需要在远景目标(长期贸易回流)与短期风险(潜在债务危机)之间重新平衡,一旦政策端对于基本面恶化的响应速度不及时、态度不彻底,那么美元资产的尾部风险不容忽视。反之亦然。

5

风险提示

美国滞胀风险升温、美国关税扰动反复

免责声明:投资有风险,本文并非投资建议,以上内容不应被视为任何金融产品的购买或出售要约、建议或邀请,作者或其他用户的任何相关讨论、评论或帖子也不应被视为此类内容。本文仅供一般参考,不考虑您的个人投资目标、财务状况或需求。TTM对信息的准确性和完整性不承担任何责任或保证,投资者应自行研究并在投资前寻求专业建议。

热议股票

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10