作者 | 田思

编辑 | 韩成功

华夏能源网(公众号hxny3060)获悉,8月8日,江苏酉立智能装备股份有限公司(以下简称“酉立智能”,BJ:920007)在北京证券交易所上市交易。

股票发行价23.99元/股,发行市盈率11.29倍。上市首日,酉立智能以83.22元/股收盘,涨幅246.89%,总市值达到34.95亿元。

酉立智能是继首航新能(SZ:301658)、泽润新能(SZ:301636)、华电新能(SH:600930)后,今年第4家成功上市的光伏企业。其超过240%的首日涨幅,对处于低谷的光伏行业来说,无疑是振奋人心的。不过,这家企业快速增长的背后,亦有诸多风险值得警惕。

近三年盈利保持增长,但增幅明显下滑

酉立智能成立于2017年,是一家聚焦光伏支架核心零部件的研发、生产和销售的企业。公司产品包括模光伏支架主体支撑扭矩管(TTU)、光伏支架轴承组件(BHA)、光伏组件安装结构件(URA)、檩条(RAIL)等光伏支架核心零部件产品。

过去三年,酉立智能业绩保持了持续增长,在2022-2024年分别实现归母净利润4219万元、7817万元、9005万元,同比增幅185.55%、85.27%和15.19%,呈逐年下滑趋势。

今年1-6月,酉立智能预计归母净利润5,548.56-5,748.56万元、同比增幅12.02%-16.06%。华夏能源网粗略统计发现,当前已发布2025上半年业绩预告的38家光伏企业中,实现业绩预增的仅7家,酉立智能是其中之一。

总结来看,酉立智能过去三年的业绩增长得益于四大因素:

一是受益于行业红利。光伏支架环节因受资本关注较少,相对来说“内卷”不严重,且还能保持一定利润。尤其是跟踪支架,凭借在提升发电效率方面的优势,在大型地面电站中的渗透率不断提升,酉立智能明显受益。

二是酉立智能的产品有一定“技术护城河”。2024年度,公司冲压类产品销售金额占比59.47%,销量占比96.90%。公司主营的冲压类产品包括BHA、URA、RAIL,都属于跟踪支架结构系统的核心零部件,对定位精度和“抗衰老”能力的要求较高。招股书显示,酉立智能的BHA和URA的产品良率均达到99%左右,其技术实力可见一斑。

酉立智能重视技术研发,2022-2024年,公司研发费用由506.56万元增长至1213.43万元,研发费用率也提升至1.7%,并具有自主设计和定制化设备能力。公司目前拥有61项专利,其中发明专利8项。2023年,酉立智能还被认定为国家级专精特新“小巨人”企业。这些都奠定了酉立智能在支架供应商领域的技术优势。

三是酉立智能拿下了很多光伏支架龙头客户。酉立智能在成立初期就与全球跟踪支架龙头NEXTracke签订了10年长单,为其提供定制化产品;之后又与OptimumTracker、GonvarriIndustries、天合光能(SH:688599)、安泰新能源等光伏支架企业建立合作关系。

酉立智能表示,公司第一大客户Nextracker的跟踪支架出货量连续9年(2015-2023年)位列全球第一,天合光能、GonvarriIndustries、安泰新能源2023年度的跟踪支架出货量分别位列第六、第八和第十二。抱上众多支架龙头客户的大腿,使其拥有了稳定的销售订单。

四是酉立智能主攻毛利较高的海外市场。酉立智能产品主要销往巴西、智利、澳大利亚、加拿大、欧洲、中东等海外市场,近三年外销收入都占到总营收的七成以上。以海外市场为主,使得公司保持了18左右的高毛利。在5家可比公司中,毛利率能与之相匹敌的只有中信博(SH:688408)——2024年毛利率18.71%。

值得注意的是,为进一步拓展海外市场,酉立智能正在加快产能出海步伐,其已在泰国设厂,沙特子公司亦在筹备推进中。

家族股东拆借和大客户依赖成两大隐忧

酉立智能虽在过去几年快速发展,但经营也暗藏隐忧。

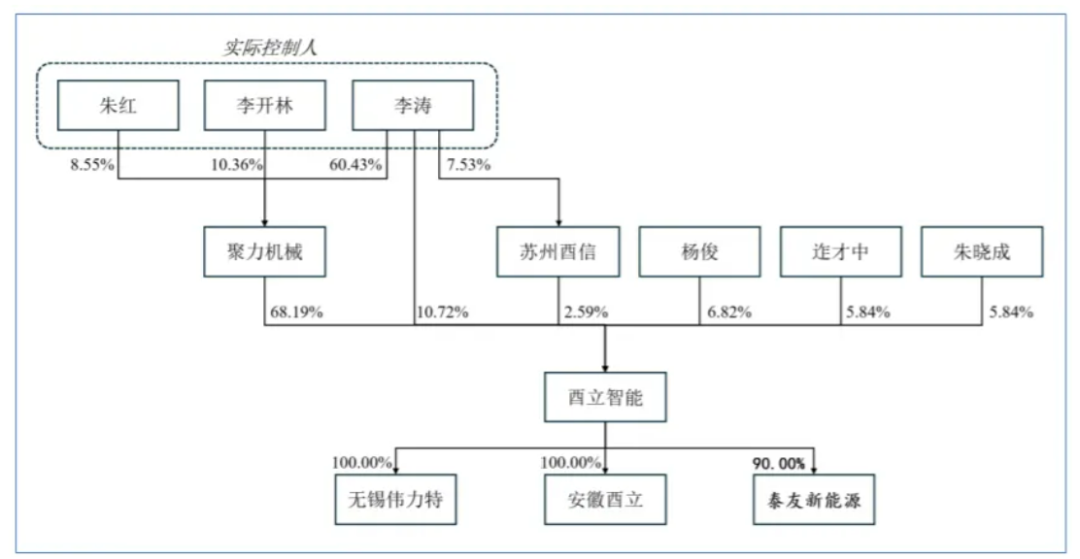

首先,酉立智能股权高度集中,家族公司色彩浓厚。

公司实际控制人李涛、李开林及朱红实为一家三口。招股书显示,三人通过直接控股和通过控股股东聚力机械间接控股,合计持有酉立智能81.49%的表决权。股权的高度集中,容易导致实际控制人利用控股权和主要决策者的地位,对公司不当控制,从而损害公司和其它股东利益。

招股书显示,2021-2023年,聚力机械和李涛频频向酉立智能拆借资金。到2022年时,媒体曝出,李涛累计占用酉立智能资金达1037.97万元(后归还)。并且,李涛还在商业银行背负着1,490万元的经营贷款,这笔债务与聚力机械此前上市失败有关。

在2016年8月,李开林、李涛父子曾将聚力机械推向新三板上市。但不到一年,聚力机械就以公司经营发展需要为由,从新三板退市、摘牌。这导致李涛输掉了与投资者签订的“2020年底前完成上市”的对赌协议。李涛和聚力机械不得不自掏腰包回购投资者股份,合计花费约6600万元。

聚力机械上市失败了,李开林、李涛2017成立了酉立智能,“开小号再上市”成功。

其次,酉立智能存在客户集中度较高和单一大客户依赖的风险。

招股书显示,酉立智能对前五大客户的销售额占营业收入的比例一直超过九成。其中,第一大客户NEXTracke在过去三年的营收占比徘徊在61.67%-80.69%间,NEXTracker的毛利占比更是占到八成以上。

未来,若下游市场发展不及预期,或酉立智能与NEXTracker合作关系发生不利变化,可能会对公司的经营业绩产生重大不利影响。

而NEXTracker在“欠债”客户中排在第一位,到2024年末,酉立智能对NEXTracker的应收账款超过1.4亿元,占到同期应收账款总额的67%。而在2022和2023年,对NEXTracker的应收账款也分别高达9110万元和1.36亿元,占到同期应收账款总额的七八成。值得注意的是,NEXTracker的账款结算期是到货后120天内,远超其他境外客户。

对大客户的依赖,使酉立智能承受着不小的财务压力。自2022年以来,酉立智能的应收账款增长迅猛,到今年一季度末已达3.17亿元,接近2021年末的十倍。

在此背景下,酉立智能不得不通过银行贷款来缓解资金压力。到今年一季度末,其短期借款达到1.03亿元,相比2024年底的5921.89万元,翻了近一倍。而同期,酉立智能的货币资金仅有3910万元。此次IPO酉立智能拟将7000万元募资用于补充流动资金,也表明其现金流压力已非常急迫。