智通财经APP获悉,广发证券发布研报称,A股非金融中报收入增速仍在负区间,利润增速放缓,二季度环比增速处于2010年以来最低水平。预计全年A股非金融盈利预测仍在低个位数水平,业绩的修复仍非坦途。同时该行认为,行业比较的结构亮点已越来越多,包括海外更赚钱,对冲内需不足,支撑高收入及高毛利率的行业;合同负债+预收账款表征订单增速抬升,并且股价与预收款增速正相关的行业;反内卷展现必要性很强,供需结构亟待改善的行业。

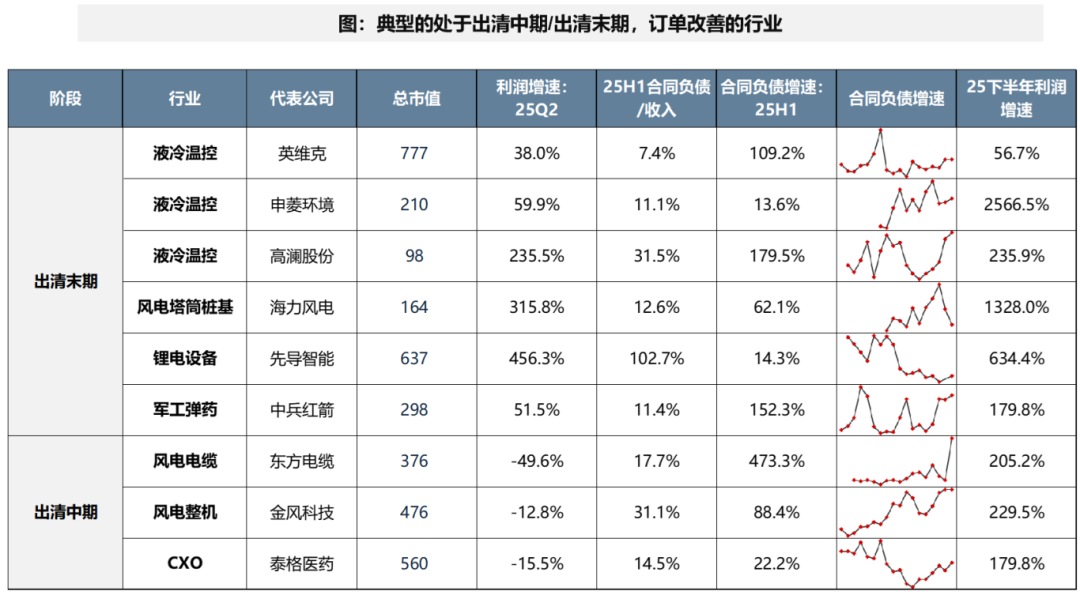

反转策略上,看好风电电缆/整机/海风、海外汽车(灯控/IGBT)、军工(FPGA/导弹)、AI(液冷变压器)、锂电设备。

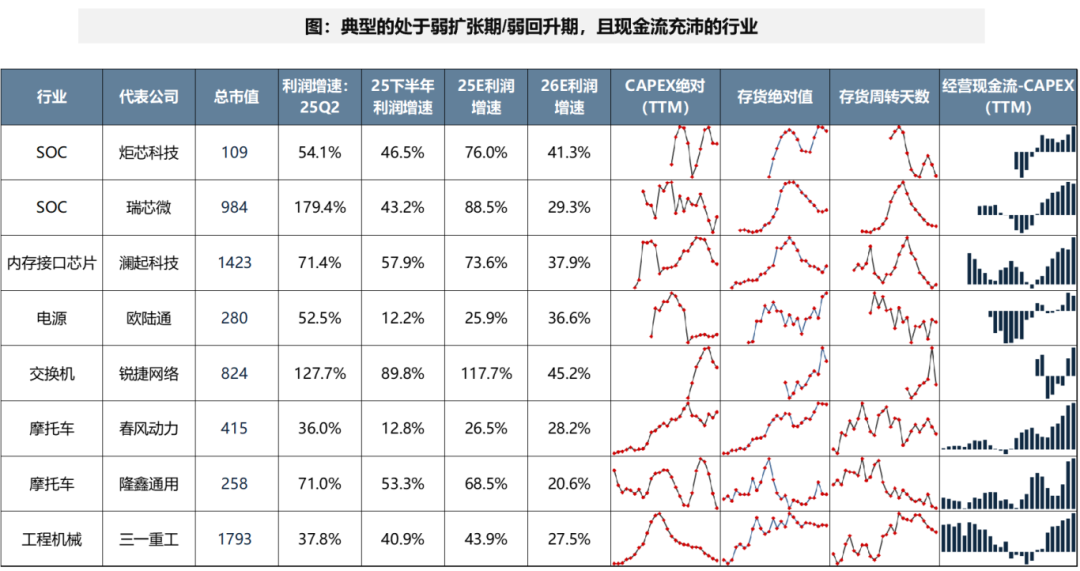

景气策略方面,该行认为AI/非美出口/对美出口α/半导体设备/锂电/部分端侧硬件/涨价化工品等有望维持景气,下半年及明年盈利能继续有30-40%及更高的增长;SOC/摩托车/工程机械/交换机/电源等账面现金充裕、潜在供给扩张续力景气。

广发证券主要观点如下:

一季报超预期后、中报再度放缓,业绩的修复仍非坦途

A股非金融中报收入增速仍在负区间,利润增速放缓,二季度环比增速处于2010年以来最低水平。在年内“广义财政扩张→PPI→ROE”的业绩传导路径未有显著变化的前提下,预计全年A股非金融盈利预测仍在低个位数水平,业绩的修复仍非坦途。

宽基指数:大盘优于小盘,成长优于价值,25年科创创业板相较于沪深300的盈利优势再度转为向上。

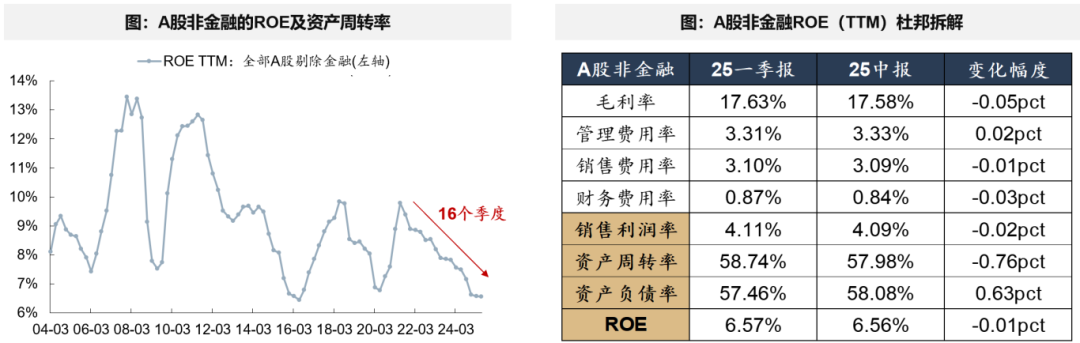

ROE连续下滑16个季度,今年中报初现底部企稳迹象。杠杆率提升形成重要支撑,利润率趋于稳定,周转率仍是负向拖累,从另一侧面印证了反内卷的必要性。

企业极力收缩供给(资产),但收入的恢复偏慢,实质的变化需要行政化引导供给收缩(反内卷)或需求侧的进一步刺激(内需政策)。

透过表征增速,三张报表反映的企业家预期和信心较24年有所修复,与Q1一脉相承

利润表:毛利率自23年年中即改善,但净利率自半年前才逐渐企稳。背后是企业的控费近期见到成效,三费率下降显著。

上中下游之间利润率再分配——上游让利,中游材料和部分制造业恢复,下游暂时难以承接。

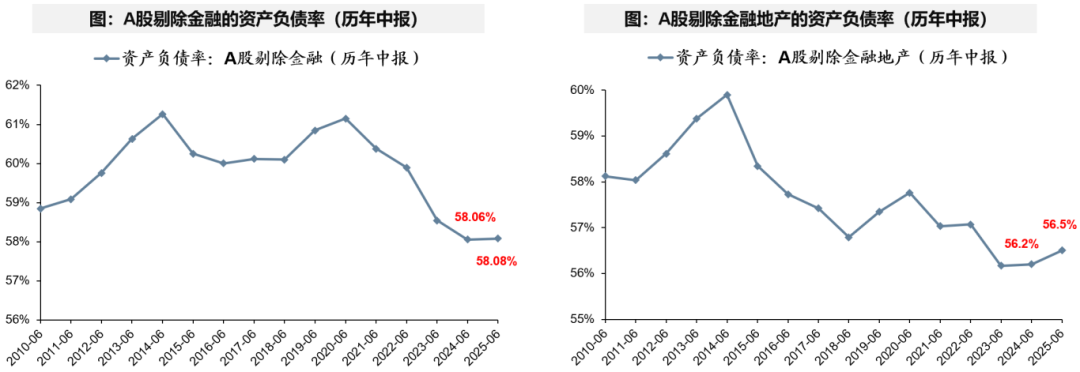

资产负债表:企业家信心变化的重要指征之一,杠杆率结束了20-24年的连续下降周期。企业逐步加杠杆意味着对未来信心的变化,应收账款压力缓解、预收款项(代表订单)上升,也指向经营现金流好转。

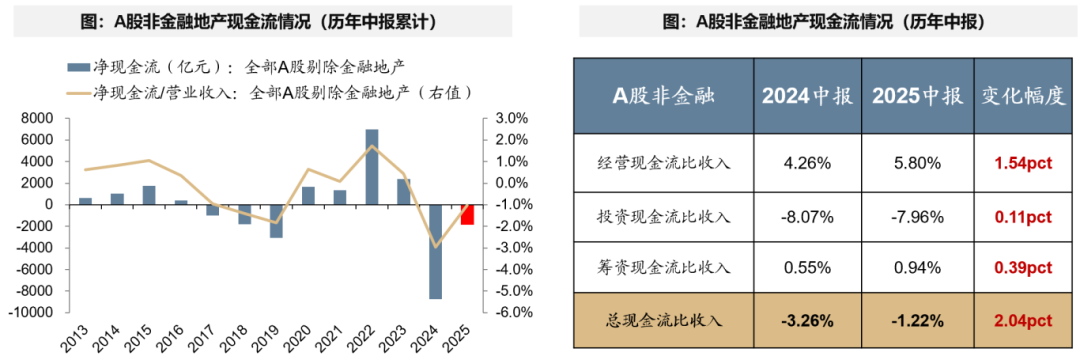

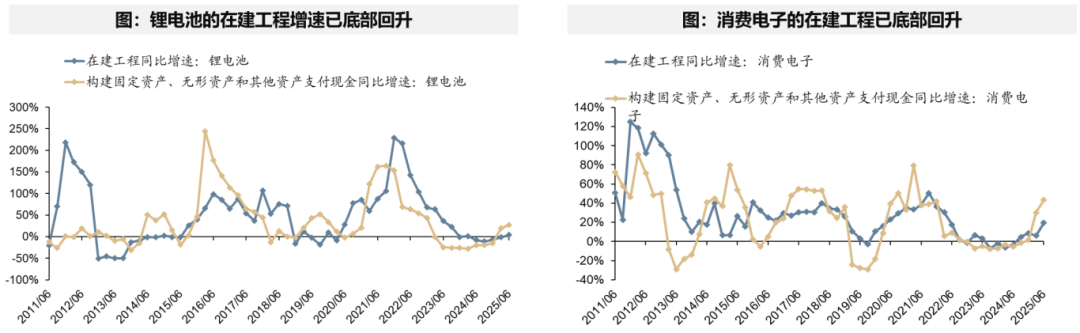

现金流量表:2024年一度压力很大,但25年出现明显改善。现金的流转常态化——经营现金流恢复(销售回暖),投资现金流底部企稳(存在结构性产能扩张的行业),筹资现金流较去年回血(宽信用与化债见到效果)。

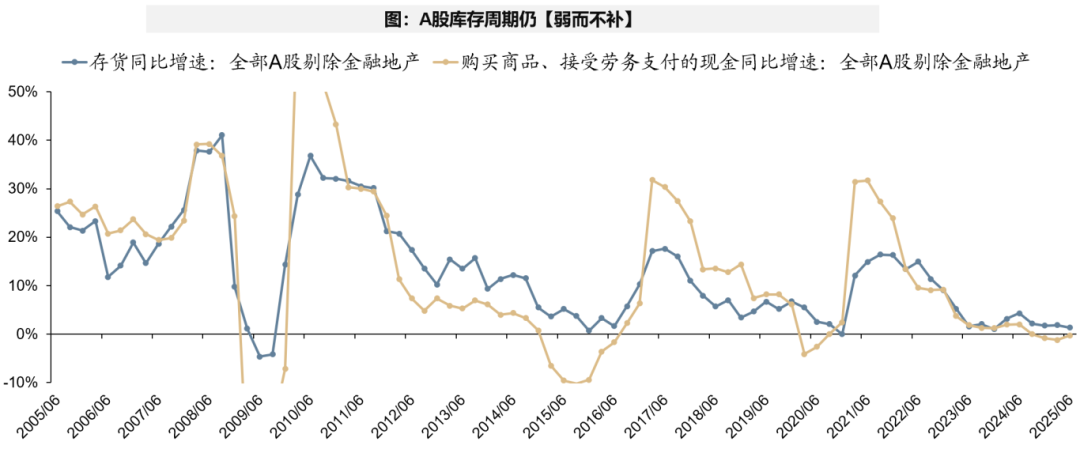

经营中周期:库存周期持续磨底、弱而不补,产能周期处于底部拐点附近

库存周期:24年上半年短暂补库存的趋势未能延续,目前仍在底部徘徊;结构上,除了出口链补库存之外,中游材料由下游带动存在结构补库。

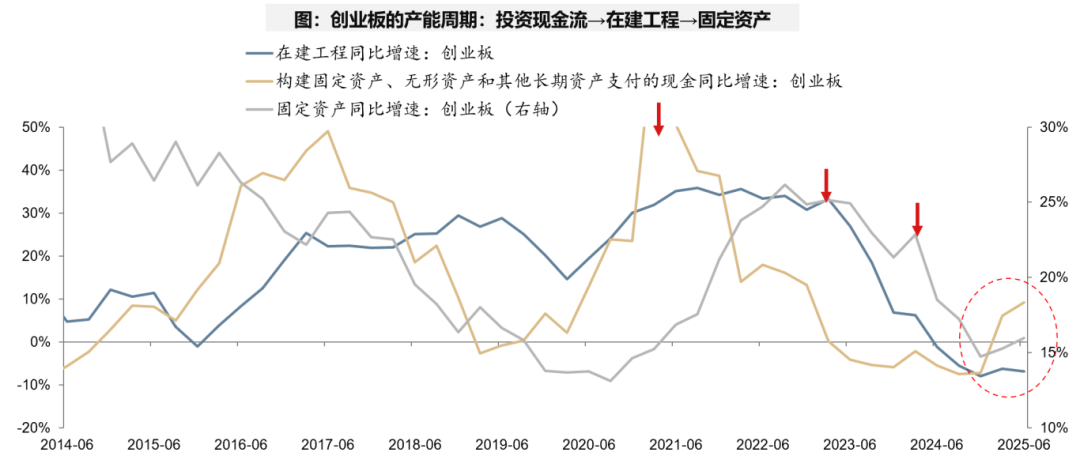

产能周期:处于新一轮周期启动的拐点,一方面,这意味着部分产能过剩的行业总算接近了出清拐点(如创业板、新能源),另一方面,有部分新兴产业带动了科技链条的扩产,是资本开支的牵引力。

展望下一阶段,行业比较的结构亮点已越来越多:

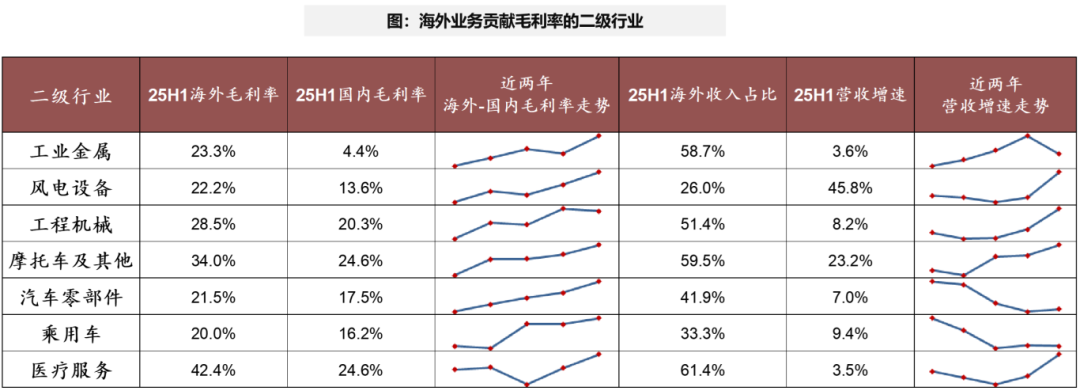

①海外更赚钱,对冲内需不足,支撑高收入及高毛利率的行业

筛选:①海外毛利率比国内毛利率高;②海外收入占比>20%;③支撑收入增速企稳或回升:风电、工程机械、摩托车、乘用车、医疗服务等。

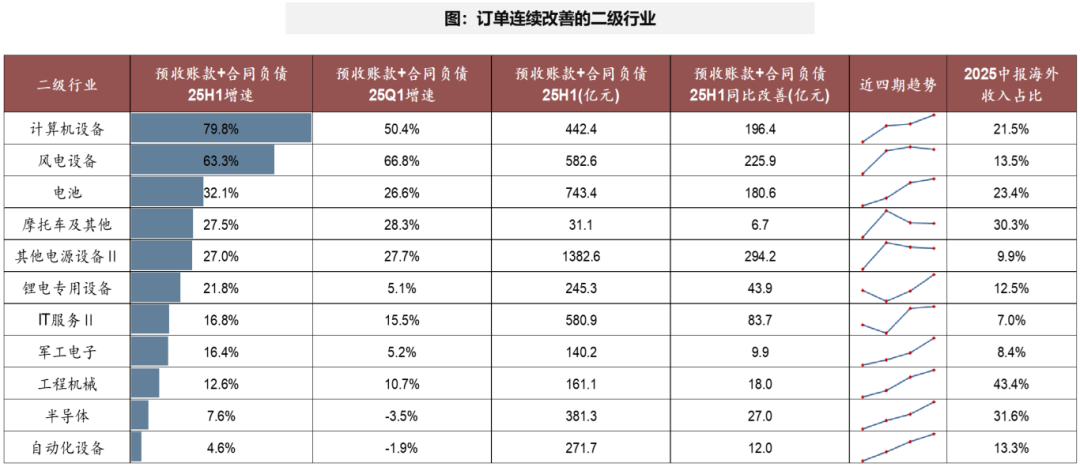

②【合同负债+预收账款】表征订单增速抬升,并且股价与预收款增速正相关的行业

在一季度,该行通过订单改善筛选出了元件PCB、摩托车、风电设备等行业。

中报来看,订单连续改善、且股价历史上与该指标正相关的行业:电池、锂电设备、风电、摩托车、工程机械、计算机设备、IT服务、自动化设备、半导体、军工电子等。

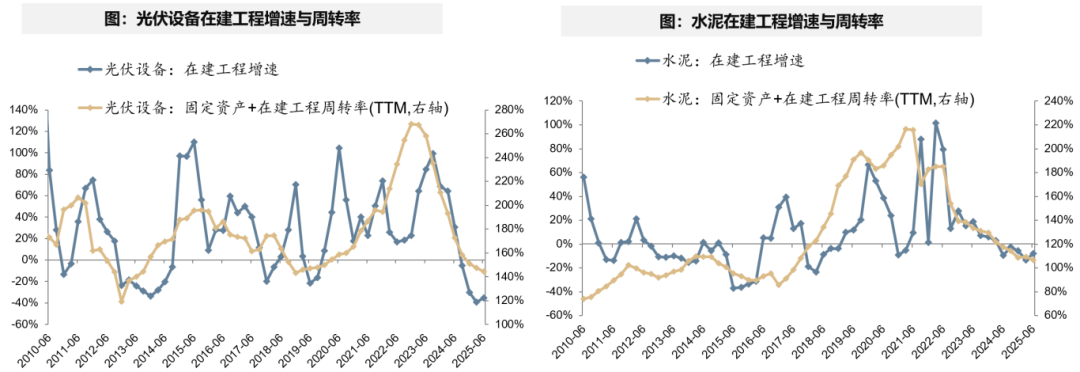

③【反内卷】必要性很强,供需结构亟待改善的行业:煤炭、物流、普钢、光伏、水泥、部分化工品。

行业比较新框架、位置感、下半年展望:

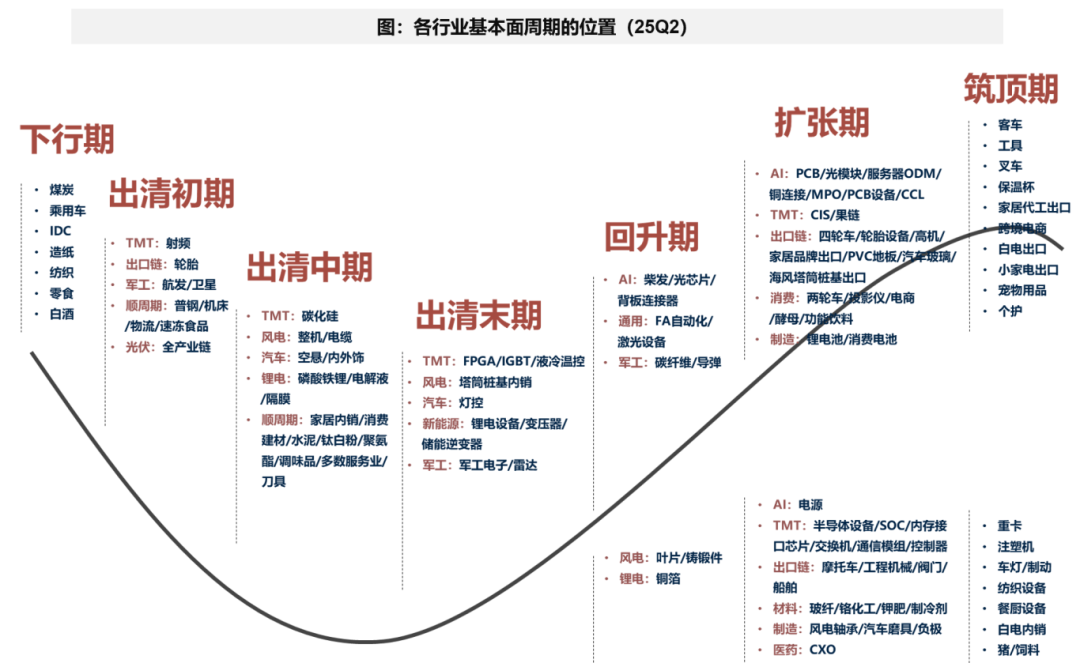

该行将行业基本面周期大致可分成七个阶段:下行期→出清初期→出清中期→出清末期→回升期→扩张期→筑顶期。

对行业最新“位置”梳理如下。比较Q2相对于Q1的变化,基本面自右侧到左侧:(1)对美出口链、国补链、新消费、猪周期的部分品类进入筑顶期,Q2开始降速;(2)处于扩张期的是AI链、非美出口链、电池、端侧硬件、风电细分、CXO、对美出口链/新消费/化工品/军工的部分α 。其中AI是全行业中最景气的赛道,是本轮的主导产业。风电/锂电/医药研发/部分军工复苏顺畅。(3)海风/军工/锂电/海外汽车/储能链的部分细分步入出清末期;(4)顺周期龙头由出清初期步入中期,产能利用率初步企稳,等待需求/政策信号进一步明晰。

景气策略:哪些品类下半年能继续维持在扩张期?①:有望维持景气。下半年及明年盈利能继续有30-40%及更高的增长:AI/非美出口/对美出口α/半导体设备/锂电/部分端侧硬件/涨价化工品等;线索②账面现金充裕、潜在供给扩张续力景气。SOC/摩托车/工程机械/交换机/电源等。

反转策略:订单改善、下半年盈利高增:风电电缆/整机/海风、海外汽车(灯控/IGBT)、军工(FPGA/导弹)、AI(液冷变压器)、锂电设备。

风险提示:地缘冲突超预期、流动性宽松低预期、稳增长力度低预期等。