慧博投研近日发布研究报告,对激光雷达行业发展现状及趋势进行点评,其主要内容包括:驱动行业增长的核心因素、当前市场竞争格局、技术发展方向及重点企业布局等。

政策支持为行业提供有力保障,如湖北省明确规划到2026年激光产业规模达500亿元,重点支持半固态和固态激光雷达研发。技术迭代推动成本大幅下降,禾赛科技激光雷达平均单价从2022年Q2的35869元降至2024年Q3的4023元,降幅近90%,速腾聚创同类产品价格也下降近90%。市场需求方面,2024年前三季度中国乘用车前装激光雷达交付量达100万颗,同比增两倍,15万元以上新能源汽车渗透率超24%。

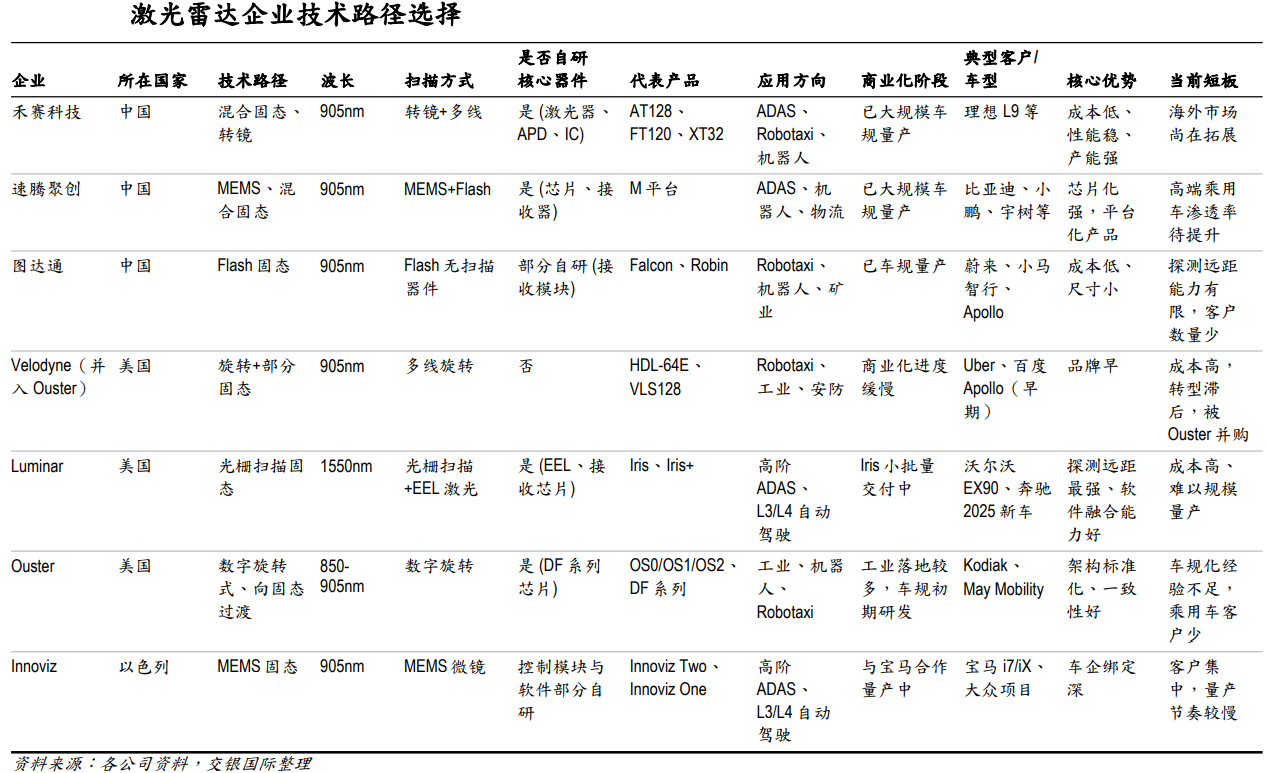

竞争格局呈现中国厂商主导态势,禾赛科技与速腾聚创各占全球车载市场29%份额,图达通占21%,三者合计达79%。技术路线上,机械式雷达因成本高(数万美元)逐步被替代,半固态成为主流,其中转镜式探测距离突破200米,MEMS振镜式更易集成。全固态技术中,OPA和FLASH路线被视为未来方向,但尚未大规模量产。

发展趋势聚焦固态化与多场景渗透。固态化通过芯片集成减少部件,禾赛新一代产品零部件减少66%,生产时间缩短95%。应用场景从汽车向机器人延伸,2024年禾赛机器人激光雷达四季度出货2.88万台,速腾聚创同期机器人产品销量3.4万台,同比增631.9%。机器人领域,禾赛获可庭科技30万颗订单,速腾与库犸科技签订三年120万颗供货协议。

重点企业表现亮眼,禾赛2024年总交付量50.19万台,同比增126%,成为全球首家全年盈利上市激光雷达企业,预计2025年交付量再增2-3倍。速腾聚创2024年前三季度销量38.19万台,同比增259.6%,并推出三款机器人专用雷达。两家企业均在ADAS和机器人领域双线布局,加速技术迭代与成本优化。

(文章来源:财中社)