摘要: 百事可樂 將於10月9日盤前發布2025年三季度財報。目前,百事可樂在利潤端受成本和匯率影響顯著承壓。公司正通過採取成本控制、產品創新等一系列措施維持增長。

二季度業績回顧

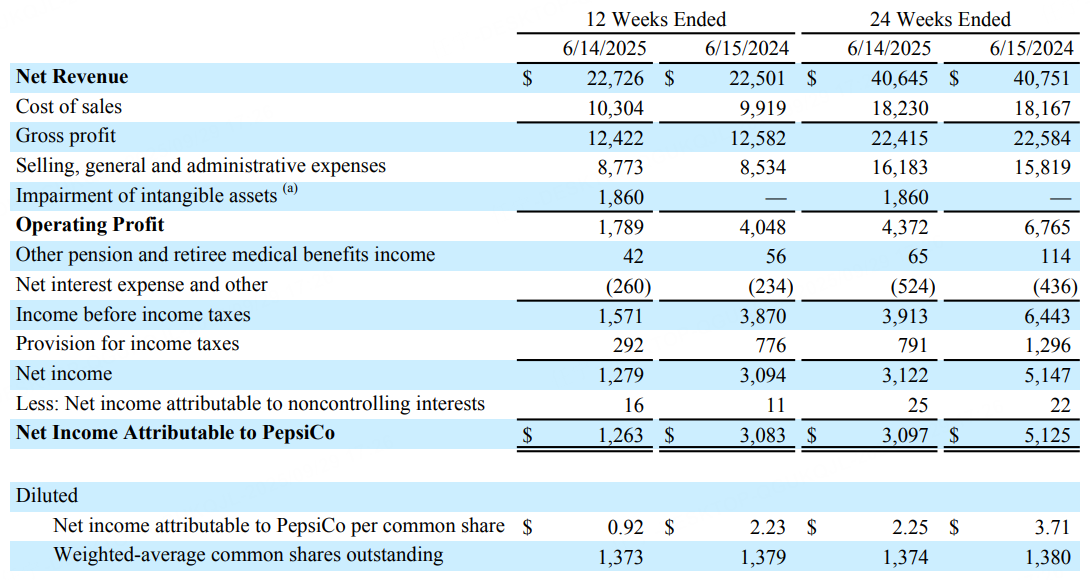

2025年第二季度,百事可樂交出了一份「喜憂參半」的成績單。財報顯示,公司實現淨營收227.3億美元,按年增長1%,超出市場預期的222.7億美元。有機營收增長2.1%,主要由提價策略(貢獻約3%)和健康品類擴張驅動,但北美市場疲軟部分抵消了增長動能。

然而,利潤端表現顯著承壓。營業利潤按年暴跌55.8%至17.89億美元,營業利潤率從去年同期的18%驟降至7.9%,創近年來新低。淨利潤為12.63億美元,按年下降59%,每股收益(非公認會計准則)為2.12美元,雖略超預期,但利潤率水平低於競爭對手可口可樂。

三季度展望

根據彭博社的數據,分析師目前普遍預期百事可樂三季度調整後每股收益 2.27美元,可比銷售238.57億美元。

主要看點

一,成本控制與效率提升

為應對利潤壓力,百事可樂啓動了四大計劃:1.成本削減:通過「One North America」計劃下半年節省7億美元成本,重點優化北美零食業務的產能和分銷網絡。2. 產品創新:加速推出益生元可樂、高蛋白零食等新品,目標2026年健康品類營收佔比提升至30%。3. 數字化轉型:深化AI在需求預測、庫存管理和個性化營銷中的應用,目標將數字化投入佔比提升至40%。4. 新興市場滲透:在東南亞和非洲推出低價小包裝產品,同時通過本地合作伙伴拓展電商渠道。

關注以上措施的實際效果。

二,Elliott給百事可樂帶來的「變革」

今年9月初,Elliott Investment Management披露持有百事可樂40億美元股份,並發布一份75頁的報告,詳細提出提升百事盈利能力的建議,包括削減成本、剝離低增長品牌等措施。據說這些主張已獲得部分投資者的支持。不過有消息顯示,Elliott的另一個核心訴求,即要求百事效仿可口可樂拆分瓶裝業務,目前獲得的支持度較低。

Elliott表示,「回購瓶裝業務」在過去某一階段具有合理性,但如今已到評估「更高效特許經營模式」的時機。該對沖基金警示稱:「百事北美(PBNA)的一體化運營模式,在區域層面已被可口可樂‘特許經營化’的瓶裝商超越——這直接導致百事在‘價格-包裝管理’上表現疲軟、區域創新速度放緩,且門店落地執行效果不佳。」埃利奧特認為,引入第三方瓶裝商模式,將為品牌組合管理形成制衡機制。

需關注財報中是否會詳細解釋與Elliott相關的改革。

機構評級

美國銀行維持百事可樂「中性」評級,目標價150美元。

瑞銀將百事可樂的目標價從175美元下調至170美元,均維持「買入」評級。

富國銀行將百事可樂目標價從154美元調整至150美元,維持「等權重」評級。

加拿大皇家銀行將百事可樂目標價從146美元下調至145美元。