今天阿里、美團、京東股價都跌到4月以來的低位,不少人在問為什麼跌,而跌的原因即是之前市場對外賣大亂斗的判斷過於樂觀了。

自從京東挑起外賣大戰後,美團阿里也加入戰局,雖然大家直覺上認為美團不會輸給京東阿里,但競爭的過程中難免利潤下滑。

之前市場預估着這場大亂鬥可能就打一兩個季度,但現在可能是打一年,甚至是更長期的拉鋸戰,因此從短期的視角來看,這3家在今年都會為外賣業務付出不小的代價。

美團京東阿里,三家不同的敘事

回看外賣大戰剛開始時,市場多數觀點認為京東補貼100億,預計京東只能維持幾個月的時間,多數機構判斷是美團能守住外賣一哥的位置,餓了麼可能會被京東搶走份額,原因是大家認為阿里不會在外賣上做過多投入,認為阿里對餓了麼就是躺平,沒戰鬥力的狀態。

但京東在高調的碰瓷式營銷下,京東外賣的確獲得了一些成績。

一是大額補貼改變了部分外賣消費者的心智;二是京東披露數據稱補貼帶來了更多用戶在京東主站消費;三是即使外賣業務最後搶不到份額,這百億補貼就當做是做廣告了,外賣實打實的補貼,反倒更容易讓消費者產生好感,甚至改變部分消費者的心智,京東是認可這套邏輯的。

在京東一系列進攻下,美團也開始做外賣大額補貼,為留住更多長期忠實用戶,推動美團會員體系優惠,砍掉美團優選,加快小象超市和閃購業務的發展。

在美團開始反擊後,京東外賣補貼力度開始下滑,加上京東外賣被約談,市場本以為這是外賣大戰的拐點信號,競爭情況不會再惡化,但不夠清晰的是不知道外賣大戰要打多久,足夠清晰的是在補貼之下,美團短期利潤肯定不好看,所以近期股價表現都偏弱。

直到昨天,淘寶閃購宣佈啓動500億補貼計劃,將在未來12個月內直接補貼消費者及商家共500億元。這意味着外賣大戰再度升級,補貼規模從一開始的一百億,直接升至500億的規模。

對於美團來說,本來只有京東一家攪局,由於京東外賣不夠成熟,短期對美團的衝擊有限,但如果是餓了麼拿出500億補貼,造成的效果是跟京東完全不同的。

對京東來說是個尷尬的消息,本來百億補貼做外賣是為了防守美團閃購,結果現在阿里拿出500億,自己這100億在阿里面前還不夠看的,京東還想做OTA,未來要燒更多的錢。

現在的局面就是大家以為監管約談京東外賣就是拐點,結果阿里認真了...

阿里為什麼這樣做?

阿里這樣做的原因很簡單,可能是看京東補貼外賣,確實能對主站帶來流量幫助。

而阿里一直缺的就是流量,京東這招是個好辦法,那我阿里直接照搬過來,餓了麼還是老業務,至少比京東有經驗,阿里還在持續減持過去的股權投資回籠資金,一套邏輯下來順理成章。

但阿里將外賣大戰再度升級,對3家來說都是壞消息,最後誰是贏家,雖然我也認為美團能夠守擂成功,但在贏的過程中要付出多大代價,這都是未知數。

唯一足夠清晰的是,這3家短期利潤都會明顯受傷,不確定性的情況出現,所以有些資金選擇先賣了,等競爭格局清晰了再買回來。

未來外賣行業的份額變化?

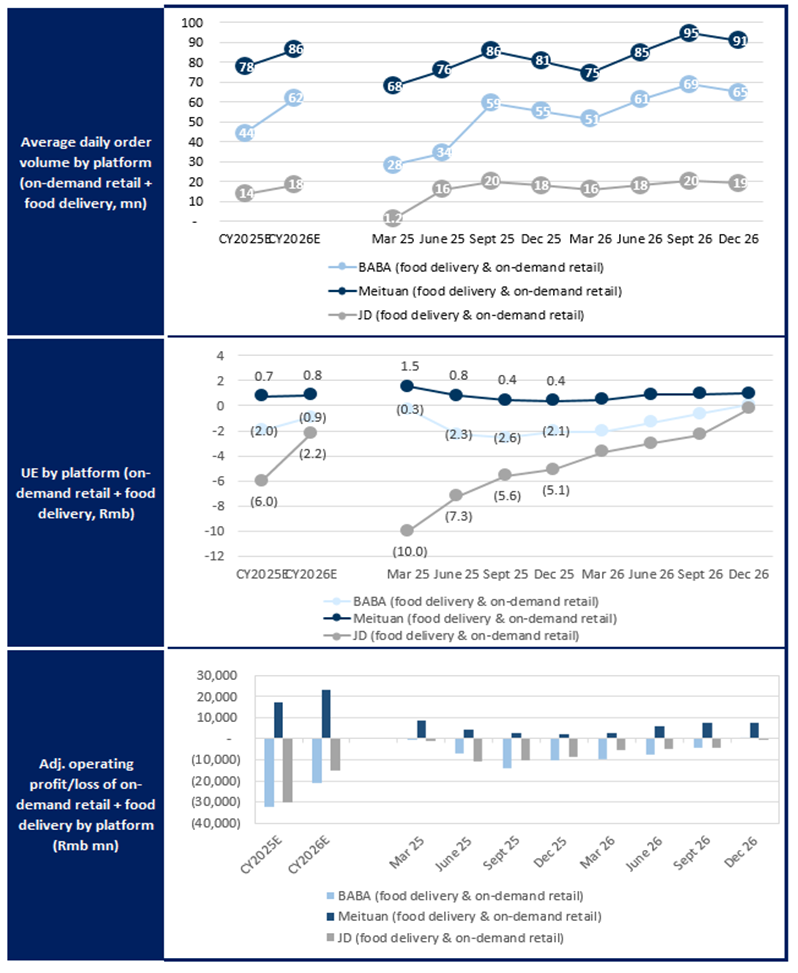

高盛在今天更新的報告中提到,未來外賣行業可能會有三種情形。

情景1:中性情況下,未來美團/阿里/京東的中期份額變為:美團佔55%,阿里佔35%,京東佔10%。

情景2:假設阿里通過500億的補貼在下半年取得進一步成功,中期市場份額變為:美團佔45%,阿里佔45%,京東佔10%。

情景3:假設京東改善了商家覆蓋率並承諾自營全職騎手,中期市場份額變為:美團佔50%,阿里佔30%,京東佔20%。

高盛認為,基於阿里和京東對用戶的補貼,未來幾年不太可能回到美團佔75%,阿里佔25%的兩強壟斷格局。

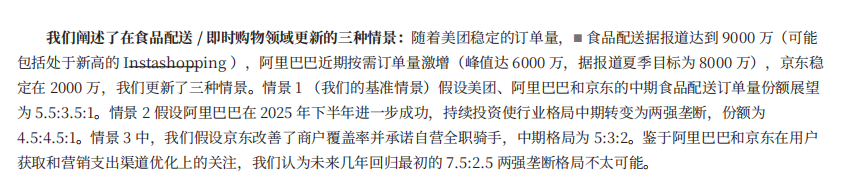

從下圖中看,高盛預計美團日均單量將從今年的7800萬單上升至8600萬單。

阿里的日均單量從4400萬單上升至6200萬單,而京東的日均單量從1400萬單上升至18萬單。

UE預測:

今年美團每單隻賺0.7元,明年美團每單賺0.8元;

今年餓了麼每單虧2元,明年可能每單虧0.9元;

今年京東外賣每單虧6元,明年可能每單虧2.2元。

從三家平台的利潤預測來看,可以說是十分慘烈,美團的利潤增速將放緩,而阿里和京東都賺不到錢。

美團/阿里/京東在外賣會虧多少錢?

高盛認為,把外賣配送補貼作為「營銷支出」的行為,2025年到2026年上半年期間,外賣行業的利潤會承受更大的短期壓力,但未來電商平台的營銷效率存在改善空間。

高盛預計:京東的外賣業務以及餓了麼+淘寶閃購,在6月份的虧損分別達到人民幣 -110億元 / -70億元,而全年分別虧損人民幣-300億元/ -410億元。

這可能導致京東二季度利潤按年腰斬至60-70億元,而2025全年淨利潤下滑30%以上至300–320億元。

而阿里中國電商板塊的利潤,將相比此前中單位數增長預期也會出現下滑

但從長期來看,高盛預計阿里和京東會在未來(2027年左右)實現GMV利潤率的潛在上升。屆時,阿里與京東的外賣業務分別實現小幅盈利或收支平衡。(假設競爭環境趨於穩定,美團GTV利潤率也會從2024年的3%回落到2–2.5%區間)。

換句話說,高盛認為阿里/京東的燒錢補貼,在2027年能為主站帶來正增長,但今年和明年在外賣上可能會虧幾百億。

高盛預計,在中性的情況下,未來12個月(2025 Q3-2026 Q2)預計:阿里外賣虧損-410 億元,京東-260億元,美團EBIT按年降至250億元。

三家大打出手,那麼誰是贏家?

有意思的是,目前比較明顯的受益者有兩個。

一是沒有參與外賣大戰的拼多多。

美團為了防守外賣競爭砍了優選業務,而多多買菜正通過第三方配送服務進行即時配送,例如順豐同城。

高盛認為,由於拼多多對商家的補貼從24年8月開始,比這3家提前了兩個季度,並伴隨利潤率下調,且拼多多為直接參與外賣大戰,預計拼多多在 2025 年下半年將建立更具韌性的國內利潤結構。

二是受益於三家外賣平台補貼的奶茶店們。

恰好奶茶店近一年上市孖展拿到錢正在加速擴店的路上,恰好三家金主爸爸砸錢補貼,阿里掏500億補貼,京東也掏上百億,美團也掏幾十億,外賣補貼大多數都是飲品補貼,因為這是最容易引流的品類,所以三家金主爸爸大打出手,奶茶店可算是躺着喫紅利了。

但消費者永遠是跟着補貼力度走的,例如京東外賣一開始10元補貼,再到現在補貼減半,美團加大補貼,消費者又從京東回到美團,當餓了麼加大補貼,消費者又跑到淘寶。

而阿里和京東誰是更容易讓用戶真正在平台上消費更多的?暫且來看,由於阿里的補貼力度和淘寶商品選擇更多,可能阿里佔更大優勢。

接下來的關注點,外賣大戰開始後的首份財報。

總的來說,外賣大亂鬥可能才啱啱開始,並沒有我們所想的那麼快結束,而我認為對於阿里來說,可能揹負了更多的壓力,二季報可能會帶來不小的波動。

一是因為前面阿里這輪漲上來是重估阿里雲的敘事,而二季度阿里買不到H20,國內算力租賃的價格下跌20-30%,二季度國產大模型和應用端也沒有更大進展,阿里雲的增長可能沒有想象中的好,如果營收規模上不去,雲的利潤率也不到10%,那可能重估阿里雲的敘事要放一放了。

二是AI一年平均投1200億+外賣未來一年投500億,運營投入都是為了換規模收入。但如果在AI上投入很多,阿里雲的收入增長不行,外賣投入也拉動不了主站收入,可能就是比較慘的局面。

尤其是外賣並不是誰補貼多誰就一定贏,美團/京東也在做投入,這可能是很慘烈的競爭,所以這三家的日子可能都不好過,都要重新算一算,究竟投入上百億做外賣補貼,給主站帶來的收入有多少。

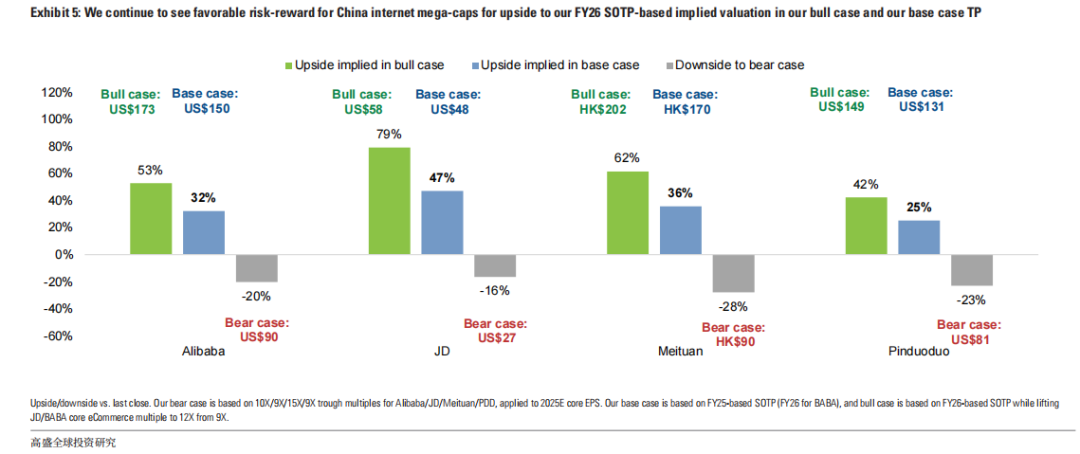

最後,貼個高盛預計在悲觀情況下的預估:

在熊市情境下,阿里目標價僅為90美元,京東目標價僅為27美元,美團目標價僅為90港元。