上一交易日,美股市場情緒有多脆弱?從 ServiceNow 的暴跌可見一斑。

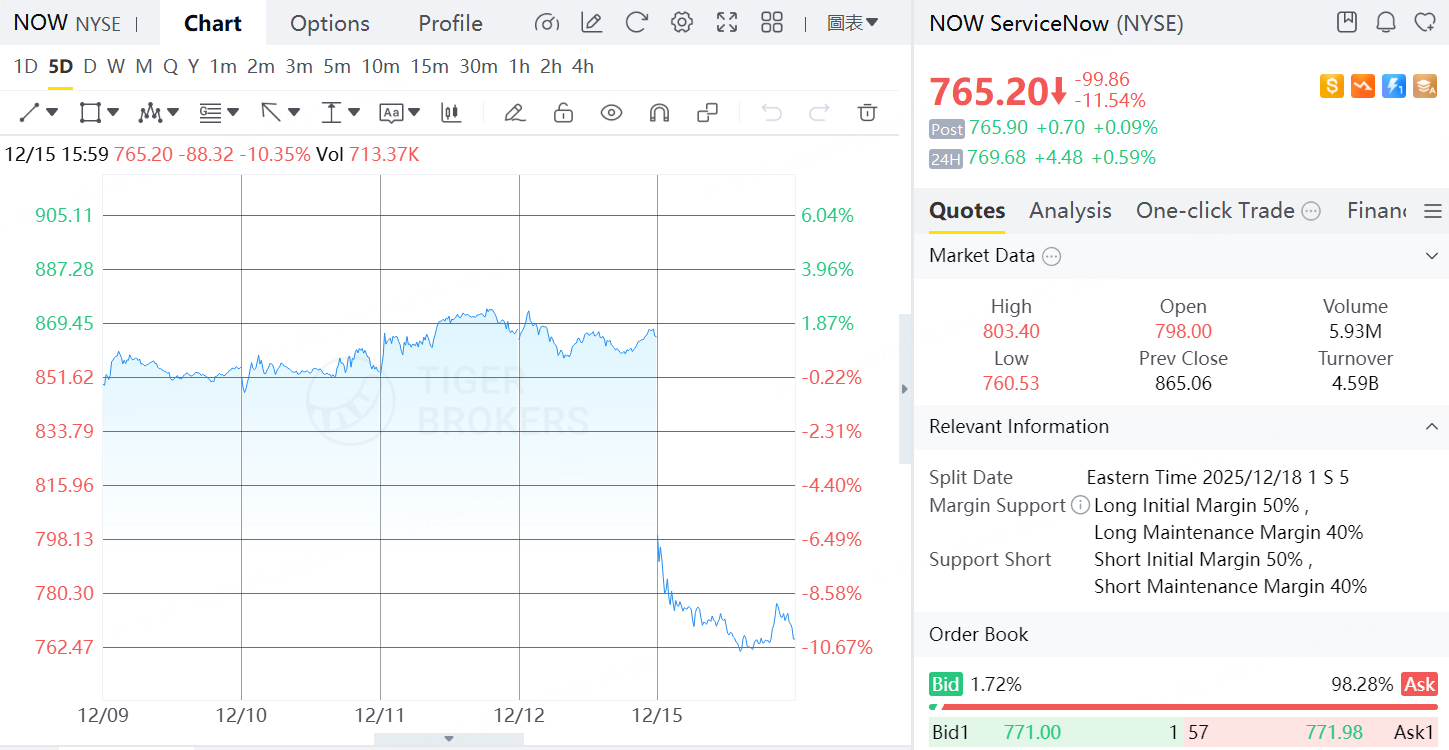

週一,企業軟件公司 ServiceNow 股價重挫 11.5%。此前有媒體報道稱,該公司正就以約 70 億美元收購網絡安全公司 Armis 進行深入談判。消息傳出後,ServiceNow 市值單日蒸發約 210 億美元,降至 1590 億美元。

從基本面看,這一反應顯得明顯過度,但它清楚地反映出當下資本市場的特徵:投資者先賣出,再問原因。

市場開始系統性迴避「AI 替代風險」公司

當前,投資者對雲計算和企業軟件板塊的情緒正在迅速惡化,尤其是那些高度依賴訂閱制、面向企業流程與後台管理的軟件公司。

近期,為滿足 OpenAI 等 AI 公司算力需求而大舉擴張的公司股價普遍承壓。甲骨文、CoreWeave 等公司週一繼續下跌,延續了上週因「AI 投資回報不確定」而引發的拋售潮。

而 ServiceNow 面臨的擔憂更具結構性。

KeyBanc 分析師 Jackson Ader 在週日的研報中直言,ServiceNow 可能在未來幾個季度被市場視為「AI 衝擊風險資產」。換句話說,ServiceNow 正被逐步納入「可能被 AI 吞噬的傳統軟件公司陣營」。

ServiceNow:AI 時代的潛在「受害者」?

這種擔憂並非空穴來風。

Ader 指出,近期 IT 後台崗位的就業數據出現了一些「令人不安的趨勢」。如果企業通過 AI 自動化減少 IT 運維和服務台人員,對 ServiceNow 核心產品——IT 服務管理(ITSM)和流程自動化訂閱的需求,可能會被直接削弱。

這正觸及市場的敏感神經:

AI 不只是提高效率

而是在直接減少對部分企業軟件的「人力依賴場景」

在這一邏輯下,ServiceNow 的商業模式被質疑是否會在 AI 普及過程中遭到「功能性替代」或「價值壓縮」。

此次 Armis 收購傳聞,進一步強化了投資者的擔憂——公司是否因為內生增長放緩,才被迫通過併購尋找新增長點?

併購節奏異常,加劇市場疑慮

如果 Armis 交易最終落地,這將是 ServiceNow 今年第四筆單筆金額超過 5 億美元的收購:

3 月:以 28.5 億美元 收購 AI 初創公司 Moveworks

數週前:以約 10–15 億美元 收購安全公司 Veza

5 月:以 5.06 億美元 股票收購一家電商相關企業

目前:擬以 70 億美元 收購 Armis

對於一家歷史上並不以「激進併購」著稱的軟件公司而言,短時間內完成多筆大型收購,節奏明顯異常,這正是市場形成「熊市邏輯」的重要原因。

多方觀點:增長仍穩健,邏輯並非鐵板一塊

當然,這一悲觀判斷並非沒有漏洞。

從財務數據看,ServiceNow 近幾個季度的營收增速仍保持在 20% 甚至更高,明顯快於 Adobe、Salesforce 等老牌軟件巨頭。

同時,公司向網絡安全領域擴展並非沒有道理。在數據泄露和網絡攻擊高發的背景下,安全軟件仍是企業 IT 支出中最具剛性的板塊之一。

此外,也不排除一個現實因素:在特朗普政府執政背景下,美國反壟斷監管環境趨於寬鬆,使得 CEO Bill McDermott 更願意把握窗口期推進併購。

投資者的真正焦慮:增長還能走多遠?

即便如此,市場的核心問題仍然存在:

在 AI 逐步接管企業流程、減少中後台人力需求的背景下,ServiceNow 的長期增長邏輯是否會被侵蝕?

CEO Bill McDermott 的職責本就是提前應對潛在風險,而當前的併購策略,或許正是這種焦慮的體現。

但至少目前,結論仍不必過於悲觀。ServiceNow 是否會真正成為 AI 時代的「受害者」,還有待時間驗證。