美國正將穩定幣轉化為數字時代美元霸權的制度性基礎設施。美國財政部長貝森特直言:「我們將使用穩定幣來保持美元作為世界主要儲備貨幣的地位」。

一、穩定幣的野蠻生長史

1 USDT

1.1 USDT發展史

USDT(又稱「泰達幣」)是一種與美元1:1掛鉤的穩定幣,自2014年由泰達公司(Tether Limited)推出以來,已成為數字貨幣市場不可或缺的一部分。它的誕生背景根植於數字貨幣發展初期面臨的兩個核心問題:價格波動性和與法定貨幣兌換的複雜性。

價格波動性大:比特幣作為最早的數字貨幣之一,其價格波動性極大,比特幣價格可能在短時間內波動10%以上,這使得它難以作為日常交易的貨幣或穩定的價值儲存工具。這種高波動性不僅增加了投資者的風險,也限制了數字貨幣在實際經濟活動中的應用。

法定貨幣兌換的困難:在數字貨幣發展的早期,將比特幣或其他加密貨幣兌換為法定貨幣(如美元)面臨諸多障礙。許多國家對數字貨幣交易施加了嚴格的政策限制,導致場外交易(OTC)流程繁瑣且成本高昂。用戶需要通過複雜的渠道完成兌換,不僅兌換周期長,還可能面臨高額溢價。

在這種背景下,市場迫切需要一種新形式的加密貨幣,其不僅可以提供可靠的價值參考,還能夠簡化法定貨幣與數字貨幣兌換手續。為了應對上述挑戰,Tether公司於2014年7月在聖莫尼卡首次公開宣佈了Realcoin項目,由Brock Pierce、Reeve Collins和Craig Sellars共同創立。此外,Tether公司聲稱,每發行一枚USDT,其銀行賬戶中都會保留1美元的資產儲備,以確保其價值穩定。2014年11月20日,Realcoin更名為Tether,並進入私人測試階段。2015年2月,首批USDT正式發行,並得到當時比特幣期貨交易量最大的平台Bitfinex以及Poloniex等交易所的支持。

USDT的誕生是繼比特幣後,虛擬貨幣市場又一起具有里程碑式意義的事件——其成為了連通數字世界與傳統金融的「價值橋樑」。USDT極大程度上簡化了用戶用法幣購買比特幣或以太坊的複雜流程;用戶可通過銀行轉賬、信用卡等方式在合規交易所將法幣兌換為USDT;隨後,持有USDT的用戶即可在幾乎任何支持加密貨幣交易的平台上,自由、即時地兌換成比特幣、以太坊或其他數千種數字資產。

除此以外,作為加密世界的「硬通貨」,USDT極大地提升了整個生態的交易效率和資金流動性。其交易不受傳統銀行系統時間限制,支持全球範圍內7×24小時不間斷運轉。在主流交易所中,以USDT為基礎的交易對(如BTC/USDT, ETH/USDT)通常擁有最深厚的市場深度和最小的買賣價差,確保了用戶交易的快速執行和成本優化。USDT的通用性使其能在中心化交易所、去中心化錢包以及各類DeFi協議間無縫流轉。這種高度的互操作性和可及性,為全球加密經濟活動提供了高效的基礎設施。

1.2 USDT的爭議與挑戰

在加密市場發展初期,穩定幣本應依靠其設計原理成為加密貨幣市場發展的「穩定器」,然而作為行業龍頭的USDT(泰達幣),卻在高速發展過程中顯露出結構性危機。

儲備金透明度不足。USDT的核心承諾是每一枚USDT都由1:1的美元儲備支持。然而,Tether Limited在儲備金透明度方面長期受到質疑。2021年,Tether因發布誤導性信息被紐約州檢察長辦公室罰款4,100萬美元。調查顯示,Tether在某些時期僅持有其穩定幣價值27.6%的實際儲備,而非其聲稱的「100%儲備」。此外,Tether未能定期提供由獨立會計師事務所出具的審計報告,僅偶爾發布儲備證明(attestations),且這些證明的細節和頻率常被市場質疑。例如,CoinLedger指出,Tether的合規措施缺乏透明度,導致用戶對其儲備金的真實性產生疑慮。

監管與法律挑戰。USDT的運作長期處於監管的灰色地帶,多次因合規性問題受到處罰。2021年,Tether及其關聯公司Bitfinex被美國商品期貨交易委員會(CFTC)罰款共計4,250萬美元,原因包括發布虛假儲備信息以及在美國未經註冊從事商業活動。此外,Tether在2021年初還被紐約州檢察長辦公室罰款1,850萬美元,並被要求定期提交儲備報告。這些法律問題不僅損害了Tether的聲譽,也暴露了其在監管合規性方面的不足。而Tether作為一家香港註冊的公司,其非美國基地的運營模式進一步加劇了市場對其合規性的擔憂。由於不完全受美國金融監管機構的約束,Tether的運作缺乏與美國標準一致的透明度和問責制。

價格穩定性問題。作為穩定幣,USDT的核心價值在於其與美元的1:1掛鉤。然而,USDT曾多次出現價格脫錨的情況,顯示出其穩定性存在潛在風險。2018年10月,由於市場傳言Tether儲備不足以及Bitfinex提款問題,USDT價格一度跌至0.92美元。2022年5月和6月,USDT分別跌至0.9959美元和0.9975美元,儘管幅度較小,但仍引發了市場對其可靠性的質疑。

2 USDC

2.1 USDC發展史

USDT暴露出的問題為市場帶來了對更透明、更合規的穩定幣的需求。2018年9月,USDC由Circle和Coinbase通過Center聯盟推出,旨在解決USDT的缺陷並滿足市場對可靠穩定幣的期待,可以說USDC的誕生在某種程度上一一填補了USDT發展的痛點。

強調透明度——USDC的設計核心。Circle每月發布由獨立會計師事務所審計的儲備報告(可在Circle官網和美國證券交易委員會上查閱),公開披露其儲備資產的組成,包括現金和美國國債。這種透明度與Tether的做法形成鮮明對比,顯著增強了用戶和監管機構的信任。

監管合規性。USDC的發行方Circle是一家美國公司,遵守美國金融監管標準,其儲備資產由受監管的金融機構持有,而Tether的非美國特性使其難以滿足類似標準。因此,在USDT因監管問題頻頻受罰的背景下,USDC的合規性使其更受機構投資者和監管機構的青睞。

市場時機與需求。USDC的推出恰逢USDT面臨信任危機的關鍵時刻。2018年10月,USDT因儲備不足傳言和Bitfinex提款問題導致價格跌至0.92美元,這一事件發生在USDC推出僅一個月後,進一步凸顯了市場對更可靠穩定幣的需求。

2.2 USDC的爭議與挑戰

儘管USDC因其高透明度和監管合規性被視為USDT的可靠替代品,它在發展過程中仍面臨若干問題與挑戰。最為嚴重的一次危機發生在2023年3月,當時Circle在硅谷銀行持有約33億美元的儲備資產,佔其總儲備的8.25%。硅谷銀行倒閉引發市場恐慌,導致USDC短暫脫鉤,價格一度跌至0.87美元。儘管Circle迅速通過調整儲備和披露信息恢復了掛鉤,這一事件暴露了其對傳統銀行體系的依賴,可能在類似金融危機中引發不穩定。此外,USDC的集中化運營模式也受到批評,作為由美國公司Circle發行的穩定幣,其需遵守嚴格的美國監管要求,這可能限制其在全球某些市場的靈活性,同時增加了對中心化機構的信任依賴。相比去中心化穩定幣,USDC在隱私性和抗審查能力上存在侷限,這可能影響其在部分區塊鏈生態中的應用。

二、穩定幣的立法破冰與政治博弈

1 穩定幣監管時間線

早期監管嘗試(2014-2020)。USDT推出後,穩定幣市場迅速增長,但美國聯邦層面缺乏針對穩定幣的專門監管框架,早期監管主要依賴現有金融法規(如證券法和商品交易法)。2015年,紐約州金融服務部(NYDFS)推出BitLicense,針對數字資產企業設立許可制度,成為美國首個州級加密貨幣監管框架。此雖然USDT和USDC的發行方需遵守反洗錢(AML)和了解客戶(KYC)要求,但這些法規並未專門針對穩定幣的儲備管理和贖回機制。隨着USDT市場的發展壯大,其透明度問題促使監管機構開始關注穩定幣的儲備管理。

州級監管的進展(2020-2022)。聯邦層面立法程序複雜導致進展緩慢,州級監管成為穩定幣監管的先行者。2022年6月,NYDFS(紐約州金融服務部)發布《美元支持穩定幣發行指導意見》,對穩定幣發行商提出三項核心要求:贖回機制、儲備管理和獨立審計。指導意見要求發行商制定明確的贖回政策,確保持有人可在兩個工作日內以1:1比例贖回穩定幣,並要求儲備資產需為高流動性資產(如現金或短期美國國債)。這一框架直接影響了USDC的運營,Circle通過定期披露儲備報告和遵守NYDFS要求,進一步鞏固了其合規形象。相比之下,USDT因其在中國香港註冊的背景和較低的透明度,難以完全滿足NYDFS的要求。這進一步凸顯了USDC在監管合規性上的優勢,但也表明州級監管的侷限性——其僅適用於特定司法管轄區,無法應對穩定幣的跨境特性。

聯邦層面的立法努力(2021-2025)。聯邦層面的穩定幣監管在2021年後逐漸提速。2021年11月,參議員Cynthia Lummis呼籲對穩定幣發行商進行定期審計,並提議類似銀行的監管框架。2022年,財政部長Janet Yellen強調,穩定幣可能對金融系統構成風險,需通過立法確保儲備管理的安全性。2024年,Lummis和參議員Kirsten Gillibrand提出《穩定幣監管法案》,要求穩定幣發行商註冊為非存款信託公司或存款機構,並獲得發行許可。該法案還規定儲備資產需為高流動性資產,並由第三方託管,以降低「銀行擠兌」風險。這與USDC的儲備管理模式高度契合,但對USDT的非美國運營模式構成了挑戰。2025年5月,美國參議院以66票對32票通過《引導和建立美元穩定幣的國家創新法案》(GENIUS Act),將法案推進至全面辯論階段。該法案涵蓋許可、儲備、贖回和審計等關鍵條款,旨在為穩定幣建立統一的聯邦監管框架。

2 穩定幣監管架構

美國對穩定幣的監管採取多頭協作模式,涉及多個聯邦機構,各機構根據其職能對穩定幣的不同屬性進行監管。以下是主要監管機構及其職責:

證券交易委員會(SEC)。SEC負責監管被認定為「證券」的穩定幣,依據《1933年證券法》和《1934年證券交易法》。SEC主席Gary Gensler曾表示,許多穩定幣類似於貨幣市場基金,可能屬於SEC的管轄範圍。2023年6月,SEC起訴Binance,稱其發行的BUSD(一種美元支持的穩定幣)是未經註冊的證券,顯示了SEC對穩定幣的強硬立場。2025年,SEC成立加密資產特別工作組,探索數字資產的監管問題,包括穩定幣的分類和合規要求。

商品期貨交易委員會(CFTC)。CFTC負責監管被認定為「商品」的穩定幣,依據《商品交易法》(CEA)。CFTC已明確比特幣等虛擬貨幣為商品,這一立場可能擴展到某些穩定幣。2021年,CFTC對Tether因虛假陳述罰款4,100萬美元,顯示其在穩定幣監管中的執法力度。2025年,CFTC啓動了關於數字資產的圓桌會議,表明其積極參與穩定幣監管框架的制定。新任CFTC主席Brian Quintenz的任命進一步強化了CFTC在數字資產領域的角色。

金融犯罪執行網絡(FinCEN)。FinCEN將穩定幣視為「可兌換虛擬貨幣」(CVC),要求發行商註冊為貨幣服務業務(MSB),並遵守《銀行保密法》(BSA)的規定。2025年,財政部計劃為FinCEN和國稅局(IRS)提供更多資源,以加強對穩定幣的合規檢查。

貨幣監理署(OCC)和聯邦存款保險公司(FDIC)。OCC和FDIC作為銀行監管機構,對涉及穩定幣的銀行活動持謹慎態度。2023年1月,OCC、FDIC和Fed聯合發布聲明,強調加密資產對銀行機構的潛在風險,並呼籲銀行謹慎從事相關活動。2021年11月,總統金融市場工作小組(PWG)與OCC和FDIC聯合發布報告,建議通過現有銀行法律和新立法將穩定幣納入監管範圍。

3 穩定幣監管法案雛形:《STABLE法案》、《天才法案》

目前,美國國會正在推進兩項重要的穩定幣監管法案:天才法案(Guiding and Establishing National Innovation for U.S. Stablecoins Act)和STABLE法案(Stablecoin Transparency and Accountability for a Better Ledger Economy Act)。從兩個法案基本可以一窺美國穩定幣監管的最終形態:

3.1 《天才法案》

天才法案於2025年2月4日由參議員比爾·哈格蒂(Bill Hagerty)提出,得到參議院銀行委員會主席蒂姆·斯科特(Tim Scott)等兩黨議員支持,旨在為支付型穩定幣建立全面的聯邦監管框架。核心內容包括:

定義與分類:支付型穩定幣被定義為用於支付或結算、與固定貨幣價值掛鉤的數字資產(通常為美元),明確不屬於證券、商品或投資公司產品,歸於銀行類監管框架。不直接監管算法穩定幣,但要求財政部對算法穩定幣進行研究。

發行許可:僅「許可支付穩定幣發行人」可在美國發行穩定幣。發行人需滿足資本、流動性和風險管理標準,並遵守《銀行保密法》的客戶隱私要求。

儲備與贖回要求:發行人需以1:1比例持有高質量流動資產(如現金、國債)作為儲備,不得用作抵押、借貸或重複使用,確保用戶可隨時贖回。每月需公開儲備構成,接受註冊會計師事務所審查,發行人CEO和CFO需向監管機構證明披露準確性。

雙重監管框架:市值超過100億美元的發行人由聯邦儲備委員會和OCC監管;市值低於100億美元的發行人可選擇州級監管,但需符合聯邦標準。

其他:法案明確規定,穩定幣發行人不得向穩定幣持有者支付利息。禁止使用「美國政府」或「法定貨幣」等誤導性術語進行營銷。禁止國會議員或高級行政官員在任期內發行支付型穩定幣。強調維護美元全球儲備貨幣地位,鼓勵美元掛鉤穩定幣的全球使用。

3.2 《STABLE法案》

STABLE法案於2025年2月6日由衆議院金融服務委員會主席弗蘭奇·希爾(French Hill)和布萊恩·斯蒂爾(Bryan Steil)提出,作為衆議院的配套法案,與GENIUS法案目標相似,但在某些方面有顯著差異。核心內容包括:

定義與分類:類似GENIUS法案,將支付型穩定幣定義為用於支付或結算、與固定貨幣價值掛鉤的數字資產,且不視為證券。與GENIUS法案不同,STABLE法案對「支付型穩定幣」的定義略有差異,強調發行人需承諾以固定貨幣價值兌換、贖回或回購。

發行許可:僅許可支付穩定幣發行人可發行穩定幣,需滿足聯邦或州監管要求,類似於GENIUS法案的三類發行人結構。非銀行發行人由OCC或國家信用合作社管理局(NCUA)監管,區別於GENIUS法案的部分聯邦儲備委員會角色。

儲備與贖回要求:要求1:1儲備,需使用高質量流動資產(如現金、國債),並定期接受審計和披露。在破產情況下,穩定幣持有者享有優先償付權,以保護消費者。

算法穩定幣限制:明確對算法穩定幣實施兩年禁令,禁止新發行,已在市場流通的算法穩定幣除外。

3.3 法案進展

《天才法案》已通過參議院程序投票,待全體表決;若通過將移交衆議院協商。《STABLE法案》已通過衆議院委員會審議,待全體表決。值得注意的是,上述兩個法案在科技公司准入、算法穩定幣禁令、外國發行方監管鬆緊度等方面存在一定差異,這意味着如果兩個法案最終落地情況較目前可能存在少許變數。

三、穩定幣如何成為美債「救世主」

1 穩定幣儲備「美債化」

美國監管框架對穩定幣的資產儲備結構實施了近乎「外科手術式」的精準干預。根據《STABLE法案》和《天才法案》,支付型穩定幣的儲備資產被嚴格限定於最高質量流動資產,幾乎封堵了任何高風險投資的可能性。這一制度設計直接規避了歷史上因儲備不實或挪用引發的信用危機,即2023年3月硅谷銀行倒閉引發的USDC脫錨事件,彼時因33億美元儲備資金被困,導致市場恐慌性贖回,暴露了穩定幣生態的脆弱性。

監管邏輯的核心在於構建「1:1可贖回+高質量儲備」的雙重保障機制。法案不僅要求儲備資產100%覆蓋未償付穩定幣價值,還強制規定發行方需每月公布儲備構成報告,並接受獨立審計。更嚴厲的是,高管若對儲備狀況虛假認證,將面臨最高500萬美元罰款和20年監禁。這種高壓監管使穩定幣發行方不得不放棄追求收益的衝動,轉而將資產配置聚焦於安全性與流動性。在這一框架下,美國國債成為幾乎唯一的合規選擇。短期國債(尤其是93天內到期品種)因具備國家信用背書、極低違約風險及高流動性,完美契合監管要求。

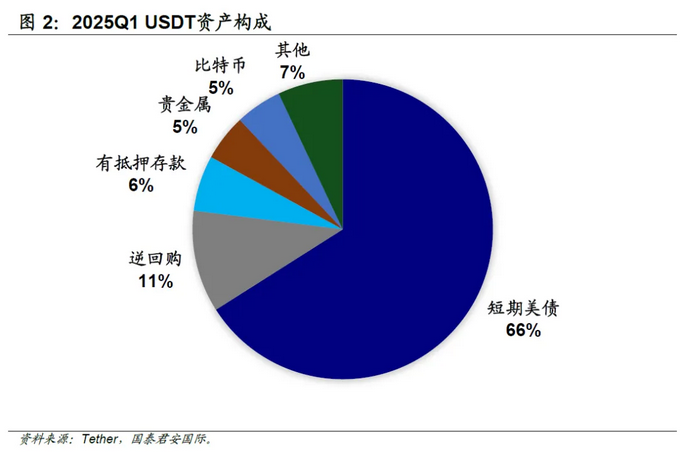

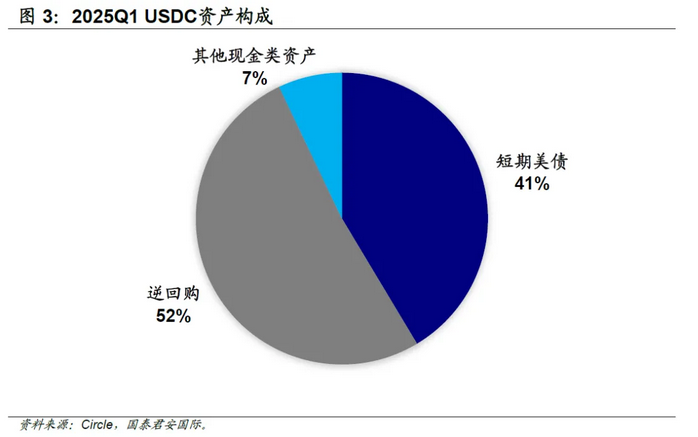

截止到2025年5月末,穩定幣市場總市值約為2,500億美元,其中USDT和USDC分別約1,500億美元和610億美元。根據公開資料,USDT發行公司Tether的美國國債暴露(包括直接持有的國庫券和通過逆回購協議等間接持有)超過1,200億美元,佔總儲備的78.1%;USDC發行公司Circle儲備資產完全通過Circle Reserve 基金由現金和短期美國國債組成,該基金至少99.5%的資產為美國政府債券(包括短期國債和逆回購協議)及少量現金,按照95%假設持有美國國債,對應Circle持有580億美元規模的美債。結合對其他公司持有美債的大致測算,2,500億美元的穩定幣市場大約有2,000億美元的美債儲備。從逆向角度看,這也說明監管的硬約束正系統性推動穩定幣儲備「美債化」。

2 穩定幣需求如何轉化為美債購買力

2020年全球穩定幣市值僅為200億美元,而到2025年5月已飆升至2,500億美元,五年間實現驚人的11倍增長。從2018年的邊緣創新蛻變為金融基礎設施的核心支柱,這一擴張速度遠超傳統金融工具,其背後是雙重動能的疊加。首先,加密貨幣交易所中超過90%的比特幣交易通過USDT/USDC結算,使其成為事實上的「加密美元本位」;其次,新興市場存在剛需,在阿根廷等通脹率超100%的國家,穩定幣佔加密貨幣交易量的72%,成為平民階層的「數字避險資產」。

值得注意的是,相較於美元而言,穩定幣發行公司更傾向於持有短期美債,其本質是在監管框架下尋求安全性、收益性與流動性的「不可能三角」平衡。第一,美債是收益性與安全性雙重因素下的更優選,這不僅是因為美債違約風險極低,還有高利率環境下持有美債所得的固定收益下注高於無收益/低活期利率的美元存款,在龐大的儲備規模下,這種利差收益可見一斑。第二,如果大部分儲備配置美元,則會面臨銀行存款保險上限問題(如FDIC保險限額僅為25萬美元/賬戶),如果再發生類似硅谷銀行倒閉事件,系統性風險將會集中爆發。第三,美債市場容量巨大,能輕鬆吸納穩定幣儲備,且交易成本低,適合大規模資金配置。

往前看,穩定幣市場仍有樂觀的應用前景以及龐大的擴張空間,目前市場預測穩定幣市值在2030年將會達到1.6-3.7萬億美元。根據監管法案對穩定幣資產儲備的「美債化」要求,採用相對保守比例(80%)測算,對應穩定幣市場將會在中期時間維度內消化1.3-3萬億美元的新增短期美債。

四、穩定幣:美元霸權在數字時代的延伸

從更深層次看,美國監管機構對穩定幣的「招安」遠非單純的金融創新管理,其背後隱藏着延續美元霸權的戰略意圖。與歐盟穩定幣《MiCA法案》相比,美國的監管路徑更顯「進攻性」。MiCA將各類穩定幣納入統一監管框架,強調金融穩定和消費者保護;而美國監管框架則聚焦支付型穩定幣,允許非銀行機構參與發行,為Web3創新留出空間。這種差異反映出截然不同的戰略重心:歐盟求「穩」,美國謀「勢」——後者正將穩定幣轉化為數字時代美元霸權的制度性基礎設施。美國財政部長貝森特直言:「我們將使用穩定幣來保持美元作為世界主要儲備貨幣的地位」。在美元全球儲備份額降至57.8%的背景下,合規穩定幣成為美元流動性的新型「輸送管道」——每一枚在跨境支付中流通的美元穩定幣,都是對美元勢力的鏈上擴張。

當然,也有觀點認為穩定幣對於美債市場的實際影響力相對有限,並非解決美元信用問題的治本之策。一方面,目前主流穩定幣發行方受監管要求和自身風險偏好的限制,主要投資於短期美國國債等流動性較高的資產,而美債市場的核心問題——如長期收益率波動、財政可持續性等——更多與中長期債券相關,穩定幣的資金配置難以觸及這些深層次矛盾。另一方面,若美元信用出現根本性缺失,穩定幣所依賴的美元資產抵押模式將面臨系統性風險,其自身穩定性反而可能加劇市場恐慌。