10月29日,美股一開盤,英偉達成為了史上第一個市值突破5萬億美金的公司。

一天前,在GTC DC大會上,英偉達CEO黃仁勳展示出來自AI的強勁需求。比如,他表示,今年及2026年,Blackwell和Rubin架構芯片可帶來的收入超5000億美元,這個收入將來自2000萬顆GPU。5000億美元收入將是2023年~2025年Hopper架構芯片所帶來收入的5倍。

在演講中,黃仁勳又一次駁斥了AI泡沫論。

他當然要駁斥,作為AI時代核心資源——GPU的賣鏟人,英偉達一手掌握稀缺資源的定價權。可以說,英偉達的市值取決於市場對於美國AI未來的樂觀程度。

然而,伴隨着英偉達5萬億市值的到來,「AI泡沫論」的質疑聲音也空前高漲。

這,要從一筆關聯交易說起。

9月22日,英偉達宣佈,將向OpenAI投資一筆高達1000億美元的鉅款。作為「回報」,OpenAI承諾了一份價值10GW GPU的超級訂單。

這種「左手倒右手」的方式,瞬間引發了資本市場對AI泡沫的更深擔憂。

近日,IMF總裁克里斯塔利娜·格奧爾基耶娃在華盛頓演講中表示,全球股價在對AI提升生產率潛力的樂觀情緒推動下飆升,但金融狀況可能「突然轉向」,當前估值「正逼近25年前互聯網熱潮的水平」,如果市場發生劇烈回調,將拖累全球增長。

英國央行的金融政策委員會(FPC)也表達了類似擔憂。其最新季度報告稱,美國股票市場「在若干指標上顯示估值過高」,尤其是集中在AI相關科技公司。而這種高度集中使市場在AI預期降溫時特別容易受到衝擊。

在這場遊戲中,英偉達們既是演員也是觀衆,錢從左口袋進,右口袋出。這究竟是通往未來的高速公路,還是一場比2000年互聯網泡沫更盛大的煙火?

一場資本的內循環

要討論AI的泡沫,就繞不開一個詞:循環孖展。

一羣科技巨頭,正用彼此的錢,共同吹起一個巨大的估值氣球。

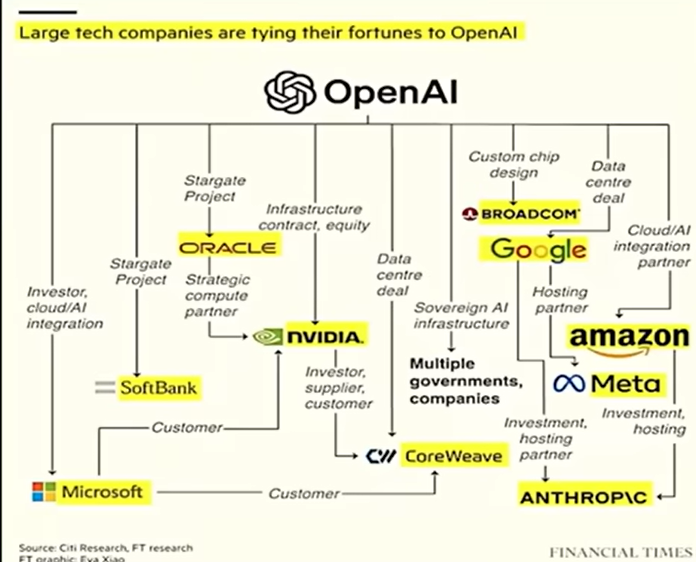

我們來看看巨頭們如何玩轉這場資本牌局。整個牌局的核心邏輯在於,你買我的服務,我投你的公司,他再買我的芯片。這不僅是一個簡單的商業合作,更像是一個資本閉環。

讓我們把這個閉環拆解開:

1.芯片供應商英偉達,向AI模型公司OpenAI投資1000億美元。

2.拿到錢的OpenAI,則需要向英偉達下了一張價值10GW的GPU超級訂單。這意味着英偉達的投資款,有相當一部分又以收入的形式流回了自己的口袋。

3.OpenAI要運行如此龐大的GPU集羣,需要巨大的雲基礎設施。於是,它向雲服務商甲骨文(Oracle)採購了高達3000億美元的雲服務。

最終,甲骨文要支撐如此海量的雲服務,唯一的選擇就是向英偉達採購更多的芯片。

一個完美的資金閉環就此形成。錢在三家公司之間轉了一圈,每一家公司都能獲得營收和訂單,故事也因此變得更加動聽。

這還不是全部。

2025年10月,英偉達的頭號對手AMD也加入了這場牌局。

AMD宣佈與OpenAI達成人工智能基礎設施合作協議,未來將為其部署6GW的GPU算力。作為交換,AMD沒有直接收錢,而是授予了OpenAI 1.6億股認股權證,相當於讓後者間接拿到了AMD近10%的股份。

在這場「鐵索連舟」式的資本遊戲中,供應商、客戶、投資方,甚至競爭對手的角色邊界正變得愈發模糊。

作為「賣鏟子」,英偉達也想通過投資的方式,企圖通過分一杯AI應用發展的羹。巨頭用關聯交易和鉅額訂單將彼此的命運緊緊捆綁在一起,共同將AI的故事講得更大。

這個故事的兌現周期,被拉長到了遙遠的2030年,並且牽扯到算力、電力、儲能等一系列長周期、高投入的重資產領域,回報前景卻很模糊。

巨頭的錢也不是無窮無盡的,錢不夠了怎麼辦?

舉債,繼續投。

如果說,前兩年巨頭們為AI投入的數百億資本開支,主要還來自自身富餘的經營現金流,以及通過裁員「降本增效」擠出來的資金,那麼現在,牌桌上的玩家們開始動用更危險的工具——「加槓桿」。

截至2025年第二季度,「七巨頭」的自由現金流總額已較2024年年底下降了62.45%。

(數據來源:wind)

巨頭們不再滿足於依賴自由現金流,而是將外部孖展提到了前所未有的高度。Meta等公司紛紛通過發行債券、股權孖展,甚至尋求私募信貸等方式,為AI數據中心的建設籌集資金。

例如:Meta聯手私募巨頭Blue Owl通過發行私募債券籌資270億美元建設數據中心,創下私募債發行紀錄。該債券獲標普A+評級,但收益率高達6.58%,接近垃圾債水平。

更重要的是,這股熱潮背後還有一隻若隱若現的「手」。

美國政府已將AI視為國家戰略競爭的核心,這意味着它要在這個領域更大舉的加碼。

可以預見,未來對市場資本流入的監管將持續寬鬆,這無疑會進一步放大槓桿化和估值過熱的問題。

寬鬆的孖展前景和歷史低位的企業信用利差,都在誘惑着巨頭們繼續借錢,押注一個可能無比輝煌、也可能一地雞毛的未來。

故事講得再好,但一個無法迴避的事實,就是OpenAI至今虧損。

OpenAI在2025年上半年的營收約為43億美元;但上半年該公司的虧損達135億美元,其主要是用於研發人工智能以及運行ChatGPT的相關費用。

隨着Deepseek時刻來臨,AI大模型的定價權正從「技術壟斷」轉向「市場競爭」。OpenAI的大模型也被迫降價。未來要想提價,OpenAI必須拿出革命性的、短期內無法被複制的新能力,否則只能陷入苦戰。

不僅OpenAI,其他AI巨頭同樣面臨「不賺錢」的尷尬。

據券商預測,谷歌的Gemini大模型,2025年月度收入預計也只能達到億美元級別;字節跳動的豆包大模型,月度收入也只在千萬至億人民幣級別。這點收入,對於其母公司千億、萬億美元的體量來說,幾乎可以忽略不計。

但比大模型本身盈利更嚴重的問題,出在下游應用生態。

近期,MIT(麻省理工學院)發布的一份關於生成式人工智能領域的報告。在生成式人工智能投資領域,95%的投資幾乎未為企業帶來收益,僅有5%的項目成功落地商業化。此外,S&P Global在2025年初也提到42%的生成式AI項目被中途拋棄。

可見,下游應用的商業化進展,遠遠無法支撐起上游那動輒數萬億美元的算力資本支出。

即便如此,AI也必須得贏。

要知道,AI未來將影響到企業的生態地位、社會底層邏輯、世界秩序。美國把AI當作武器,用於控制;中國把AI看作工具,用於發展。

而AI大模型企業無法自我造血,但需要錢。那麼,錢從何來?

美股必須漲

今年以來,標普500上漲了17.16%,其表面上推動因素是企業盈利前景。實際上,是美國政府正在通過美股間接為AI輸血,同時用AI敘事通過「綁架」美股,穩固其金融霸權。

要理解這個問題,我們先從美股對美國的工具價值是什麼說起。

衆所周知,美國憑藉美元強勢地位,構建金融霸權體系。通俗來講,就是,美國用一張紙(美元),就能換你一輩子的勞動,你還不敢不用。

全球貿易需要用美元結算,而美國自己想花錢,就可以開印鈔機印美元。而當美國花太多了,就發國債,讓別的國家買。誰不聽話,美國就把誰踢出「世界支付羣」(SWIFT),讓你連錢都用不了。

而在這個體系中,美股主要為了金融霸權提供了流動性。

充裕的流動性有助於美元在全球範圍內的順暢流動,促進了美元從美國的流出和迴流,維繫並強化以美元為基礎的金融霸權。

作為全球最大的消費市場和進口國,美國與大多數主要經濟體都存在貿易逆差,2024年美國商品貿易逆差達1.2萬億美元,美國通過貿易向全球輸出美元;而美國回收美元,則依賴於美債及長牛的美股,即各國用美元買美債和全球資本用美元配置美股。

這樣一來,美元霸權體系就能順利循環。

值得注意的是,一旦流動性氾濫或者過度寬鬆,美國不斷輸出美元,但無法通過美債、美股回收美元,可能會導致美元貶值預期增強,侵蝕美元的信用基礎。

一旦市場對美元的價值穩定性失去信心,可能會減少對美元資產的持有,尋求其他更穩定的貨幣或資產作為儲備,從而削弱美元的國際儲備貨幣地位。

為了美元的流動性,美股必須長牛。

美股只有不斷「造夢」,向全球出售持續上漲預期,才能收穫真金白銀、回收美元,進一步鞏固金融霸權。

與以往不同,這次「AI敘事」推動美股上漲程度遠高於其他時期。這實則也說明,對於美國經濟和美股而言,目前只有AI能帶來巨大的增量和想象空間了。

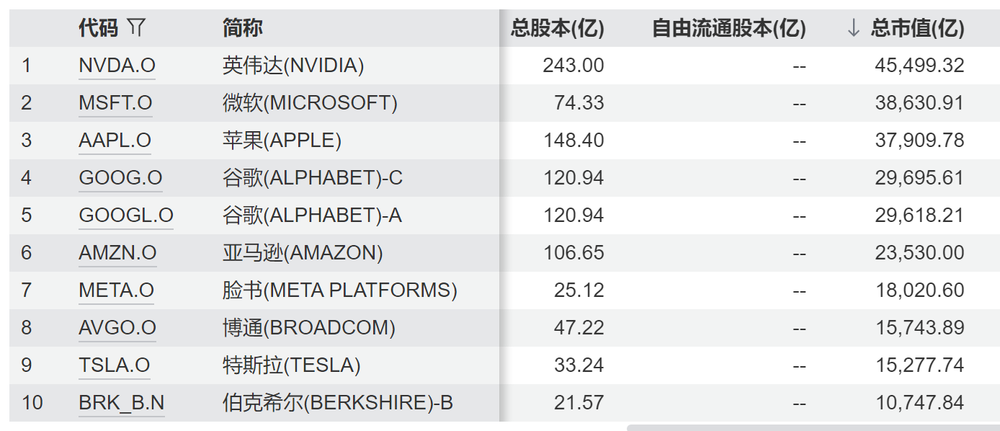

據統計,2025年標普500指數中前10大權重股票(總市值加權)佔比達到41.43%,前10大權重股有:英偉達、微軟、蘋果、谷歌(GOOG)、谷歌(GOOGL)、亞馬遜、臉書、博通、特斯拉、伯克希爾,基本上都與AI相關。

(數據來源:wind)

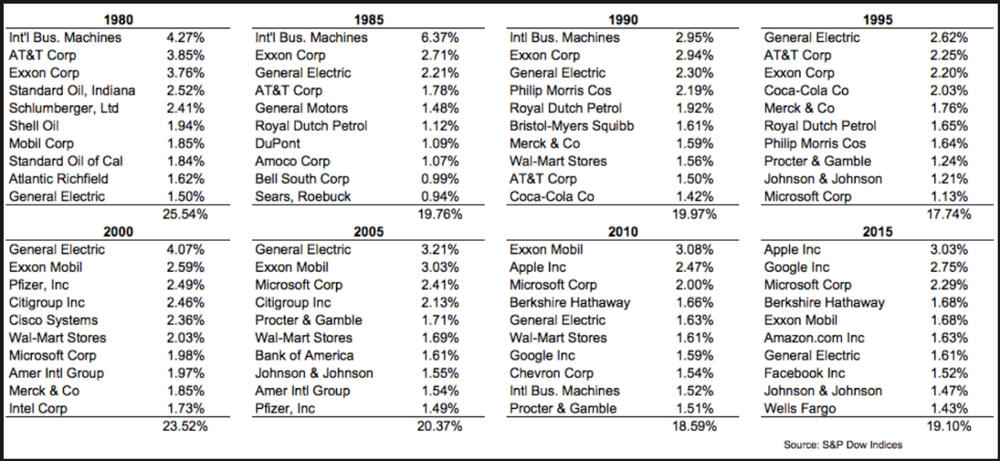

此前,前10大權重股佔比最高的時候是2000年的互聯網泡沫階段,比重為23.52%。當時的前10大權重股有:通用電氣、埃克森美孚、輝瑞、花旗集團、思科系統、沃爾瑪、微軟、美國國際集團、默沙東、英特爾。

此外,現在的美股「七朵金花」——蘋果、微軟、谷歌、亞馬遜、英偉達、特斯拉和Meta,佔據了標普500指數總市值的37.29%,而這個數字在五年前還不到20%。

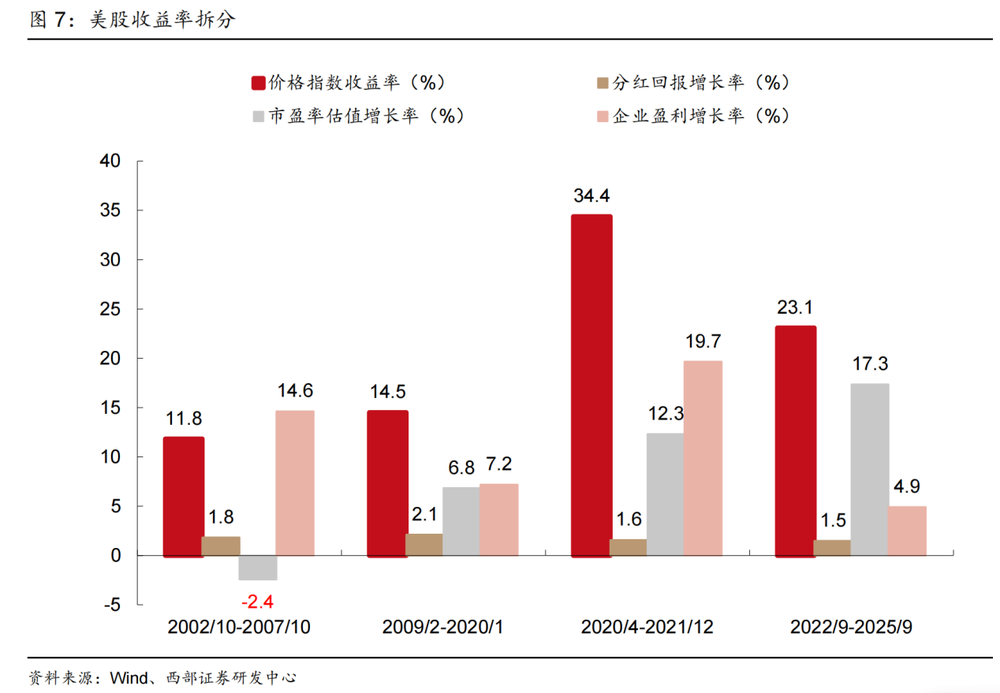

而這輪標普500上漲的主要原因是,企業盈利改善與對AI相關投資的持續樂觀情緒共同驅動,以及宏觀環境對風險資產的支持預期,包括聯儲局降息等。

具體而言,從美股收益率拆分來看,推高的美股市值,不僅有企業盈利,還有市盈率變化、派息回購。

據西部證券統計,2022年9月-2025年9月的美股23.1%年化收益中,企業盈利增長為4.9%、市盈率估值增長為17.3%、派息回報增長為1.5%。

也就是說,近3年美股上漲靠估值提升為主,即資本市場給予一定的溢價。如果這個溢價無法被業績增長消化,將成為泡沫。

當然,特朗普為首的美國政府肯定不會讓美股的泡沫被戳破。

一方面,「美股的上漲」是特朗普政績的表現。

在美國,大多數家庭通過共同基金、指數基金或401(k)等退休賬戶間接持有股票,一小部分人直接持有股票。

歷史上,特朗普在2017-2020年任期內推動美股牛市(標普500漲幅超50%),這一政績成為其2024年競選的核心籌碼之一。部分選民會因股市上漲、錢包變厚而支持他。

而特朗普即將經歷2026年11月的國會中期選舉,美股上漲對其選舉的作用不言而喻。

另一方面,美國政府也是美股上漲的受益者。

2025年8月,美國政府同意以將近90億美元先前撥款轉為股權的方式,獲得芯片巨頭英特爾近10%的股權。而英特爾的股價自2025年8月已上漲近100%。

這也標誌着美國政府對AI產業政策從「補貼驅動」轉向「資本控制」。

AI,美股的絕對敘事主導

英偉達五萬億市值的背後,還有一個不可忽視的新變量,就是是美國一直在推行「美國優先」的AI霸權戰略。而為了實現這個目標,美股和美債必須給力。

2025年7月白宮發布《贏得競爭:美國人工智能行動計劃》,提出90條具體政策,核心目標只有一句——「確保美國在人工智能領域長期主導地位」。

美國希望將AI技術優勢轉化為地緣政治影響力。美國企圖通過主導全球AI治理規則,將「美國價值觀」嵌入國際標準,讓盟友在政策層面不得不與美國捆綁,形成「技術依附-政策協同」的粘性關係,最終建立起一個AI技術聯盟。

該計劃直截了當地指出,美國不僅要在國際組織中對抗中國的影響力,更要向盟友出口完整的AI技術棧(硬件、模型、軟件、應用和標準),以防止這些國家「轉向我們的競爭對手」。

「星際之門」計劃是美國爭奪AI主導權的關鍵舉措,其核心目標是通過5000億美元投資構建全球最大規模的Al數據中心網絡。

在這個「星際之門」的計劃中,由OpenAI、軟銀、Oracle和MGX將成立一家合資企業stargate project進行統籌,還有Arm、微軟、英偉達也將參與項目公司。

這個PPT計劃最關鍵的因素,就是項目的5000億美元從何而來。

具體來看,在首批1000億美元的資金中,OpenAI和軟銀將分別出資190億美元,甲骨文和中東主權財富基金MGX將共同出資70億美元,四家公司總計注資450億美元。其餘資金將由尚未確定的新投資者提供。

妙投認為,僅靠這幾家企業的自有資金完全不夠,還需債務孖展,才能保證AI戰略能夠順利執行,這就需要美股持續創出新高。

從參與「星際之門」的企業名單來看,多數已在美股上市。而美國上市公司的孖展依賴股票市值。

例如:在債務孖展方面,在公司上市後,公司的價值有了明確的確認,因此銀行貸款相對容易。同時,公司甚至可以用公司股票作為抵押進行貸款。

除了孖展擴產、企業經營等,美國上市公司還能借錢來回購股票,由於發行的股份數量減少,在每年產生相同利潤的情況下,每股收益就會增加,這樣股票市值就會被抬高。

企業通過借錢就可以拉高市值,通過拉高市值可以借更多的錢,就形成了「孖展-提升市值-再孖展」的循環。

為了「星際之門」計劃的資金缺口,還需更多的美國上市企業或資本加入,美股就必須漲。這樣一來,AI的泡沫也就越來越大。

一旦AI泡沫破裂,衝擊的將不單純是股市,危機還會進一步向債券市場和銀行信貸體系傳導。

屆時,如果整個金融體系的流動性再收緊,則可能引發更大的金融危機。1999-2000年聯儲局連續6次加息至6.5%,也是互聯網泡沫破裂的重要原因。

最終,這場萬億美金堆出的AI未來與盛大泡沫,將走向何方,依然是個大大的問號。