主要觀點

此前的報告《信用擴張從「自動擋」到「手動擋」》我們通過拆分最新的社融數據結構,提示當下社融已經由過去的「利益驅動」變更為當下的「政策引領」。本篇報告我們將目光從社融聚焦到槓桿層面,通過槓桿數據拆分嘗試回答三個問題。

①居民和民企等私人部門為何沒有加槓桿意願?

②以政府為主導的加槓桿和以私人部門為主導的加槓桿宏觀影響有何不同?

③未來一段時間,國內主導加槓桿的主體還會是政府嗎?

通過回答上述問題,我們嘗試對於未來的利率走勢提出一種槓桿維度的觀察視角。

拆解槓桿數據:政府是今年加槓桿的主體部門

(1)當下政府是我國加槓桿的主體部門。截止2022年9月,政府槓桿率增速9.2%,非金融企業槓桿率增速2.9%,居民槓桿率增速0.5%。政府槓桿率增速明顯高於居民和企業部門。

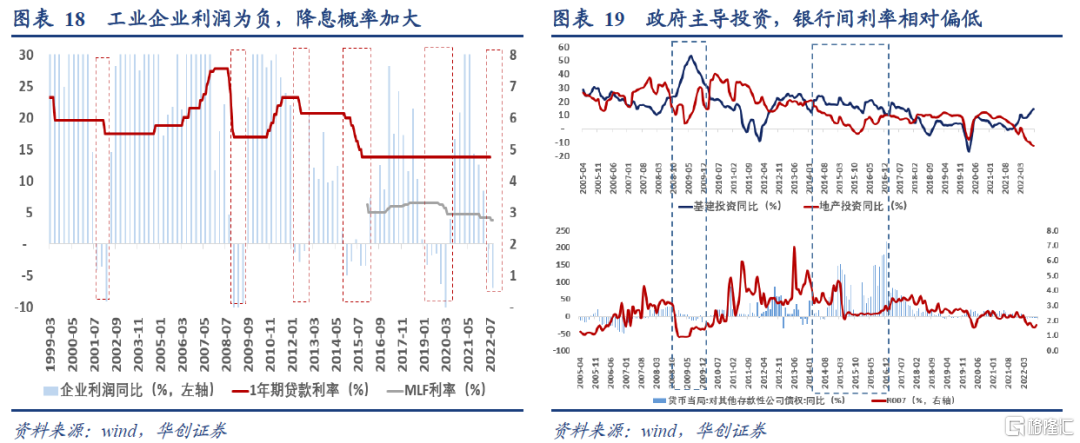

(2)以政府為主導的加槓桿已經持續了接近三年。2007年以來,僅有三次政府槓桿率增速明顯高於居民部門槓桿率增速。分別是2008年全年,2014.03~2015.03以及2020年至今。

政府主導加槓桿的原因:私人部門缺少借貸意願

疫情衝擊+房價回落:居民部門減少借貸,加多儲蓄,加速還款

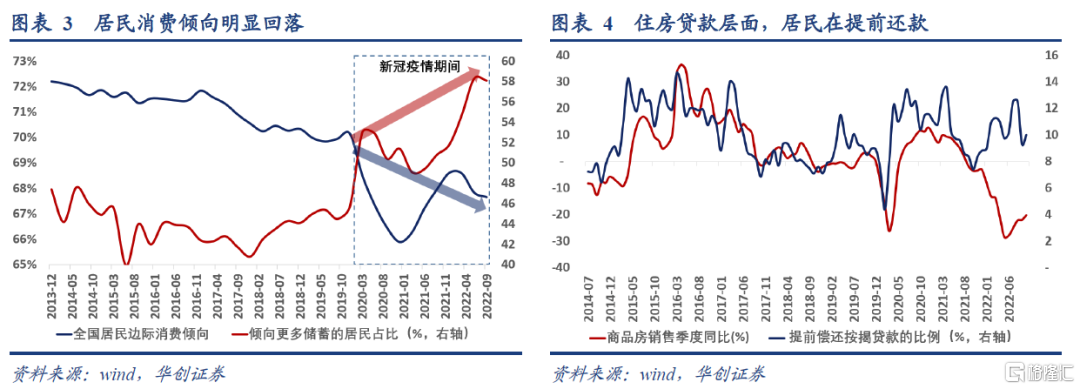

(1)居民不加槓桿的原因:疫情衝擊之下,居民消費傾向回落,傾向更多儲蓄的居民佔比提升,購房按揭貸款有加速提前還款的趨勢。我們選取2014,2019和2022年Q3三個時間段比較,居民邊際消費傾向分別為71.9%,70.2%,67.7%;傾向於更多儲蓄的居民佔比分別為44.9%,45.7%,58.1%。此外,今年是歷史上首次在商品房銷售按年回落的背景下,居民加速提前償還按揭貸款。

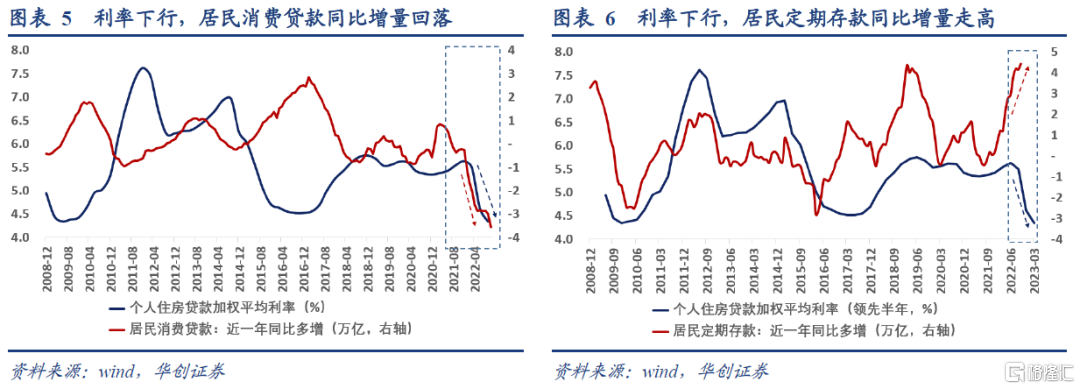

(2)居民資負表與2020年相比:今年的衝擊或強於2020年。雖然今年利率持續下降,但①前十個月居民消費貸款僅新增1.06萬億,按年下滑3.4萬億,是2020年按年下滑幅度的8.5倍。居民對房地產市場的悲觀是消費貸款大幅回落的主要因素。②前十個月居民定期存款增長11.5萬億,按年抬升4.2萬億,是2020年按年抬升幅度的4.6倍。

利潤下行+虧損增多引至民企減少投資,企業部門主要是國企加槓桿

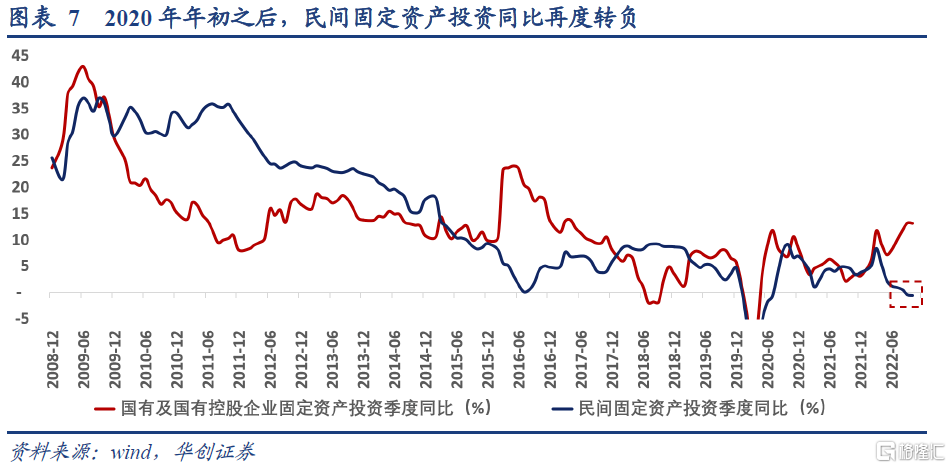

(1)企業加槓桿的結構:國企或是主要借貸部門。雖然企業中長期貸款按年多增3200億元。但是年初以來國企投資按年持續抬升,民企投資按年則持續回落並按年轉負。考慮到企業借中長期貸款的主要目的是固定資產投資,因此我們預計國企是本輪企業加槓桿的主體。

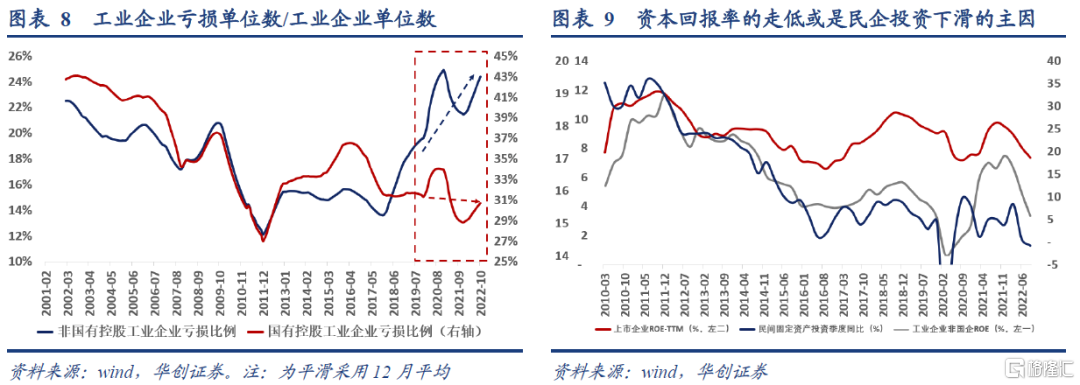

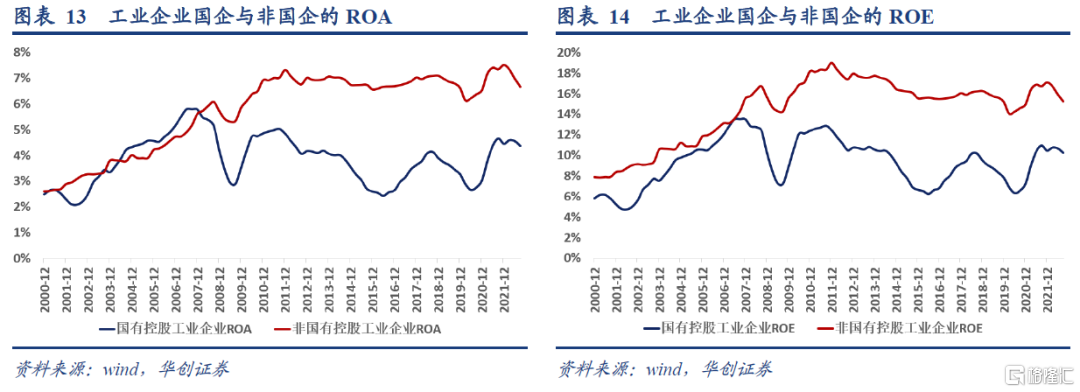

(2)民企投資為何回落:經濟回落引至民企缺乏投資意願。①從統計局公布的數據觀測來看,2020年以來國有控股的工業企業虧損比例(虧損單位數佔總體單位數比重)並未變化,而非國有控股的工業企業虧損比例則是疫情前的1.25倍。②疊加今年非國有控股的工業企業資本回報率持續回落,因此引至民間投資的下行。

政府主導槓桿的宏觀影響:利率易下難升

國別經驗:中日美在政府主導加槓桿期間,利率基本呈現下行態勢

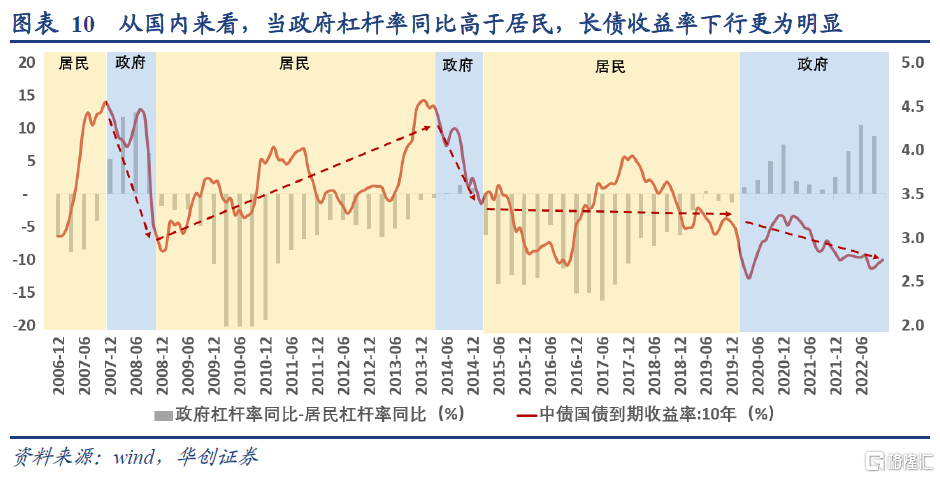

(1)政府槓桿率增速較高時,通常對應長端利率的大幅下行。參照中國經驗,政府槓桿率增速較高期間,2007.12~2008.12十年期國債下行162bp,2014.03~2015.03十年期國債下行100bp,2019.12~2022.09十年期國債下行46bp。而居民槓桿率增速較高期間,2008.12~2014.03十年期國債上行165bp,2015.03~2019.12十年期國債中樞基本持平。

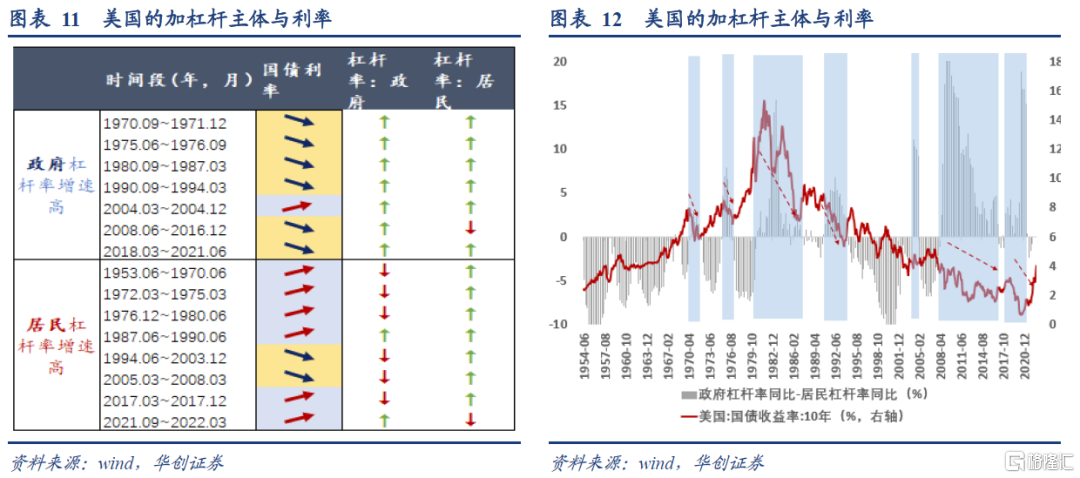

(2)美國同樣在政府槓桿率增速較高期間利率大幅下行。1953年以來的政府槓桿率增速較高期間,僅有2004年3月至12月的加息周期十年期國債有所抬升,其餘六次十年期國債均為回落。而當美國居民槓桿率增速較高時,也僅有兩次十年期國債收益率下行,其餘六次十年期國債收益率均明顯抬升。

(3)日本政府債務持續上升,但十年期國債也呈現出下行的態勢。辜朝明曾在《大衰退年代》一書中表明,「1990年後的日本最早出現了政府債券令人意想不到的低收益,儘管國家預算赤字和公債像火箭一樣飆升。到2009年,日本公債已經超過了GDP的200%。但是,10年期債券的收益下降到1.34%。就在2013年日本銀行量與質雙寬鬆政策掀開蓋頭之前,儘管國家公債已經上升到 GDP的240%,10年期債券的收益仍下滑到0.735%。」

原因拆解:資本回報率下行,央行投放加大,私人部門儲蓄增多

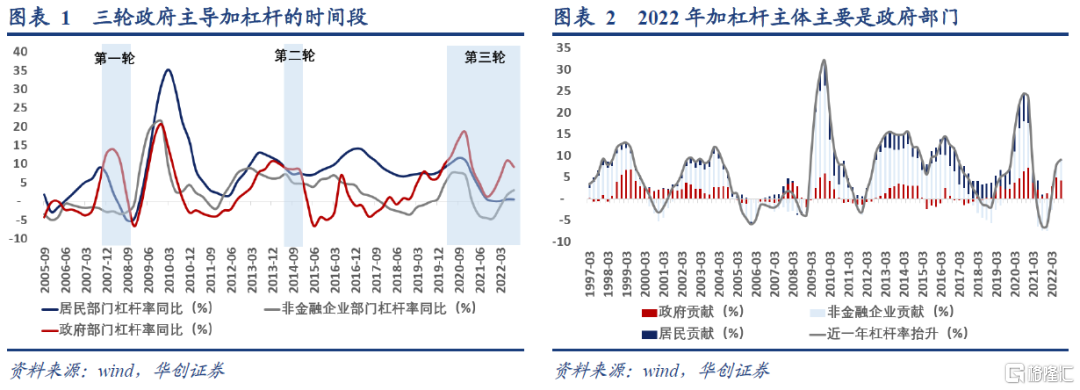

(1)利率下行的第一個原因是當政府主導投資行為通常對應是資本回報率的回落。私人部門的投資追求「利潤最大化」,因此當私人部門孖展需求較高時,利率自然難以下行。但政府投資以公共項目為主,而公共項目本身少有「自負盈虧」的,其意義在於外部性的社會收益。因此隨着資本回報率的回落,利率自然呈現逐步走低的態勢。

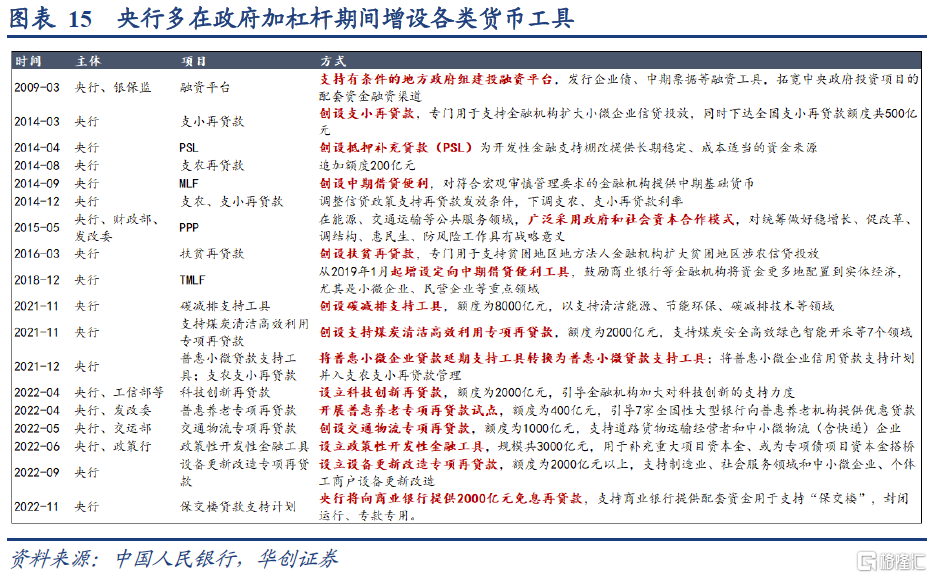

(2)利率下行的第二個原因是政府加槓桿的背景下,央行預計加大基礎貨幣投放支持基礎設施建設投資。縱觀歷史,每當政府加槓桿助力經濟的情境下,總會有新的孖展工具的誕生。比如2009年3月央行支持城投平台的建立,再比如2014年央行創設PSL以及2015年引導社會資本參與基礎設施和公用事業建設運營(PPP),再比如今年央行支持的政策性金融工具以及創設的保交樓和設備更新改造等專項再貸款。隨着央行投放更多的基礎貨幣,利率自然易下難升。

(3)利率下行的第三個原因是存在滯留在金融機構的未被借出的資金。私人部門在悲觀預期下,會減少貸款,增加儲蓄。市場上出借人(儲蓄者)增多,但借款人(貸款人)回落。在這一情景下,私人部門的過剩儲蓄流向市場的僅剩的借款人——政府。政府借貸缺少競爭的背景下,利率自然有所回落。

投資建議:國企加槓桿仍將持續,債市或存在安全邊界

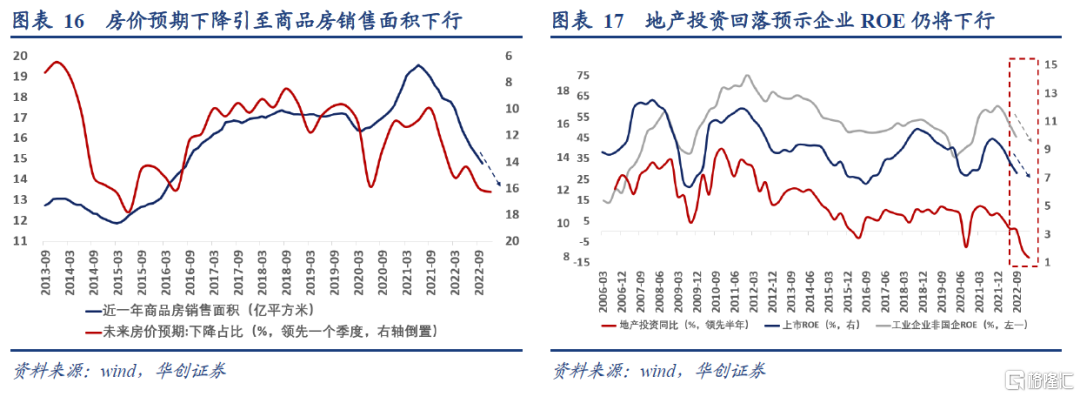

(1)私人部門投孖展意願短期難修復,我們預計以政府主導的加槓桿仍有半年時間。居民層面,疫情冬季加速擴散疊加房價加速回落,居民「儲蓄最大化,債務最小化」的趨勢仍將持續一段時間。企業層面,根據地產投資對企業資本回報率的領先關係,未來半年企業資本回報率預計仍將呈現下行態勢,在此情境下民企的投孖展意願預計仍將較為低迷。

(2)當下債市受到經濟預期改善和理財贖回等多方面衝擊,不過結合歷史經驗,政府加槓桿主導的背景下,債市或存在安全邊界。2023年上半年核心通脹壓力不大,工業企業利潤按年為負預示央行仍有降息助力「穩增長」的可能。但到了下半年核心CPI有快速上行的風險,屆時央行的態度或從「穩增長」逐步轉換為「穩物價」。

風險提示:新冠疫情擴散超預期,房地產修復超預期,貨幣政策超預期,通脹超預期

正文

此前的報告《信用擴張從「自動擋」到「手動擋」》我們通過拆分最新的社融數據結構,提示當下社融已經由過去的「利益驅動」變更為當下的「政策引領」。本篇報告我們將目光從社融聚焦到槓桿層面,通過槓桿數據拆分嘗試回答三個問題。

①居民和民企等私人部門為何沒有加槓桿意願?

②以政府為主導的加槓桿和以私人部門為主導的加槓桿宏觀影響有何不同?

③未來一段時間,國內主導加槓桿的主體還會是政府嗎?

通過回答上述三個問題,我們嘗試對於未來的利率走勢提出一種槓桿維度的觀察視角。

一

政府主導加槓桿的原因:私人部門缺乏借貸意願

根據2022年9月數據觀測來看,我國政府槓桿率增速9.2%,非金融企業槓桿率增速2.9%,居民槓桿率增速0.5%。對比得出,當下我國加槓桿的主體主要是政府部門。

以政府為主導的加槓桿已經持續了接近三年。2007年以來,僅有三次政府槓桿率的增速明顯高於居民部門槓桿率增速。分別是2008年全年,2014.03~2015.03以及2020年至今。

(一)政府主導加槓桿的原因之一:居民部門的資產負債表可能受損

首先疫情的反覆衝擊之下,國內居民的消費傾向明顯回落,傾向儲蓄的人羣比例大幅抬升。2019年全國居民的消費傾向為70.15%。2020年居民的消費傾向回落至65.9%,2021年修復至68.6%,2022年再度回落至67.7%。根據央行調查問卷,傾向於更多儲蓄的居民2013年~2019年均值在44%左右,最高點為2014年6月的47.6%。2020年更多儲蓄的居民佔比提升至51.4%,2021年基本持平在51.8%。2022年提升至58.1%。

其次,今年居民似有債務最小化的趨勢。根據RMBS的底層資產觀測,今年以來提前償還房貸的居民佔比明顯抬升。與以往不同的是,過去居民提前還款發生在商品房銷售按年抬升的時期,因此過去提前還款我們推測可能是為了騰出貸款額度。本輪則是發生在商品房銷售明顯回落的時期。

在儲蓄意願抬升+提前還款的背景下,今年居民資負表受到的衝擊或強於2020年。過往當房貸利率開始下行,居民消費貸款按年增量抬升,房貸利率下行半年之後,定期存款按年增量回落。本輪與歷史明顯不同,房貸利率自2021年12月開始回落,但今年消費貸款按年增量回落,定期存款按年增量則持續抬升。具體貸款數據方面,今年前十個月,居民消費貸款新增1.06萬億,是次貸危機以來的歷史最低值。按年下滑3.4萬億,而2020年前十個月按年下滑僅4000億。今年的居民消費貸款的按年下滑幅度是2020年的8.5倍。進一步拆分數據,前九個月居民非住房消費貸款按年下滑幅度與2020年基本一致,由此推斷消費貸款回落的主因是居民對於房地產市場的悲觀。存款數據方面,今年前十個月居民定期存款增長11.5萬億,較去年同期抬升4.2萬億。而2020年前十個月僅按年多增9200億。今年的居民定期存款的按年抬升幅度是2020年的4.6倍。

(二)政府主導加槓桿的原因之二:民營企業缺乏投資意願

而企業加槓桿的主體或以國有企業部門為主。根據央行公告數據來看,今年前三個季度,企業中長期貸款按年多增3200億元,其中基建中長期貸款3.03萬億,製造業中長期貸款1.81萬億,房地產開發貸款0.65萬億。與2018年前三季度相比,基建佔企業中長期貸款的比重上升了6個百分點,製造業佔企業中長期貸款的比重15個百分點,房地產開發貸款佔企業中長期貸款的比重下滑了27個百分點。

由於企業部門舉債難以區分民企還是國企,因此我們從投資數據來拆分加槓桿的主體。年初以來國有及國有控股企業固定資產投資季度按年持續抬升,民間固定資產投資季度按年則持續回落。9月10月以來,除去2020年的疫情衝擊以外,今年民間固定資產投資季度按年再度轉負。考慮到企業借中長期貸款的主要目的是固定資產投資,因此我們預計國企是本輪企業加槓桿的主體。

民企投資回落或反映出其經營層面的困境。從統計局公布的工業企業虧損單位數來看,我們通過工業企業總單位數-國有控股的工業企業單位數得出非國有控股的工業企業單位數。再用工業企業虧損單位數量-國有控股的工業企業虧損單位數量得出非國有控股的工業企業虧損單位數量。用虧損單位數量除以工業企業單位得到虧損比例。數據發現,雖然當下國有控股企業的虧損比例仍然高於民企,但兩者的差距在顯著縮小。特別是疫情以來這一變化即為顯著。2019年底,國有控股的工業企業虧損比例約為31.4%,非國有控股的工業企業虧損比例約為19.6%;2022年10月,國有控股的工業企業虧損比例約為30.7%,非國有控股的工業企業虧損比例約為24.4%;疫情期間非國有工業企業遭受的衝擊似乎更為明顯。

投資回報率的回落自然引至民企投資的回落。2010年以來,無論是上市企業的資本回報率,還是工業企業的資本回報率,與民間固定資產投資有較好的一致性。(2010年以來,上市企業的資本回報率與民間固定資產投資按年的相關係數為61%,工業企業資本回報率與民間固定資產投資按年的相關係數為83%)由此推斷當下資本回報率的回落或是民企投資下滑的主因。

二

政府主導加槓桿的宏觀影響——利率易下難上

根據歷史經驗來看,當國內政府槓桿率增速明顯高於居民槓桿率增速時,十年期國債收益率通常會呈現較大幅度的回落;但當居民槓桿率增速高於政府時,十年期國債收益率則難以呈現下行趨勢。政府加槓桿的背後似乎對應着長債收益率的大幅度下行。

不僅是中國,美國政府加槓桿的背後似乎對應着長債收益率的大幅度下行。1953年以來,當美國的政府槓桿率增速高於居民槓桿率時,除去2004年3月到12月(當時聯儲在加息周期),大多數時間十年期國債也同樣呈現下行態勢。

日本也存在這一現象。辜朝明曾在《大衰退年代》一書中舉例表明,「1990年後的日本最早出現了政府債券令人意想不到的低收益,儘管國家預算赤字和公債像火箭一樣飆升。到2009年,日本公債已經超過了GDP的200%。但是,10年期債券的收益下降到1.34%。就在2013年日本銀行量與質雙寬鬆政策掀開蓋頭之前,儘管國家公債已經上升到 GDP的240%,10年期債券的收益仍下滑到0.735%。」

(一)利率下行的原因之一:公共項目收益率較低——需要降低孖展成本配合

利率下行的原因之一是資本回報率的回落。私人部門的投資追求「利潤最大化」,因此當私人部門孖展需求較高時,利率自然難以下行。但政府投資以公共項目為主,而公共項目本身少有「自負盈虧」的,其意義在於外部性的社會收益。因此隨着資本回報率的回落,利率自然呈現逐步走低的態勢。

(二)利率下行原因之二:央行加大基礎貨幣投放

利率下行的第二個原因是央行預計會加大基礎貨幣投放。縱觀歷史,每當政府加槓桿助力經濟的情境下,總會有新的孖展工具的誕生。

2009年3月央行、銀監會發布《關於進一步加強信貸結構調整促進國民經濟平穩較快發展的指導意見》,提出「支持有條件的地方政府組建投孖展平台,發行企業債、中期票據等孖展工具,拓寬中央政府投資項目的配套資金孖展渠道。」自此城投債的發行量大幅增加。

2014年4月,央行創設抵押補充貸款(PSL),其用途是支持國民經濟重點領域、薄弱環節和社會事業發展而對金融機構提供的期限較長的大額孖展;2014年9月央行創立中期借貸便利(MLF)。2015年4月,央行等六部門聯合發文《基礎設施和公用事業特許經營管理辦法》,鼓勵和引導社會資本參與基礎設施和公用事業建設運營,提高公共服務質量和效率,保護特許經營者合法權益。

疫情以來,我國更是創立了多類結構性再貸款工具。比如碳減排支持工具,支持煤炭清潔高效利用再貸款,科技創新再貸款,普惠養老專項再貸款,交通物流專項再貸款,設備更新改造專項再貸款,保交樓專項再貸款等等。此外央行還支持政策性銀行設立金融工具用於補充包括新型基礎設施在內的重大項目資本金。

綜上分析來看,當政府加槓桿的情境下,央行通常會通過多渠道多方式支持基礎設施建設投資,隨着央行投放更多的基礎貨幣,利率自然易下難升。

(三)利率下行原因之三:私人部門形成的超額儲蓄

私人部門在悲觀預期下,會減少貸款,增加儲蓄。市場上出借人(儲蓄者)增多,但借款人(貸款人)回落。在這一情景下,私人部門的過剩儲蓄流向市場的僅剩的借款人——政府。政府借貸缺少競爭的背景下,利率自然有所回落。

三

未來半年政府仍是加槓桿主體,對應債市或存在安全邊界

居民層面,根據央行的問卷調查,當下持有房價下降預期的居民佔比進一步抬升。由此推斷商品房銷售面積預計仍將回落一段時間。疊加冬季疫情加速擴散的影響,居民「儲蓄最大化,債務最小化」的趨勢仍將持續一段時間。

民企層面,地產投資領先企業資產回報率大約半年左右,根據地產的領先關係預計未來半年企業資本回報率預計仍將呈現下行態勢,在此情境下民企投資預計仍將回落,民企的借貸意願自然難以修復。

當下債市受到經濟預期改善和理財贖回等多方面衝擊,不過結合歷史經驗,政府加槓桿主導的背景下,債市或存在安全邊界。2023年上半年核心通脹壓力不大,工業企業利潤按年為負預示央行仍有降息助力「穩增長」的可能。但到了下半年核心CPI有快速上行的風險,屆時央行的態度或從「穩增長」逐步轉換為「穩物價」。