壽險2024業績大翻身:多賺了1000億,約20家創盈利記錄

登錄新浪財經APP 搜索【信披】查看更多考評等級

來源:今日保

大年初二,除上市壽險公司和處於風險處置階段未披露償付能力的人身險公司外,最後十餘家險企也掛出2024年四季度償付能力報告摘要。

站在淨利潤的視角看,2024年的人身險公司頗爲不錯,60家公司賺了247億元,部分小型險企紛紛實現首次盈利…如果加上國壽和新華的預增,這一數字能達1500億元…

但,這一利好早已在市場預期中:

早在2024年三季報時,新華保險即給出200億的淨利潤成績單;

2025年1月14日中糧資本公佈旗下中英人壽2024年度財務報表,各路媒體也紛紛寫出“淨利潤大增23倍”的標題。

同時,春節前國壽、人保、太保、新華等國字號大型險企皆紛紛密集發佈業績預增喜訊:

1月20日,新華率先給出2024業績預增公告:2024 年歸母股東淨利潤預計爲239.58億元至 257.00億元;與 2023年度相比,預增152.46億元至169.88億元,同比增長175%至195%。

隨後1月22日和24日,中國太保、中國人壽、中國人保先後發佈業績預增公告:歸母淨利分別有55%-70%、100%-120%、75%-95%的大增。

四家國有頭部公司的大幅預增,給市場喫下定心丸:

2024年的人身險行業,雖然折騰,但錢是賺到了。

利潤從何而來?終還是投資承擔了一切,這就是壽險行業的宿命。

可以說,2024年的債市和三季度末開啓的A股行情,着實拯救了利差損、費差損恐懼中的中國人身保險行業。這不僅讓負重轉型中的壽險公司們喘了口氣,也爲接下來的深入轉型提供了一定的彈藥儲蓄。

但接下來的負債端高質量發展、和潛在利差損的風險,依舊沉重,2025不會輕鬆。

1

-Insurance Today-

62家公司至少1500億淨利潤

一票常年虧損的中小公司2024賺錢了

約20家公司創盈利記錄

但新舊準則總讓人迷糊

2024年的人身險公司們,利潤確實挺好看。

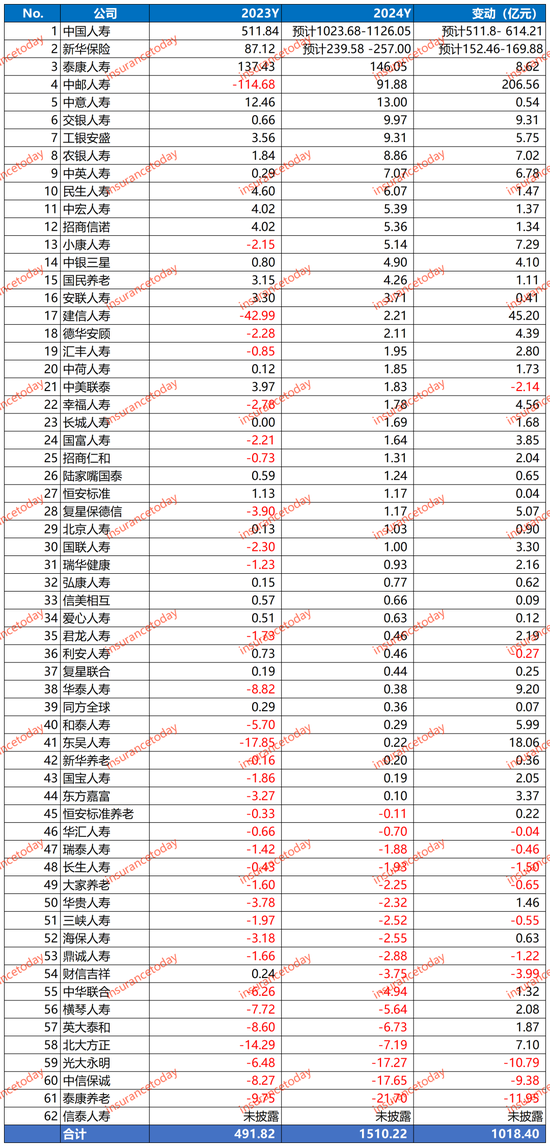

60家披露相關信息的非上市人身險公司共實現淨利潤約247億元,和2023年的-107億元相比,有着近354億元的改善。

43家公司盈利,淨利潤合計348億元;17家公司虧損,一共虧了102億元。其中:

銀行系保險公司大翻身,2023年淨利潤-150.12億元,2024年賺了119.45億元;合資外資公司2024年共盈利17.66億元,也比2023年的-3.33大有好轉,不過受困於負債端規模,盈利總量很有限。

而其他中小公司以及地方系公司,總體上依舊虧損。地方系公司-12.25億元,較2023年的-39.77億元有所好轉;其他中小公司-23.25億元,也較2023年的-50.69億元明顯改善。

有點意思的是,國富、復星保德信、和泰、德華安顧等常年虧損的中小公司皆實現開業以來的首次盈利,更有約20家公司淨利潤創歷史新高。

如果將中國人壽和新華保險兩個人身險業務更“純粹”的頭部險企算進來,這62家人身險公司淨利潤合計至少可達1510億元左右,利潤水平較2023年有1018億元的增長。

如果計算平安人壽、太保人壽、太平人壽、人保人壽、友邦人壽的利潤,預計上述數字將達3000億級。

值得關注的是,作爲非上市人身險公司的絕對頭部,泰康人壽2024年淨利潤146.05億元,幾乎是爲非上市公司貢獻約60%的盈利。不過,作爲“老七家”險企,其利潤同比增速和國壽、新華相比,差得有點多。

2023年泰康人壽淨利潤137.43億元,2024年僅多賺不到9個億同比僅有6個百分點,和國壽、新華動輒翻番的增長形成強烈對比。

如果說泰康人壽是60家非上市險企的頭雁,那另一家泰康系險企泰康養老則是尾,2024年虧了21個億,比2023年的-9.75億元翻番。

緊隨其後的中信保誠、光大永明,也類似泰康養老,分別在2023年8.27億元、6.48億元的虧損基礎上,翻至-17.65億元、-17.27億元。

期間,泰康養老在償付能力報告摘要中指出:

公司如執行《企業會計準則第 25 號—保險合同》,2024 年會計利潤實現盈利。

這意味着,新準則之下,這21億的虧損將煙消雲散。事實上,這幾年人身險公司業績受會計準則影響頗大,不僅是泰康系公司。

如2024年三季度,人保壽險償付能力報告摘要中淨利潤爲24.63億元,並指出這出自“舊準則”口徑;而在三季報中,雖然沒有註釋說明,但應採用“新準則”,淨利潤這一數字變成155.82億元,百億差距。

粗略統計,目前有20餘家人身險公司在“淨利潤”等財務指標上使用新準則,未披露償付能力報告摘要的便不清楚了。

2024保險年鑑顯示,2023年人身險公司共計虧損1799億元,但新舊準則的混用,讓如今人身險行業的盈利情況變得撲朔迷離,這尚未考慮尚未披露信息公司的窟窿,人身險公司的盈利到底什麼樣?

2

-Insurance Today-

超高投資收益的奧祕

18家投資收益率超5%

20家綜合投資收益率超10%

雖然淨利潤“一數各表”,讓人生疑,但只要三張表裏面的數,就必有來頭。

2024年的利潤來源,就四個字:資本市場。

這一點已經從國壽、人保、太保、新華的業績預增公告看出原因,上述四家給出的本期業績預增的主要原因,幾乎都一樣:

…受國家一系列重大政策利好、資本市場總體表現向上波動,本公司 2024 年度投資收益同比實現較大幅度增長,同時疊加保險業務價值基礎持續夯實,推動淨利潤較大幅度增長。

2024年資本市場的機會,大體上有三波:

一是長虹的國債大牛市,二是上半年長達4-5個月的A股500點反彈,三是A股9月24日開始的半個月500點“垂死病中驚坐起”。

尤其是第三波,反彈速度夠快,且伴隨國債的回調,讓資金在股票中“賺快錢”的同時,還能逢低買入國債。

這樣的行情,體現在人身險公司的經營結果上——就是高得離譜的收益率。

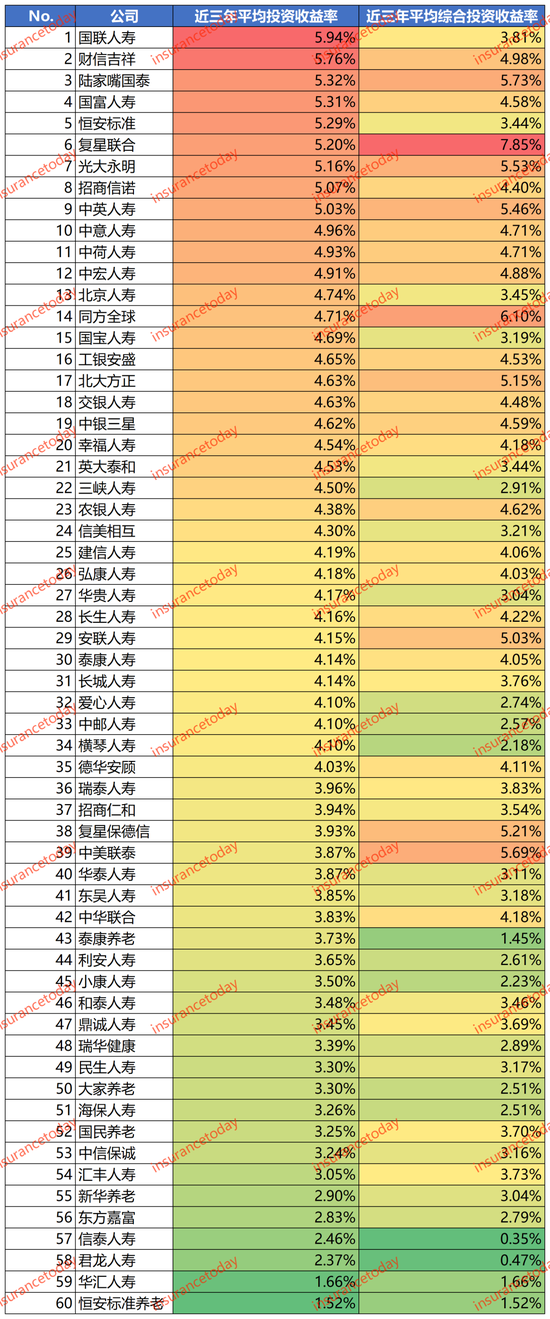

先看投資收益率,披露償付能力報告摘要的60家公司中,有18家公司2024年投資收益率在5%以上,52家在3%以上,構成了2024年淨利潤的基礎。而虧損嚴重的中信保誠和泰康養老,投資收益率分別僅有2.17%和2.00%。

再看綜合投資收益率,更是高的離譜,高於15%的有4家公司,16家公司綜合投資收益率在10%-15%區間,5%以上的有55家公司。

其中同方全球17.93%,復星聯合16.18%,中英人壽15.59%,恆安標準15.57%,中荷人壽和招商仁和也逼近15個點。

再往下看,“老七家”泰康人壽達11.31%,作爲銀行系中大公司的中郵人壽達11.04%,其他銀行系保險公司多在5%-10%區間。投資收益率排在末位的泰康養老爲10.06%,中信保誠則爲7.52%。

綜合投資收益率如此高,且比投資收益率高這麼多,原因就一個:可供出售金融資產(AFS)公允價值上升了。

對於保險公司而言,AFS公允價值的上升,要麼是抓住債券牛市;要麼是股市大漲令計入AFS的股權類資產價格飆升;

要麼是將一些劃入持有至到期投資資產(HTM)的債權類資產重分類爲AFS,這些HTM資產的攤餘成本往往低於公允價值,重分類後便產生大量盈餘,往往令綜合投資收益率出現快速上漲,或許同方全球、復星聯合、恆安標準、招商仁和、陸家嘴國泰等皆如此。

還有的,可能就是切換會計準則導致的。

但總的來看,除重新劃分外,對2024年人身險公司綜合投資收益率影響最大的可能還是債而非股,畢竟配置的比例在那擺着。

不過以後不好說,若上市公司新增保費的30%進股市,或許可能會增加股票市場對上市公司綜合投資收益率的影響。

另外,近三年平均投資收益率和近三年平均綜合投資收益率僅有極少數公司的數字和2024年三季度償付能力報告摘要中的披露有變動,絕大部分公司未見變化。

3

-Insurance Today-

負債端的艱難

22家中小公司負增長

外資險企與銀行系最是兇猛

人身險公司有投資、負債兩條腿,除了投資,“保險業務價值基礎持續夯實”也是業績預增報告中對利潤大幅增長的歸因。

不過負債端的改變是個慢工細活,“轉型”二字寫了多少年多少筆,也都還沒寫完,更不要說歷經5年出清,如今代理人清虛剛剛摸到底在哪兒,負債端要想創造利潤,還有點難。

當然,我們也都看到,這兩年尤其是2024年,以友邦爲代表的合資外資公司從機構開設到人員招攬、渠道建設等方面的躍進。

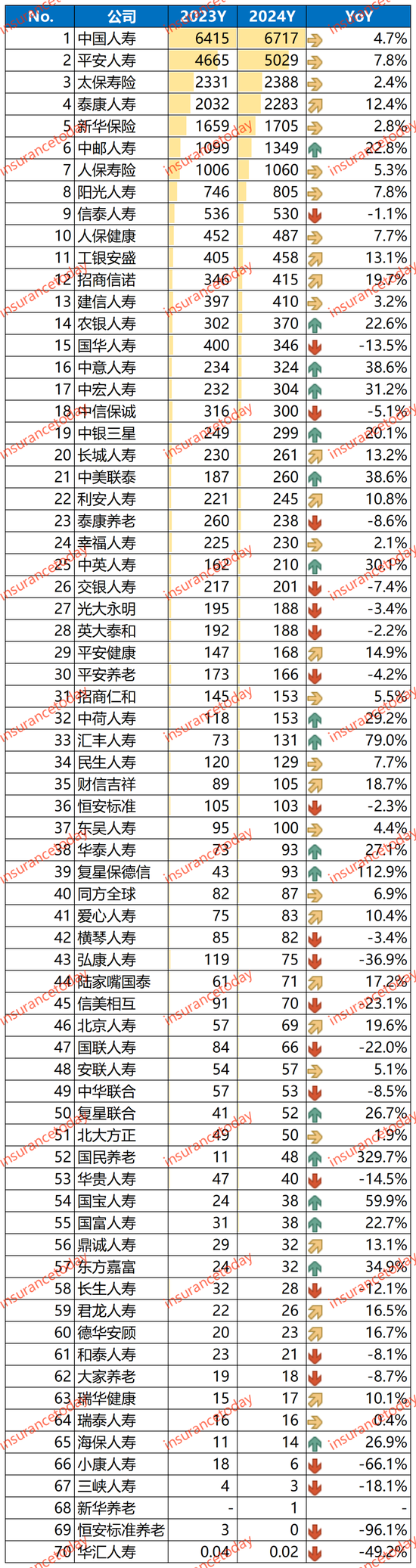

儘管友邦作爲上市公司,還未披露2024年經營全貌,但透過其餘合資外資公司2024年超20%的保費收入增速,可看出2024年實乃合資外資公司進擊的大年。

分類看,合資外資公司合計同比增長24.1%,老七家合計同比增長5.9%,銀行系合計同比增長16.1%,地方系險企合計同比增長3.5%,其他中小公司合計同比增長僅爲0.4%。

關於這一點,我們在《雜談丨解析中小壽險公司開門紅:爲啥首爆日啞火,去年數據早露端倪》一文中指出:

外資合資公司在銀保上的動作,頗有點趁着中小公司承壓收縮時,戰略性攻城略地的意思。

比如華泰,增速超300%;中美聯泰,增速近250%,中英增速也近200%,中意、復星保德信也都實現100%以上的增長。後面的中宏、同方全球等老資格,增速皆爲80%、70%。

縱覽各公司,高增長的多爲合資外資公司。

2024年保費收入方面,復星保德信同比+112.9%,滙豐人壽同比+79%,中美聯泰同比+38.6%,中意同比+38.6%,中宏同比+31.2%,中英同比+30.1%,中荷同比+29.2%,華泰同比+27.1%,復星聯合同比+26.7%。

而中資公司,保費收入同比增長超20%的,僅有個別地方系險企和銀行系險企。

比如國民養老同比+329.7%,國寶人壽同比+59.9%,東方嘉富同比+34.9%,海保+26.9%,中郵同比+22.8%,國富同比+22.7%,農銀同比+22.6%。

還有22家保險公司出現保費收入的明顯下降,其中不乏泰康養老(-8.6%)、中信保誠(-5.1%)等明星公司。

比如小康同比-66.1%,弘康同比-36.9%,信美相互同比-23.1%,國聯同比-22.0%,三峽同比-18.1%,華貴同比-14.5%,國華同比-13.5%,長生同比-12.1%。

此外,一些中小保險公司償付能力報告摘要的犄角旮旯,也顯示着負債端的難。

比如國寶人壽、財信吉祥、北大方正、國聯,營銷員脫落率分別高達65.15%、51.50%、42.55%、37.31%。

再比如北大方正、安聯人壽、東吳人壽,新業務利潤率更是僅有1.52%、6.67%、8.14%。

4

-Insurance Today-

行業最隱的痛

3家償付能力不達標

依舊有15家未披露信息

若只看到2024年人身險公司的利潤來自投資端,負債端則道路漫長,那還遠遠不夠,別忘了還有15家依舊沒有恢復信息披露的公司。

有媒體前兩年對其中的“佼佼者”已做深入挖掘,但這15家公司的風險到底有多大?幾個數字或能管中窺豹:

根據2024保險年鑑數據顯示,2023年人身險公司淨利潤合計-1799億元,另一份公開數據同樣顯示利潤總額高達-2233億元,而77家披露相關信息的人身險公司2023年合計盈利1600餘億元,一來一去,可能便是這個行業最大的風險敞口…

此前,《今日保》在《甲辰龍年展望②丨去年處置萬億級風險資產後,今年填多少坑?》一文中估算,尚未處理但“掛號”的公司所涉及的資產規模或可達2萬億級,幾乎相當於原華夏、原天安、原恒大和信泰等已處理體量的兩倍。

理解了這一點,便能理解爲啥“國十條3.0”一上來就說“防風險促發展”,要求“強化分級分類監管,健全保險機構監管評級制度,強化評級結果運用”,隨之而來的便是上月末發佈的《保險公司監管評級辦法》,《今日保》在《圖解險企監管評價:得分、扣分點都在哪兒?》一文中也有着詳細的分解。

回到償付能力報告摘要,拋開15家不披露相關信息的公司外,再拋開還未披露信息的上市系公司,60家披露了2024年四季度償付能力報告摘要的公司中,依舊有三個風險綜合評級爲C的老面孔,即華匯、三峽、北大方正。

不過,除上述看得見的老面孔,還有一些公司不知不覺就“沒了”,比如2024年初,渤海人壽便不再披露償付能力報告摘要。

雖然此番沒有因償付能力充足率不足而不達標的公司,但也要看到仍有9家公司核心償付能力充足率低於100%,其中國聯、中華聯合分別僅有63%和70%。

償付能力充足率喫緊,勢必將極大地影響公司的業務開展,個別償付能力壓力大的公司,甚至已經到了:每個月的業績需要根據償付能力測算結果動態調整月度業務指標的情形,業務節奏幾乎全被打亂…

惡性循環之下,便是新的風險不斷出現…

後記

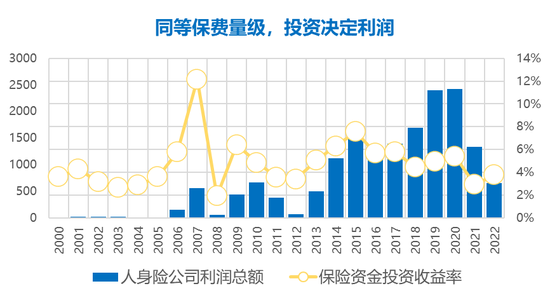

還是投資決定着一切

但此投資非彼投資

風險化解、負債端轉型,是個長期的工程,決定2025年的保險公司還能不能給到如此多業績的預增,依舊是投資端。過去的年份,也證明投資決定一切的真理。

除開短期的利潤,更要看到的是,保險公司的投資能力,必將成爲消費者重點考察的點,這或對行業產生更加深遠的影響。

背後的邏輯,還是利率房間的大象。

如今增額終身壽等固收類產品隨利率下降吸引力大不如前,發展浮動收益型產品已經成爲監管、行業的共識,一旦固收類產品預定利率再度下調(這將是大概率趨勢),消費者的選擇也將更加清晰。

《今日保》曾雜談《預定利率動態調整出爐:增額壽時代徹底OVER,但這只是開始》時,說“…從客戶角度來看,就算是再保守的客戶,面對一個多點的保證收益率,也麻了,不如再‘犧牲’0.5%的收益率,買個1%保底的分紅險,搏一搏看看…”

在浮動收益型產品的時代,在消費者眼中,保險公司的實力、能力是紅利能不能實現,能有多少的根本保障。

而投資水平,就是保險公司實力和能力的體現,畢竟保險公司的投資,就不是短期的活兒,更不是投資本身,而是涉及方方面面的經營考量。

未來誰能喫香喝辣,依舊是投資決定一切。

這與減輕對“利差經營”的依賴,減少資本市場波動對自身經營的影響,似乎又有點南轅北轍。

但細想,這並不衝突。

責任編輯:曹睿潼

免責聲明:投資有風險,本文並非投資建議,以上內容不應被視為任何金融產品的購買或出售要約、建議或邀請,作者或其他用戶的任何相關討論、評論或帖子也不應被視為此類內容。本文僅供一般參考,不考慮您的個人投資目標、財務狀況或需求。TTM對信息的準確性和完整性不承擔任何責任或保證,投資者應自行研究並在投資前尋求專業建議。

熱議股票

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10