文|邁點

近日,已上市6單租賃住房REITs披露2024年第四季度經營業績,面對「弱復甦」的宏觀經濟環境,以及愈發激烈的市場競爭,基礎設施資產整體依舊保持穩健,併成為了「資產荒」格局下資本的「避風港」。

01 極強的抗周期能力

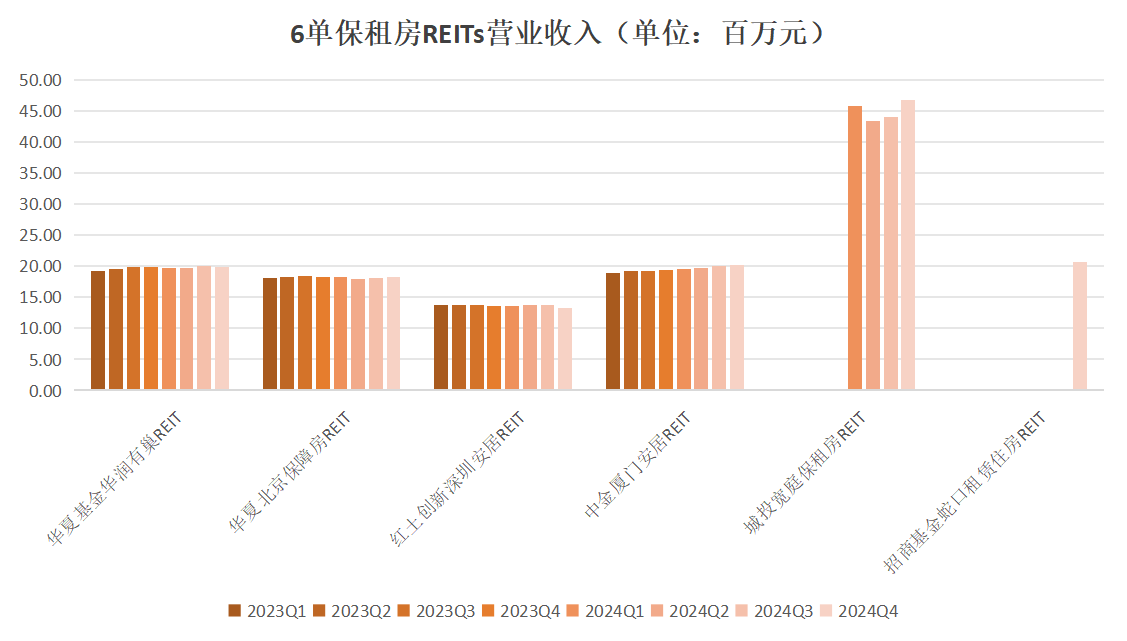

營收方面,6單租賃住房REITs合計實現收入1.39億元,其中主打大型租賃式社區的國泰君安城投寬庭保租房REIT營收規模最高,達到4678萬元,其次為招商基金蛇口租賃住房REIT,為2069萬元。

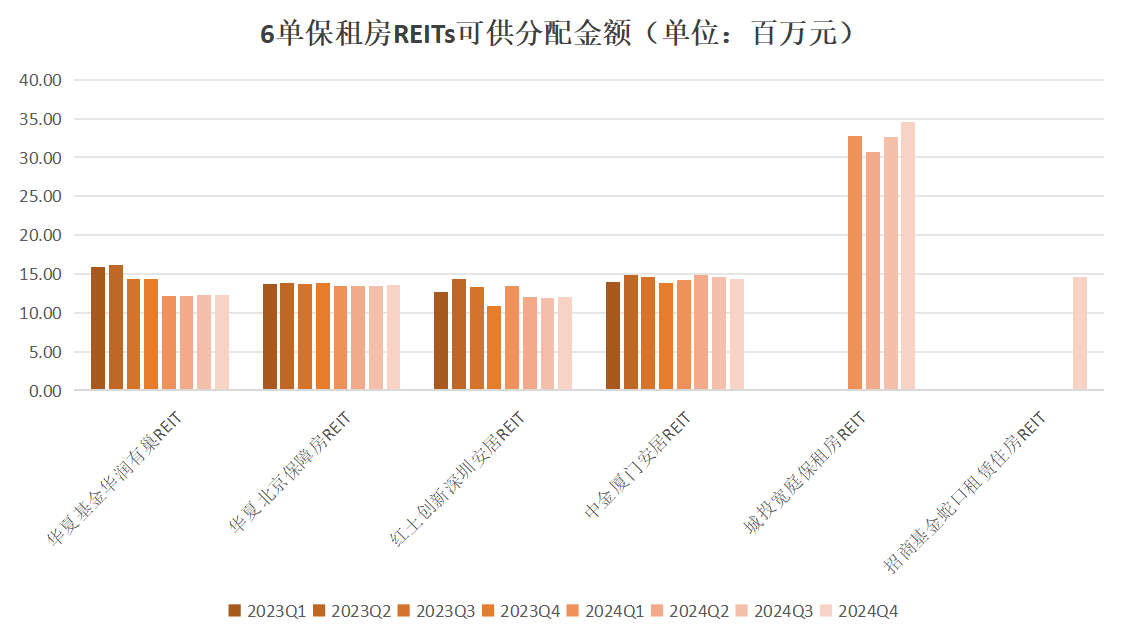

派息方面,6單租賃住房REITs合計實現經營性現金流淨額1.13億元,合計實現可供分配金額1.01億元。其中,國泰君安城投寬庭保租房REIT和招商基金蛇口租賃住房REIT可供分配金額最高,分別為3458萬元和1463萬元。

可以看到,無論是營收還是派息,6單租賃住房REITs顯示出超強的穩定性,這也讓其具備極強的抗周期能力。

02 相對穩健的出租率

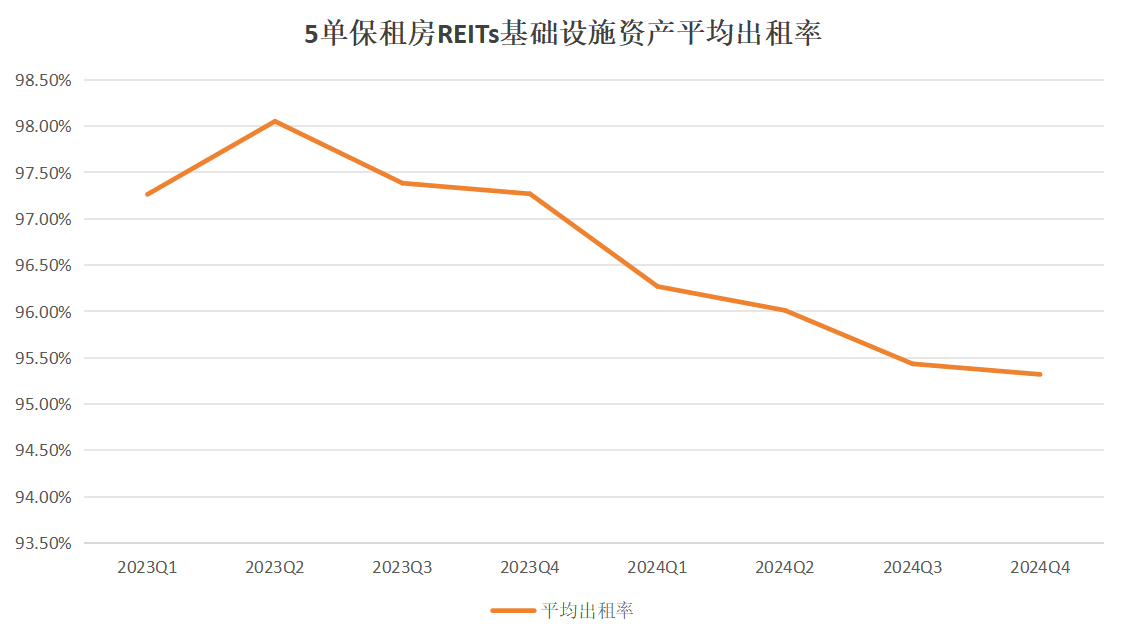

出租率方面,除招商基金蛇口租賃住房REIT以外的5單,均值為95.32%,按月2024Q3下降0.11個百分點,整體表現穩健。招商基金蛇口租賃住房REIT的基礎設施資產林下項目由於某企業租戶臨近報告期末出現到期退租的情況,導致時點出租率為70.37%,但在報告期內平均出租率為94.94%,依舊處於較高水平。

值得一提的是,2024年第三季度出租率按月下降3.48個百分點的華夏基金華潤有巢REIT的泗涇項目在第四季度實現強勁反彈,出租率重回94%以上。與之形成鮮明對比的,則是同期出租率按月下滑5.25個百分點的紅土創新深圳安居REIT的保利香檳苑項目,出租率未出現大幅反彈,僅較第三季度按月提升0.49個百分點。

此外,中金廈門安居REIT的基礎設施項目顯示出較強的市場競爭力。據公告披露,報告期內,基礎設施項目周邊新增保障性租賃住房廈門地鐵愛萌公寓項目投入運營,該項目距離園博公寓約8.7公里,距離珩琦公寓約5.5公里,合計租賃住房2,284套。數據顯示,2024年第四季度,園博公寓項目與珩琦公寓項目的出租率依然超過99%。

中金廈門安居REIT在公告中指出,與新增的項目相比,本基金所持有的基礎設施項目在地理位置、交通便捷性、周邊配套等方面具有一定優勢。

03 優質的投資選擇

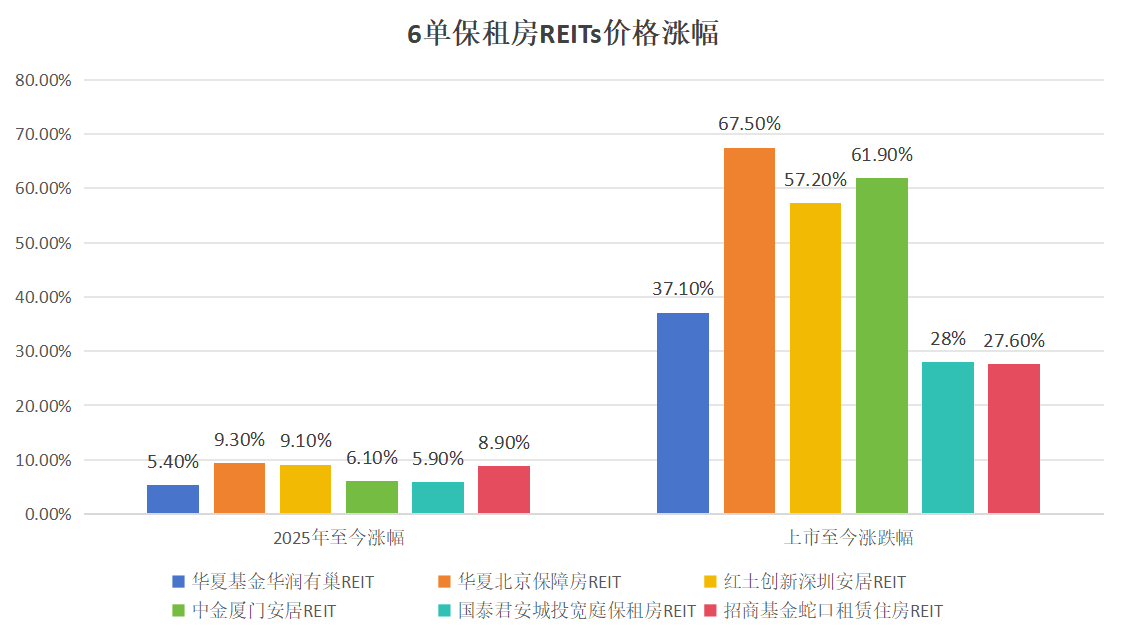

反映到資本市場中,租賃住房REITs進入2025年以後漲勢喜人。截至1月21日收盤,6單租賃住房REITs平均漲幅為7.46%,其中華夏北京保障房REIT和紅土創新深圳安居REIT漲幅均超9%;自上市以來,6單租賃住房REITs累計平均漲幅為46.55%,其中華夏北京保障房REIT和中金廈門安居REIT累計漲幅均超60%。

中泰證券研報指出,隨着城市化進程的推進和人口流動性的增加,租房需求將持續增長,特別是年輕人對購房觀念的轉變,使得租房市場的潛在需求更加旺盛。後續隨着保障性租賃住房的建設和供給增加,市場供需關係將逐漸趨於平衡。整體看保租房REITs資產逆周期屬性較強,同時也受益於無風險利率下行。

國泰君安研報認為,在低利率環境難扭轉的背景下,REITs高派息資產屬性特徵仍能支撐其行情相對堅挺,但近期應關注四季度報陸續披露下,基本面因素對項目的影響。