擴張步伐放緩、單店日均GMV下滑,古茗(01364)何以撐起200億市值?

上市不足一個月,古茗(01364)的市場表現已初顯頹勢:2月最後一個交易日,公司股價下跌超7%,走出上市以來第二個長陰線。

此前,公司新股申購時熱度較高,香港公開發售超購193.9倍,回撥至43.5%,暗盤一度漲近20%。但港股上市當日出現大筆砸盤,導致首日股價出現破發,截至收盤跌去6.44%。

資金面來看,截至3月4日,上市後散戶方富途證券持股已從0.95%下降至0.7%,賣出575萬股,DBS BANK賣出152萬股,輝立也近乎清空了手頭的4266萬股,目前僅持有0.05%;買方中,主要承接方爲幾家外資券商,摩根士丹利買入了2866萬股,高盛買入了1812股,香港本地散戶方面香港上海滙豐銀行持股比例從1.05%增加至1.93%,上市以來買入了2058萬股。

自去年以來,多家新茶飲品牌紛紛扎堆IPO,同類企業密集上市,資本市場的關注度無疑也被分走了不少。截至3月4日,公司成交量已從此前的1000萬左右縮水到437萬,熱度下跌明顯。

而從招股書披露的數據來看,儘管古茗頭頂“行業老二”的光環,但單店日均GMV下滑、加盟商流失率升高、上市前大筆分紅等信號不僅反映出了公司在激烈的市場競爭中面臨壓力,也令投資者對公司的可持續性發展產生疑慮。

單店日均GMV現下滑,上市前“突擊”分紅爲哪般?

公開資料顯示,古茗成立於2010年4月,是中國10-20元價格帶內最大的大衆現製茶飲品牌,也是全價格帶下中國第二大現製茶飲品牌,主打果茶飲品、奶茶飲品、咖啡飲品等。

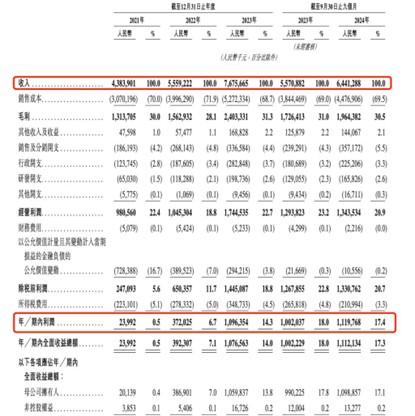

招股書顯示,近年來古茗的營收和淨利均保持持續增長態勢。2021年-2023年,古茗的營業收入分別爲43.84億元、55.59億元和76.76億元(單位爲人民幣,下同),期間同比分別增長26.81%和38.07%;淨利潤分別爲0.24億元、3.72億元和10.96億元。

進入2024年,前三季度古茗營業收入同比增長15.62%至64.41億元,歸屬淨利潤同比增長11.76%至11.06億元。

智通財經APP瞭解到,得益於標準化的加盟模式,近年來古茗持續擴張,截至目前已成爲行業第二。按2023年的商品銷售額(GMV)及截至2023年12月31日的門店數量計,古茗在現製茶飲市場佔據9.1%的份額,僅次於蜜雪冰城。

截至2024年9月末,古茗門店數量達9778家,即將突破萬店大關。但不僅市場份額和蜜雪的20.2%相差較大,門店數量相較於蜜雪全球超4萬家門店的規模也仍有一定距離。

從門店網絡來看,古茗深耕下沉市場,門店佈局重心主要在二線及以下城市。截至2024年9月,古茗覆蓋全國17個省份,79%門店位於二線及以下城市;選址方面,鄉鎮店數量最多,佔比四成。

不過,隨着新茶飲行業進入存量競爭時代,古茗昔日的“跑馬圈地”式增長似乎也漸漸難以爲繼。

招股書顯示,2024年前三季度,古茗80%的營業收入來自向加盟商銷售水果、茶葉等原材料以及泡茶機、製冰機等設備,19.83%營收來自於加盟管理服務費,報告期內來自加盟商的收入均佔97%以上。

加盟店的高毛利及單店GMV成爲貢獻增長的重要因素。2023年加盟商單店經營利潤達37.6萬元,利潤率爲20.2%,顯著高於行業15%的平均水平。

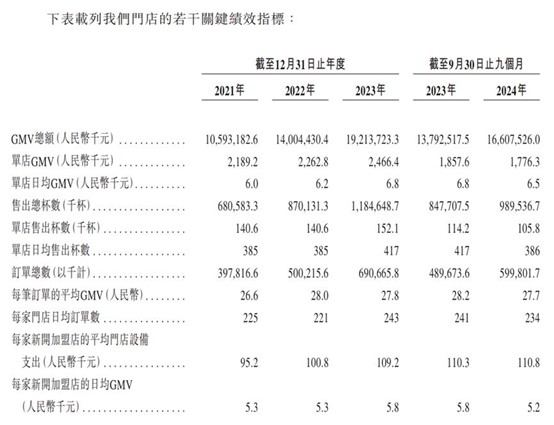

但與此同時,2021-2024年古茗加盟商流失率從6.2%升至11.7%,單店GMV也開始呈現出下滑勢頭。2024年前三季度,古茗單店日均GMV同比下滑4.38%至6500元,其中新店日均GMV降幅高達10.34%至5200元。

在招股書中,古茗坦承,2024年前三季度,“由於整體行業放緩及競爭加劇,與2023年同期相比,我們錄得的單店GMV、單店日均GMV、單店售出杯數、單店日均售出杯數、每筆訂單的平均GMV、單店日均訂單數以及每家新開加盟店的日均GMV均有所減少。”

增長放緩,古茗快速擴張的弊端和代價也暴露無遺。2021年至2023年,古茗資產負債率分別爲159.01%、126.94%、88.06%;2024年前三季度,古茗資產負債率減少22.41個百分點至72.80%,但依舊處於高位,且顯著高於其他新茶飲品牌。

與此同時,古茗上市前突擊分紅的“操作”,也引發市場不少爭議。

2025年1月,古茗向2024年12月31日前名列公司股東名冊的現有股東宣派17.4億元股息。按照全球發售前持股,本次17.4億元的派息,公司創始人王雲安將分到7.52億元分紅,總裁戚俠爲3.44億元,阮修迪爲2.39億元,美團旗下的龍珠爲1.39億元,紅杉資本爲0.7億元。

截至2024年11月30日,古茗的現金及銀行結餘爲18.53億元。按此計算,古茗本次分紅後,賬上現金便所剩無幾。

按照規劃,到2025年底古茗還將有派發20億元的特別股息給新老股東。在行業增長乏力的狀況下,股東卻急於套現,不由令人對公司的可持續性發展和未來前景心生疑問。

行業競爭白熱化,古茗下半場如何走?

2024年,新茶飲行業已經告別高速增長期,進入了愈發內卷的存量競爭時代。iiMedia Research(艾媒諮詢)數據顯示,2024年中國新式茶飲市場規模預計達3547.2億元,同比增長僅6.4%,相較2021年前20%以上的市場增速明顯放緩。

市場空間逐漸飽和,感受到“寒風”的也不單是古茗一家。窄門餐眼數據則顯示,截至2024年12月15日的近一年時間,全國新開奶茶店12.77萬家,但同期淨增門店爲-1.78萬家,意味着有超過14萬家奶茶店選擇了關門歇業。

智通財經APP瞭解到,2025年年初,行業頭部品牌喜茶在開放加盟模式僅3年後便宣佈取消加盟補貼,並暫停接受加盟申請,這似乎預示着行業正從快速擴張轉向業務收縮的深度調整期。

此外,不少茶飲品牌也紛紛出現了擴張停滯、門店數量增長放緩、關店步伐提速的情況。

2024年前三季度,古茗門店淨增長數量爲777家,雖優於大部分同行,但與往年相比擴張速度放緩明顯:2021年至2023年,古茗門店淨增長量分別爲1603家、975家和2332家。

在此情形下,古茗的應對策略卻似乎與“拒絕低價內卷”的喜茶相反:2024年10月,古茗成立了內部二手設備交易平臺,以便全體加盟商交易古茗茶飲店的設備。與此同時,古茗還開始實施首年“0加盟費”政策,次年僅收取部分加盟費,在第三年再收取剩餘加盟費,似乎意圖以優惠條件吸引更多加盟商。

紅利期消退,行業進入淘汰洗牌,市場競爭必然會變得更加激烈。專注下沉市場的策略雖讓古茗在過去幾年內快速擴張,但公司目前實力顯然還比拼不過同樣以“高質平價”爲賣點的蜜雪冰城。

此外,在多家新茶飲品牌已開始降價內卷、推出10元以下價格帶產品的情況下,古茗想要獲得下沉市場消費者的青睞恐怕不會如以往那麼簡單。

在新茶飲行業,通過二級市場融資擴大經營規模儼然已成爲業內共識。然而,成功上市的背後,門店增速放緩、單店日均GMV下滑、加盟商流失率升高等多項不利跡象都表明古茗的前路顯然不會太輕鬆。

免責聲明:投資有風險,本文並非投資建議,以上內容不應被視為任何金融產品的購買或出售要約、建議或邀請,作者或其他用戶的任何相關討論、評論或帖子也不應被視為此類內容。本文僅供一般參考,不考慮您的個人投資目標、財務狀況或需求。TTM對信息的準確性和完整性不承擔任何責任或保證,投資者應自行研究並在投資前尋求專業建議。

熱議股票

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10