霸王茶姬招股書拆解:門店平均月流水50萬+,比蜜雪冰城更賺錢?

作者|Mia

3月26日凌晨,霸王茶姬正式向美國證券交易委員會(SEC)遞交招股書,目標直指美國納斯達克。

回首霸王茶姬的發展軌跡,2017 年 11 月,霸王茶姬纔在雲南開出第一家門店,彼時,茶飲市場已呈現出千帆競發的態勢,絕大多數投資人都認爲這是一個和茶顏悅色沒有區別的品牌,但如今看來,發展速度令人瞠目結舌。

招股書數據直觀展現出霸王茶姬的市場地位。2024年全年,霸王茶姬GMV爲295億元,較上年增加173%,在已上市或正在籌備上市的新茶飲企業陣營裏,霸王茶姬的這一成績僅次於 GMV 達 583 億元的蜜雪冰城,穩居行業第二。

而在上市進程推進上,對比蜜雪冰城 3 年、奈雪的茶 5 年的IPO週期,霸王茶姬僅用了短短 20 天就完成了從備案到提交招股書的關鍵動作,現象級的 IPO 推進效率,持續改變着行業對新興茶飲品牌發展節奏的既有認知。

着眼另一端,加盟商生存狀況是衡量新茶飲品牌健康與否的試金石,但在加盟商普遍承壓的日子裏,霸王茶姬成了金字塔頂端的“倖存者”。

“這兩年也就喜茶和霸王茶姬還可以賺點”,不止一個加盟商這樣告訴剁椒。

據瞭解,霸王茶姬的加盟商仍趨之若鶩,也是成爲行業內屈指可數的能讓加盟商盈利的品牌。此前,一位來自某二線城市的加盟商向剁椒透露,其所經營的霸王茶姬門店,每個月的流水大約能達到 50 萬,利潤基本可以維持在 5 萬左右。

這一點在招股書中被重點提及——2024年霸王茶姬在國內的單店月GMV達到51.2萬元,平均每個門店每月賣出25000杯。

相比之下,蜜雪冰城2024年前9個月的平均單店終端零售額爲108萬元,相當於單店月GMV爲12萬元左右。

放眼當前新茶飲頭部企業的資本市場佈局,蜜雪冰城、古茗、茶百道等品牌已成功在港股上市,而霸王茶姬此番赴美上市,若進展順利,或將成爲第五個成功上市的茶飲品牌。

值得注意的是,霸王茶姬是唯一一個選擇登陸美國資本市場的茶飲品牌,股票代碼 “CHA”取自 “茶” 的拼音,顯然,這是要在資本市場講好東方茶飲的全球化故事。

張俊傑曾多次在公開場合表示,霸王茶姬要做“東方星巴克”,未來的目標是在茶飲行業成爲一個世界的頭部企業,但當它真正做到在短短几年內快速崛起、衝擊國際資本市場,許多人都在好奇“爲什麼?”

這份招股書給出了答案:以“伯牙絕弦”大單品領航,從單店月銷 9000 杯躍升至年銷 6 億杯,憑藉20%的淨利率和兩年內門店數量翻 6 倍的增速,霸王茶姬站在 IPO 的新起點上,從雲南小鎮出發,一路駛向納斯達克。

霸王茶姬的高速增長與市場潛力,在招股書一組組亮眼的數據中展露無遺。

先看 GMV 與淨利潤這兩個關鍵指標。

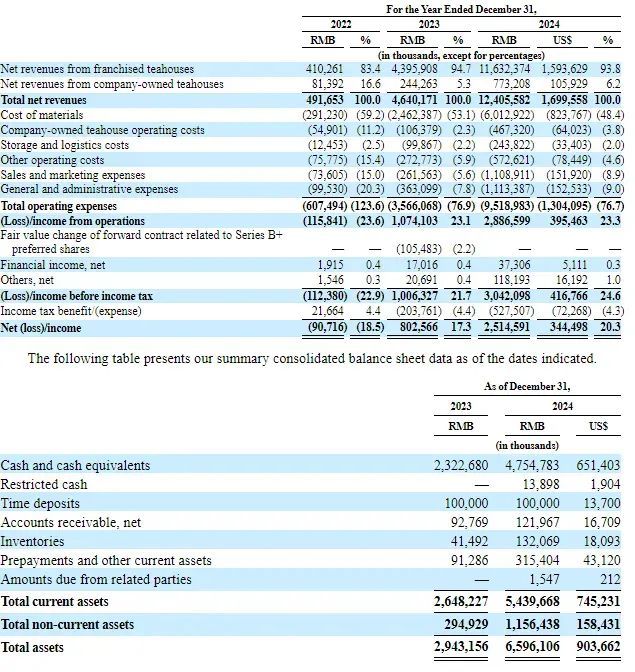

2024 年,霸王茶姬的 GMV 飆升至 295 億元,同比增長 173%,營收 124.05 億元,將古茗前 9 個月 64.4 億元、茶百道上半年 23.96 億元,以及上半年營收不足 20 億元的滬上阿姨遠遠甩在身後。

即便與蜜雪冰城相比,蜜雪冰城前 9 個月營收 186 億元,霸王茶姬也比較接近,但需要明確是的,蜜雪冰城有超 4 萬家店,而霸王茶姬僅有 6000 多家,有着近 7 倍的門店數量差距。

更引人注目的是其盈利能力,招股書顯示,霸王茶姬的毛利率達 51.5%,淨利率爲 20.3%,遠超行業平均水平,也高於蜜雪冰城的 18.7% 和古茗的 17.4%,成爲茶飲賽道名副其實的 “最賺錢玩家”。

霸王茶姬掌舵人張俊傑曾斷言:“奶茶賽道第一大基礎是規模效應,拼規模”, 儘管尚未像蜜雪冰城和古茗那樣躋身萬店規模俱樂部,但霸王茶姬的擴張速度不容小覷。

從數據來看,霸王茶姬門店總數從 2022 年的 1087 家躍升至 2024 年的 6440 家,三年複合增長率高達 143.2%,其中加盟店佔比 97.4%。

爲確保擴張質量,通過率僅 15%的嚴格的篩選機制,霸王茶姬實現了極低的閉店率, 2023 年和 2024 年閉店率分別僅爲 0.5% 和 1.5%,而公開數據顯示,2024年前9個月,古茗的閉店率超過4.5%,蜜雪冰城的閉店率超過2.8%。

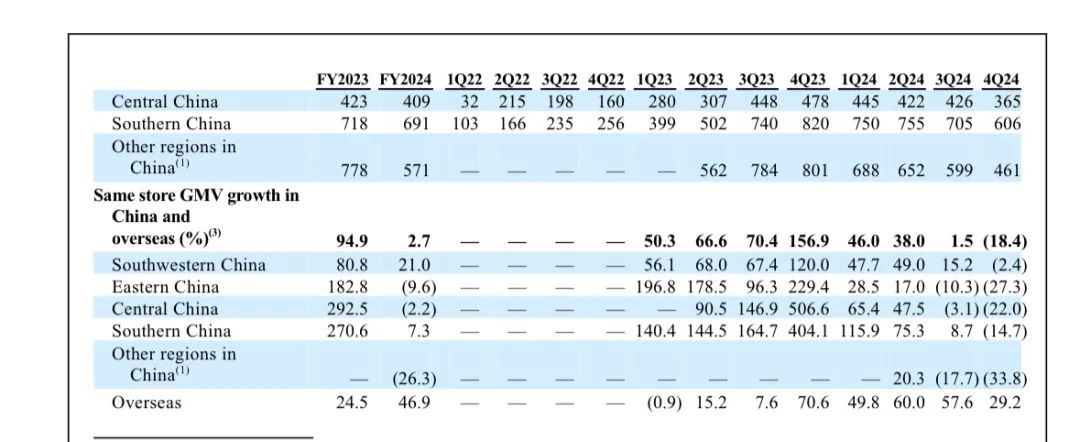

尤爲難得的是,在門店數量快速增長與加密的情況下,店均業績並未下降。2022 - 2024 年,中國市場單店每月平均售出杯數從 8981 杯增至 25099 杯,每月平均 GMV 從 17.75 萬元漲至 51.17 萬元,遠超同行水平。

與蜜雪冰城、古茗主打下沉市場不同,霸王茶姬以高線城市爲核心戰場,一二線城市門店佔比超 60%,通過 “高端茶飲裏性價比最高,加盟茶飲裏定位最精” 的策略,在 20 元價格帶構建了獨特優勢。

招股書數據進一步證實其在高線市場的深耕成果,2024 年,在北上廣深四個一線城市門店數量達 696 家,新一線和二線城市門店數量達 3110 家,遠超三四線城市門店數量,成功搶佔絕大多數品牌勢能高地。

如果說星巴克成功帶火 “第三空間” 概念,那霸王茶姬則憑藉 “超級單品 + 文化賦能 + 健康化” 的組合拳,成功打響東方茶品牌,實現營銷突圍。

不難發現,新茶飲行業,大單品策略在被屢屢被驗證。無論是喜茶的多肉葡萄、蜜雪冰城的檸檬水,還是奈雪的茶的霸氣草莓,益禾堂的薄荷奶綠,而霸王茶姬的伯牙絕弦以 “原葉鮮奶茶” 爲核心賣點,精準定位新中式茶飲。

一年賣出超1億杯的“超級大單品”,指向的是供應鏈的極大簡化和成本優化,招股書顯示其物流成本佔GMV不到1%,庫存週轉天數僅5.3天,在千店規模的茶飲企業中處於最低水平。

顯然,東方文化是霸王茶姬精準又鮮明的品牌定位。從 2021 年 9 月將品牌升級爲“以東方茶,會世界友”,到藉助茶馬古道紋樣包裝強化品牌文化屬性,一步步都在明確 “現代東方茶” 認知,成爲首家將國家符號與品牌符號劃等號的茶飲品牌。

而在品牌敘事之外,霸王茶姬將營銷作爲高效曝光手段,銷售費用從2023年的 2.62 億元激增至2024年的 11.09 億元。

招股書顯示,2024 年,在全國門店數超 1000 家的鮮茶飲品牌中,霸王茶姬在小紅書的發文量、閱讀量、總互動量均排名第一,抖音關鍵詞搜索指數同比增長率最高,在茶飲市場中影響力持續攀升 。

一方面,基於產品本身,融入透明化、健康化的標準,建立起大衆對品牌的信任。無論是推出的營養標識分級標籤和低GI產品等健康化措施,還是去年推出的熱量計算器和產品身份證,都引發了行業內外廣泛關注。

另一方面,通過體育和健康生活方式營銷,深化消費者對品牌健康屬性的共識。在喜茶簽下帕梅拉爲首席產品推薦官後,霸王茶姬迅速簽下了劉畊宏和鄭欽文,通過一系列體育營銷新思路贏得的品牌聲量。

招股書的另一側也顯示出霸王茶姬面臨的一些挑戰。

最直觀的是,霸王茶姬的營收增速,已經從原先的翻倍式增長,降到了兩位數。

根據招股書,2024年三季度,霸王茶姬華東、華中區域的同店GMV同比增速分別爲-10.3%、-3.1%。到了2024年四季度,同店GMV增速全面下滑。海內外同店GMV增速同比下滑18.4%,其中華東區域同店GMV同比下滑27.3%,華中區域同店GMV同比下滑22.0%,連續兩個季度下滑。

相比之下,蜜雪冰城的同店銷售額在2024年也經歷了小幅度的下滑。財報顯示,2024年前9個月的平均單店零售額爲108.27萬元,而2023年同期爲113.53萬元。

誠然,隨着品牌體量的不斷膨脹,增速放緩在一定程度上符合商業發展規律,但這也意味着品牌急需探尋新的發展機遇,以維持市場競爭力。

如影隨形的行業競爭壓力更能體現這一點,衆多後來者的緊追不捨,成爲霸王茶姬發展路上的又一隱憂。

茉莉奶白、茶話弄、本宮的茶、茶理宜世、霓裳茶舞等新興品牌紛紛效仿 “東方茶” 概念,大打 “國風” 牌,且同賽道多個品牌均已逼近千家門店的門檻,對霸王茶姬的市場空間形成擠壓。

“投資100萬開一家霸王茶姬,100萬開家喜茶,80萬開家瑞幸咖啡,50萬開家蜜雪冰城”,行業內曾這樣簡單概括,但這些數字只是基礎線,實際運營中所需的流動資金和資源支撐都只多不少。

“喜茶、霸王茶姬、酸奶罐罐都很嚴格,其中霸王茶姬是最嚴的,即使有錢,也不一定能通過加盟面試。”有經銷商向剁椒表示。

對加盟商來說,一邊是加盟霸王茶姬需要單店投資超百萬、搖號搶點位,另一邊是回本週期從早期的 5.5 個月延長至 12-18 個月,甚至多位加盟商表示目前的回本週期大概要拉長到 2-3 年,不少人將目光投向了最新走紅的 “爺爺不泡茶”。

招股書中,霸王茶姬也有着清晰的發展規劃與目標,舉例了星巴克1992年上市,推動其在美國乃至全球的擴張。可以說,霸王茶姬對上市的期待,是在茶飲賽道複製“星巴克”的路徑。

而“星巴克”的深層含義是,標準化、規模化和全球化。

霸王茶姬標準化已經卓有成效,實現了“產品交付在線”、“人在線”、“貨在線”、“門店在線”、“支付在線”的五個在線,且新一代自動化製茶設備平均出餐效率提升至8秒/杯,口味誤差率縮小到2‰。

下一步是便是規模化和全球化,招股書顯示,本次霸王茶姬美股IPO募資金額擬用於擴展公司在中國和海外的門店網絡;開發和創新新產品;建設海外供應鏈網絡;投資技術以支持業務發展和運營;以及用於一般公司和營運資本用途。

從IPO用途來看,一是,未來海外市場的擴張或將成爲主要的增長點。

截至2024年底,霸王茶姬在海外共有156家門店,覆蓋地區包括馬來西亞、新加坡、泰國。2025年,霸王茶姬計劃在中國和全球範圍內新開1000至1500家門店。

值得一提的是,霸王茶姬一直有着全球化的野心,也較早開啓國際化進程,於2019年8月就在馬來西亞開出了海外首店,當下,霸王茶姬還從東南亞試驗田轉向北美市場進行突破,4月份將在美國洛杉磯落地北美市場的第一家門店,劍指星巴克“腹地”,強化文化溢價。

二是,此次募資將用於海外供應鏈建設和數字化升級,目標複製星巴克 “超級單品 + 全球擴張” 路徑。

創立 8 年來,霸王茶姬持續深耕供應鏈:上游採購環節自建雲南普洱有機茶園,與蒙牛合作定製了專門用於茶飲的專用奶;在中游生產環節,霸王茶姬大膽引入咖啡機邏輯,自主研發了智能茶飲機,時間縮短了近四倍;此外,公司在全國範圍內佈局了25個冷鏈倉,大大降低了原料損耗率。

爲實現 “東方星巴克” 的全球化願景,霸王茶姬採取 “本地化供應鏈先行” 策略。在東南亞市場,其通過自建倉儲和物流體系,降低了原料運輸成本;進入北美市場前,提前佈局洛杉磯等地的供應鏈網絡,確保鮮奶、鮮果等易腐原料的本地採購與高效配送。

可以預見,伴隨着海外供應鏈網絡的逐漸完善,霸王茶姬“東方茶”的故事,勢必會擴散到更多國家。

同時,招股書中也提及了海外市場運營可能會面臨的風險。

一方面,全球市場中,霸王茶姬品牌知名度與運營經驗不足,因不熟悉市場、消費者口味差異,建立品牌需投入更多廣告促銷成本,投資回報率或低於國內。另一方面,在海外尋找優質經營加盟夥伴、供應商等商業合作方難度較大。

不過,從霸王茶姬當前的發展路徑分析,其思路十分清晰:在海外樹品牌,在國內樹規模,而從某稱程度上來說,霸王茶姬的全球化故事纔剛剛開始。

免責聲明:投資有風險,本文並非投資建議,以上內容不應被視為任何金融產品的購買或出售要約、建議或邀請,作者或其他用戶的任何相關討論、評論或帖子也不應被視為此類內容。本文僅供一般參考,不考慮您的個人投資目標、財務狀況或需求。TTM對信息的準確性和完整性不承擔任何責任或保證,投資者應自行研究並在投資前尋求專業建議。

熱議股票

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10