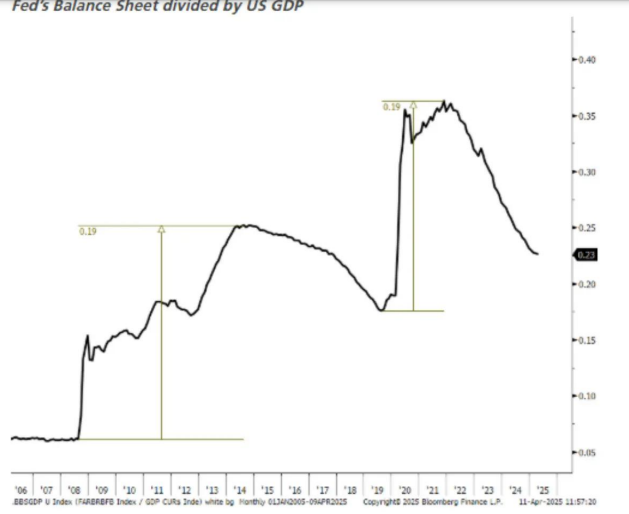

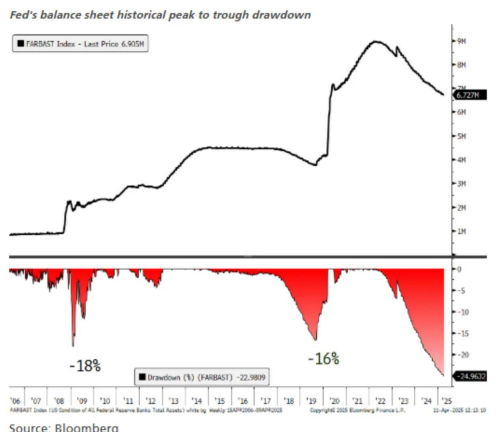

瑞銀髮文稱,2025年4月11日,對現金的急切需求促使各類資產遭到拋售,其中包括美國國債。儘管存在通縮擔憂,債券收益率近期卻有所上升。聯儲局資產負債表規模隨經濟周期波動 —— 在危機期間擴張,在經濟復甦時從峯值收縮,直至下一次危機來臨,聯儲局再次擴大資產負債表規模。隨着當前量化緊縮政策的推進,聯儲局資產負債表規模較 2022 年峯值已縮減約 25%,這是 20 年來最大幅度的 「緊縮」。如果歷史具有借鑑意義,聯儲局該再次實施量化寬鬆政策了。

在全球金融危機和新冠疫情期間,聯儲局資產負債表規模均擴張了相當於美國 GDP 的 19%。雖然 19% 可能只是巧合,但這意味着此次量化寬鬆規模可能達到 5 - 6 萬億美元。

瑞銀主要觀點如下:

2025年4月11日,對現金的急切需求促使各類資產遭到拋售,其中包括美國國債。儘管存在通縮擔憂,債券收益率近期卻有所上升。

聯儲局選擇量化寬鬆政策來支撐國債銷售是否只是時間問題?如果聯儲局宣佈量化寬鬆,這會是股市觸底的信號嗎?聯儲局會在實施量化寬鬆前將利率降至零嗎?

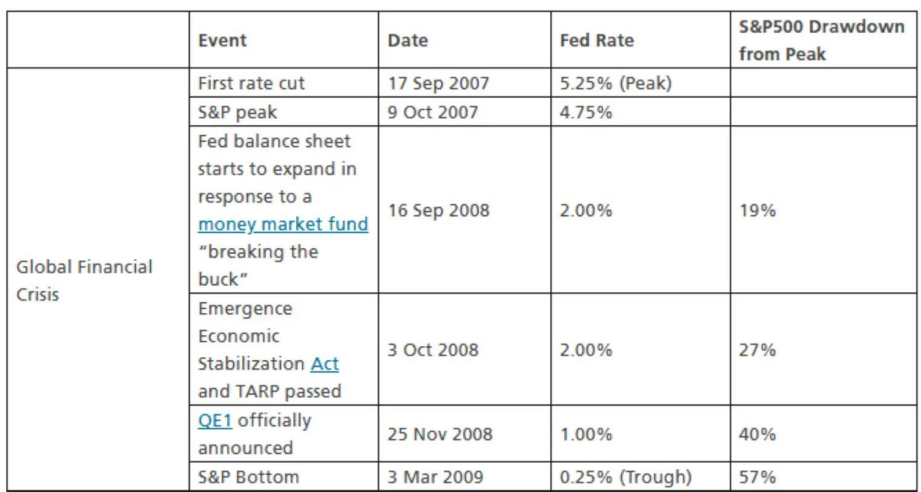

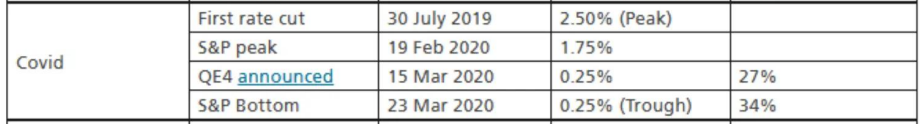

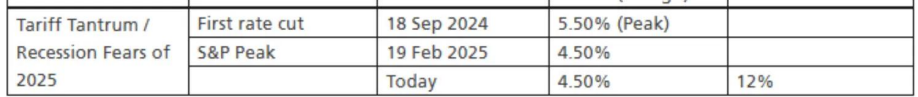

回顧近期量化寬鬆的歷史,可以發現一種常見模式:先是聯儲局降息,接着股市見頂,隨後量化寬鬆政策啓動,最後股市觸底。

全球金融危機期間:

Covid疫情期間:

2025關稅與衰退威脅下:

時間節點

量化寬鬆政策通常在聯儲局首次降息後的 8 - 12 個月啓動。-量化寬鬆政策往往在聯儲局將利率降至 1% 或 0.25% 的下限後隨即實施。股市通常在量化寬鬆政策宣佈後觸底(全球金融危機期間在宣佈 4 個月後觸底,新冠疫情期間在宣佈 8 天后觸底)。

此次量化寬鬆規模會有多大?

在全球金融危機和新冠疫情期間,聯儲局資產負債表規模均擴張了相當於美國 GDP 的 19%。雖然 19% 可能只是巧合,但這意味着此次量化寬鬆規模可能達到 5 - 6 萬億美元。

聯儲局資產負債表周期

聯儲局資產負債表規模隨經濟周期波動 —— 在危機期間擴張,在經濟復甦時從峯值收縮,直至下一次危機來臨,聯儲局再次擴大資產負債表規模。隨着當前量化緊縮政策的推進,聯儲局資產負債表規模較 2022 年峯值已縮減約 25%,這是 20 年來最大幅度的 「緊縮」。如果歷史具有借鑑意義,聯儲局該再次實施量化寬鬆政策了。

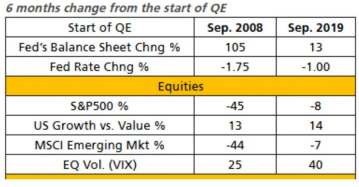

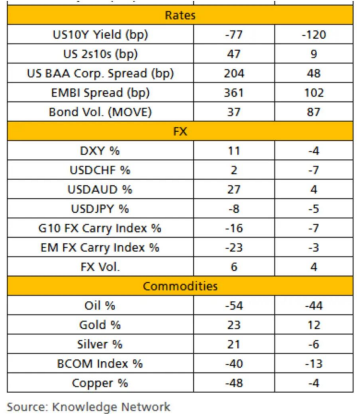

雖然量化寬鬆政策尚未實施,但可以從歷史角度看看 2008 年和 2019 年聯儲局開始擴大資產負債表規模後的六個月內,市場表現如何。

關鍵觀察結果

(1)量化寬鬆政策通常與聯儲局降息同時出現。

(2)量化寬鬆政策實施時的宏觀背景是風險規避,股市表現不佳,信用利差擴大,股市、債券和外匯市場的波動率上升。

(3)長久期資產表現良好,這符合邏輯,因為聯儲局直接從市場購買債券。

(4)股市風格偏好成長股而非價值股,這可能是因為市場預期量化寬鬆政策會推動未來經濟增長復甦。

(5)鑑於風險規避的背景,外匯利差交易策略表現不佳。

(6)隨着美日利差縮小以及外匯利差交易平倉,美元兌日元匯率下跌。

(7)大宗商品市場表現不一,黃金等避險資產表現良好,而原油和銅等對經濟增長敏感的商品價格下跌。