標普500指數三年多來首現“死亡交叉”,新一輪下跌開始了嗎?

4月16日,從技術面來看,美國股市在近日出現了所謂的“死亡交叉”。雖然聽起來不祥,這一技術形態並不必然意味着市場將陷入崩盤。不過,它確實釋放了市場動能減弱的警告。

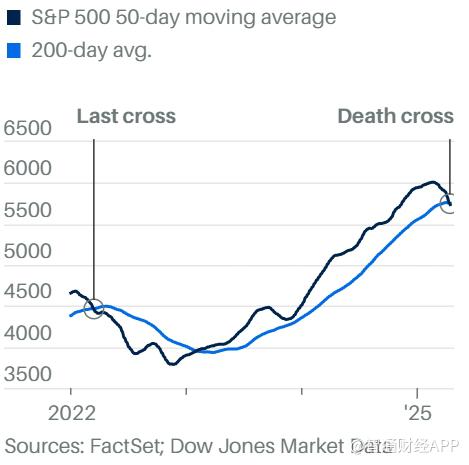

“死亡交叉”是一個廣泛使用的技術分析術語,指的是短期均線(如50日均線)跌破長期均線(如200日均線)。具體到本輪行情,截至本週二,標普500指數的50日移動平均線下滑至5748點,低於200日均線的5754點,這是自2022年3月以來的首次“死亡交叉”。

值得注意的是,2022年的那次死亡交叉發生在美聯儲開始加息以遏制高通脹的節點。隨後一個月,標普500下跌約5%,六個月後跌幅擴大至7%,期間最大跌幅曾一度達到12%。

不過,“死亡交叉”並非終點。到了2023年2月,50日均線重新突破200日均線,形成了被稱爲“黃金交叉”的積極信號。在那之後,標普500在一個月內上漲約5%,六個月後累計上漲達9%。但即使在上漲趨勢中,市場也經歷了最多8%的回撤。

技術分析師普遍提醒投資者不要過度反應。ChartSmarter創始人Douglas Busch表示:“死亡交叉往往是在大多數技術面損害已經發生之後纔出現,是一種‘後視鏡’式的滯後指標。”

Fairlead Strategies創始人Katie Stockton也指出,這一技術形態並不能作爲精準判斷市場時點的工具,更重要的是它可能影響市場情緒,導致交易策略從“逢低買入”轉向“逢高賣出”。

不過,從長期角度看,情況並不悲觀。根據道瓊斯市場數據,在過去20次“死亡交叉”發生後的一年裏,有80%的時間標普500指數最終收高。

眼下,壓在市場頭頂的最大陰影是特朗普總統的強硬關稅政策。投資者擔心關稅會推高國內商品價格,引發其他國家對美國出口的報復性打擊,進而拖累整體經濟增長。這些因素都不利於企業盈利增長,自然也會對股市構成壓力。

事實上,市場的擔憂已經有所反映,截至週二交易時段,標普500較2月份創下的歷史高點已下跌約12%。根據華爾街的定義,超過10%的跌幅即爲“回調”,超過20%則會進入“熊市”。目前標普500尚未觸及熊市線,但已接近關鍵警戒位。

2025年的“死亡交叉”是否會引發真正的熊市?目前仍難以下定論。CappThesis創始人、市場技術分析師Frank Cappelleri認爲,投資者應重點關注標普500的5500點關口。這個位置構成了關鍵阻力位,若能突破,可能意味着市場最糟糕的時刻已經過去。

但能否突破,取決於特朗普總統的政策取向。2022年的高通脹由多重因素引發,包括新冠疫情帶來的供應鏈問題。而當前的貿易戰,則被視爲人爲製造的風險。如果總統能在應對升級中的貿易摩擦上作出靈活調整,將成爲決定市場命運的關鍵。

免責聲明:投資有風險,本文並非投資建議,以上內容不應被視為任何金融產品的購買或出售要約、建議或邀請,作者或其他用戶的任何相關討論、評論或帖子也不應被視為此類內容。本文僅供一般參考,不考慮您的個人投資目標、財務狀況或需求。TTM對信息的準確性和完整性不承擔任何責任或保證,投資者應自行研究並在投資前尋求專業建議。

熱議股票

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10