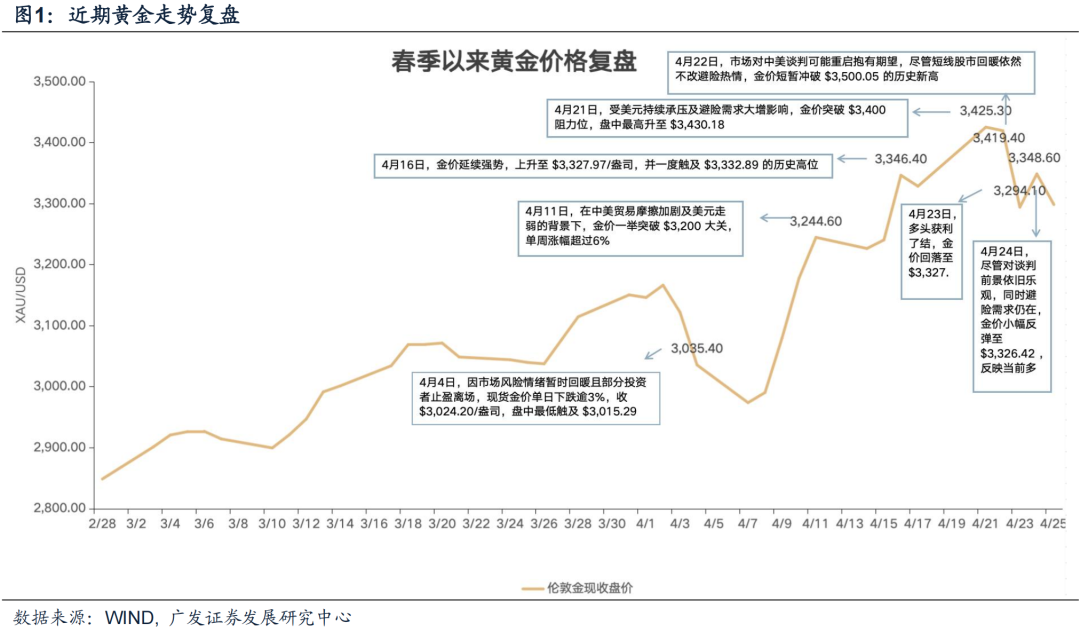

智通財經APP獲悉,廣發證券發布研報稱,2025年4月關稅政策落地後,黃金價格衝高回落近期呈劇烈波動態勢。整體來看,本輪大漲主要受中美關稅緊張升級、美元承壓與聯儲局政策預期轉向謹慎,以及全球避險情緒高企所驅動。中長期維度來看,維持黃金結構性牛市的判斷,其突破歷史峯值的估值重構動能仍具持續性。但就短期交易層面而言,當前價格雖已回落但仍有進一步下滑可能性:技術面超買,COMEX黃金投機淨多頭佔比突破閾值區間,市場情緒過熱特徵顯著。基於均值迴歸規律,黃金通過月線級別的價格修正完成流動性溢價再平衡,這也是此前短期驅動因素被過度透支後必要回歸過程。

廣發證券主要觀點如下:

2025年4月關稅政策落地後,黃金價格衝高回落近期呈劇烈波動態勢。整體來看,本輪大漲主要受中美關稅緊張升級、美元承壓與聯儲局政策預期轉向謹慎,以及全球避險情緒高企所驅動。底層邏輯上:

1. 長期支撐要素是避險需求,關稅、地緣不穩定都會支撐金價。

2. 美國例外論告一段落後美股走熊,使得歐美系資金對黃金有強烈的資產配置需求,某些意義上說黃金是本輪美股下跌最大受益者。

3. 宏觀敘事上稱之為美元信用崩塌,結構性是美元貶值(黃金是除比特幣外唯一能夠從美元貶值中受益的主要資產)。央行購金也是此原因的具象化體現。

TIPS定價框架為何失效?

黃金可以近似看作長久期的通脹保值零息債券,而實際利率水平則構成其持有的隱性成本。但從走勢來看:2022年左右開始相關性減弱。可能的原因:市場避險需求主導黃金定價、美元信用體系重構、央行購金行為改變供需結構、ETF資金流重塑市場結構等。

央行購金&黃金ETF增持:

對於央行來說,黃金是美元的替代品,地緣政治因素正在驅動定價。黃金是「逆全球化」、「去美元化」的直接受益標的。對於全球市場來說,弱美股、弱美元的擔憂驅動黃金上漲是本輪全球ETF增持的直接原因。

黃金資產價格重構與後續展望:

1.黃金的定價邏輯很可能正在改變:黃金體系不再是美元體系的附庸,而是逐漸成為與美元分庭抗禮、甚至取而代之的存在。

2.真正的資產價格重估信號,既不在人民幣兌美元,也不在利率路徑,而在黃金——人民幣黃金價格,纔是中國真正的貨幣錨。

3.人民幣金價當下更接近「上海主導」而非原來「美元金價與匯率」三角換算結果。

中長期維度來看,維持黃金結構性牛市的判斷,其突破歷史峯值的估值重構動能仍具持續性。但就短期交易層面而言,當前價格雖已回落但仍有進一步下滑可能性:技術面超買,COMEX黃金投機淨多頭佔比突破閾值區間,市場情緒過熱特徵顯著。基於均值迴歸規律,黃金通過月線級別的價格修正完成流動性溢價再平衡,這也是此前短期驅動因素被過度透支後必要回歸過程。

風險提示:各方關稅談判仍有較大不確定性,其他經濟體對中國貿易政策可能發生變化;美國及其他海外經濟體需求進一步惡化;國內經濟增長及穩增長政策不及預期。