登入新浪財經APP 搜索【信披】查看更多考評等級

近日,山東信通電子股份有限公司(以下簡稱「信通電子」)深交所主板IPO提交註冊。5月6日,證監會同意信通電子首次公開發行股票的註冊申請。

信通電子是一家以電力、通信等特定行業運行維護為核心服務目標的工業物聯網智能終端及系統解決方案提供商。

信通電子創始人為李全用,創立之初,李全用與兩位搭檔曾陷入湊不齊50萬元啓動資金的窘境。如今,公司年入10億元,即將登陸資本市場。

在這背後,公司仍面臨種種問題。例如,對國家電網十分依賴,近五成收入來自國家電網。除此之外,公司毛利率下滑、研發費用率「掉隊」、應收賬款高企等問題也備受關注。

1

創業湊不出50萬元,

依賴國家電網

1996年1月31日,李全用、王樂剛和王丙友共同設立了信通電子的前身信通有限,註冊資本為50萬元。

其中,李全用和王樂剛都曾在淄博無線電七廠和淄博電器廠工作,這為聯合創辦信通電子提供了經驗。

起初,三名股東想用房產、設備、技術及現金方式出資並辦理驗資手續,但因以上述實物資產及技術出資需要評估作價,所需時間較長,因此三名股東決定先以現金方式完成出資。

然而,由於在短期內無法湊齊50萬元現金,因此三人向朋友張潔借款50萬元,並委託張潔將借款直接存入信通有限開立的驗資臨時賬戶完成了驗資。

創業之初,連50萬元都湊不出來的李全用、王樂剛和王丙友,慢慢將公司發展壯大,並衝向資本市場。

2014年6月,信通有限整體變更設立的股份有限公司。同年12月,公司成功在新三板掛牌。

不過,在新三板掛牌期間,信通電子存在未及時披露王丙友擬轉讓信通有限股權及終止轉讓的行為,在信息披露上存在一定瑕疵。

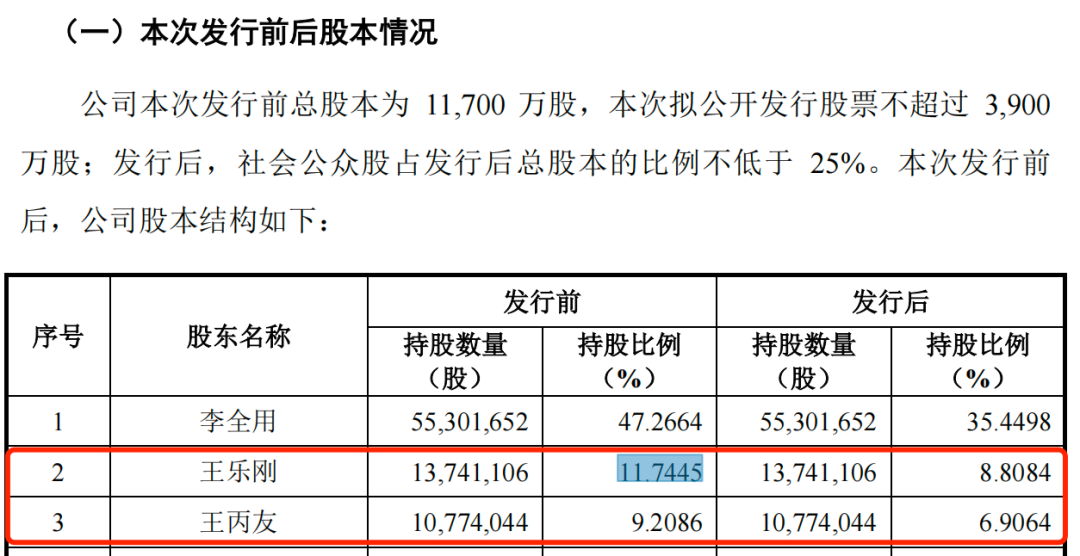

截至招股書籤署之日,李全用直接持有公司47.27%股權,是信通電子的控股股東及實際控制人。

此外,王樂剛擔任信通電子的基建主管,持股比例為11.74%,是公司的第二大股東,王丙友則持有信通電子9.21%股份。

圖 / 信通電子招股書

圖 / 信通電子招股書值得一提的是,在2014年7月至2017年7月,王丙友曾擔任信通電子監事會主席。2023年7月至今,王丙友僅擔任普通銷售員。

公開資料顯示,信通電子是一家以電力、通信等特定行業為核心服務目標的工業物聯網智能終端及系統解決方案提供商。

公司在電力行業佈局的主要產品為輸電線路智能巡檢系統、變電站智能輔控系統、電力工程業務等三類產品,可以應用在輸電網、配電網、降壓變電站等領域。

圖 / 信通電子招股書

圖 / 信通電子招股書在通信行業,公司佈局的主要產品為通信綜合運維智能終端、通信裝維工具、身份證識別器等三類產品,在業務辦理、用戶寬帶等領域都有涉及。

圖 / 信通電子招股書

圖 / 信通電子招股書2022年至2024年(以下簡稱「報告期」),信通電子的營業收入分別為7.82億元、9.31億元和10.05億元,按年增長27.04%、19.08%和7.97%;歸母淨利潤分別為1.17億元、1.24億元和1.43億元,按年增長10.69%、5.60%和15.11%。

圖 / Wind(單位:億元)

圖 / Wind(單位:億元)近年來,信通電子的收入逐年增長,這離不開大客戶的助力。

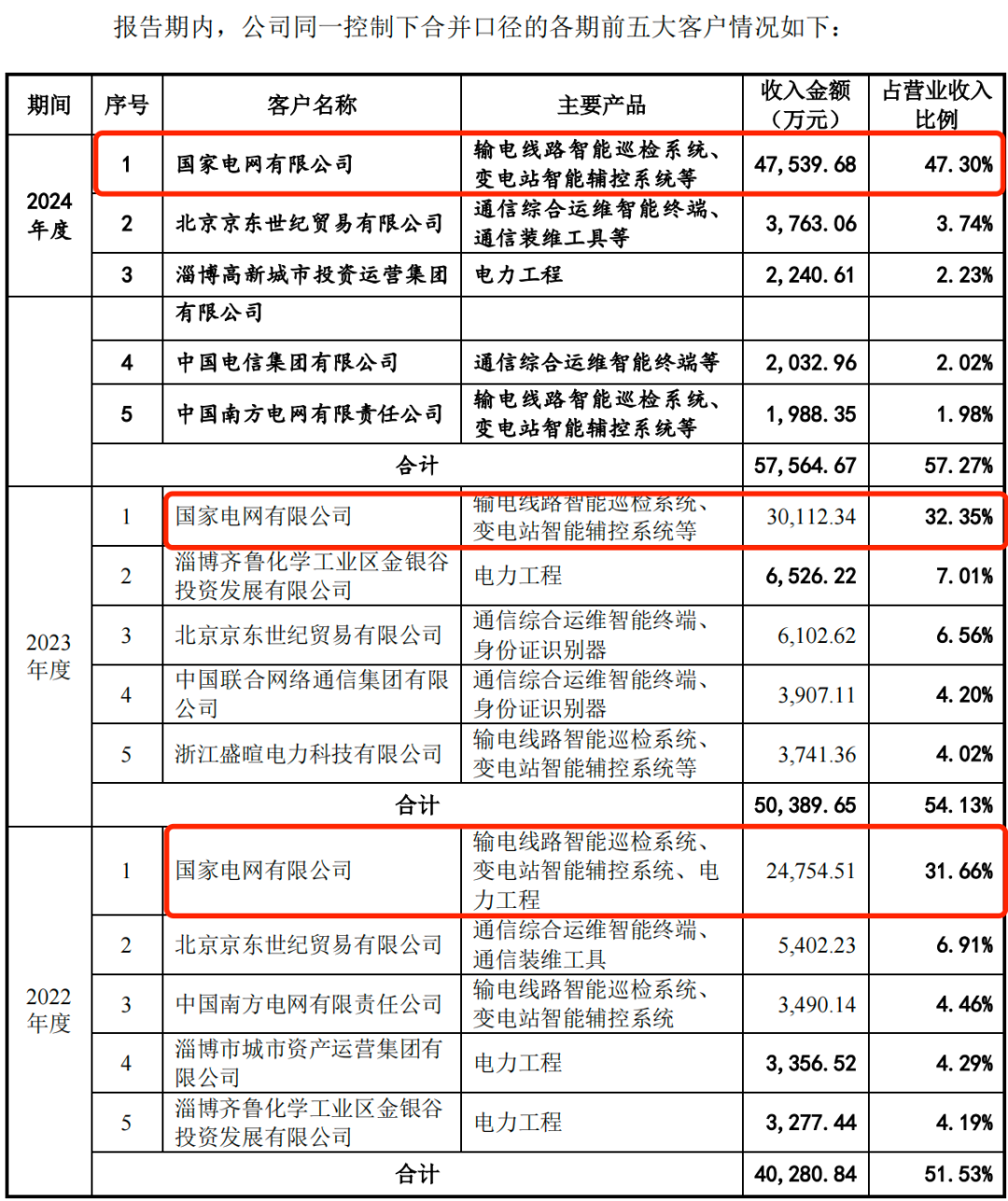

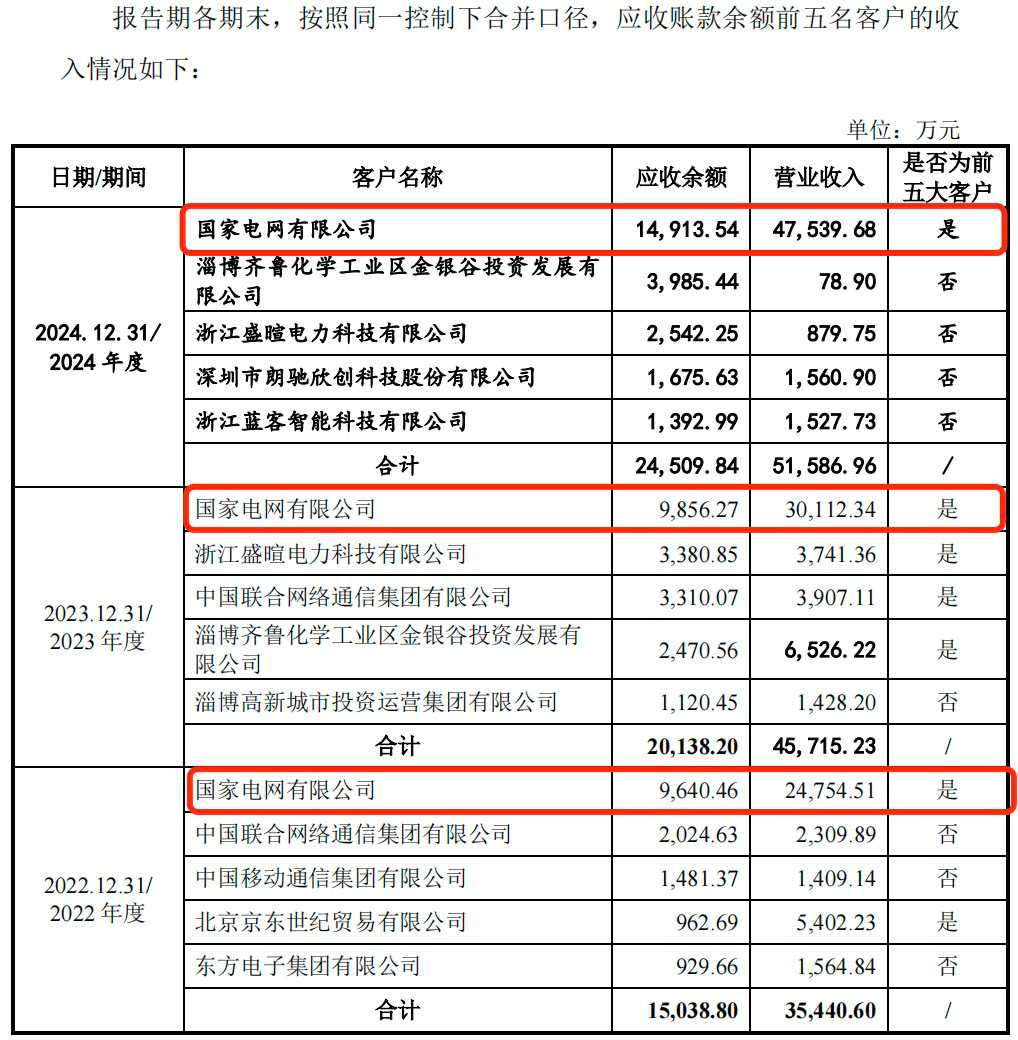

招股書顯示,公司主要客戶包括國家電網、南方電網等電網公司。報告期內,公司向國家電網有限公司(以下簡稱「國家電網」)的銷售金額分別是2.48億元、3.01億元和4.75億元,佔當期營業收入的比例分別為31.66%、32.35%和47.30%,客戶集中度有所提升。

圖 / 信通電子招股書

圖 / 信通電子招股書報告期內,國家電網一直是信通電子的第一大客戶,公司主要向其銷售輸電線路智能巡檢系統、變電站智能輔控系統等。於2024年時,公司近一半的收入都來自國家電網,可見信通電子對國家電網的依賴。

信通電子在招股書中明確,若未來國家電網及其下屬公司對產業政策、投資規模等做出重大調整,可能導致公司收入和產品毛利率下滑,對公司後續的經營業績的穩定性和可持續性帶來不利影響。

2

毛利率下行,

研發費用率不敵同行公司

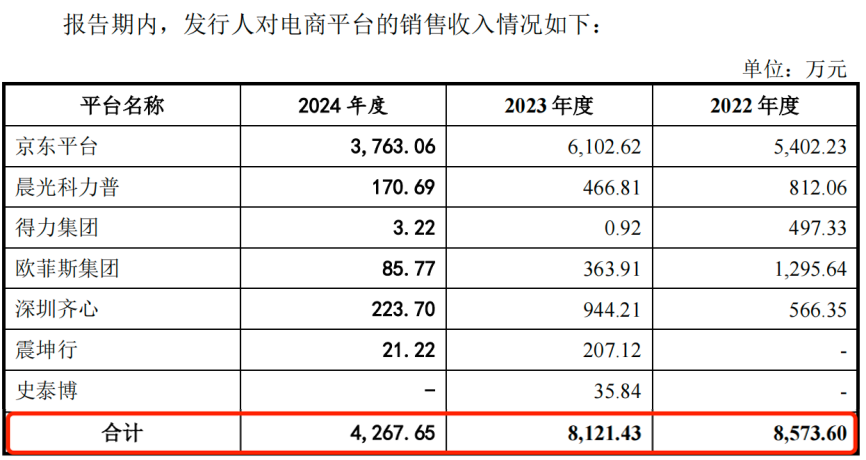

「子彈財經」注意到,除了國家電網外,京東也是公司的重要銷售平台。

據悉,通信運營商越來越多地通過京東平台、晨光科力普等電商平台進行採購。信通電子主要在京東平台銷售通信綜合運維智能終端、通信裝維工具。

不過,報告期內,信通電子對電商平台的銷售收入逐年走低,2024年的銷售金額不足5000萬元。

圖 / 信通電子招股書

圖 / 信通電子招股書雖然背靠國家電網等大客戶,以及京東等規模較大的銷售平台,但信通電子的盈利能力整體走低。

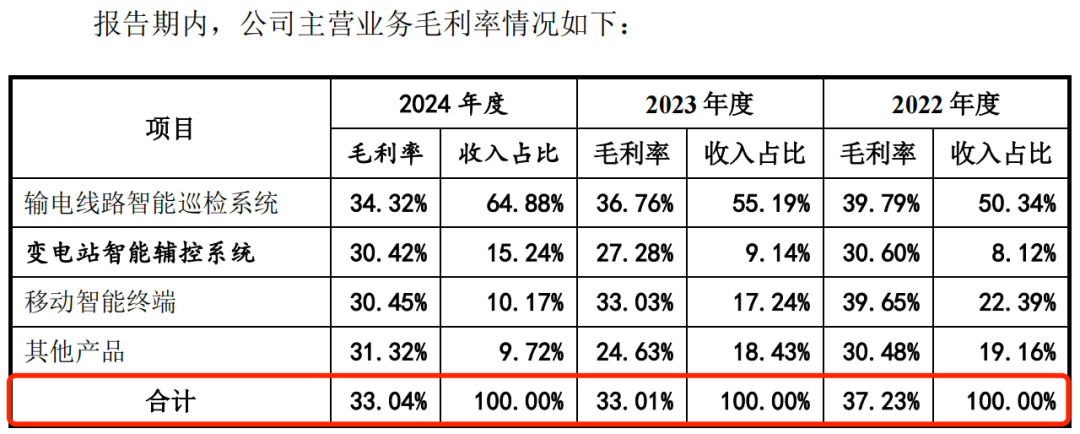

招股書顯示,信通電子的主營業務毛利率分別為37.23%、33.01%和33.04%。2023年,毛利率出現下降,2024年時毛利率略有回升,但和2022年相比仍下降了約4個百分點。

圖 / 信通電子招股書

圖 / 信通電子招股書事實上,信通電子的主營業務毛利率下降,也與行業競爭較為激烈有關。

一般來說,國家電網、南方電網等電網公司的客戶主要依靠招投標等方式進行獲取,因此電網公司下調招標規模、限制招標價格,或新競爭對手進入都會引起激烈的市場競爭,從而在一定程度上影響信通電子的毛利率水平。

另外,近年來,通信技術不斷迭代,如FTTR技術、WiFi 6及WiFi 7技術、VOWiFi技術等陸續推出並實現商業化,促使通信運營商對通信設備不斷升級換代。

因此,通信運營商對通信運維產品採購頻率較快,約3年左右更換一次。這客觀上要求通信運維設備要不斷適應新技術的要求。

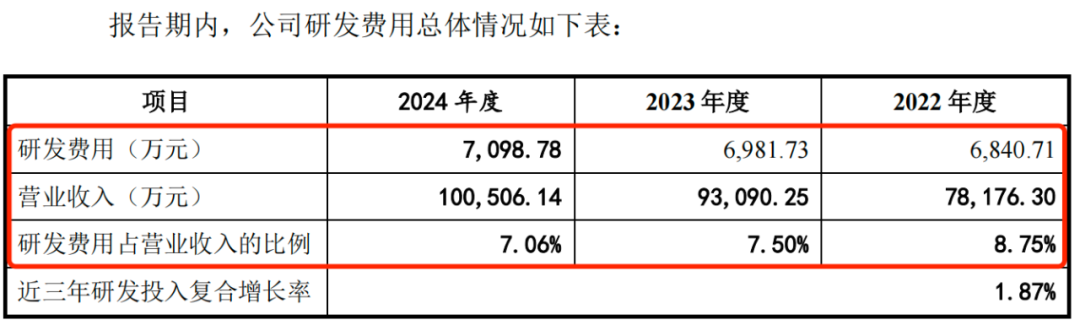

然而,信通電子的研發費用率不斷下滑。

招股書顯示,報告期內,信通電子的研發費用分別為6840.71萬元、6981.73萬元和7098.78萬元,佔當期營業收入的比例分別為8.75%、7.50%和7.06%。

圖 / 信通電子招股書

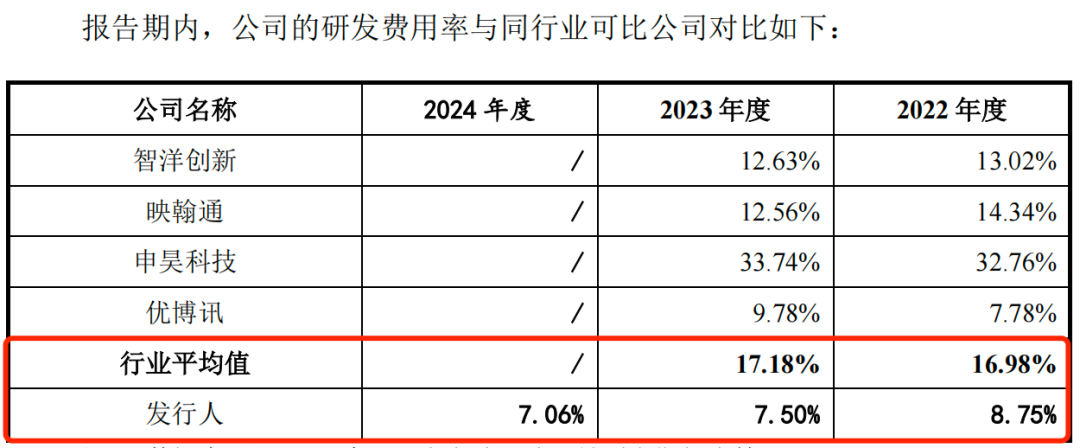

圖 / 信通電子招股書2022年和2023年,同行可比公司的研發費用率均值分別為16.98%和17.18%,遠高於信通電子同期的研發費用率。

圖 / 信通電子招股書

圖 / 信通電子招股書信通電子將研發費用率低於同行公司的原因,歸因於公司坐落於山東省淄博市,當地平均工資水平相對較低,以及研發投入材料費相對較低等原因。

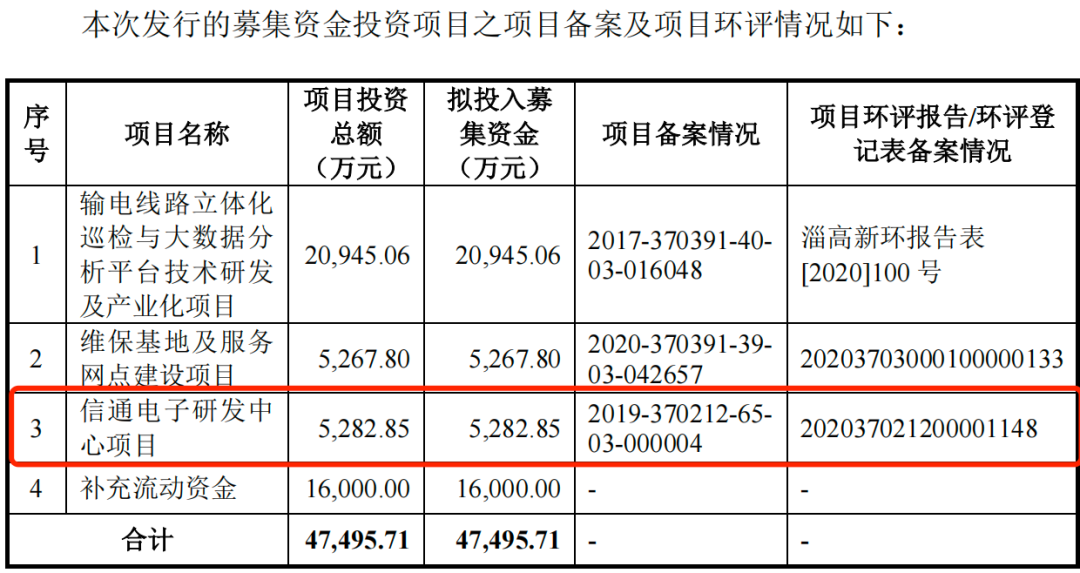

此次IPO,信通電子擬將募集資金中的5282.85萬元用於研發中心項目,通過在青島購置研發辦公場地,新增先進研發設備、檢測儀器及研發軟件,引進青島區域高素質的技術人才,進一步提高公司研發水平。

圖 / 信通電子招股書

圖 / 信通電子招股書上市募集資金之後,信通電子能否有效提高研發水平,適應激烈的市場競爭,還有待進一步觀察。

3

應收賬款走高,

資產負債率高於同行

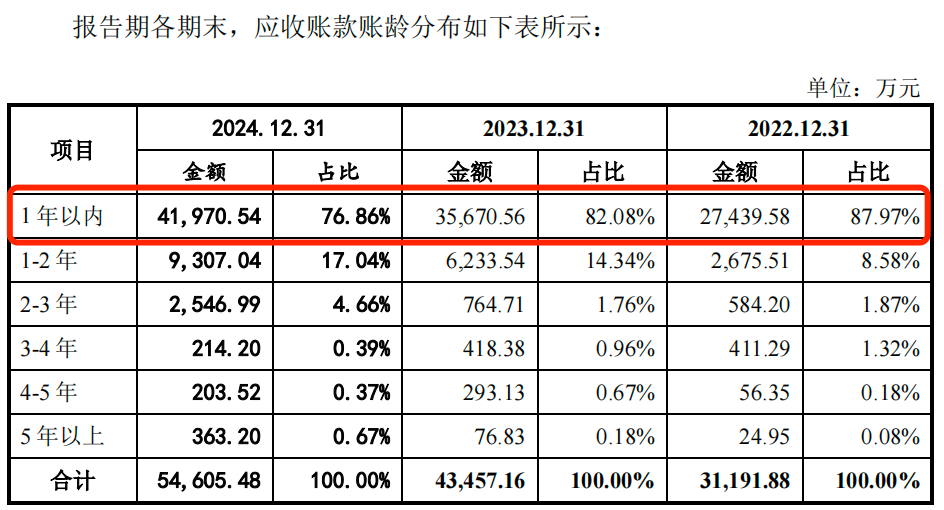

其實,信通電子還存在應收賬款走高、回款周期長的問題。

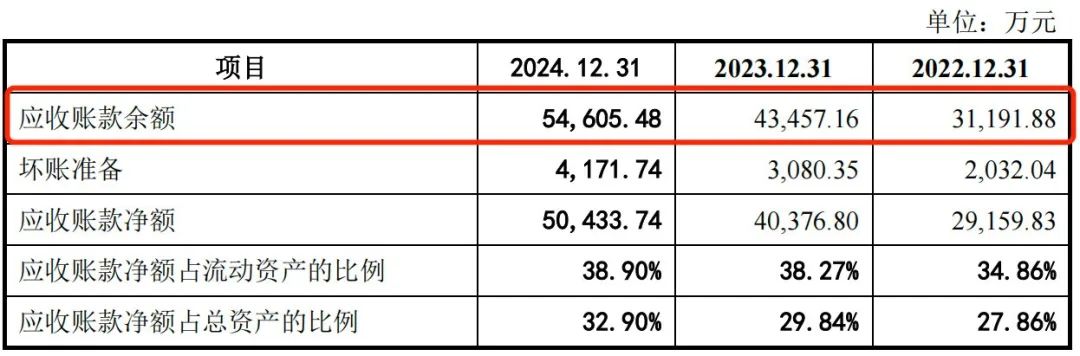

報告期內,信通電子的應收賬款餘額分別是3.12億元、4.35億元和5.46億元。其中,公司對第一大客戶國家電網的應收賬款餘額分別是9640.46萬元、9856.27萬元和1.49億元。

圖 / 信通電子招股書

圖 / 信通電子招股書在2024年,公司應收賬款餘額佔當期營業收入的比例高達54.33%。這也意味着,公司半數營業收入都是「只見數字不見現金」的應收款項,這對公司資金周轉是個考驗。

不僅如此,信通電子的應收賬款賬齡也在逐漸拉長。報告期各期末,公司一年以內應收賬款佔比分別為87.97%、82.08%和76.86%,逐漸下滑,也就是說,公司一年以上的應收賬款比例在逐步走高。

圖 / 信通電子招股書

圖 / 信通電子招股書對此,信通電子在招股書中表示,國家電網等大型國有企業的客戶佔比較高,這類客戶通常付款審批流程較長,導致應收賬款周轉率普遍較低。

應收賬款激增,意味着大量資金被客戶佔用,一旦客戶回款出現大量逾期,很可能會導致資金鍊緊張,引發流動性風險。

其實,公司的壞賬準備金額已經走高。報告期內,公司的壞賬準備金額分別是2032.04萬元、3080.35萬元和4171.74萬元,快速增長。

圖 / 信通電子招股書

圖 / 信通電子招股書隨着計提壞準備的增加,在一定程度影響了公司的利潤水平。通信電子2024年的歸母淨利潤為1.43億元,而當期壞賬準備金額就佔歸母淨利潤的30%。

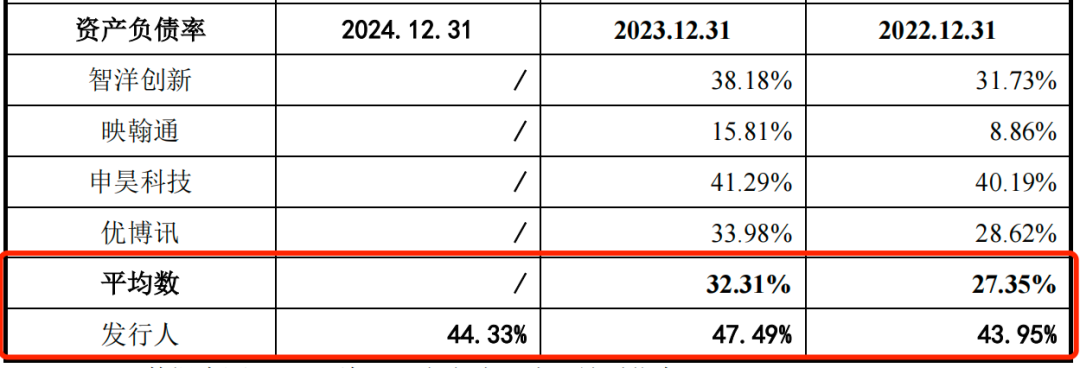

實際上,和同行相比,公司已經面臨相對較大的債務壓力。

報告期內,公司資產負債率分別是43.95%、47.49%和44.33%。2022年和2023年,同行可比公司資產負債率平均值分別為27.35%和32.31%,遠低於信通電子同期的資產負債率水平。

圖 / 信通電子招股書

圖 / 信通電子招股書接下來,信通電子如何平衡客戶集中度、提升研發效能、優化財務結構,仍是繞不開的難題。上市之後,信通電子錶現如何,「子彈財經」將持續關注。

*文中題圖來自:界面新聞圖庫。