作者 | 自由之地平線

來源 | 自由之地平線

導語:壽險公司的對沖操作推升了新台幣,但真正的問題,是1.5萬億美元美債背後的匯率錯配和資本結構風險。

美股的反彈仍在持續,截至上周五已經全部收復了4月2號「解放日」以來的跌幅。基本面上,投資者交易的是關稅衝擊已成為一場鬧劇,並將很快和平結束,過去一周大國考慮談判的報道更助推了這一預期。

而接下來Trump將促使放鬆監管、進一步減稅以及聯儲的持續降息,推動經濟與資產價格重回頂峯。

技術面上,在債務上限仍未抬升下,財政部的現金投放繼續推升廣義流動性的擴張,使以加密貨幣為代表的流動性敏感型資產在過去一個月的反彈中一馬當先。

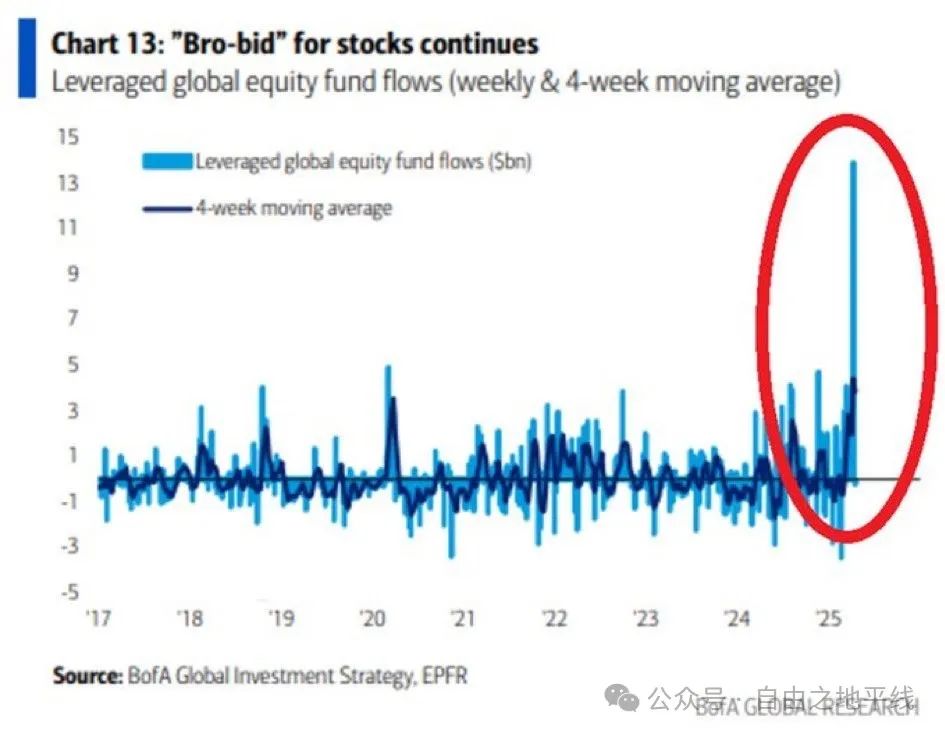

資金流上,EPFR與賣方交易台的數據顯示,散戶成為本輪反彈的核心驅動力 - 槓桿股票ETF過去一個月的淨流入創下歷史新高。顯然個人投資者對過去16年長牛和短暫熊市後的政策反轉訓練出的肌肉記憶本能依然在發揮作用。

全球槓桿股票型基金淨流入金額

美股反彈不出意外,我們也第一時間預告過。但對宏觀投資者來說,股票市場只是很小的一個池塘,裏面摻雜着各種毫無理性的噪音和不切實際的幻想。債券和匯率市場,以其更廣闊的空間,往往能更好地判斷金融市場當前狀況和潛在問題。

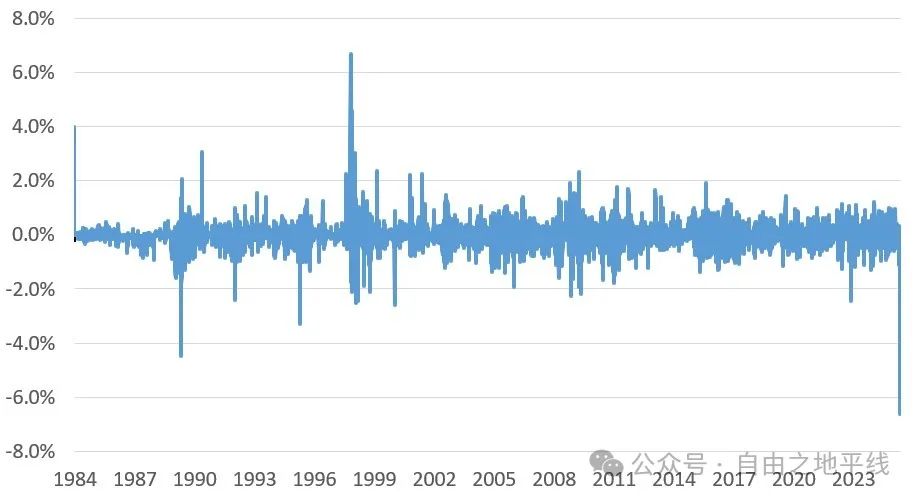

就在上周五,外匯市場出現了異動,震中在新台幣。新台幣在周五一天對美元升值4%,並在今天亞洲早盤繼續拉升。2天累計升幅超7%,是1983年開始有管理地浮動以來最大的兩日漲幅。

USDTWD的兩日變動幅度

最早的異動來自於新台幣,並連帶引起了韓元、新加坡元、人民幣甚至港幣的升值壓力,使得香港金管局入市干預穩定聯繫匯率制。不是因為外資試圖沽空香港,而是亞洲貨幣的連帶升值推動資金流入香港,使得金管局需要賣出港幣買入美元維持聯繫匯率制。

所以中國台灣發生了什麼?跟蹤我們的讀者很快就會想到背後的原因 - 中國台灣的壽險公司。上個月我在簡中圈最早強烈推薦的FT文章已經清晰地講述了這一現象和潛在的風險。

在過去十餘年,壽險公司的海外投資,實質上成為了中國台灣當局避免本幣升值的工具和隱形外匯儲備。中國台灣的官方與私人部門在海外國債和信用債市場(主要美國)上的實際持有量已經超過1.5萬億美元,成為不亞於日本與大國的舉足輕重的玩家。

TW國際投資淨頭寸 - 海外債券持有量

而在不斷增長的持倉背後,是日益扭曲的匯率錯配敞口。在聯儲局維持較高政策利率和較平利率曲線之下,對多數亞洲經濟體而言,匯率對沖後的美國長債並不具備吸引力。

但在美國資產例外論盛行的過去四年,匯率對沖似乎被認為不再必要 - 畢竟有着AI敘事和全球資本的流入,美元和美債利率似乎能在相當一段時間內保持強勢。

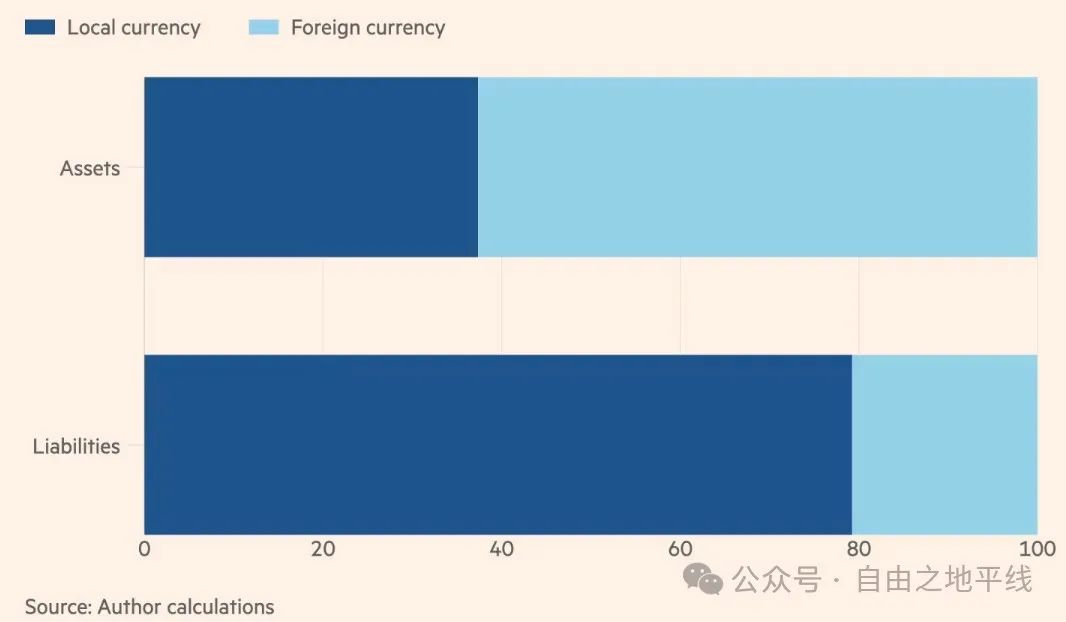

於是,中國台灣的壽險公司拿着80%TWD的負債,而資產端本幣或對沖後的本幣資產只有不到40%,寄希望於美國利率能夠繼續H4L(Higher for longer)。

TW壽險公司的負債與資產端的巨大匯率錯配

當Trump過去三個月的所作所為動搖了全世界對美國資產和美元信用的信心後,這一策略的冰山裂縫開始不斷擴大。

美元走弱與美債利率上升導致了資產端的市值大幅縮水,而由於不完全對沖匯率,在現行會計法規下,市值浮動的損益雖不會直接計入損益表,但會以未實現損益反映在資產負債表上,並可能對所有者權益和償付能力指標造成影響。

於是對於壽險公司的決策者而言,如何儘快減少或挽回損失就成了當務之急。他們可以選擇出售持有的美債。

但這大概率將以浮虧變現,從而造成當期盈利的大幅減記,並導致資產負債端久期的不匹配。更可能的是儘快封閉匯率敞口,減少匯率波動對資產價格的進一步影響,而匯率對沖本身就推動了本幣升值。

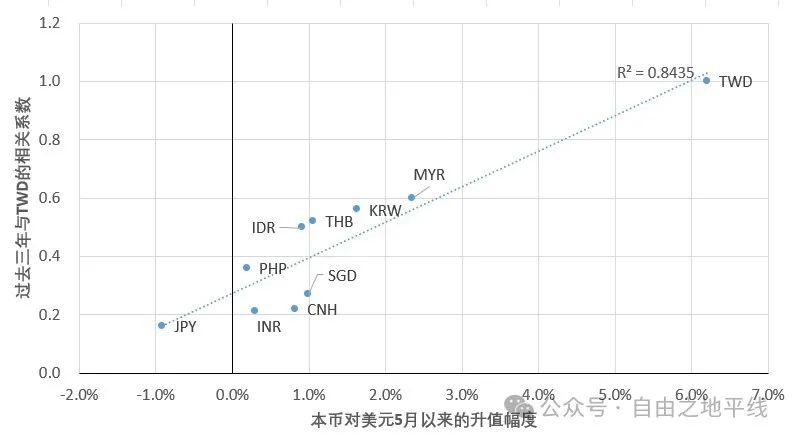

而鑑於中國台灣壽險公司海外債券投資體量,TWD市場難以承接短期內大量的對沖需求,於是更多與TWD高相關性的亞洲貨幣也成了Proxy Hedge的選擇亦陸續升值,從韓元、新加坡元、人民幣,再到一衆東南亞貨幣。

在數周內美國已同時和諸多國家達成新廣場協議推動貨幣升值的猜想顯然站不住腳。如果把5月以來主要亞洲貨幣對美元的升值幅度,與TWD和這些貨幣過去3年的相關係數做一個散點圖,可以看出強烈的正相關關係 - 與TWD相關性越高的貨幣,這三天升值幅度也越劇烈。

5月以來亞洲貨幣對美元變動幅度 vs. 與TWD的相關係數

而我們大致可以推演出後續的連鎖反應。首先,中國台灣壽險的投資方式在過去十年並不罕見,無論是日本、歐洲,還是近年來加速湧現的來自香港和韓國的資金,大體都面臨類似的問題。

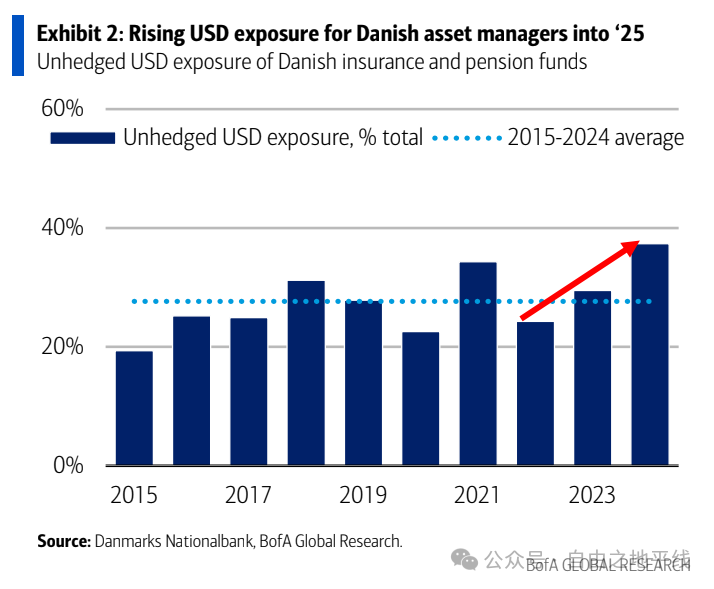

BofA的數據顯示,在丹麥壽險和養老金投資組合中,未對沖的美元資產敞口從2022年的25%提升到了2024年的近40%。中國台灣的舉動,很可能引發同業更大程度的效仿,並可能使得亞洲貨幣的升值開始向歐系貨幣蔓延。

丹麥保險與年金投資組合中的美元敞口

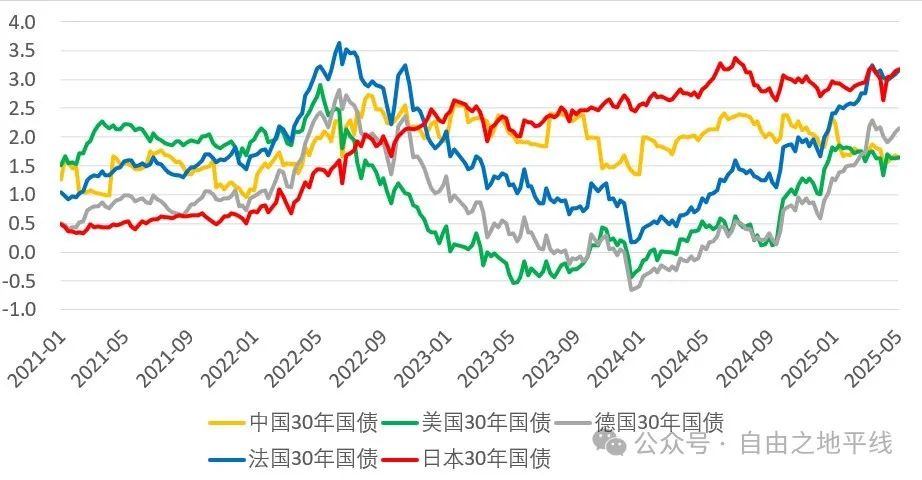

其次,美國以外的壽險與年金行業對美債的需求由此將再下一個台階,並將尋找下一個投資目標。以TWD作為負債端來看,在不得不加大匯率對沖後,由於聯儲更高的短期利率,30年美債的匯率對沖收益率已毫無吸引力。

在匯率完全對沖後的主要經濟體的30年國債收益率中,JGB和OAT顯得極為吸引,尤其是不依賴外部孖展的前者。JPY的升值未來恐怕還將繼續。

匯率對沖後的主要經濟體30年國債收益率(TWD視角)

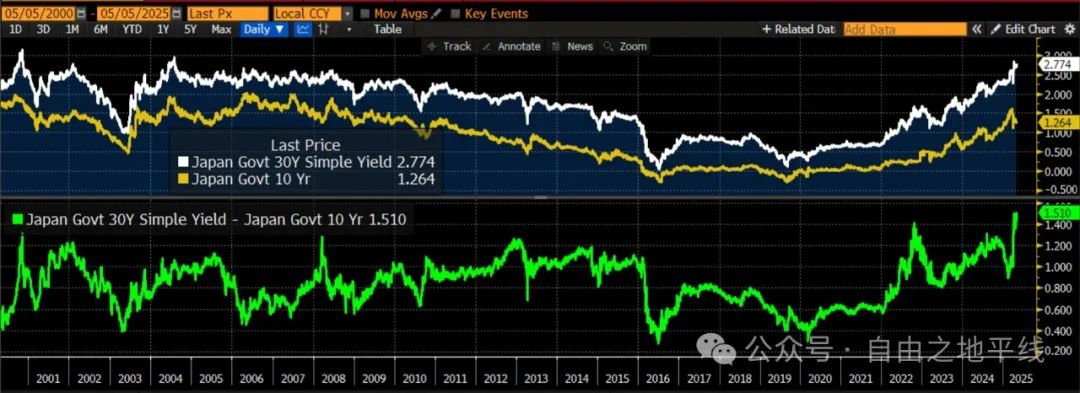

而這引發出下一個問題,為什麼30年的JGB收益率依然居高不下。在上個月我們指出,10年期JGB和30年JGB的利差在關稅衝擊後反而擴大到歷史最高水平,至今仍未恢復。對於一個經常賬戶順差本土儲蓄充裕的大國而言,這個市場的dislocation顯得極不合理。

10年期JGB與30年JGB的收益率和利差

在與日本資深壽險人士交流後,我們傾向於認為,日本金融監管機構繁瑣的KYC過程限制了外資短期內的積極參與,導致30年市場主要由於本土壽險與養老金機構主導。而後者與中國台灣同行一樣在美國資產上受創不小。

而他們還面臨着另一個挑戰:由於BoJ的逐漸加息和日益加劇的本土通脹,使原先購買長期壽險產品的本土投保人開始提前贖回保單並投資到收益更高的新產品或其他資產上,這導致壽險的負債端久期亦開始縮小,對於日本機構而言,不僅是對沖美元敞口,還需要在資產端進一步削減久期。

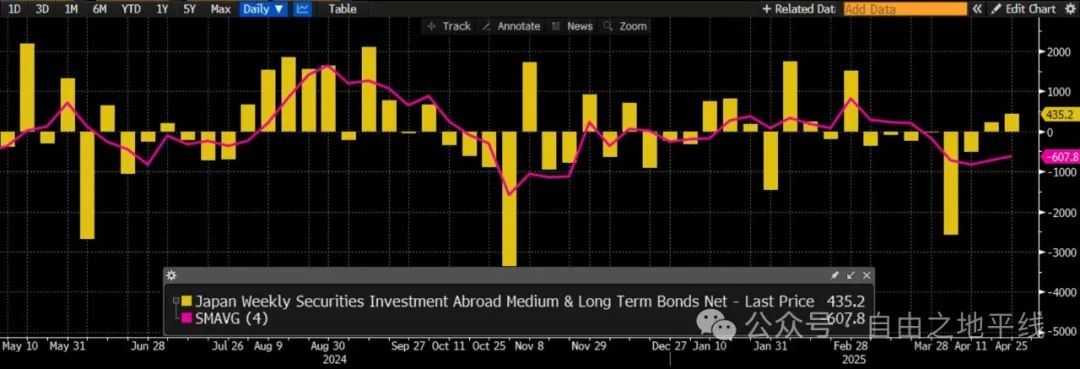

因此這意味着只有繼續拋售長端美國資產,纔有胃口吸納本土30年國債。未來數周,日本公布的周度海外中長期債券淨投資數據恐怕將進一步顯示日本機構降低海外債券久期的行為,並有可能蔓延到美國信用市場。

日本周度對海外中長期債券的淨買入量

這就是為什麼Trump的損害已經造成了,就如泰坦尼克號撞上冰山後,一開始似乎可以控制,但隨着時間推移潛在的傷害正在不斷擴大,並最終導致沉沒。

而要扭轉這一切,關稅的迴轉並不足夠,聯儲局更大幅度的寬鬆,甚至重啓QE,恐怕是唯一的辦法。但在通脹不確定性下,恐怕需要出現風險資產的二次拋售才能實現。