巴菲特在今年的股東大會臨近結束之時,突然說到自己年底就要退休了,由Greg Abel接任伯克希爾的CEO一職,不過老巴會繼續擔任董事長。

雖然令人稍感錯愕,但實際也在情理之中。

早在2021年,其實芒格已經隱約透露過,Greg Abel會是伯克希爾集團的正式接班人。

巴菲特在後來的訪談中,也承認了這事,但當時誰都不確定具體接班時間。

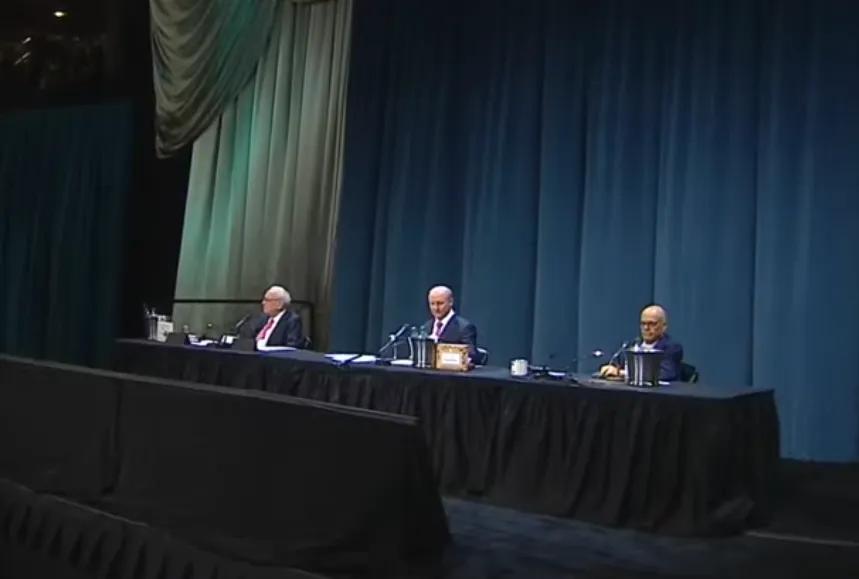

最近幾年大大小小的公衆場合,除了老巴孤身出面的那些,他基本都帶着這位Abel,比如去日本和五大商社洽談,還有接受CNBC專訪,而在今年的股東大會,Abel已經全程坐在了主席台的居中位置。

不過,對咱們中國同胞來說,除非深度關注伯克希爾集團,或是研究價值投資多年,一般對這位Abel不會了解太多。

本文聚焦這位即將正式接棒巴菲特的伯克希爾新任掌門人,分享關於他的10件事。或許,明年的「致股東的信」,就將由這位新任CEO執筆撰寫了(當然我還是期待巴菲特作為董事長繼續寫)。

一、年薪2000萬,無期權激勵

2023年,伯克希爾把Abel和掌管保險業務的 Ajit Jain的總薪酬,都從1900萬美元提高到了2000 萬美元。之前的1900萬里,包含1600萬固定工資+300萬的年度獎金。

新的薪酬總包裏,也沒有任何限制性股票和激勵期權。

同時,這一數字,在同等規模的美國公司裏,僅屬中等偏下。

這種全現金+無期權的形式,當然都由老巴直接拍板決定,不借助顧問,也不與同行對標,他只考量了兩位副董事長為股東創造的長期淨利潤與所承擔的責任。

二、持續增持伯克希爾股票

為什麼伯克希爾不像其他大型公司或者硅谷創業公司那樣,給高管發點期權激勵呢?

芒格以前解釋過,期權的弊病很多,一方面,高管的利益和公司的利益,未必一致。另一方面,如果是增發的期權,還會稀釋現有股東在公司的股權比例。

伯克希爾直接給業績出衆的CEO們發高薪和獎金,讓CEO自掏腰包去購買公司的股票,由此使得高管的利益和公司一致,同時也避免了複雜的股權和激勵結構。

Abel在2022年–2023年間,多次用現金在公開市場增持伯克希爾A/B 股。僅2023年 3月,他就投入了2500 萬美元,個人持倉現已逾1.8 億美元。

總之,這是巴芒多次強調的「高管和股東坐一條船」的價值觀,巴菲特也在今年的股東大會上特別提到,雖然他將卸任CEO,但他不會賣掉任何1股伯克希爾的股票。

三、掌管所有非保險業務

自 2018 年起,Greg Abel 正式被任命為伯克希爾掌管非保險業務的副董事長,全面負責集團旗下所有非保險子公司的運營管理。

Abel的職責範圍涵蓋了從鐵路運輸、能源、公用事業到製造、零售等多個領域,包括BNSF鐵路、BHE(後文詳述)、公用事業、製造、零售等超過90家公司、員工總數超過25萬人。

這整塊業務,年營收高達2700億美元,貢獻了約250億美元經營利潤。也許,正是這份實戰成績,讓巴芒最終選擇了他接棒 CEO 。

根據今年股東大會後第二天的討論,伯克希爾董事會已經正式同意Abel於2026 年1月1日接任CEO 職務。

四、加拿大人,出身普通

1962年,Abel出生於加拿大Edmonton的一個普通工薪家庭,這座城市正是加拿大的石油之都。Abel 少年時期,曾靠撿空瓶、送傳單、在林業工地打工攢學費。

巧合的是,老巴小時候也幹過所有這些零工,不過他最愛的肯定還是送報紙和在他祖父的雜貨商店打工。

Abel早年的經歷,讓他也同樣對成本、現金流和長期回報保持着和老巴一樣近乎偏執的態度,巴菲特曾評價他:每花一美元都像在掏自己口袋。

五、由審計師轉行而來

Abel以優異成績畢業於University of Alberta,不過,他最初喜歡的是金融專業,後來才轉向會計專業,據說是為了更好地理解資產負債表與現金流量表之間的關係。

1984年,他加入普華永道(PwC)埃德蒙頓辦公室,並取得註冊會計師資格。

後來,因服務CalEnergy的審計項目,Abel於90年代初跳槽至這家地熱發電企業,從此開始了三十多年的能源併購與運營生涯。

六、「一億變百億」

CalEnergy在1992 年的營業收入才1.27 億美元,淨利潤大概3000萬。此時加入的Abel也才30歲左右,是公司的一名主管會計。

在90年代,CalEnergy在董事Walter Scott (巴菲特兒時好友)與CEO David Sokol的帶領下,通過逆周期收購曾經估值火熱、但後已大幅貶值甚至處於破產中的同類公司,不斷壯大自己。

1999年初,CalEnergy以27.5元美元每股收購了愛荷華州的公用事業公司MidAmerican Energy Company,同時承接了14億美元債務。合併之後,CalEnergy 改名為 MidAmerican Energy Holdings Company,MEHC。

1999年底到2000年初,巴菲特加入進來,伯克希爾聯合Walter Scott 家族與 CEO David Sokol,要約收購 MEHC。

最終,伯克希爾持股超 75%,Sokol和Abel都繼續留任。

MEHC基本不派息,每年把80%以上自由現金流再投入天然氣管網、輸電和可再生能源比如風電。

2014年,為凸顯伯克希爾的持股和多元能源的版圖,MEHC改名為Berkshire Hathaway Energy,我們今天看到的BHE由此誕生,在當時公司保持了治理結構不變,由Abel繼續出任董事長兼 CEO。

最終,BHE成了年營收超250億美元、美國風電裝機量最大的公司,是北美少數橫跨電、氣、LNG(液化天然氣)三條賽道的超級能源集團。

七、避免利益衝突

自2015 年合併完成起,伯克希爾持有卡夫亨氏Kraft Heinz 26% 股權,並派 Greg Abel 擔任董事。但是,隨着他2018年升任伯克希爾副董事長,並接管全部非保險業務,董事會公文已多次提示他的「工作承諾顯著增加」。

2024年2月,Greg Abel主動辭去了卡夫亨氏董事一職,公開原因是「其他業務承諾other business commitments」,而非任何分歧。

這一舉動,既消除了伯克希爾作為大股東與被投公司之間的潛在利益衝突,比如避免在卡夫亨氏的薪酬、併購或減持決策中出現雙重角色,也讓Abel能在接任伯克希爾CEO前,全力投入管理那90多家非保險子公司。

要知道,Abel的昔日領導Sokol,曾在向巴菲特推薦收購潤滑油製造商Lubrizol之前,個人名義購入了該公司股票,由此受到了外界質疑,不得不於2011年黯然離職。

遙想當年,這位Sokol也是呼聲很高的接班候選人之一啊。

八、擅長和監管層打交道

2005 年,伯克希爾收購了PacifiCorp ,但這家公司有四座建於 1918-1964 年的水電站,因阻斷鮭魚迴游,而遭印第安部落、環保團體和州政府的連年訴訟。

當時,如果強制拆除,全部費用與生態索賠可能超過60 億美元,如果拒絕拆除,PacifiCorp又會面臨聯邦能源監管委員會(FERC)中止牌照許可,同時還揹負「魚類殺手」之類的罵名。

2008年,Abel把40多個利益相關方(兩州政府、六個印第安部落、聯邦機構、環保 NGO)帶到同一桌上。

Abel表示同意拆壩,但須嚴控成本,各方簽署了《拆壩意向協議》,但最終責任歸屬與資金缺口始終無解。

2019-2020年,美國內政部要求就拆壩方案重新表態,Abel乘船親赴河段實地考察,隨後重啓談判,並明確了拆壩會是「多方共同的里程碑」。

最終,Abel 設計了4.5億美元的成本封頂方案,FERC於 2022 年批准了許可證給專設的非營利實體,PacifiCorp豁免後續超支責任 。

2023-2024年,四個水壩全部爆破完成,恢復約 400 英里自由河道,鮭魚又可以重返上游產卵了(好幸福🤣)。

這樁將近糾纏20年的「克拉馬斯河四壩拆除案」,可以算是Abel擅長和監管層博弈、以及多方談判的經典案例了。

九、手腕強硬

能源公司大多長期面臨棘手的火災訴訟風險,伯克希爾也是如此。

還是PacifiCorp,它在2020 年俄勒岡與北加州野火中面臨逾480億美元索賠,已計提27.5 億美元預稅損失,並在2024 年發行了38 億美元投資級債券為和解買單 。

在今年的股東大會上,Abel首次公開宣佈PacifiCorp的運營原則已不再是「儘量不斷電」 ,而是在極端高溫+烈風紅旗預警時,優先實施「公共安全停電」,即便這會導致醫院和數據中心短暫失電,當然PacifiCorp會提前建好本地備用電源,並及時與客戶溝通。

Abel的強硬體現在,他公開否定了能源行業內必須24 小時供電的慣例,把斷電轉為了常態操作。

十、接棒老巴,不似老巴?

其實在看了Abel的很多故事之後,我對這個人的印象反而是:相比巴菲特,他更像傑克韋爾奇。

Fortune雜誌今年的專題報道提到:「與放手管理的巴菲特不同,阿貝爾事必躬親,對低效表現絕不姑息。」

Brooks跑鞋前CEO Jim Weber曾說,阿貝爾每年都會數次造訪Brooks在西雅圖的總部,與管理層討論公司戰略。DQ CEO Troy Bader也說:「Abel會像任何一位優秀的管理者那樣向我們施壓。」

而巴菲特是出了名的極少主動聯繫被投公司的CEO,經常是CEO自己想到要找巴菲特聊聊。當年巴芒收購喜詩糖果後,喜詩的高管很多年甚至都沒來過一次公司總部奧馬哈彙報工作。

巴菲特本人也在2023年接受CNBC採訪時說:「格雷格在執行方面可能比我要強硬。當然,他在執行完後,還能帶着微笑離開,而被執行的人也能感覺良好。」

不過,從我個人的角度來看,「不相似」,並不一定是壞事。

正如喬布斯和庫克一樣,初代創始人和接班人之間,在一定程度的相似之外,往往更多的是互補,否則他們難以共事幾十年。

但到了外人眼裏,兩人在管理風格、能力圈和性格方面,就會顯得差異頗大,甚至南轅北轍,由此大家就會對於是否能夠順利接班、帶領公司繼續輝煌等等問題,產生諸多擔憂。

庫克老哥在當年接任蘋果CEO之時,幾乎被外界一致看衰,認為他毫無喬幫主的創新精神和設計能力,只懂供應鏈,性格保守,只是一個合格的高級打工仔而已,蘋果離沒落只是時間問題。

後來,很多人都賣出了蘋果股票,蘋果的PE持續下跌,曾和老巴共進午餐的段姓男子發現低估機會,遂買入。

兩年後,蘋果依然低估,老巴也發現了這個黃金寶藏,花了好幾年時間,大手筆加倉,由此成了這位奧馬哈股神一生之中,賺錢金額最多的一筆投資,並一舉洗刷掉了他不懂科技股的名頭。

庫克,今年也來到了股東大會,並在開場沒多久就專程被巴菲特感謝了一番,也許庫克接棒喬布斯執掌蘋果,就是老巴心中最完美的接班案例。