來源:WEMONEY研究室

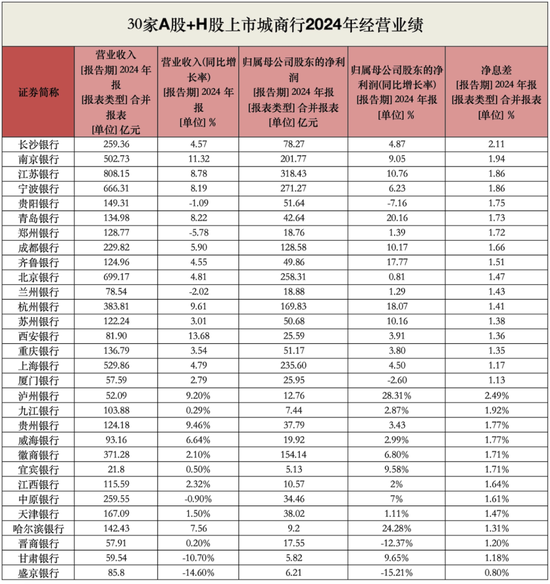

在30家A股和H股上市城商行中,瀘州銀行歸母淨利潤增速排名第一,西安銀行營收增速排名第一,杭州銀行和成都銀行ROE在15%以上。

隨着年報的披露完畢,30家A股、H股上市城商行的業績排名新鮮出爐。

在經濟增速換擋、銀行業息差收窄的背景下,城商行陣營呈現出「強者恒強、尾部承壓」的鮮明格局。江蘇銀行以318.43億元的歸母淨利潤登頂,寧波銀行、北京銀行緊隨其後,而貴陽銀行等4家銀行則陷入利潤負增長的困境。

8家淨利潤雙位數增長

2家淨息差超2%

從歸母淨利潤表現來看,江蘇銀行2024年實現歸母淨利潤318.43億元,排名城商行第一,寧波銀行、北京銀行分別以271.27億元、258.31億元位列第二、三名。

從歸母利潤增速來看,2024年瀘州銀行、哈爾濱銀行和青島銀行,排名前三,分別按年增長28.31%、24.28%和20.16%。另外,杭州銀行、齊魯銀行、江蘇銀行、成都銀行和蘇州銀行的利潤增速也保持在雙位數,分別為18.07%、17.77%、10.76%、10.17%和10.16%。

在30家上市城商行中,只有4家銀行的歸母淨利潤出現下滑,分別為貴陽銀行、廈門銀行、晉商銀行和盛京銀行。

而歸母淨利潤進入100億俱樂部的有8家,除上述排名前三的城商行外,還有上海銀行、南京銀行、杭州銀行、徽商銀行和成都銀行。

從營收表現來看,江蘇銀行仍然排名第一,北京銀行和寧波銀行排名第二和第三,分別實現營收808.15億元、699.17億元和666.31億元,分別按年增長8.78%、4.81%和8.19%。

從營收增速來看,西安銀行、南京銀行和杭州銀行排名第前三,分別實現營收81.9億元、502.73億元和383.81億元,分別按年增長13.68%、11.32%和9.61%。

在30家上市城商行,有6家銀行的營收出現下滑,分別為貴陽銀行、鄭州銀行、蘭州銀行、中原銀行、甘肅銀行和盛京銀行。

從淨息差來看,瀘州銀行、長沙銀行和南京銀行排名前三,分別為2.49%、2.11%和1.94%。

4家資產規模超3萬億

2家 ROE超15%

從資產規模來看,排名第一的是北京銀行,已經達到4.22萬億。另外,江蘇銀行、上海銀行和寧波銀行,都已突破3萬億,分別為3.95萬億、3.23萬億和3.13萬億,排名第二、第三和第四名。

資產規模在1萬億以上的有11家,除上述四家外,還有南京銀行、杭州銀行、徽商銀行、中原銀行、成都銀行、長沙銀行和盛京銀行。

從資產規模增速來看,總資產最小的宜賓銀行增速最快,按年增長16.90%。其次為江蘇銀行,按年增長16.12%。寧波銀行資產規模按年增長15.25%,排名第三。

從加權淨資產收益率(ROE)來看,有10家在10%以上。其中,成都銀行、杭州銀行、江蘇銀行和寧波銀行(兩家相同)排名前四,分別為17.81%、16%、13.59%和13.59%。只有成都銀行和杭州銀行的ROE在15%以上。

從資產質量來看,哈爾濱銀行的不良貸款率最高,達到2.84%。而盛京銀行、中原銀行、江西銀行、九江銀行的不良貸款率在2%以上,杭州銀行和寧波銀行不良貸款率最低,分別為0.76%和0.76%。

值得一提的是,寧波銀行不良率和杭州銀行一樣,而加權淨資產收益率(ROE)又和江蘇銀行一樣。

從撥備覆蓋率方面,排名前三的分別是杭州銀行、蘇州銀行和成都銀行,分別為541.45%、483.50%和479.29%。

值得注意的是,排名第四的竟然是瀘州銀行,2024年,該行的撥備覆蓋率為435.19%,較上年增加62.77個百分點。而WEMONEY研究室發現,近三年來,該行的不良貸款率一直在持續下降,而撥備覆蓋率一直在持續提高。

在30家上市城商行中,撥備覆蓋率低於160%的有5家銀行,分別為盛京銀行、威海銀行、中原銀行、九江銀行和甘肅銀行,其撥備覆蓋率分別為157%、156.07%、155.03%、154.25%和134.05%。其中,甘肅銀行的撥備覆蓋率最低,已跌破150%監管紅線。

責任編輯:秦藝