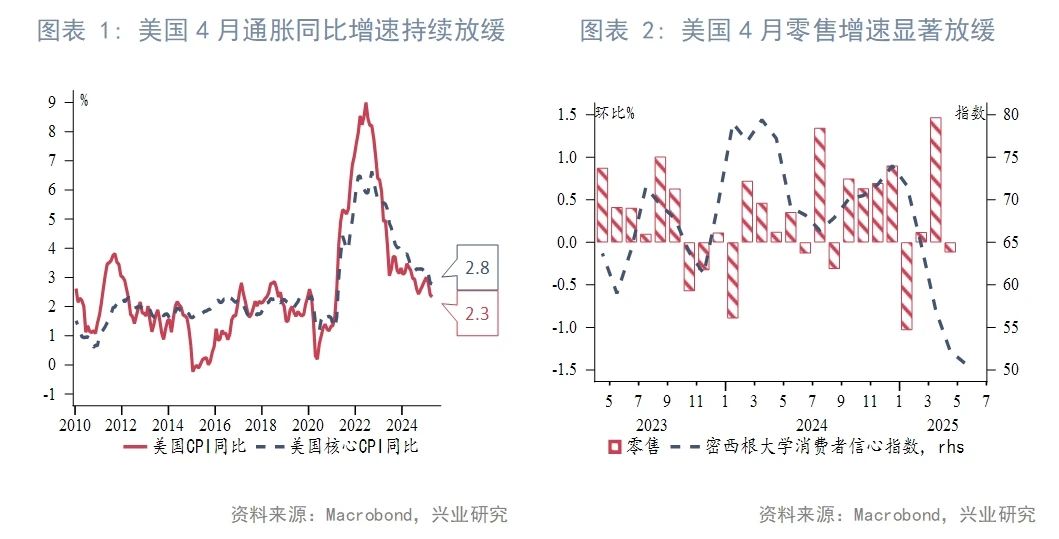

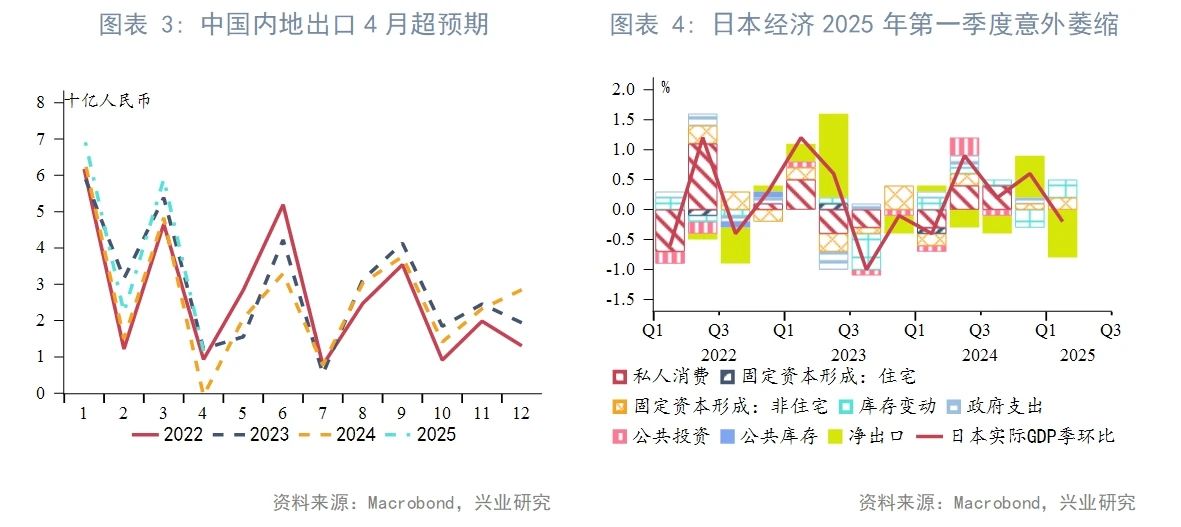

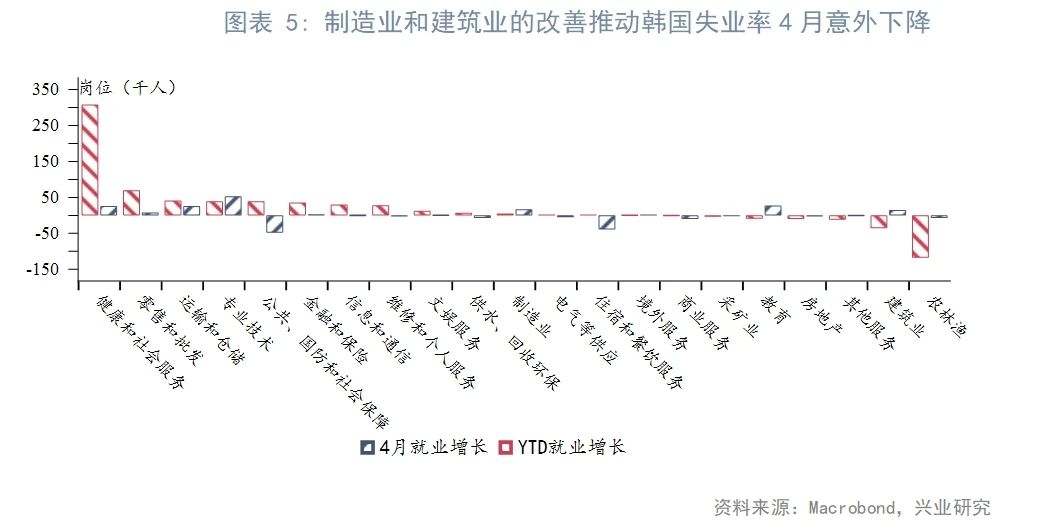

宏觀形勢:中美兩國於5月12日達成超預期關稅削減協議,美國對華關稅從145%降至30%(含10%對等關稅+20%芬太尼關稅),同時美國將小額包裹關稅從120%下調至54%,中國對美關稅從125%降至10%, 貿易爭端暫緩。穆迪評級公司將美國的信用評級從最高級別的Aaa下調至Aa1,美國政府債務的可持續性再度成為市場焦點。美國通脹溫和反彈,整體和核心通脹按月均增長0.2%(低於預期0.3%),按年增速2.3%和2.8%,4月通脹數據包含部分關稅實施後時間,部分消費品漲價,服務價格下跌,而零售銷售按月增速大幅放緩至0.1%,表明關稅前搶購潮消退及消費者支出趨緊。中國內地4月社融按年多增1.22萬億元至1.16萬億元,增速回升至8.7%,主要依賴政府債發力,但剔除票據孖展的信貸需求疲軟。韓國4月失業率意外降至2.7%,製造業和建築業就業反彈。日本2025年一季度GDP意外按月萎縮,為2024年第一季度以來首次負增長,淨出口是主要拖累。澳大利亞一季度工資按年增3.4%(超預期),公共部門薪資驅動明顯,但市場仍預期澳聯儲下周降息。

金融市場:

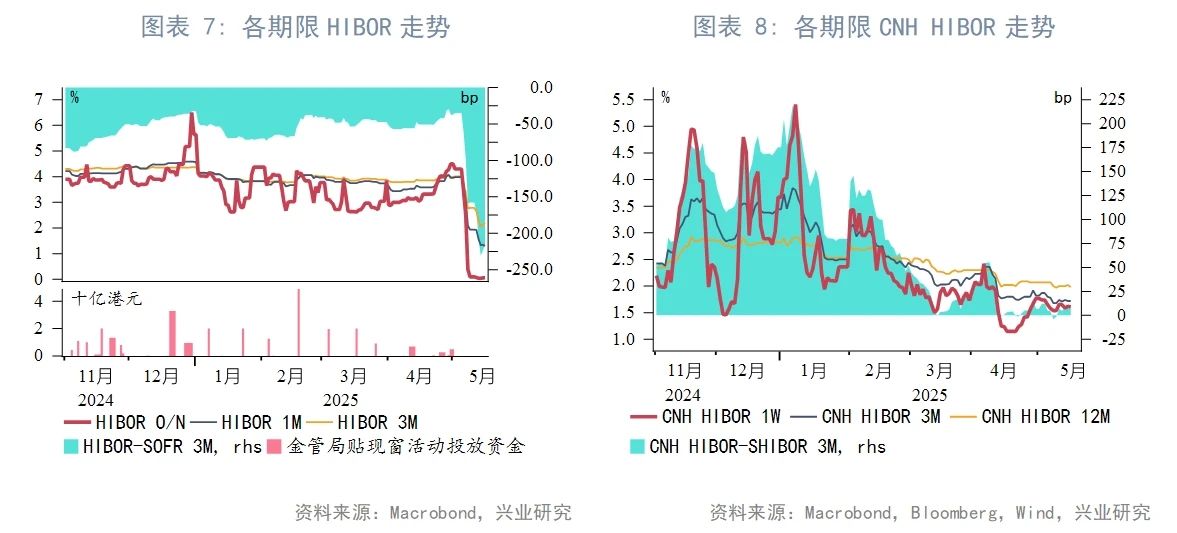

貨幣市場方面,受香港金管局干預影響,本周港元資金流動性持續寬鬆,其中1個月與3個月期限HIBOR分別大幅下行64bp、59bp至1.3%、2.2%。本周各期限離岸人民幣資金流動性有所收緊,1周與3個月期限CNH HIBOR分別上行7bp、4bp至1.6%、1.7%。

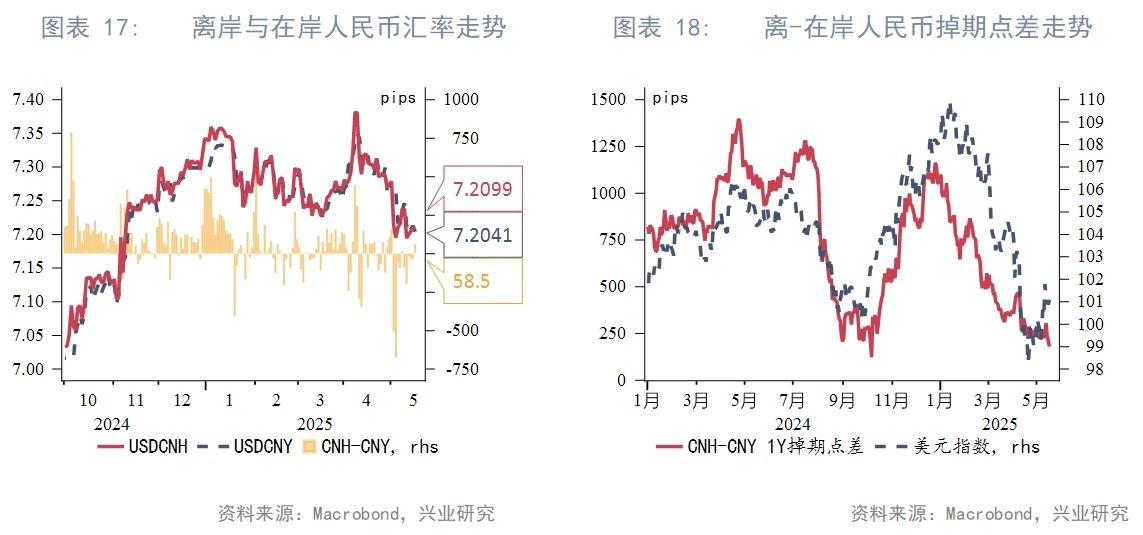

外匯市場方面,本周泰銖貶值幅度最大,主要受到黃金回調影響。USDHKD匯率在5月5日觸及強方兌換保證後,大幅反彈至目前的7.8144。中資港股將於5月末扎堆大額派息或推升港元資金利率,USDHKD掉期曲線可能短期內走平。受中美關稅緩和影響,本周離岸人民幣匯率大幅升值,本周離岸與在岸人民幣匯差有所收窄。

債券市場方面,一級市場方面,本周香港政府在「基礎設施債券計劃」下分別發行5.8億美元以港元計價的政府債、5.6億美元以人民幣計價的政府債。二級市場方面,離岸中國國債10Y收益率小幅上行1bp至1.95%。港元政府債10Y收益率下行6bp至3.1%,經套保後的港美利差3Y負向走闊26bp至-64bp。5月15日,「互換通」產品擴容,一是延長利率互換合約的最長交易剩餘期限至30年,二是增加一年期LPR為參考利率的利率互換合約。該舉一方面有助於境外機構更靈活地管理人民幣利率風險,另一方面也將吸引境外機構配置人民幣資產。

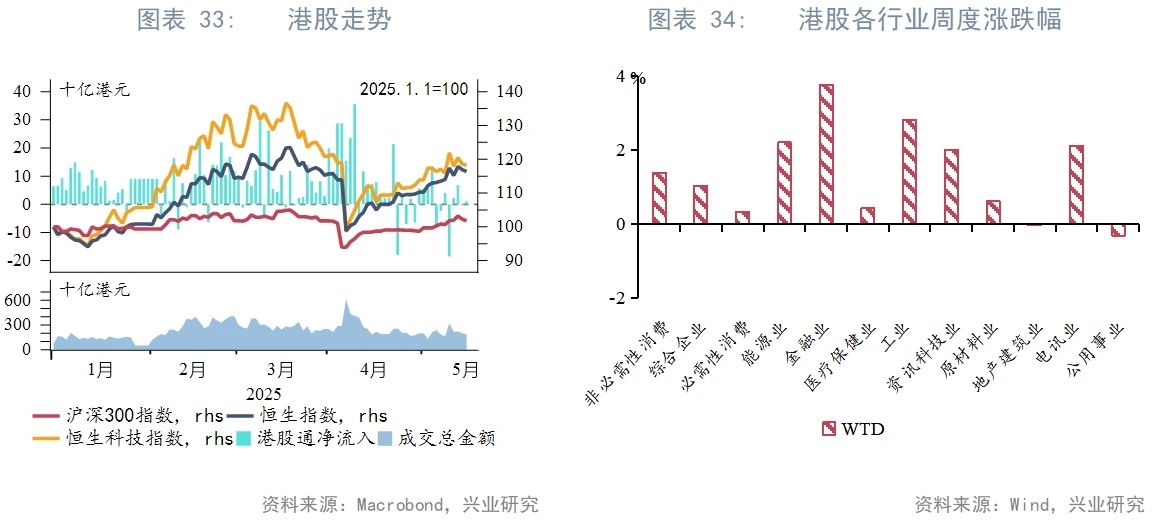

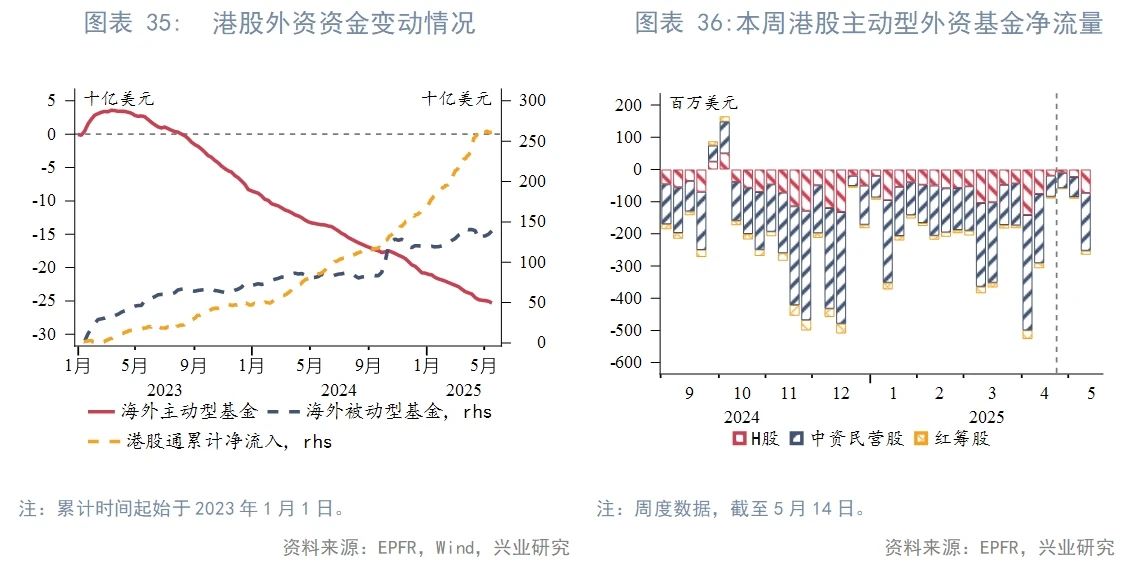

權益市場方面,本周一級市場持續活躍,寧德時代啓動募資310.1億港元,有望問鼎2021年以來香港最大IPO。二級市場方面恒生指數上漲2.09%,收復「對等關稅」事件前估值水平。短期來看,港股估值修復動能隨中美貿易緩和基本兌現,市場流動性受制於南向資金動能衰減,預計將進入震盪整固階段。

下周關注:中國4月零售數據、歐盟4月CPI數據(5月19日),中國5月貸款市場報價利率LPR、澳大利亞央行利率決議(5月20日),英國CPI數據、印尼央行會議(5月21日),日本4月核心CPI(5月23日)。

一、宏觀形勢回顧

歐美:中美5月12日達成超出市場預期的協議。中美雙方承諾在協議簽署的90天內大幅削減高額關稅,暫緩全球兩大經濟體之間的貿易爭端。特朗普第二任期內對華加徵的關稅將從145%下降至30%(包括10%對等關稅和20%芬太尼關稅),中國對美國商品的關稅稅率從125%下降至10%。此外,美國將小額包裹關稅在未來90天內從120%下調至54%。5月16日,穆迪評級公司發表聲明,指出美國政府債務和利息支付比例過去十餘年持續攀升,遠高於同等級主權國家,且預計當前討論的財政方案未來也難以結構性緩解財政赤字,因此決定將美國的信用評級從最高級別的Aaa下調至Aa1。至此,美國失去所有三大國際評級機構的AAA評級。美國4月通脹按月增速反彈,但幅度低於預期。從按月來看,整體通脹和核心通脹均增長0.2%,低於預期值0.3%,但分別高於前值-0.1%和0.1%。從按年來看,整體通脹和核心通脹增速分別為2.3%和2.8%,前值分別為2.4%和2.8%。4月通脹數據報告覆蓋了關稅實施後的一段時間,部分消費產品價格有所上升,但主要服務行業價格下跌,因此總體來看4月通脹數據溫和。美國4月零售銷售增速大幅放緩。零售銷售按月增速從前值1.7%大幅下滑至4月的0.1%,不包括汽車、汽油、建材和食品服務在內的零售銷售在3月增長0.5%之後,4月下降0.2%。關稅實施前的搶購效應逐漸消退,而在關稅爭端影響下消費者縮減支出。聯儲局主席鮑威爾本周表示,由於通脹和利率自疫情以來發生顯著變化,聯儲局正在審查貨幣政策及其溝通策略,將於8月或9月公布審查結果。

中國:內地4月新增社會孖展規模為1.16萬億元,按年多增1.22 萬億元,社融增速較上月回升0.3個百分點至8.7%。政府債的按年多增是4月社融增速上行的主要原因。信貸方面,4月新增信貸規模按年少增,其中剔除票據孖展的新增信貸按年少增 4460 億元,表明孖展需求較弱。4月居民、企業信貸均呈按年少增。

日韓:製造業和建築業的改善推動韓國失業率4月意外下降至2.7%,低於前值2.9%和預期值3.0%。製造業增加1.7萬個崗位,三個月以來首次增長。建築業增加1.5萬個崗位,為五個月來的首次增長。衛生和社會工作就業4月再次增長,主要受韓國政府福利計劃的影響。日本經濟2025年第一季度意外萎縮,為2024年第一季度以來首次負增長。分項來看,淨出口從上個季度的按月增長0.7%,轉為第一季度的按月下滑0.8%,是拖累經濟增長的主要因素。私人消費按月增速為0,低於預期和前值0.1%,表明居民消費仍顯疲軟。

澳新:澳大利亞第一季度工資增長強於預期,主要為公共部門工資帶動。第一季度工資價格指數年率增長3.4%,高於預期和前值3.2%。按月按季度看,工資增長0.9%,高於預期值0.8%。但不影響下周澳聯儲降息預期。

二、金融市場動態

2.1 貨幣市場

港元資金面:受先前香港金管局大幅注入流動性影響,本周港元資金流動性持續寬鬆。隔夜HIBOR利率本周仍維持在0.03%-0.08%,為2022年以來的低位。1個月與3個月期限HIBOR分別大幅下行64bp、59bp至1.3%、2.2%,但降幅較前2周有所收斂。受此影響,港美資金利差繼續負向走闊,其中1個月期限HIBOR與SOFR之差負向走闊62bp。

離岸人民幣資金面:本周各期限離岸人民幣資金流動性有所收緊,1周與3個月期限CNH HIBOR分別上行7bp、4bp至1.6%、1.7%。各期限離岸與在岸人民幣資金利差走闊,其中3個月期限CNH HIBOR與SHIBOR之差走闊9bp。本周香港金管局日間離岸人民幣流動性使用率先升後降,但仍維持在較高位。

2.2 外匯市場

隨着中美關稅爭端降溫、美國4月通脹數據低於預期、市場對聯儲局年內降息預期收斂,本周美元指數小幅反彈0.8%至101附近。

東南亞貨幣中,本周泰銖貶值幅度最大,主要受到黃金回調影響。菲律賓比索受到本國中期選舉不確定性上升而貶值。

受到前期金管局大規模干預影響,港元流動性充裕、港元資金利率處於歷史極低水平,USDHKD匯率在5月5日觸及強方兌換保證後,目前已大幅反彈至7.8144。本周USDHKD掉期曲線繼續下移,12個月與1個月掉期點之差先下後上,目前為-711pips,仍處於2010年以來的極低位。根據彭博數據統計,中資港股將於5月末扎堆大額派息(金額合計超142億美元),或增加港元資金需求,進而推升港元資金利率,USDHKD掉期曲線可能短期內走平。

受中美關稅緩和影響,本周離岸人民幣匯率大幅升值,本周離岸與在岸人民幣匯差有所收窄,當前為59pips。

2.3 債券市場

一級市場方面,本周港元債共計發行20只,發行金額換算成美元為123億,其中香港金管局發行107億美元外匯基金票據,香港政府在「基礎設施債券計劃」下發行5.8億美元以港元計價的政府債。本周點心債共計發行27只,發行金額換算為美元為14億,較上周大幅上升367%,其中香港政府在「基礎設施債券計劃」下發行5.6億美元以人民幣計價的政府債。

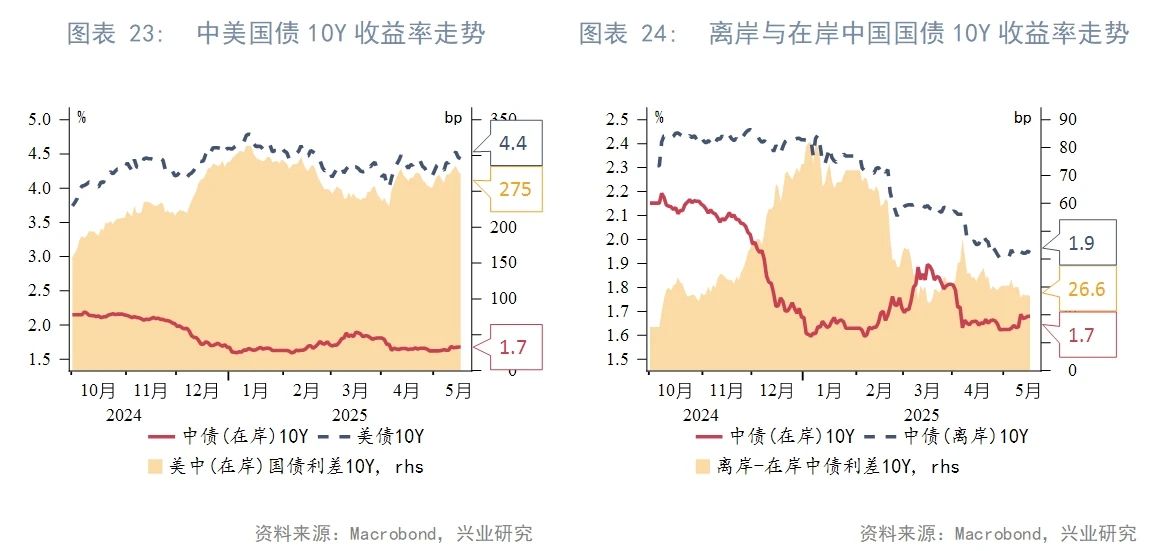

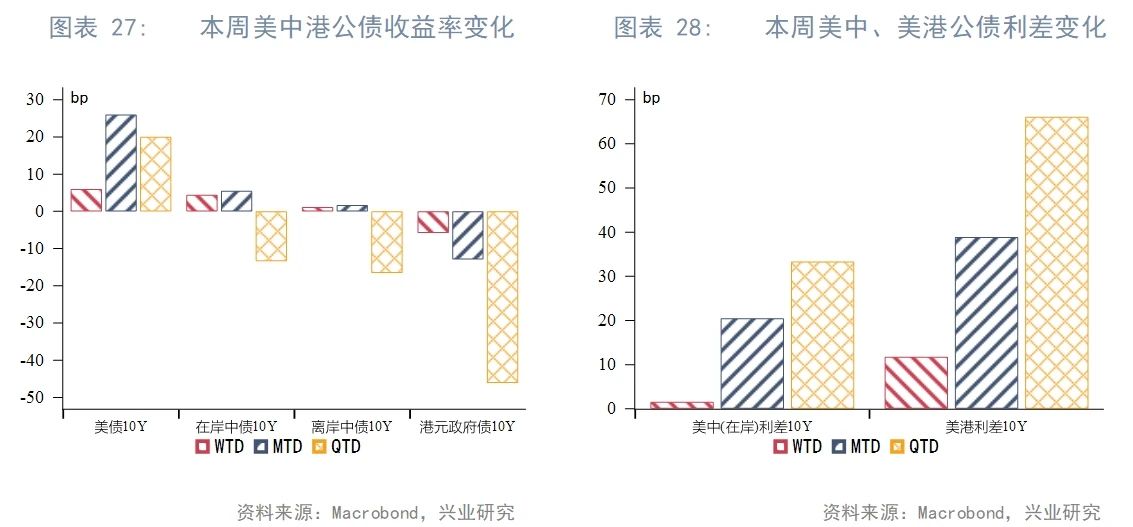

二級市場方面,受中美關稅削減超預期、市場對聯儲局降息預期收斂影響,本周美債10Y收益率小幅上行6bp至4.43%。在岸中國國債10Y收益率小幅上行4bp至1.68%,美中利差10Y小幅走闊2bp至275bp。離岸中國國債10Y收益率小幅上行1bp至1.95%。港元政府債10Y收益率下行6bp至3.1%,經套保後的港美利差3Y負向走闊26bp至-64bp。

5月15日,在「互換通」上線兩周年之際,中國人民銀行、香港證券及期貨事務監察委員會和香港金融管理局公布,將進一步豐富「互換通」產品類型。一是延長利率互換合同期限至30年,滿足市場機構多樣化風險管理需求;二是推出以貸款市場報價利率(LPR)為參考利率的利率互換合約。「互換通」產品擴容,一方面有助於境外機構更靈活地管理人民幣利率風險,另一方面也將吸引境外機構配置人民幣資產。

2.4 權益市場

一級市場方面,IPO市場維持活躍:本周有2家公司東方妍美,諾比侃科技遞交上市申請,2家公司MetaLight Inc,手回集團通過港交所聆訊,綠茶集團正式上市,上市首日破發12.52%。3家公司包括MIRXES-B,恒瑞醫藥,寧德時代進行招股。根據招股說明書,寧德時代擬募資310.1億港元,有望成為2021年以來香港最大規模IPO。

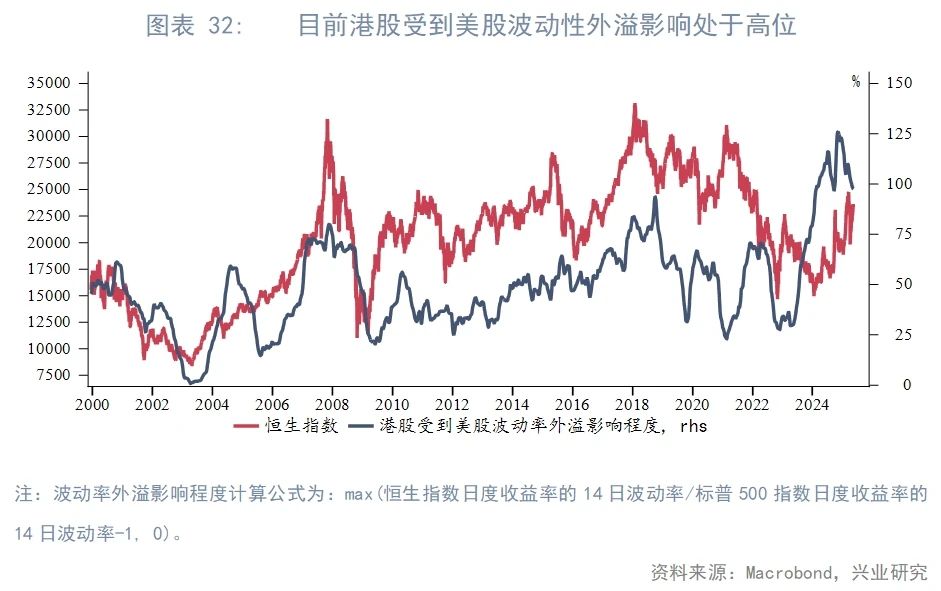

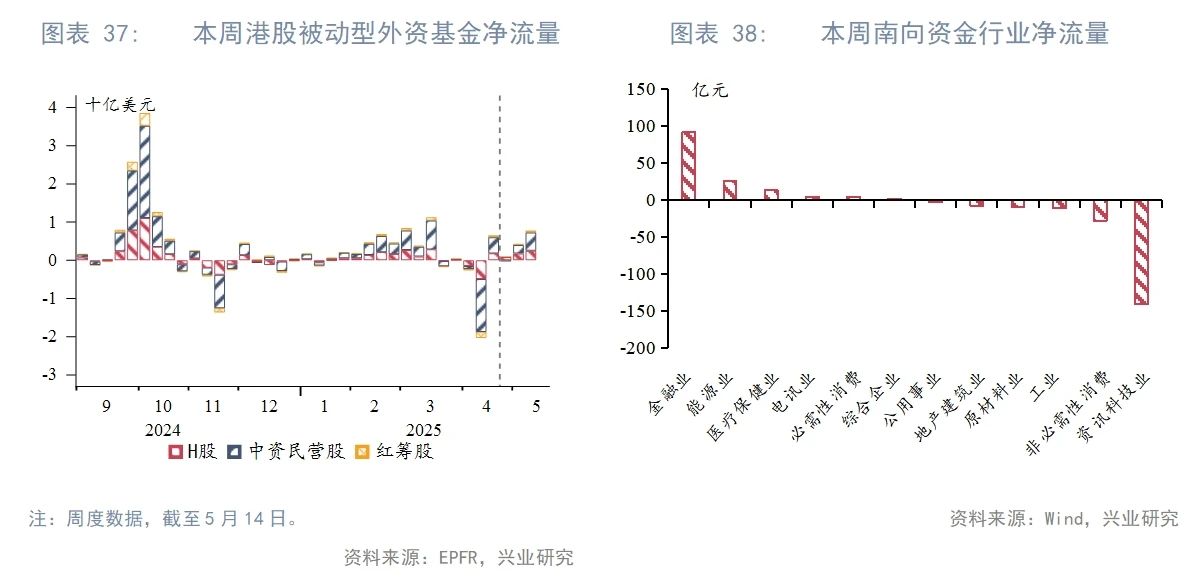

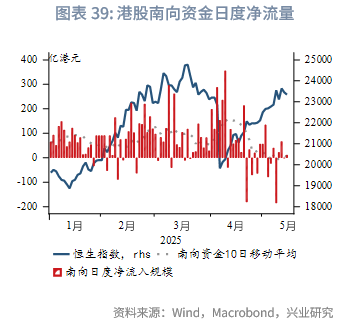

二級市場方面, 受中美貿易爭端緩和、風險情緒有所回升影響,本周全球股市均呈現出修復態勢。恒生指數本周收漲2.09%。分行業來看,金融(+3.8%)、能源(+2.2%)、電訊(+2.1%)領升,公用事業板塊成為唯一下跌板塊。估值方面,恒生指數5年PE(TTM)攀升至10.42,突破4月2日「對等關稅」前水平(10.19),當前估值處於五年65%分位數,逐漸逼近五年均值10.47。資金流向方面,本周外資延續整體流出的趨勢(主動外資流出擴大,被動外資小幅持續流入)。南向資金作為近期市場增量資金的主要來源,年內第二次周度流量轉負(本周南向資金淨賣出86.9億港元,其中05年12日單日淨流出185.3億港元,為近3年最大單日流出)。從行業上看,南向資金主要減持財報密集披露期的資訊科技板塊。從驅動因素上分析,本周風險溢價回落是主要推手,企業盈利預期和無風險利率變化不大。

展望後市,從短期估值來看,中美貿易緩和帶來的修復已基本兌現,港股後續上行需增量資金和市場情緒推動。當前市場流動性仍以南向資金為主導,但近期流入動能衰減甚至逆轉,反映投資者對後續政策環境保持審慎。結合技術面壓力位及資金面邊際變化,預計短期市場將維持震盪整固格局。

文章來源:興業研究