2023年10月上市以來,「網紅大米第一股」十月稻田股價跌跌不休。截至5月19日,現價較歷史高點暴跌近80%,市值縮水230億港元。儘管近期公司發佈了扭虧高增的2024年財報,依舊沒能提振市場信心。

資本市場用腳投票背後,直指十月稻田高端大米業務失速、電商渠道紅利退潮及家族化公司治理等方面的困局。

01

大米失速,玉米難支

2011年前後,十月稻田創始人王兵避開與傳統糧油巨頭在線下市場的激烈競爭,選擇「all in」京東、天貓等電商平臺,創立了十月稻田、柴火大院兩大品牌,主推五常大米、東北大米等品類,迅速擴大了市場規模,成為後來備受追捧的「高端網紅大米」。

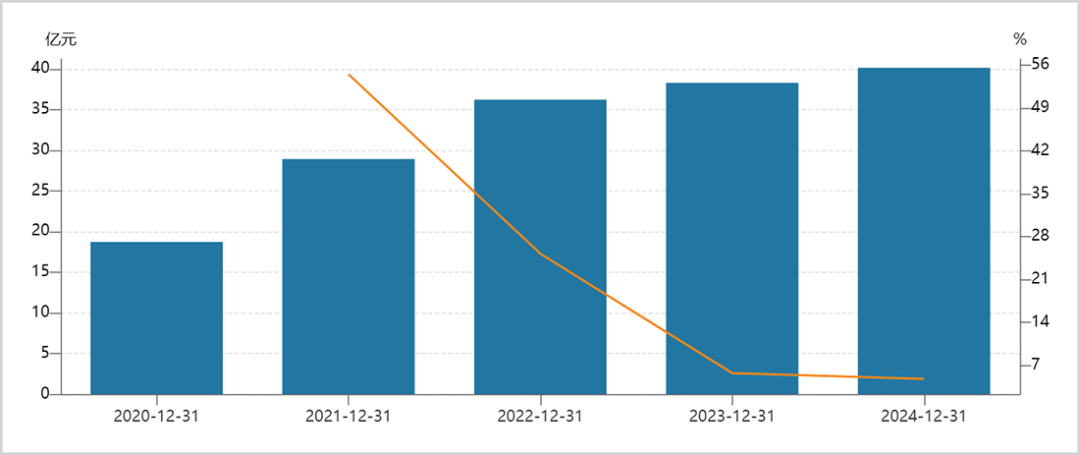

然而,好景不長,近年來十月稻田的核心大米業務增長逐漸乏力。2023-2024年,營收分別為38.3億元、40.14億元,同比增速僅5.8%、4.8%,與早期雙位數高增形成鮮明對比。

▲大米業務收入及增速,來源:Wind

▲大米業務收入及增速,來源:Wind該業務承壓既源於銷量增長較慢,也受價格體系鬆動影響。2023年大米業務毛利率降至11.5%,較2020年下滑3.75個百分點,到2024年有所回升。據此前披露,大米銷售單價從2020年的7.3元/kg降到了2022年的6.1元/kg,高端化敘事遭遇現實挑戰。

從邏輯上講,大米這類日常絕對剛需產品,做高端化容易淪為小資羣體生意。一旦銷量達到一定規模後,容易遇到瓶頸。因為在當前消費市場環境下,更廣泛的消費者羣體愈發傾向於追求性價比。同時,金龍魚推出乳玉皇妃稻香貢米、福臨門推出稻花香大米,紛紛介入高端大米市場,競爭愈發激烈,價格下行壓力不斷加大。

面對大米業務瓶頸,十月稻田盯上了玉米賽道,陸續推出黃糯玉米、鮮食水果玉米等30餘款產品。2024年,玉米營收為8.15億元,同比增長523%,佔總收入比例從2.7%提升至14.2%,成為公司扭虧為盈的重要因素之一。

在市值觀察看來,對十月稻田玉米新業務,不宜抱有太過樂觀的期望。因為玉米業務的高速增長在很大程度上得益於高強度的線上渠道投入、市場嚐鮮紅利期以及2023年低基數。之後,玉米能否持續高增存在不確定性,在中期內或難以承擔起公司業務轉型重任。

由此可見,十月稻田高端大米業務失速,玉米業務又難以力挽狂瀾,這也是導致其股價持續低迷的重要因素之一。

02

渠道雙面受壓

曾經助力十月稻田崛起的傳統電商渠道,如今正面臨紅利消退。

2024年,十月稻田在京東、天貓等綜合電商平臺收入為23.8億元,同比大幅下降16%,佔總收入的比例也從2023年的58.4%驟降至41.6%。與此同時,以抖音為代表的線上自營渠道收入則達12億元,同比激增159%,佔比從9.6%大幅提升至20%以上。

這一變化與電商行業格局變遷趨勢相一致。2024年,抖音電商GMV高達3.5萬億元,市場份額躍升至電商行業第三位,僅次於阿里與拼多多,京東則退居第四。

線上渠道變革之下,十月稻田面臨巨大挑戰。以抖音為首的興趣電商玩法與傳統的京東、天貓等平臺截然不同,前者多采用「貨找人」模式,往往需要投入更多營銷費用,並通過直播帶貨、KOL合作等方式引流。而傳統電商更多是「人找貨」模式,費用率相對更低。

2024年,十月稻田的銷售及經銷開支高達5.14億元,同比增長58.5%,遠超其線上業務近9%的增速。值得一提的是,這些費用大部分都用於玉米新品營銷推廣,使得玉米在短期內成為抖音平臺上的爆款。但這種依靠營銷砸錢砸出來的增長,其持續性恐怕要打一個問號。

隨着線上渠道紅利消散,十月稻田不得加大線下佈局,包括現代商超、直接客戶、經銷網絡等渠道,2024年佔比已達37%。然而,線下渠道對於十月稻田而言,更是一個充滿挑戰的戰場。

一方面,十月稻田從線上ToC模式轉向線下ToB模式,其生意本質重新迴歸貿易商模式。除直接客戶外,現代商超等渠道往往存在多個分銷層級,使得利潤率非常之低。

另一方面,金龍魚、中糧等糧油巨頭在線下渠道的佈局已經十分成熟且強勢。其中,金龍魚2024年的經銷商數量接近1萬家,覆蓋了120萬個終端銷售網點,而十月稻田在規模與渠道掌控力上難以與之抗衡。

綜上看,十月稻田面臨着傳統電商渠道優勢不再、新興電商渠道投入成本高且增長存疑、線下渠道競爭激烈的局面,未來業績增長缺乏想象空間。

03

高管熱衷「搞錢」

經營壓力之下,十月稻田管理層的一系列資本操作頻頻引發市場質疑。

2023年,十月稻田淨虧損6500萬元,卻「慷慨」派息超3300萬元。2024年,公司扭虧淨賺2億元,派息金額飆升至1.75億元,派息率高達85%以上。

事實上,早在上市之前,十月稻田就曾突擊高額派息。2022年,公司派息高達2億元,但當時公司賬上的資產無法覆蓋這筆支出,便通過孖展1.5億元來部分衝抵派息。此外,2022年公司還向王兵夫婦授予了價值6.91億元的股份獎勵,這直接導致公司當年虧損擴大至5.6億元,資產負債率更是突破100%。

十月稻田跨界「炒股」,也備受爭議。2024年,公司斥資3.6億元入股茶百道,投資成本為16.34元/股(約17.5港元/股),卻高於茶百道上市當日最高價,可以推斷進行了失敗的短線操作。到2024年中期,該筆投資浮虧25%,而年報未再提及,大概率已止損離場了。

這些熱衷「搞錢」的資本操作背後,與公司股權結構無不關聯。

本質上,十月稻田是一家家族型企業。要知道,王兵夫婦及家族成員在上市前合計持有公司股權超過70%,即使到現在,依然掌控超過55%的股權。

目前,王兵擔任董事長、總經理,趙文君擔任副總經理、首席營銷官。另外,趙文君的姐姐趙淑蘭擔任五常彩橋總經理、王兵的外甥舒明賀任瀋陽信昌總經理。在十月稻田的5名執行董事中,有4名是家族成員。

這樣的股權結構以及管理層家族化,帶來了諸多潛在隱患。

一來,高額派息導致留存收益不足,可能影響研發、渠道建設等長期投入,從而制約企業未來增長潛力,動搖資本市場信心。從2024年10月開始,虞鋒、沈南鵬、劉強東等早期股東在解禁後紛紛減持,正是信心不足的直接體現。

二來,這也被市場質疑公司治理透明度不夠以及經營決策缺乏外部制約,或在一定程度上引發員工流失率較高(據ESG報告,2023年為41%,北京地區更是高達57%),削弱了公司長期競爭力。

總之,十月稻田從「網紅大米」到市值暴跌,切實反映出了其在業務、渠道、管理等方面的深層次問題。未來,十月稻田想要破局面臨重重壓力,過去依賴電商紅利維繫高增的時代已經一去不復返了。