智通財經APP獲悉,由於對美國政府不斷膨脹的債務和赤字的擔憂,交易員紛紛押注長期美債收益率將飆升,而總統唐納德·特朗普的減稅法案更是讓這一局面變得岌岌可危。黯淡的經濟前景刺激了美債期權的對沖活動,投資者試圖在年底前提高長期債券的收益率。最新一輪的下行押注與華爾街的情緒相呼應,高盛、摩根大通等大行的策略師們紛紛上調對收益率的預測。

交易員們下了一些較大的賭注,押注10年期美債收益率將試探5%。芝商所(CME)周一的持倉量數據證實,有人豪賭10年期美債收益率在未來幾周內將升至5%,這意味着1100萬美元的高額溢價將面臨新風險。在過去一周,期權交易流中出現了對沖收益率上升的趨勢,所謂的期權偏度反映了這一點,該指標顯示溢價不斷上升,表明債券市場正在遭遇拋售。

摩根大通的策略師傑伊·巴里、賈森·亨特等人在一份報告中寫道:「鑑於需求格局發生結構性轉變之際,貿易和貨幣政策存在不確定性,近期風險傾向於空頭陡化。」

周一,30年期美債收益率短暫突破5%,達到2023年11月以來的最高水平,隨後回吐部分跌幅。此前,穆迪將美國信用評級從Aaa下調至Aa1,引發債券拋售潮。評級下調在周一早盤交易中推動各期限美債收益率上升,隨後漲幅回吐。

目前,針對美債收益率曲線長端更大損失的對沖溢價已升至4月以來的最高水平,當時市場因特朗普激進的貿易政策可能帶來的經濟影響而受到衝擊。當前期權偏度的變化意味着,相對於從收益率下跌中獲利的看漲期權,交易員正在推高用於對沖收益率飆升風險的看跌期權的價格。

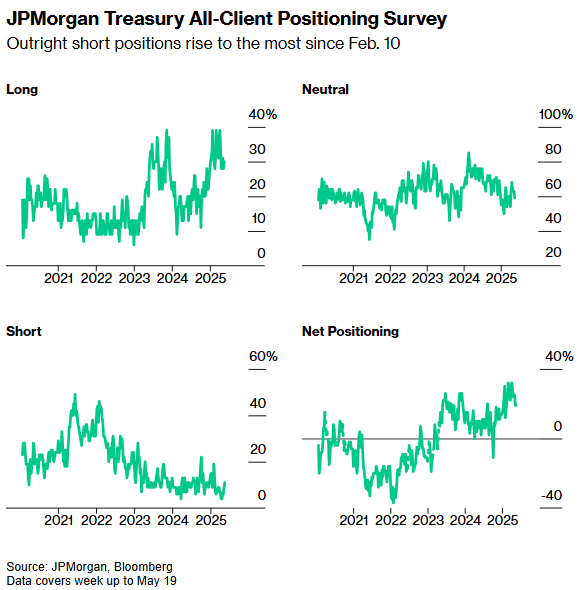

摩根大通周二的美債客戶調查也凸顯了對債券收益率上升的預期,直接空頭頭寸攀升至2月10日以來的最高水平。不過,由於投資者的持倉狀況比4月初更為中性,策略師們預計「波動幅度將遠小於上月」。

以下是利率市場最新持倉指標概覽:

摩根大通美債客戶調查

在截至5月19日的一周內,投資者直接空頭和多頭頭寸均上升2個百分點,中性頭寸下降4個百分點。這一變化使直接空頭頭寸達到2月10日以來的最高水平。

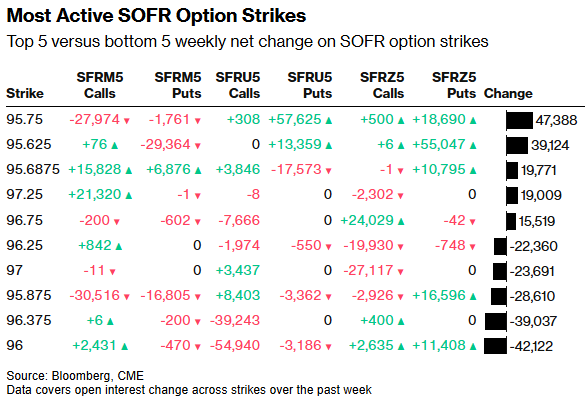

最活躍的擔保隔夜孖展利率(SOFR)期權

在截至2025年12月期限的SOFR期權中,95.75行權價仍是熱門點位,2025年9月到期的看跌期權出現大量新頭寸。過去一周,95.625行權價也有大量交易,市場對SFRZ5 96.00/95.625看跌期權價差的買入需求旺盛,同時賣出0QZ5 96.25/95.875看跌期權價差。97.25行權價的持倉量也有所增加,近期交易流包括直接買入2025年6月到期的看漲期權,以及買入SFRM5 97.25/97.50看漲期權價差。

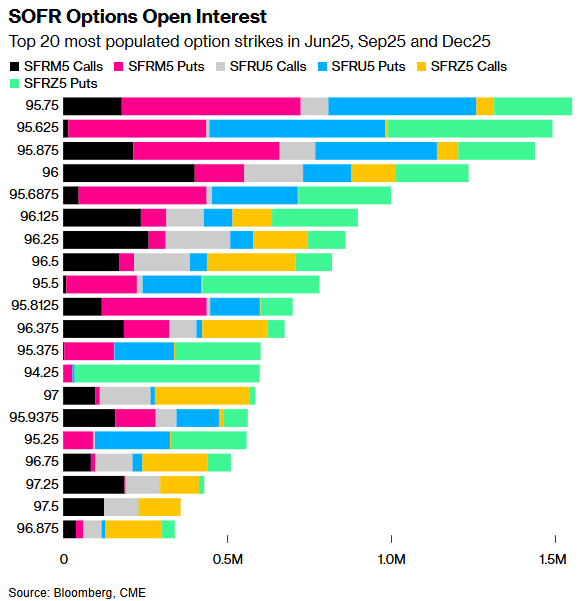

SOFR期權熱度圖

95.75行權價在2025年6月、9月和12月期權中仍是持倉量最高的點位,這主要是因為通過各種2025年9月到期的看跌期權結構對該點位存在大量需求。95.625行權價的持倉量也依然較高,這是由於通過SFRM5 95.75/95.625看跌期權價差,圍繞2025年6月到期的看跌期權出現了大規模持倉,該價差近期有交易發生。持倉量最高的三個行權價中,仍包含大量2025年6月到期的看跌期權風險敞口。

美債期權偏度

交易員為對沖收益率曲線長端的拋售,支付的溢價越來越高,這與周一美國30年期國債收益率突破5%以及近期國債收益率曲線變陡的走勢一致。長期國債合約中看跌期權的偏度目前處於近一個月來的最高水平。近期交易流也着眼於下行保護,有不少交易押注10年期國債收益率在未來幾周內將升至並突破5%。周一,約1100萬美元的溢價被用於押注10年期美債收益率達到4.95%的頭寸,同時也有大量利率波動率的賣方。

美國商品期貨交易委員會(CFTC)期貨持倉

CFTC數據顯示,在截至5月13日的一周內,資產管理公司大量平倉多頭頭寸,對沖基金則回補空頭頭寸,出現大量去槓桿操作。資產管理公司平倉的淨多頭久期規模大致相當於21.7萬份10年期國債期貨合約,而對沖基金回補空頭的淨久期規模約為13.9萬份10年期國債期貨合約。資產管理公司平倉的淨多頭規模為去年11月以來最大。

更多港股重磅資訊,下載智通財經app

更多港股及海外理財資訊,請點擊www.zhitongcaijing.com(搜索「智通財經」);欲加入智通港股投資羣,請加智通客服微信(ztcjkf)