高層換將猶如“走馬燈”,信達澳亞基金髮生了什麼?

文|天下財道 楊帆

“老鼠倉”陰影尚未消散,5月8日,信達澳亞的一紙高管任職變動公告,再次引起市場廣泛關注。

(來源:公開報道)

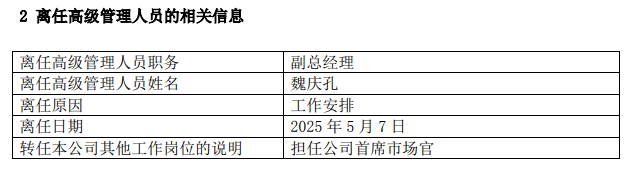

根據公告,信達澳亞原副總經理魏慶孔轉任公司首席市場官。

(來源:公司公告)

值得注意的是,最近半年多來,信達澳亞副總經理崗位的人選已有6次更迭。

(來源:同花順iFinD)

信達澳亞高層爲啥如走馬燈般換人?公司眼下又經歷着哪些考驗?

副總頻換

信達澳亞全稱是信達澳亞基金管理有限公司,原名爲信達澳銀,成立於2006年6月,總部設在深圳。

當時的股東是中國信達資產和澳大利亞聯邦銀行全資子公司,是澳洲在中國合資設立的第一家基金管理公司。

目前,信達澳亞大股東爲信達證券 ,持股54%;East Topco Limited則持股46%。

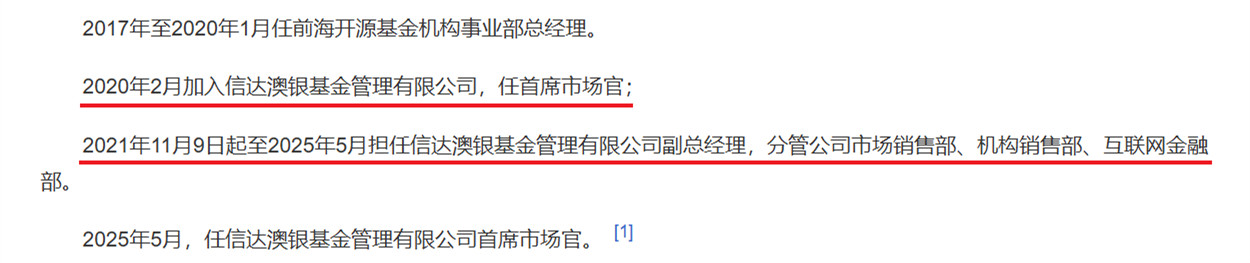

魏慶孔這幾年職務的更迭,猶如“終點又回到起點”。魏於2020年2月加入信達澳銀,當時就擔任首席市場官一職。

自2021年11月起,魏慶孔開始擔任信達澳亞基金副總經理,分管公司市場銷售部、機構銷售部、互聯網金融部。

如今,時隔5年,魏慶孔卻由副總經理重返首席市場官一職。

(來源:百度百科)

如果說,魏慶孔之前被任命爲副總,可以正常理解爲升職。那麼這次,也可以理解爲降職。

爲什麼會這樣呢?理論上說,是應該有原因的。

但信達澳亞方面在接受媒體採訪時,僅簡單地表示,“高管變動屬於公司正常的工作調整”。

也許,在公司眼裏來看,這也不算什麼事兒。

因爲,就在不久前,信達澳亞副總經理崗位就曾出現兩次變動。

2025年3月31日,信達澳亞副總經理宋加旺因工作安排離任,轉任固收首席投資官、基金經理。

而在半年前,信達澳亞明星基金經理馮明遠也曾卸任管理崗。

2024年10月31日,馮明遠因工作安排離任公司副總經理,轉任信達澳亞首席投資官、聯席投資總監、基金經理。

這種高層頻繁在管理崗和專業崗之間轉換的情況,在基金業內並不多見。

最新情況是,4月1日,鑫元基金原總經理張麗潔則履新信達澳亞基金副總經理。

有業內人士向《天下財道》表示,高管頻繁變更,可能會影響公司戰略執行與管理的統一性和穩定性,使公司在市場競爭中面臨更多考驗。當然,公司方面也許有自己的考量,這方面需要實踐檢驗,才能知道換人的效果到底如何。

內控缺陷

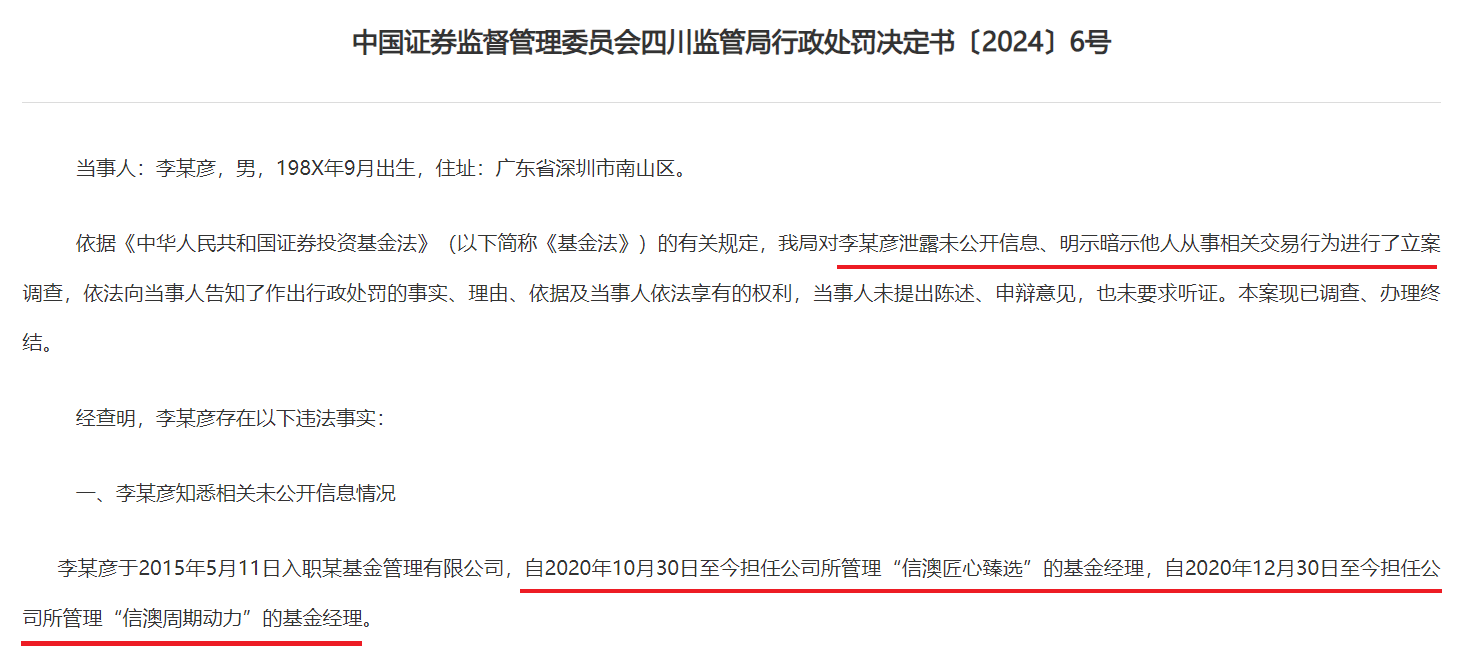

需要注意的是,信達澳亞高管更迭有時候也是不得已而爲之,例如李淑彥的離任原因就頗爲尷尬,同時也反映出公司在內控和管理上存在的缺陷。

也就在半年前,2024年11月27日,監管部門發佈處罰決定書稱,李某彥因泄露未公開信息、明示暗示他人從事相關交易行爲的違法行爲,被有關部門合計罰沒154萬餘元。

從公告中提及的“信澳匠心臻選”、“信澳週期動力”兩隻基金可以看出,這個李某彥指的正是信達澳亞前副總經理李淑彥。

(來源:行政部門官網)

李淑彥違法行爲所涉及的正是基金圈最敏感的“老鼠倉”現象。

2024年11月29日,李淑彥因個人原因從副總經理崗位離職。

信達澳亞在回應此事時曾表示,本着爲基金份額持有人負責的原則,對於李淑彥在管基金,公司已選擇優秀基金經理接任,力爭能夠有較好的收益表現和客戶體驗。

那麼,時隔半年多,李淑彥的繼任者表現如何呢?

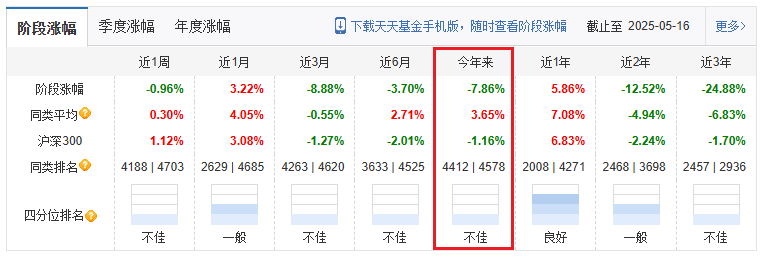

僅以信澳匠心臻選爲例,該基金今年來虧損近8%,同類排名基本墊底。

是大勢不好的原因嗎?不是。

截至2025年5月16日,今年以來,上證指數上漲0.47%,同類基金平均上漲3.5%。

(來源:天天基金網)

至於李淑彥,其“老鼠倉”問題僅僅是個人原因嗎?公司方面沒有值得反思的地方嗎?

似乎也不能完全這麼說。

因爲,信達澳亞此前就曾發生過老鼠倉事件。

據公開報道,2009 年 3 月至 2015 年 6 月期間,時任信達澳銀基金經理的王戰強,利用其掌握的信達澳銀領先增長基金的投資標的和投資計劃等未公開信息,當面或通過電話向妻子蔡某下達股票交易指令,通過親戚證券賬戶違法買賣股票 73 只,涉案金額 7834多萬元,獲利 456萬多。

2018 年 2 月,法院依法對王戰強判處有期徒刑一年六個月,並處罰金 150 萬元;其妻被判處有期徒刑一年,緩刑兩年,並處罰金 50 萬元。

當時王戰強除擔任基金經理外,還擔任信達澳銀副總經理職務,分管投資部、研究部、交易部,兼任投資總監、投資決策委員會副主席、經營管理委員會委員。

同一家公司,前後發生兩起“老鼠倉”事件,且違法者都是位高權重的副總經理,這反映出公司在內控和管理上存在漏洞需要彌補。

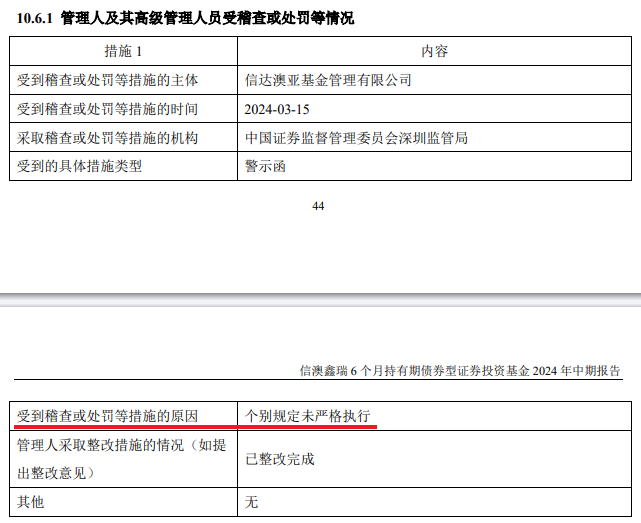

不僅如此,去年3月15日,信達澳亞還因個別規定未嚴格執行收到監管部門的警示函。

有點諷刺意味的是,信達澳亞曾表示,公司建立了一套涵蓋信用風險、市場風險及流動性風險在內的全方位風控機制,以此來保障投資組合的安全性並維持穩健的投資風格,增強投資者的信心。

管理上存在漏洞,最終必然會反映到公司發展上。

信達澳亞與交銀施羅德同屬合資基金公司,成立時間相差不到一年,但後者規模目前已達4690億元,前者則僅有922億元。

業績堪憂

當然,基民更關心基金公司業績回報,信達澳亞這方面又表現如何呢?

截至5月16日,信達澳亞旗下55只產品(各類分開計算,下同)今年以來業績仍處於虧損狀態。

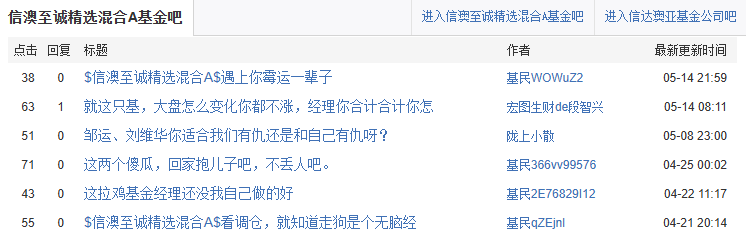

更有部分基金自成立以來一直處於虧損狀態,成爲基民吐槽的對象。

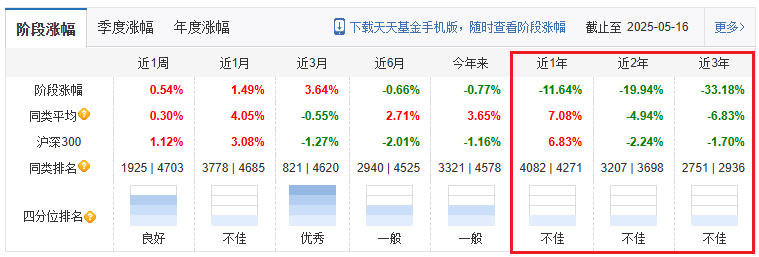

例如信澳至誠精選混合A成立已四年,但截至2025年5月16日,累計虧損接近54%,其近1年、近2年業績排名明顯靠後。

(來源:天天基金網)

該基金成立於2021年3月,募集規模超27億元,曾吸引超過3萬基民認購。如今深度被套,有的基民對此自然非常憤懣。

截至今年一季度,該基金前10大重倉股仍然是以青島啤酒、茅臺、五糧液爲代表的消費板塊,與2021年成立之初的持倉情況大同小異。

(來源:天天基金網)

(來源:天天基金網)

這些個股雖然基本都是績優股,但該基金介入的時機顯然很不理想。

僅以五糧液爲例,該基金買入時恰逢股價高位區,4年之後,股價最大跌幅已超過60%。

(來源:銀河證券)

如此表現說明,基金經理不僅擇時能力欠佳,而且在隨後也缺乏及時糾錯的能力。

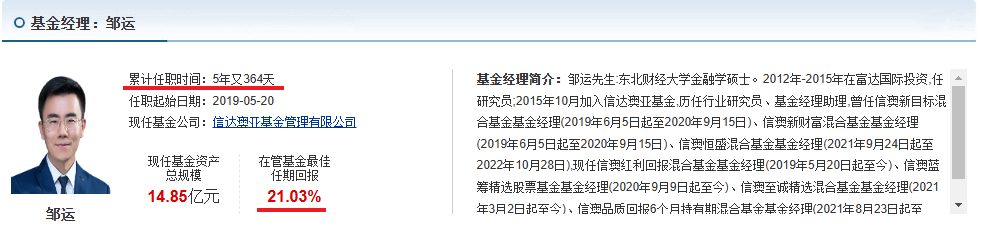

鄒運從信澳至誠精選混合A成立之初就擔任基金經理,彼時從業時間不足兩年,目前最佳任期回報也僅有21%。

(來源:天天基金網)

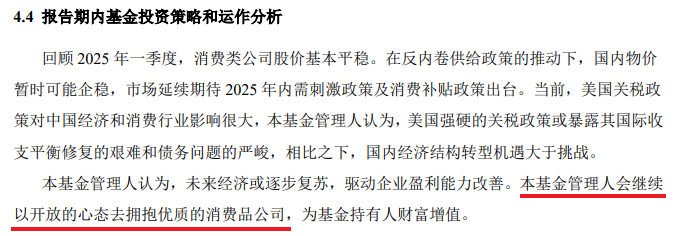

在最新發布的一季報中,基金經理表示將“繼續以開放的心態去擁抱優質的消費品公司”。

看上去,基金經理和當時的思路區別並不大,不知道基民何時能順利解套。

(來源:公司公告)

業績差自然會被投資者拋棄。

2023年,信澳中證滬港深高股息精選指數型基金遭遇清盤。

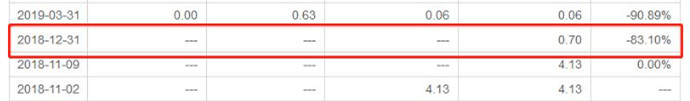

據天天基金網數據,曾有4名基金經理先後參與過該指數基金的管理,但自2018年11月2日成立以來,該基金淨值累計跌幅達26%,遠遠跑輸同類平均。

而且,早在2018年四季度(即基金成立兩個月內),該基金就遭遇投資者大額贖回,基金規模從成立之初的4億多元驟降至7000萬元。

(來源:天天基金網)

清盤基金扎堆的現象,在信達澳亞也並非偶然。同花順iFinD數據顯示,截至2025年5月16日,公司159只產品(各類分開計算,下同)中,有70只基金的管理規模不足5000萬元,面臨清算風險,佔總產品數量44%。

此外,信達澳亞還不止一次出現過基金髮行失敗的案例。

信澳添泰穩健三個月持有期混合(FOF)於2024 年 3 月 13 日開始募集,6 月 12 日募集期屆滿,因未能滿足基金備案條件,基金合同不能生效。

信澳通合進取三個月持有期混合(FOF)2024 年 12 月 16 日開始募集,2025 年 3 月 14 日募集期限屆滿,因未能滿足基金備案條件,基金合同不能生效。

旗下產品業績表現慘淡,基金公司的日子自然也不太好過。

公開數據顯示,信達澳亞2024年全年營業收入6億多元,較2023年減少近3億元,同比下降31%;淨利潤1億元,較2023年下降7000多萬元,同比降幅達42%。

值得注意的是,業績下滑對於公募基金公司的更大考驗,正在呼嘯而至。

2025年5月7日,中國證監會印發《推動公募基金高質量發展行動方案》,明確提出建立與基金業績表現掛鉤的浮動管理費收取機制。

此前,公募基金多采用固定管理費率,無論業績好壞,基金公司都能收取固定費用,這種模式導致基金公司存在“旱澇保收”的現象。投資者在基金虧損時仍需支付管理費,投資體驗較差,也不利於推動基金行業內部的優勝劣汰。

當然,信達澳亞也有自身特點。比如,經過多年深耕,信達澳亞已形成較爲完善的產品線,權益和固守產品佔比也比較均衡。

通過頻繁的排兵佈陣,信達澳亞能夠出現什麼新氣象,讓業績和規模重回上升通道?公司又該如何徹底消除“老鼠倉”事件的影響,挽回投資者信心?市場正在拭目以待,《天下財道》亦將繼續關注。

免責聲明:投資有風險,本文並非投資建議,以上內容不應被視為任何金融產品的購買或出售要約、建議或邀請,作者或其他用戶的任何相關討論、評論或帖子也不應被視為此類內容。本文僅供一般參考,不考慮您的個人投資目標、財務狀況或需求。TTM對信息的準確性和完整性不承擔任何責任或保證,投資者應自行研究並在投資前尋求專業建議。

熱議股票

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10