在政策紅利持續釋放、消費逐漸復甦以及貿易摩擦的多重驅動下,消費板塊呈現快速上漲態勢,其中化妝品及醫美行業成為關注焦點。

在國內提振消費政策頻出的背景下,線上線下各個渠道協同推進國貨發展,而作為線上銷售渠道最大受益者,國貨美妝無疑是這一波浪潮中的熱門板塊之一。

4月7日至今,Wind化妝品指數已上升逾20%,其中,珀萊雅近半月漲幅超20%。而從今年2月以來,丸美生物股價更是在三個月內上漲近70%。

而在化妝品渠道紅利逐步弱化的背景下,國貨品牌表現已經開始有所分化。

在長達一個月的618預售開始之際,國貨美妝品牌們,迎來怎樣的利好?

01

最近,618預售已經開始。

開賣首小時,超13000個品牌成交翻倍,43個品牌快速破億元,「億元俱樂部」品牌數量較去年618同期增長超50%,3C數碼、美妝、家電家裝、服飾、運動戶外、寵物、國際等各大行業成交全面超預期。

自618成為各大電商平台最為重要的營銷節點之一以來,這一促銷活動已經成為了各大消費品牌的兵家必爭之地。

以2024年618為例,2024年618期間,美妝行業全渠道合併銷售額按年增長6.6%,其中美容護膚銷售額388.76億元,按年增長5.18%,香水彩妝類目銷售額110.73億元,按年增長12.08%。

由於國貨品牌的差異化策略以及渠道優化等,國貨美妝品牌增速遠高於國際品牌。

2024年珀萊雅公布的618線上全渠道戰報顯示,主品牌珀萊雅在天貓渠道的成交額按年增長高達70%, 在抖音平台的GMV按年增長110%,遠超平台整體增速。

與此同時,歐萊雅、雅詩蘭黛等國際大牌銷售額均按年下滑,蘭蔻銷售額也僅小幅上漲。

而今年618大促提前啓動,各電商平台都在通過拉長促銷周期、簡化玩法、加大補貼力度更大力吸引消費者,如天貓取消「跨店滿減」、京東整合國家補貼與外賣補貼、抖音推出「超值購」廣告投放機制等,國產美妝的優勢也仍舊在不斷擴大。

在美妝品牌預售排名前列,國產美妝的佔比有了極大提升。

與此同時,國貨品牌也藉此大力推銷各類產品,上架更多產品。

事實上,每次大促都是品牌上新和推廣的重要節點。

5月13日,李佳琦開啓美妝節,其中,國貨美妝品牌在李佳琦直播間表現突出,本土品牌GMV佔比提升至34%。

從花西子開始,618等大促和李佳琦直播間已經成為國貨品牌打開局面和推廣新產品的重要渠道。

如本次618,與錦波生物共創的同頻面膜,就成為最大黑馬。

2024年9月,同頻才啱啱成立,然而2個月後的雙十一大促,同頻就拿下了天貓雙11全周期的快消新商品第一。

在去年雙十一的李佳琦直播間,同頻次拋精華迅速售罄,膠原面膜在修護品類中僅次於歐萊雅安瓶和理膚泉。

目前,同頻旗艦店僅上架5款產品,次拋精華和麪膜最為熱門,在今年618大促中,同頻已經位列618天貓美妝預售TOP20,領先於嬌蘭和資生堂。

然而也是在今年618,爆火之後由於優惠定價的失誤,同頻又很快遭遇大面積退款,迅速翻車。

這樣的經歷在整個國貨美妝品牌崛起的過程中並不少見。

儘管電商平台等渠道給予了國貨美妝品牌突圍的窗口,但最終品牌能否持久運營仍需時間考驗。

從美妝行業本身來說,在經歷了去年年底化妝品社零按年下降的危機之後,今年1-2月,國內化妝品社零按年增長4.4%,帶來了一定的增長預期。

但難以否認,如今的美妝行業已經漸趨飽和,品牌之間進入了更為嚴峻的市場份額的搶奪。在今年平台競爭分流、力度加大,同時平台規則不斷變化的情況下,品牌方運營的難度更高。

也是因此,觀察近期國產美妝品牌接連發布的財報可以發現,面臨業績分化,國產品牌已然分出高下。

02

2023年,國貨美妝的市場份額首次達到50.4%,超過國際大牌,成為中國化妝品市場的主力。

隨着消費者漸趨對國貨認可度提升,特別是年輕消費者對於性價比和文化認同產品的追求,也為國貨美妝品牌的長期增長奠定了用戶基礎。

然而,隨着市場競爭不斷加劇,在不確定的市場環境下,業績仍舊是企業唯一的試金石。

此前,珀萊雅發布2024年全年及一季度業績,2024年,珀萊雅營收首次突破百億大關,達到107.78億元,淨利潤按年增長30%。

財報發布次日,珀萊雅股價一度漲停。

作為近兩年來收穫最多線上渠道紅利的國貨品牌,珀萊雅幾乎穩坐各次大促美妝排行榜榜首。

而同樣收穫線上渠道紅利的還有丸美生物。

在最近發布的2024年財報及2025年一季報中,丸美生物2024年營收達29.70億元,按年增長33.44%,歸母淨利潤3.42億元,按年增長31.69%,均維持了高速增長。

丸美創始人兼CEO孫懷慶表示,丸美生物自線上轉型以來,已連續九個季度實現營業收入與利潤雙雙約30%的增長。

儘管由於線上流量成本較高導致整體利潤率遠低於線下經銷時期,但由於丸美的大單品策略,丸美的毛利率仍舊持續提升。

目前,丸美生物擁有「丸美」「戀火」「春紀」三大主要品牌。

而從珀萊雅和丸美的成長路線可以發現,大單品戰略和多品牌矩陣,已經成為國貨品牌突圍的重要手段,如珀萊雅的紅寶石精華和旗下彩妝品牌彩棠、護髮品牌OR等。

而中小品牌如完美日記背後的逸仙電商,則正在因產品迭代不足和渠道乏力,市場份額持續下滑。

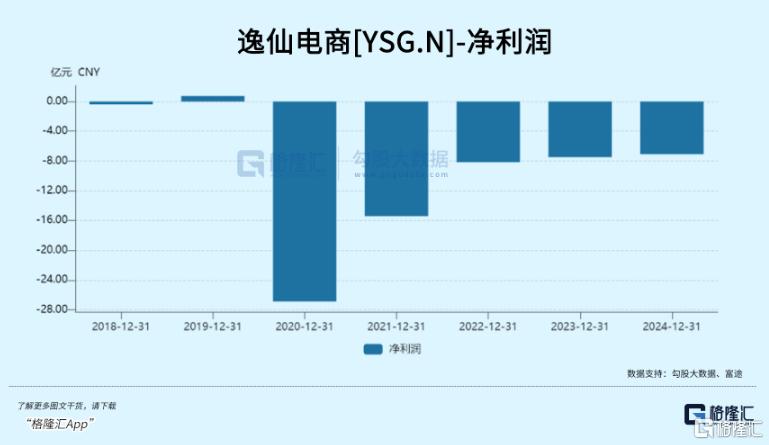

在此前發布的2024年全年業績中,逸仙電商2024年全年營收33.93億元,按年下滑0.63%,全年淨虧損達到7.08億元,按年減虧5.3%。

然而近七年來,逸仙電商僅2019年盈利1.47億元,上市以來累計虧損已經超過65億,距離扭虧仍遙遙無期。

這已經是逸仙電商上市的第五年,以目前的經營情況,扭虧仍遙遙無期。

在花西子領先的新興品牌的衝擊下,完美日記正在逐漸失去市場,逸仙電商也僅能靠收購的公司維持局面。

美妝品牌競爭的下半場,原料或將成為各大品牌競爭的焦點,而伴隨着消費者對於產品和科研的要求提高,美妝行業的「馬太效應」獲獎更加明顯。

2024年的《中國美妝行業白皮書》統計也顯示,已經有超60%消費者願意購買具有創新科技或原料的國貨美妝產品。

2024年12月初,丸美生物的證券簡稱也由「丸美股份」變更為「丸美生物」,標誌着公司從傳統美妝企業向生物科技美妝公司的轉型。

近年來,珀萊雅、貝泰妮、歐萊雅、資生堂也都曾在公開場合強調過企業對於科技研發的重視。

在重視營銷的美妝行業,華熙生物、貝泰妮的研發費用率已經分別上升到了8.08%、4.97%。

在此競爭格局下,缺乏研發能力、過於依賴營銷或者超頭主播的品牌,可能面臨長期的風險。

不僅如此,在龍頭表現優異的同時,美妝行業正在面臨退貨率上升的風險,直播電商和大促在吸引更多客戶的時候,也帶來了更高的退貨率,部分品牌退貨率超30%。

儘管國際大牌逐漸失守,但國產美妝品牌內部,仍是具備研發實力和全渠道運營能力的品牌能夠堅守陣地,而缺乏核心競爭力的品牌或將加速淘汰。

03

結論

現如今,618大促已經成為國貨美妝品牌展示實力和運營能力的的關鍵節點,龍頭品牌能夠通過產品和營銷實現銷售與資本市場的雙贏,新興品牌也能借此迅速打開局面,成為逆襲黑馬。

然而,行業競爭加劇和消費復甦的不確定性仍舊要求企業持續提升核心競爭力。

放眼資本市場,或許也需秉持「強者恒強」邏輯,尋找投資機會,持續觀察品牌發展。(全文完)