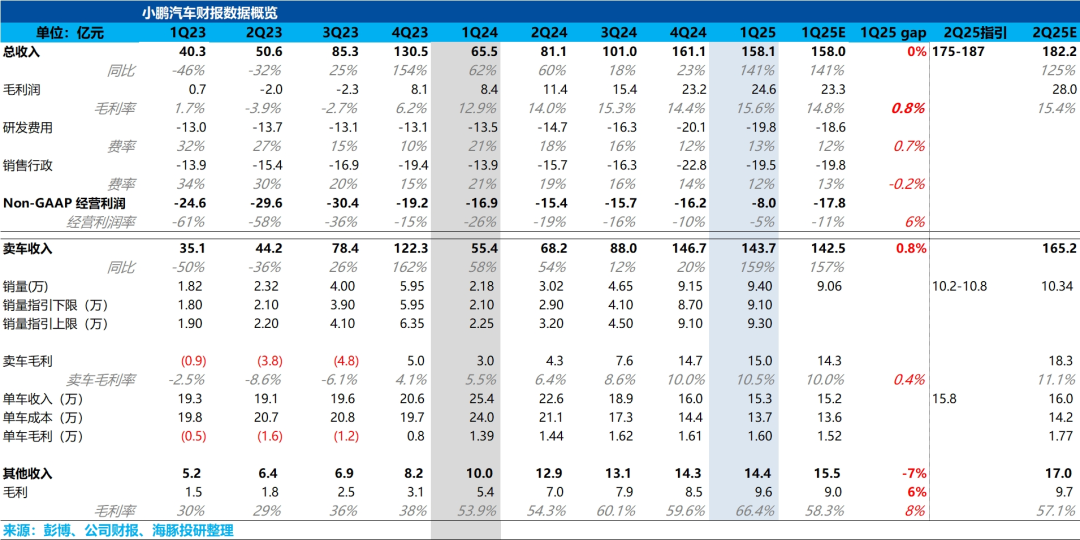

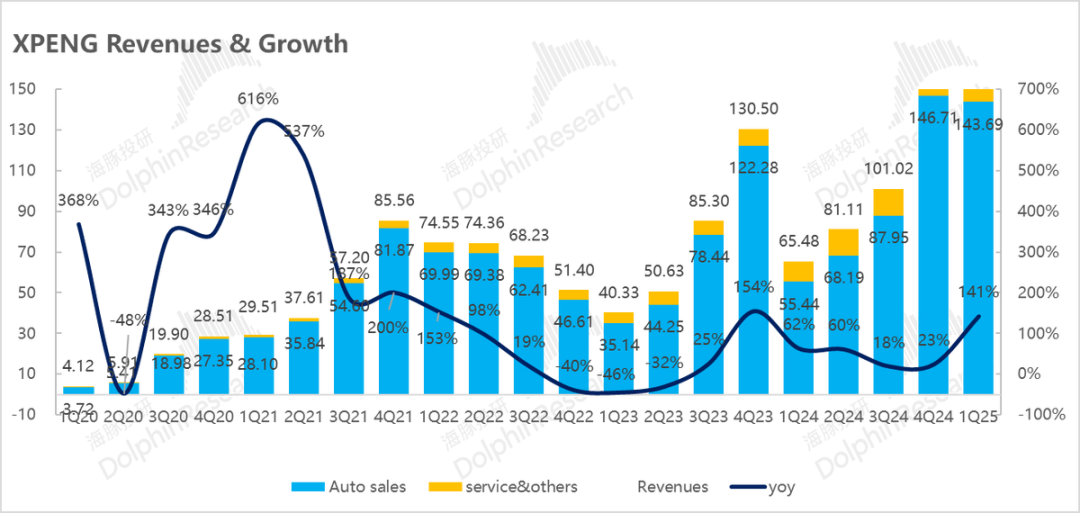

小鵬汽車於北京時間2025年5月21日港股盤後、美股盤前發布了 2024年一季度財報。一季度財報表現都在預期之中,但二季度指引是呈現邊際改善的,從實際表現來看:

1)賣車毛利率仍然站上了低雙位數,按月繼續改善:雖然本季度賣車單價還在下滑(主要低價小車Mona M03佔比提高+清老款庫存降價),但賣車毛利率因為M03和P7+的熱銷帶來的規模效應釋放,仍然站上了低雙位數10.5%的水平,按月繼續提升0.5個百分點,也要略超市場10%的預期。

2)二季度銷量指引符合預期:二季度銷量指引10.2-10.8萬輛,隱含5/6月平均月銷3.4萬-3.7萬輛,相比4月實際銷量3.5萬輛基本算是持平,主要由於大產品周期在三季度才能開啓,二季度這樣的銷量指引也還可以。

3)收入預期隱含的賣車單價在按月回升:收入預期隱含的賣車單價15.8萬元,還繼續按月回升0.5萬元,仍然是呈現邊際改善趨勢,主要由於車型結構中更高價的改款G6&G9佔比的回升。

4)三費控制較合理,Non-GAAP經營利潤由於其他收入貢獻大超預期:本季度僅研發費用超出了市場預期1億,但由於智能化投入+大新品周期的車型研發投入(之後有5款新車+Mona M03智駕版要發),目前單季度僅20億左右的研發費用,研發效率仍然很高。

而Non-GAAP經營利潤和淨利大超預期,主要是本季度一筆5.4億其他收入貢獻(主要政府補貼),其次由於整體毛利率超預期貢獻。

海豚投研觀點:

整體來看,小鵬一季度業績表現還可以,毛利率端略超預期的狀態,而Non-GAAP經營利潤和淨利超預期主要由於一筆5.5億的其他收入帶來的(主要是政府補貼)。

而在二季度交付和收入指引上,雖然都在預期內,但確實也都還在呈現邊際改善的趨勢,在二季度新品還未開始放量的情況下,這樣的指引已經還算不錯。

但海豚君認為,小鵬仍然是新能源車企中確定性很強的標的:

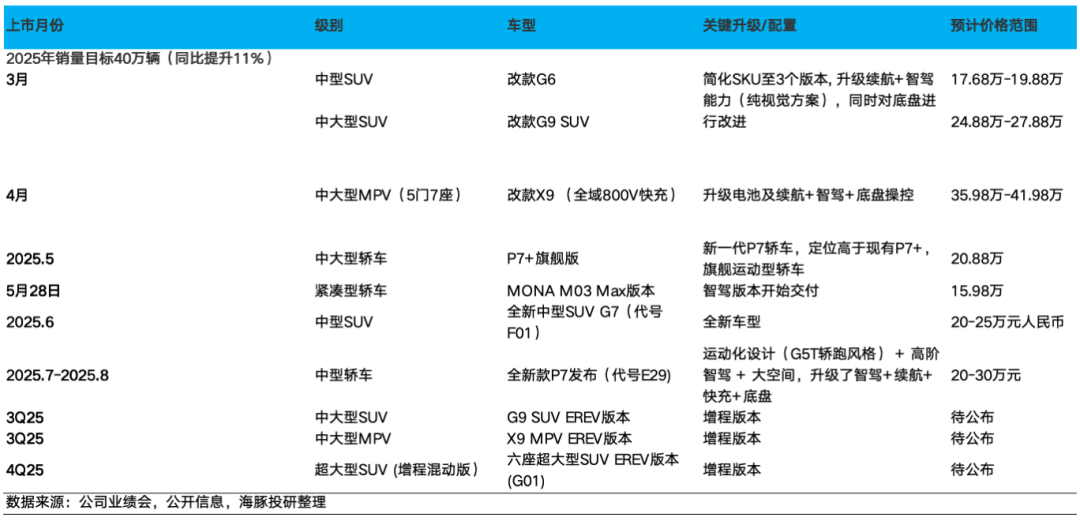

① 新品周期非常強勁:

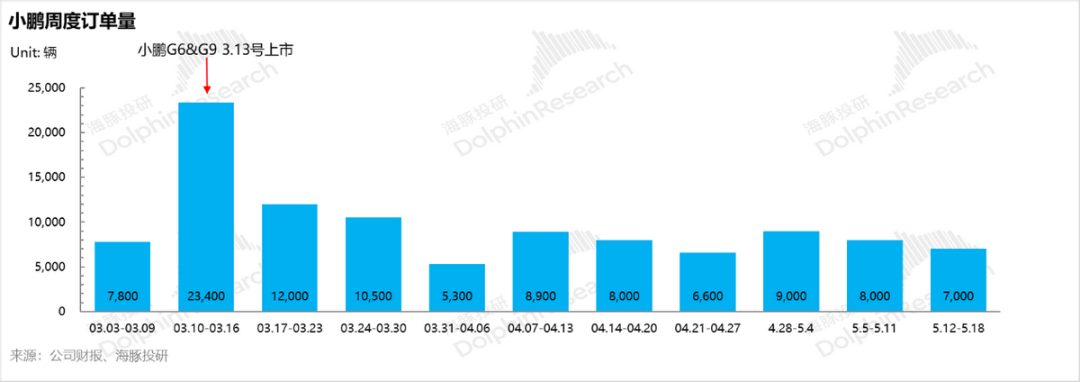

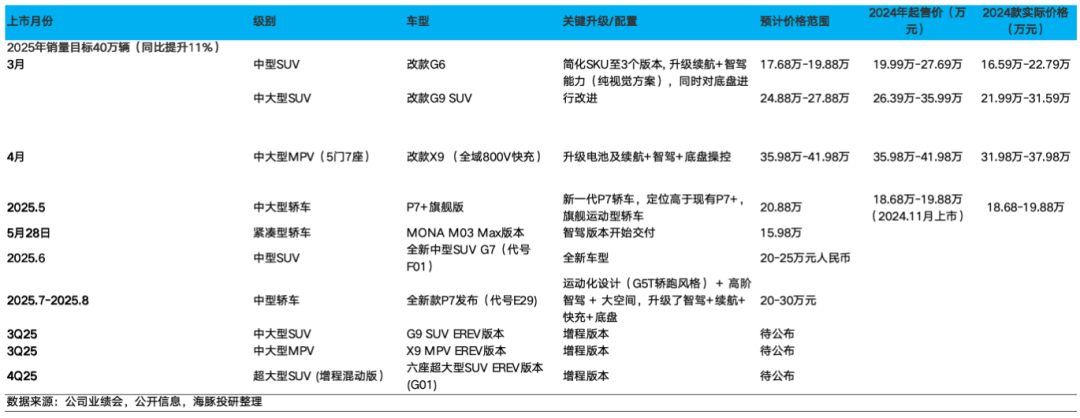

從小鵬2025年的產品周期來看,二季度末還有Mona M03智駕版本及中型SUV上市,預計開始放量都要集中在三季度,同時三季度及之後還有4款車型待發(三款增程+一款全新款P7發布),新品周期非常強勁,所以三季度及之後銷量繼續按月回升的確定性非常強。

這樣的強產品周期以及車型更新速度,也證明了幾點:

a. 小鵬供應鏈降本已做到位:小鵬在去年三季度之前,在賣車單價25萬元的情況下,僅做到了5-6個點的賣車毛利,而在去年四季度開始,已經看到了小鵬的供應鏈降本能力迅速改善,在單車收入僅15萬元情況下,仍然做到了低雙位數毛利率(包括此次改款G6+G9起售價都相比2024年大幅下調,且仍然能做到對續航和底盤的進一步升級),可以為後續小鵬繼續推出高性價比產品做鋪墊。

b. 研發效率高:小鵬一個季度僅20億的研發投入(位於新勢力中低位),但無論在推出車型的速度,還是在智駕的研發效率(目前端到端能力仍位於第一梯隊,且規劃下半年實現L3-MPI百公里接管一次),以及在三季度正式推出增程版,開啓一車雙能模式,都無疑說明小鵬的研發效率非常之高。

所以無論是從供應鏈降本到位,還是從研發效率的提升,以及整體組織架構的改善,都在表明小鵬已經調整到位,處於蓄勢待發狀態,已經具備能持續打造爆款的能力。

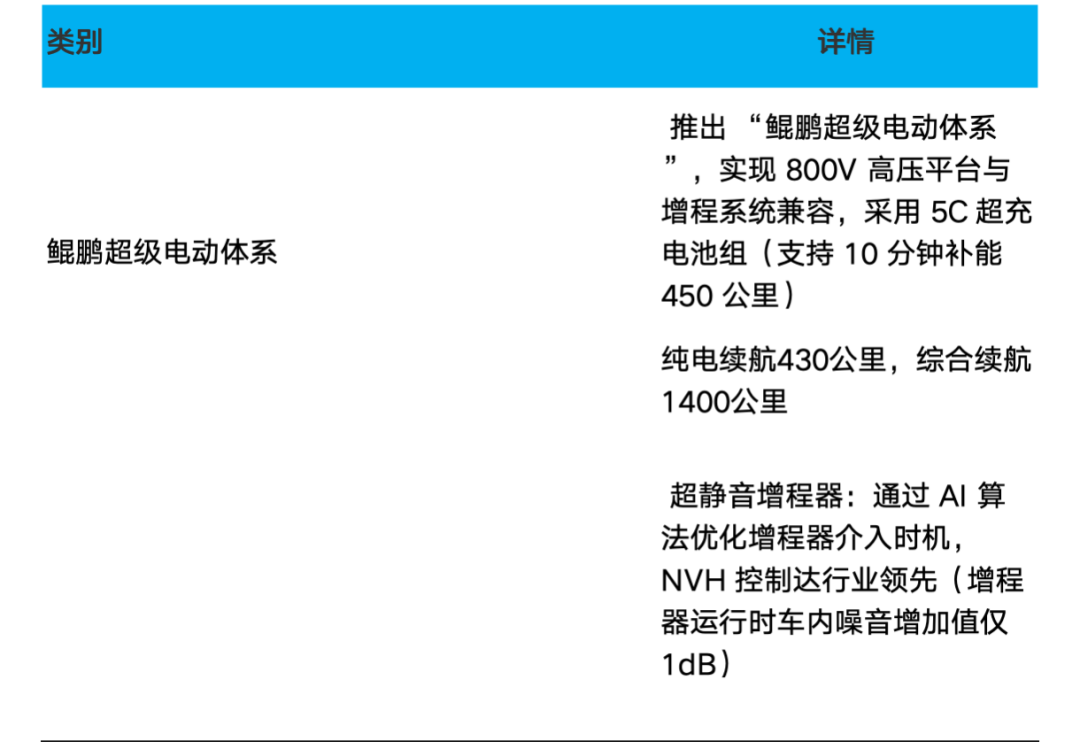

② 小鵬增程車型的銷量潛力可能被低估:

小鵬三季度開始發的增程車型,是基於「鯤鵬超級電動體系」,實現 800V 高壓平台與增程系統兼容,採用 5C 超充電池組(支持 10 分鐘補能 450 公里),而核心點其實是配備「大電池」+「小油箱」模式,能實現純電續航430公里,綜合續航1400公里,是首家將增程車型續航打到400公里以上的車企,很好地解決目前市場上增程車型純電續航短的痛點。

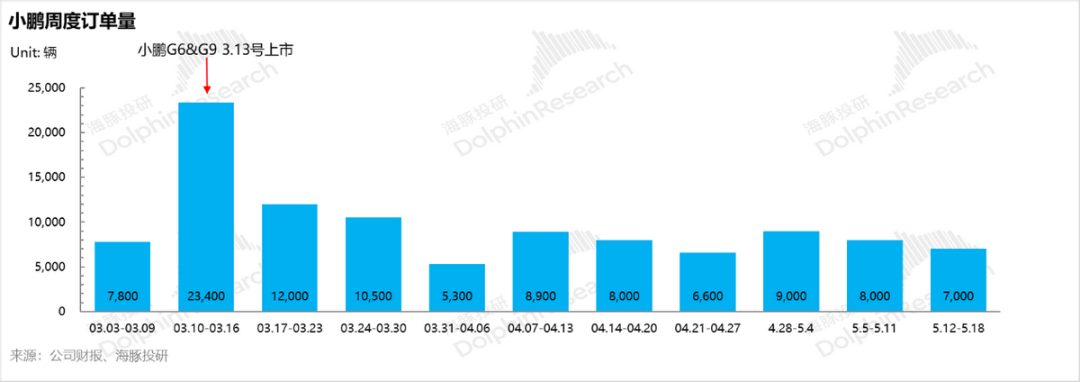

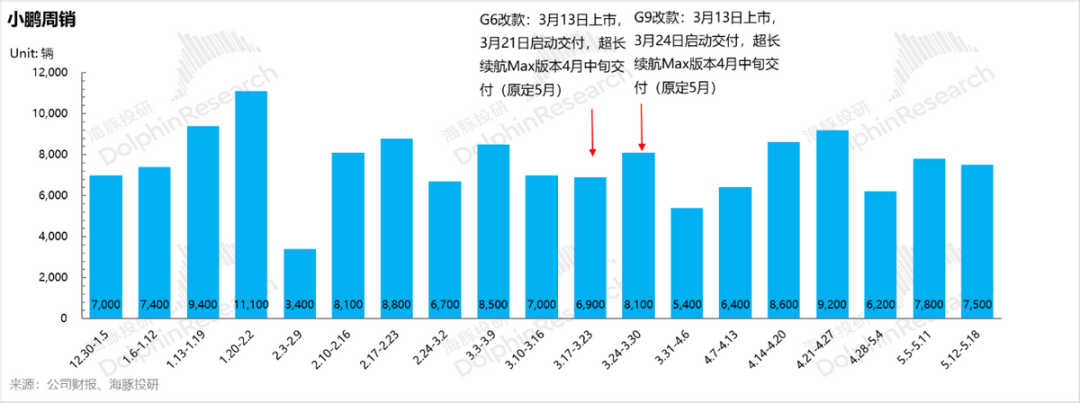

從小鵬目前的股價走勢來看,整體2025年P/S倍數其實是從一季度財報前的高點2.3-2.4倍,已經打到了目前僅1.7倍水平,而核心原因也是由於改款G6&G9的表現不及預期,所以市場基本僅按照目前的周訂單7000-8000輛,2025年全年銷量41-42萬輛左右進行定價。

但海豚君認為,在小鵬整體組織架構力已經調整到位,而走過二季度的車型平淡季之後,三季度及之後銷量繼續按月高增的確定性很大(Mona M03/G7基本都要到三季度開始放量),而三季度及之後推出的增程車型,也是小鵬正式開啓「一車雙能」的戰略,增程車型銷量潛力可能仍然被低估。

而如果按照今年45-50萬的銷量樂觀預期,海豚君認為小鵬股價至少還有將近20-30個點的向上潛力,在邊際改善的確定性仍然很強,且造車基本面仍然不錯的情況下,不妨關注一下小鵬的向上機會。

小鵬賣車毛利率表現還可以

繼續站上低雙位數水平

由於小鵬一季度的銷量已經公布,本次財報出來,投資者更關心的是仍然是汽車業務收入和毛利率情況。

而小鵬管理層之前給過指引,說一季度汽車業務毛利率是會呈現按月改善趨勢,且能站上雙位數,雖然單價因為車型結構下沉在下滑(低價小車Mona M03佔比提升),但會受益於規模效應拉動,所以本季度實際賣車毛利率走的也正如管理層指引,略超預期的狀態。

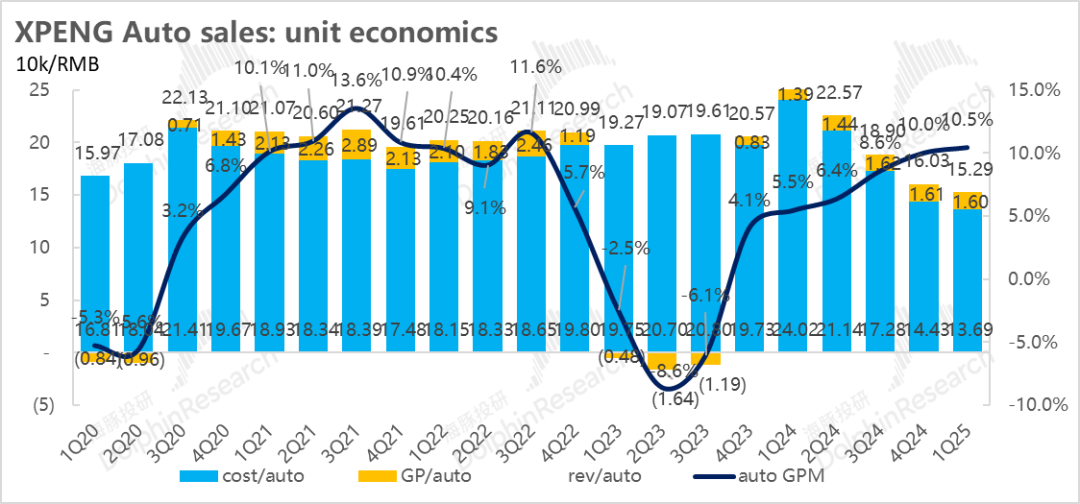

本季度實際賣車毛利率10.5%,略超市場預期10%。海豚君將從單車經濟角度拆解一下,具體來看:

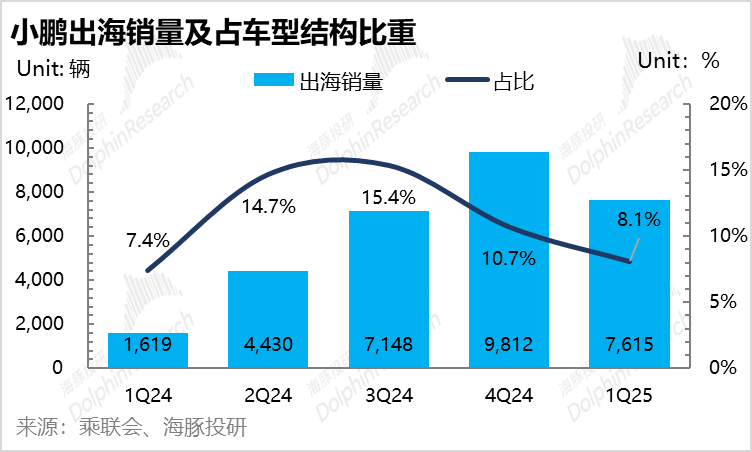

a) 單車均價:賣車單價按月下滑在預期之內

一季度基本都是賣車淡季,而小鵬一季度同樣也要清老款庫存車給折扣,同時一季度車型結構中低價小車Mona M03的佔比下滑,再加上一季度小鵬出海表現相對一般,所以賣車單價15.3萬元,按月下滑了0.7萬元,但整體在預期之內。

① 車型結構影響:

一季度低價小車Mona M03在車型結構中佔比繼續按月提升了9%,基本是小鵬一季度銷量的一半,所以拉低了賣車單價。

② 繼續清老款庫存降價:

老款G6按月去年Q4繼續降價1.3萬元(G6從去年Q4末18萬-24萬元降至Q1末16.6-22.7萬元),而老款G9按月降幅達1.4萬元(從2024Q4末23.4-33萬元降至Q1 22-31.6萬元),同時小鵬Mona M03 也有0.4萬元左右的促銷優惠。

③ 出海佔比下滑:

一季度出海銷量0.8萬輛,佔車型結構比重按月下滑2.6個百分點。

b)單車成本:按月繼續下滑0.6萬元,受到規模效應拉動

一季度,小鵬單車成本13.7萬元,繼續按月下滑0.6萬元,主要由於Mona M03+P7兩款車型熱銷。一季度銷量按月還在往上走,按月回升3%至9.4萬輛,所以規模效應拉動下單車攤折成本在下滑。

c)單車毛利:按月持平,略超預期

一季度單車毛利1.6萬元,在單價下滑0.7萬元情況下,單車成本由於規模效應也下滑了近0.7萬元,所以最後單車毛利和上季度按月持平狀態。

二季度銷量和收入指引都在預期之內

但已經在邊際改善

a) 二季度汽車銷量目標:10.2-10.8萬輛,基本和預期持平

二季度銷量指引10.2-10.8萬輛,隱含5/6月平均月銷3.35萬-3.65萬輛,相比4月銷量3.5萬輛基本無變化,也在市場預期之內,主要還是目前改款車型G6/G9/X9訂單量表現相對一般(周訂單7000輛左右,但表現平平的訂單和周銷已經把股價砸下去過了),而在二季度即將交付的新車上,也只有Mona M03智駕版本,所以小鵬準確來說大新車周期要等到三季度才能開啓,所以二季度這個銷量指引也在預期之中。

b) 收入指引隱含的單價預期在按月回升

二季度收入指引175-187億元,隱含賣車單價大概15.8萬元左右,按月回升0.5萬元,是呈現邊際改善的趨勢,雖然本次改款G6和改款G9相比2024年起售價下滑挺大,但預計二季度車型結構中的P7+/改款G6&G9佔比預計會提升, 所以賣車單價指引仍然還在繼續按月回升。

而小鵬三季度大新品周期即將開啓,包括二季度要上市的Mona M03 Max和G7都至少要在三季度開始放量,且下半年還有4款新品發布,所以二季度的相對平淡期可以被理解,也符合預期。

整體收入在預期之內

但汽車和服務兩項業務毛利率都還不錯

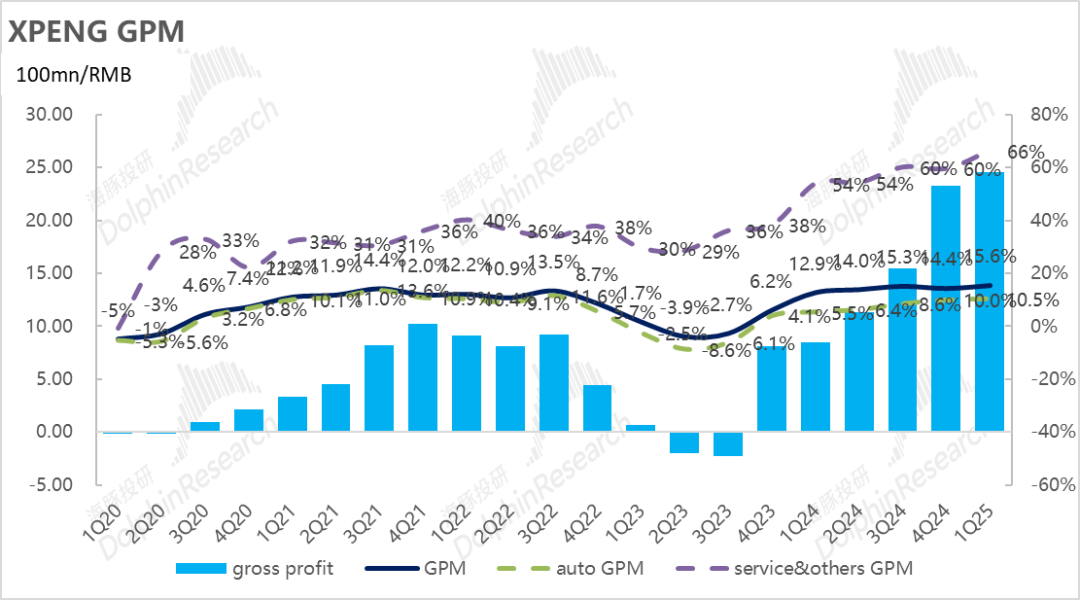

一季度小鵬實現總收入158億,基本和市場預期持平,但汽車和服務業務兩項毛利率表現都還不錯,最後帶來一季度整體毛利率15.6%,超市場預期14.8%。

a) 汽車銷售業務:規模效應降本,汽車業務毛利率仍在邊際改善

雖然本季度車型結構影響相對負面(低價M03+出海佔比提高),且還在清庫存,但規模效應由於M03和P7+兩款車型有所釋放,汽車業務毛利率仍在邊際改善,繼續站穩低雙位數水平。

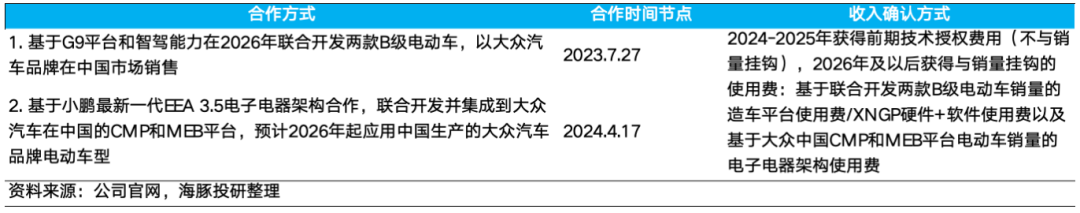

b) 服務與其他: 與大衆合作的技術研發服務費拉高了收入和毛利率

一季度服務其他業務收入14.4億,其他業務毛利率達到了66.4%,按月還在繼續拉高(其他業務毛利率按月回升6.8個百分點),也是歷史新高,仍然主要是大衆的技術服務費所貢獻,已經成為了經常性收入。

目前2025年收到的仍然是技術服務費,而2026年就開始收到基於聯合開發車型銷量的平台使用費/智駕等收入,所以這塊業務仍然有較高的增長預期。

三費控制合理

經營利潤由於政府補貼超預期

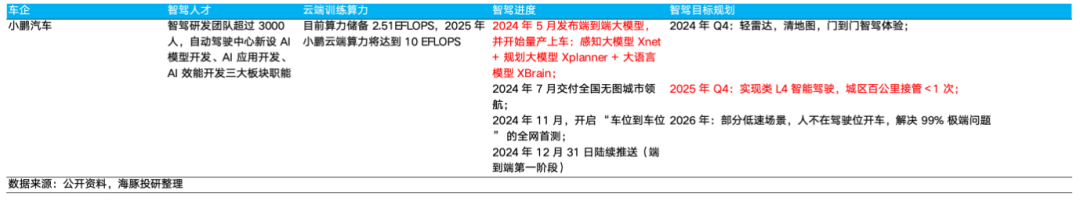

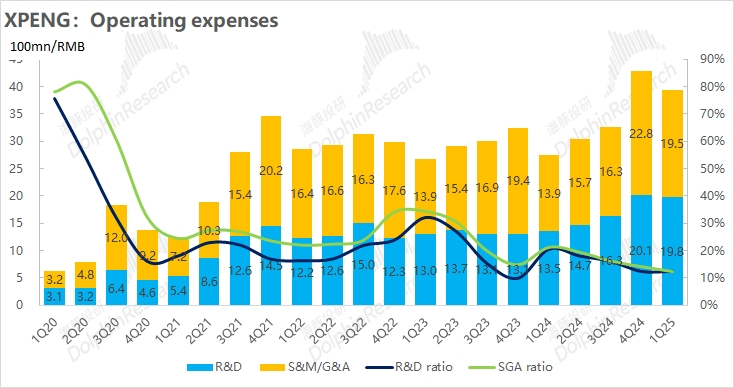

小鵬汽車定位以智能化作為核心競爭力,註定需要在智能化方面不斷的加大研發以力度形成並夯實優勢,同時公司也在深化渠道改革,通過木星計劃提升經銷比例,由直營模式向經銷模式轉型。

1)研發費用19.8億,高於市場預期18.6億

從這個季度的情況來看,小鵬的研發費用達到19.8億,略超市場預期18.6億。

但由於智能化需要持續投入,尤其小鵬以智能化作為核心競爭力,純視覺方案對算法的要求會更高,但端到端進度上仍然處於第一梯隊的領先水平,目前也是唯一把城市NOA算法下放到15萬車型的玩家(Mona M03 Max)。

而在智駕規劃上,小鵬規劃是下半年量產L3級,以及2026年量產L4級自動駕駛的規劃,所以下半年智駕預計還會繼續再升級。

而今年5月末及之後,大新品周期開啓(即將上市5款新車型),仍處於產品大年中,而這樣迅速的產品研發和上新速度,且能讓研發費用還控制在相比其他新勢力低位水平,可以看出小鵬的研發效率仍然很高,平台化SEPA2.0架構已經準備充分(平台通用化程度很高,能快速出新車),且供應鏈管理工作仍然已經到位。

2)銷管費用19.5億,基本符合預期

銷售和行政費用這個季度達到19.5億,按月下滑3.3萬元,基本和市場預期19.8億持平。

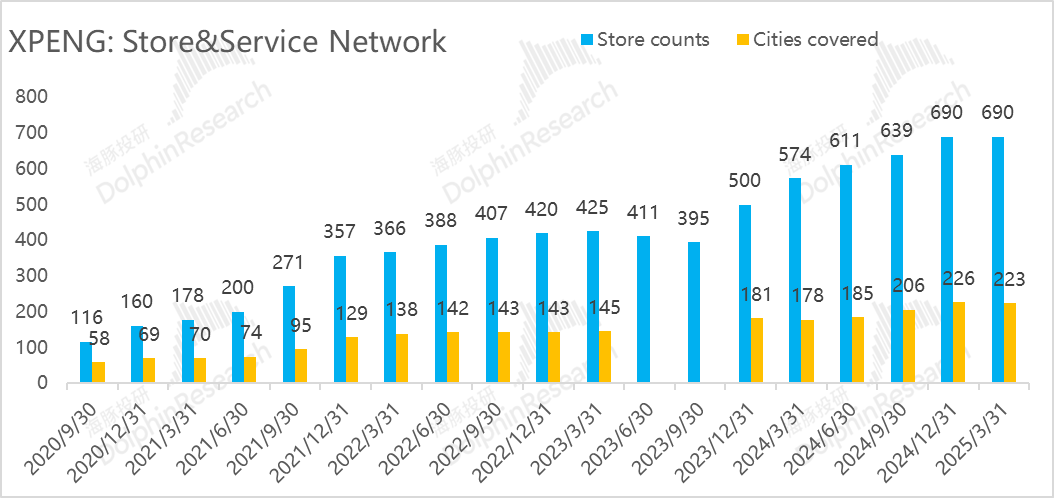

小鵬這個季度小鵬門店數和上季度基本按月持平(690家),但覆蓋城市數少了3家,可以看到小鵬應該還在做渠道變革。

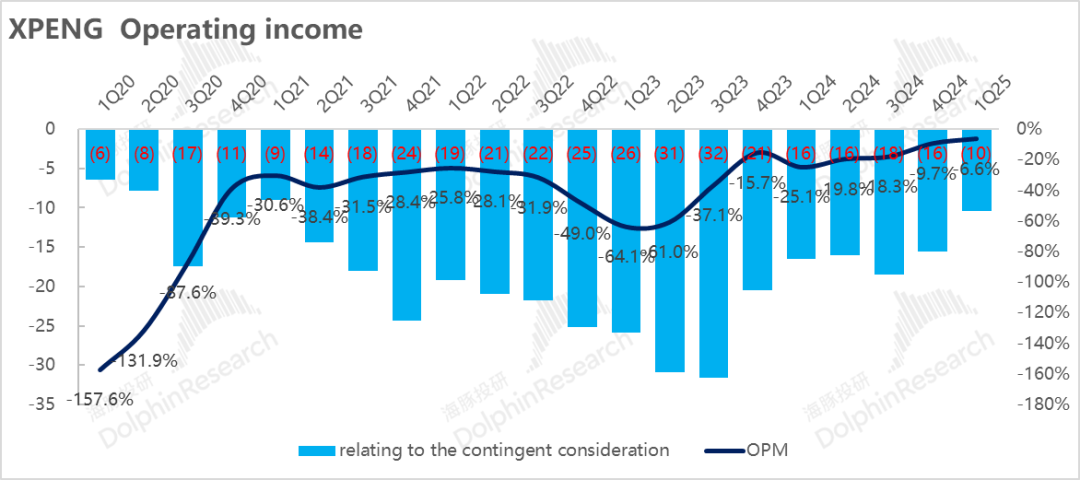

而本季度Non-GAAP下經營虧損-8億,高於市場預期的-18億的虧損,超預期10億主要由於本季度有一筆5.4億的其他收入(政府補貼所帶動),淨虧損-6.6億,高於大行預期的淨虧損-10.7億,仍然主要來自於其他收入超預期,其次毛利端也貢獻了1億的預期差增量。