摘要

2025年5月金價總體在3200至3400美元/盎司震盪,5月14日、5月15日短暫跌破3200美元/盎司2個交易日即重回3200美元/盎司以上,我們也在5月16日第一時間提示了黃金恐慌性拋盤湧出帶來買入/加倉機會。5月初受美日關稅談判進展不利影響金價一度重返3400美元/盎司,此後中美和談消息以及5月12日中美日內瓦會談超預期利好帶動金價調整跌破3200美元/盎司。但金價大周期強勢仍在,恐慌性拋盤湧出後抄底盤湧現,金價重回3300美元/盎司。月末受美國國際貿易法院暫停特朗普部分關稅影響,金價再次下探。

黃金市場旺盛的看多情緒得到了一定程度的消化,專業投資者加倉、散戶投資者拋售的組合提供了黃金較好的建倉窗口。預計「美麗大法案」將在8月美國財政部資金耗盡前在參議院通過,隨着債務上限提高,美國政府槓桿率抬升,金價中樞也將上移。預計黃金的震盪調整行情仍將持續數周,法案通過前的這段時間便是佈局做多黃金的窗口期。

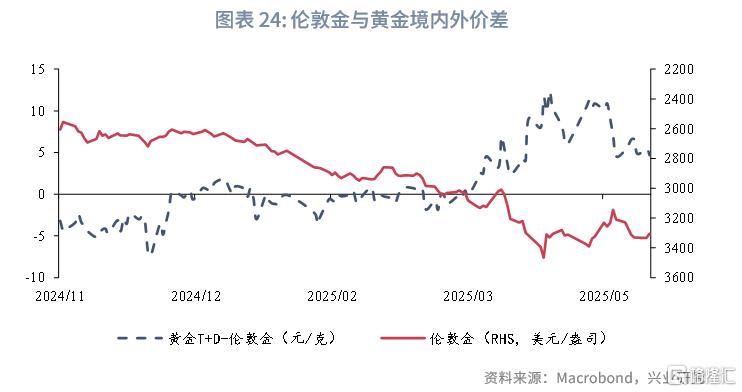

金銀比向下修復動能有所減弱。理論上黃金內外盤價差仍有回落空間。

一、市場覆盤

2025年5月金價總體在3200至3400美元/盎司震盪,5月14日、5月15日短暫跌破3200美元/盎司2個交易日即重回3200美元/盎司以上,我們也在5月16日第一時間提示了黃金恐慌性拋盤湧出帶來買入/加倉機會。5月初受美日關稅談判進展不利影響金價一度重返3400美元/盎司,此後中美和談消息以及5月12日中美日內瓦會談超預期利好帶動金價調整跌破3200美元/盎司。但金價大周期強勢仍在,恐慌性拋盤湧出後抄底盤湧現,金價重回3300美元/盎司。月末受美國國際貿易法院暫停特朗普部分關稅影響,金價再次下探。

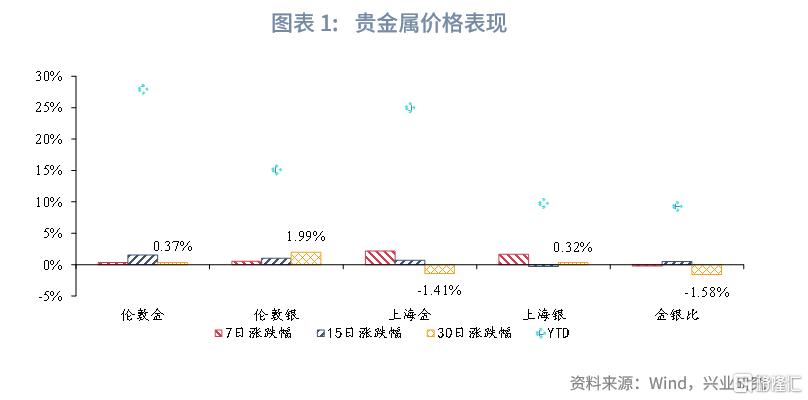

截至5月27日,相較於4月底,倫敦金上漲0.37%,倫敦銀上漲1.99%,上海金下跌1.41%,上海銀上漲0.32%,金銀比下跌1.58%。

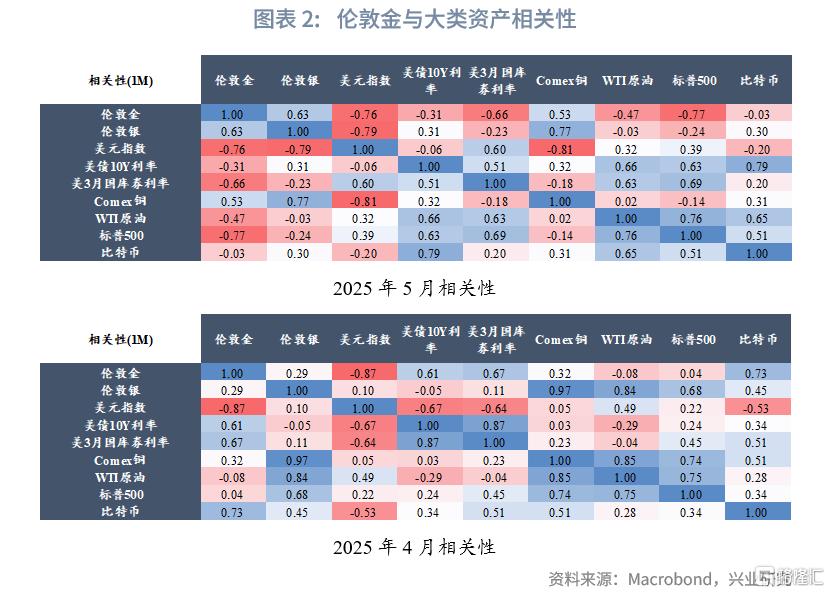

在過去的一個月中,黃金與白銀正相關性增強,與美元指數保持負相關,與美債利率和美股轉為負相關。

比價方面,2025年5月金銀比小幅回落,符合我們認為5月金銀比有向下修復需求的判斷。價差方面,5月境內外價差有所回落。

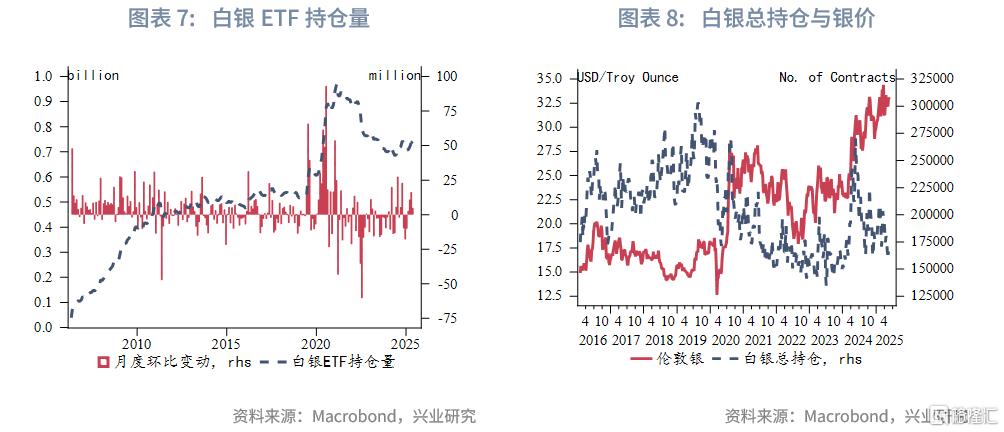

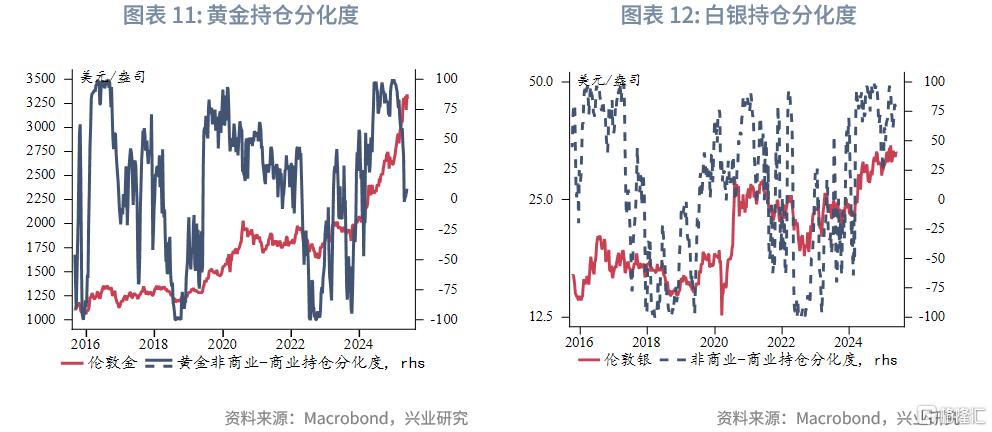

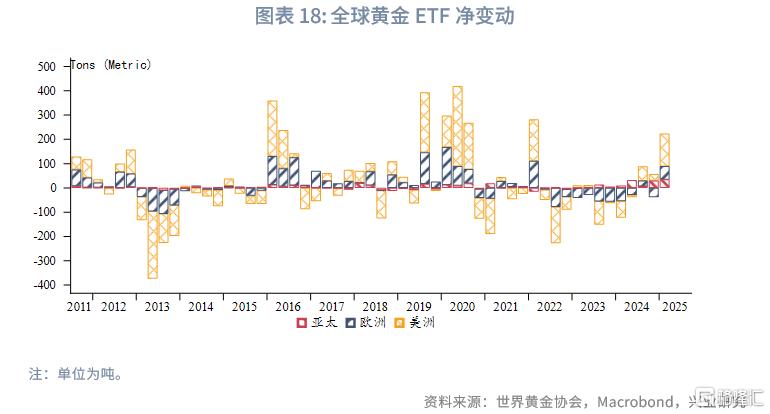

持倉方面,2025年5月黃金ETF淨流出110萬盎司,結束連續4個月淨流入。黃金總持倉量5月總體徘徊在4月水平。截至5月20日,黃金持倉分化度小幅回升至9.07。

二、交易邏輯

2.1 美國財政前景惡化、股債匯「三殺」支撐金價

5月美國市場再度上演股債匯「三殺」,誘發因素是「美麗大法案」在衆議院涉險通過,同時特朗普一度威脅6月1日對歐盟徵收50%關稅,對蘋果、三星等不是在美國生產的手機徵收25%關稅。

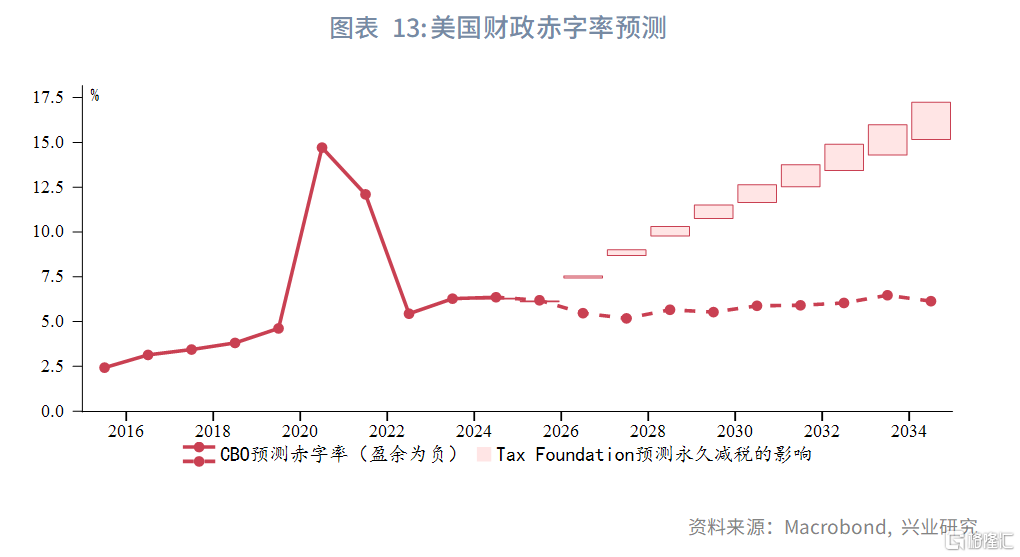

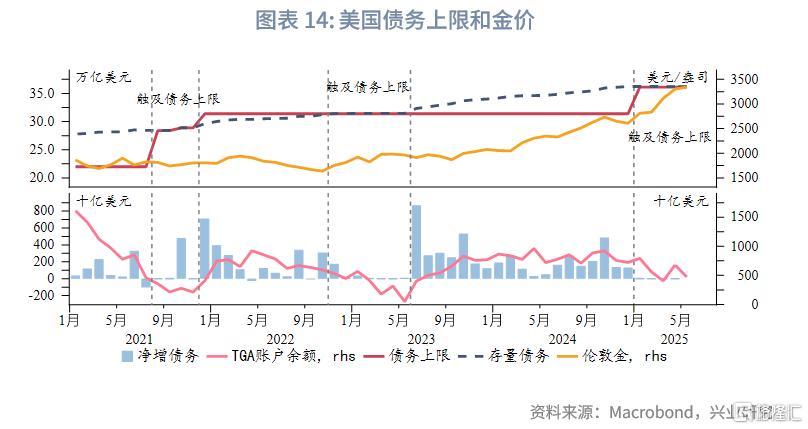

「美麗大法案」最重要的兩項內容是將2017年減稅永久化,同時提高美國債務上限。減稅永久化將使得美國財政狀況進一步惡化,財政負擔將顯著加重。根據智庫Tax Foundation的測算,減稅永久化將使得未來10年美國財政赤字增加4.6~5.4萬億美元,按此計算美國財政赤字率將突破10%,遠高於目前國會預算辦公室(CBO)預測的6%左右。未來美元體系將面臨更加嚴峻的挑戰。此前我們已經指出,金價與美國政府槓桿率高度相關。近期而言,預計「美麗大法案」將在8月美國財政部資金耗盡前在參議院通過,隨着債務上限提高,美國政府槓桿率抬升,金價中樞也將上移。法案通過前的這段時間便是佈局做多黃金的窗口期。

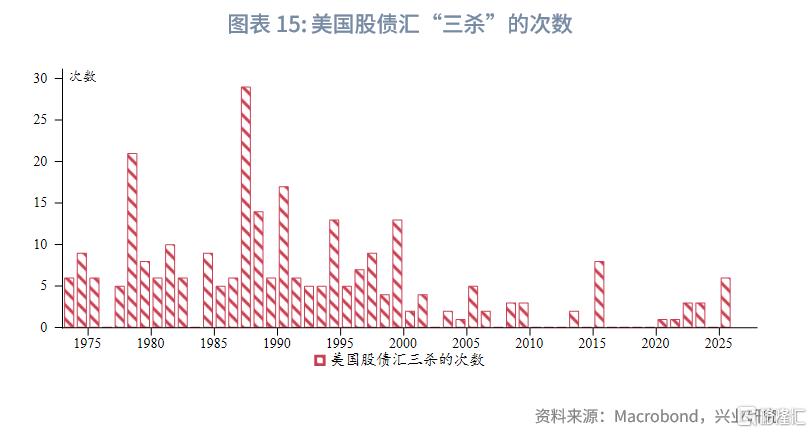

出於對美國財政前景的擔憂和美元體系的質疑,今年美國市場已經多次上演股債匯「三殺」。我們根據統計規律,定義美國股債匯「三殺」為同時滿足以下條件:單周內標普500、美元指數的累計跌幅分別超過1%、0.6%,美債10Y收益率上行幅度超過7bp。今年尚未過半卻已是2000年後出現次數第二多的年份。

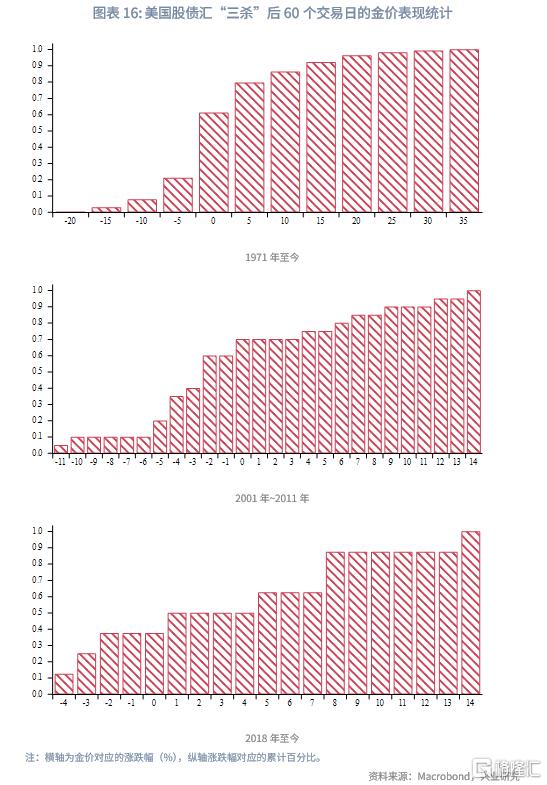

歷史上「三殺」行情出現後的金價表現如何?我們統計了自1971年以來「三殺」後未來60個交易日(約1個季度)的金價累計漲幅。從全樣本看,「三殺」後1個季度金價上漲的概率並不算高,只有近40%。在2001年至2011年的牛市中,「三殺」後1個季度金價上漲的概率僅30%。2018年進入本輪牛市以來,「三殺」後1個季度金價上漲的概率超過了60%。可見當前「三殺」行情的特殊性,其反映了市場對於美元體系的質疑達到1971年後的高峯。從升跌幅而言,當「三殺」行情出現後,金價一個季度的累計跌幅多在5%以內,最大為10%~20%。因此,即便「三殺」行情不一定能夠大幅提振金價,但金價下跌的空間卻也有限。今年4月「三殺」後的黃金最大跌幅一度達到10%,目前看多黃金已有較充分的安全緩衝。

2.2 持倉端現利好消息

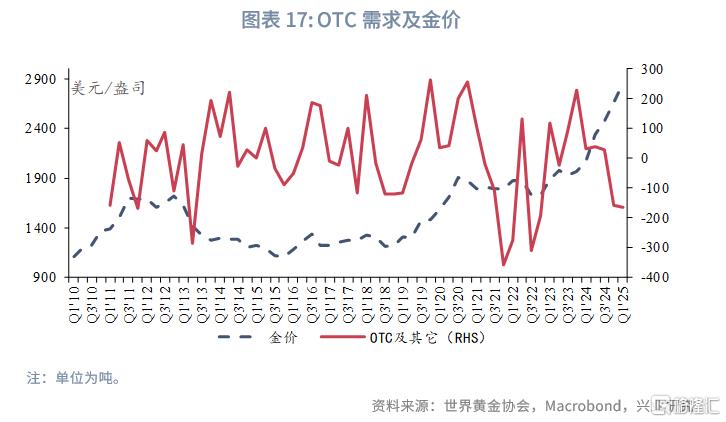

4月30日世界黃金協會發布的供需報告顯示,第一季度機構客戶對於繼續購入黃金出現了一些顧慮,這個在CFTC黃金持倉淨多自3月中旬後持續下降中也有體現,而偏散戶投資者為主的黃金ETF則受到追捧,市場情緒較為亢奮。這一對比正是我們認為4月之後金價可能出現明顯調整的原因。

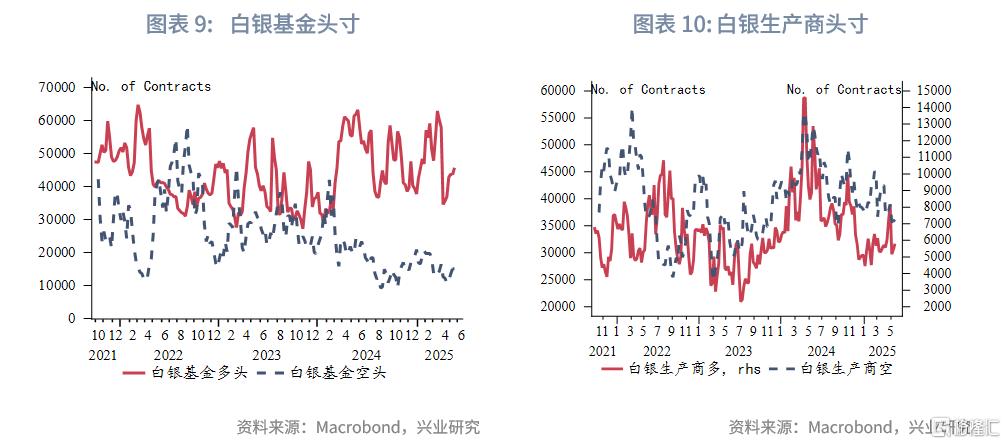

隨着4月22日之後金價的調整,特別是5月14日至15兩日的快速殺跌,市場恐慌盤湧出,當前黃金市場參與者結構方面出現了一些利好的轉變。4月29日至5月13日期間,黃金基金多頭降幅明顯放緩,空頭也持續小幅減倉,表明跟隨金價下跌基金並沒有主動沽空意願。5月14至5月20日的CFTC數據顯示,當周黃金基金多頭開始增倉,空頭繼續減倉,黃金基金淨多自3月中旬下滑以來首次出現周度增倉,專業投資者開始增持。而與此同時,4月22日之後黃金ETF連續5周淨流出,「全球最大黃金ETF(SPDR)單日流出12.7億美元,創2011年以來新高;國內黃金ETF三天淨流出超30億元,韓國「1克金條」單日拋售量超30萬件,散戶陷入「多殺多」困境」等消息發酵於網絡。專業投資者3月中旬至4月底持續降低淨多頭寸、4月底至5月中旬觀望後,5月中旬以來基金淨多首次增持,且同時散戶投資者仍在減持,這一差異化態度具有較強的看多意義。4月22日開始黃金進入震盪調整波段,未來幾周繼續逢低增持或月供買入。

2.3 黃金當前估值

2.3.1 風險溢價

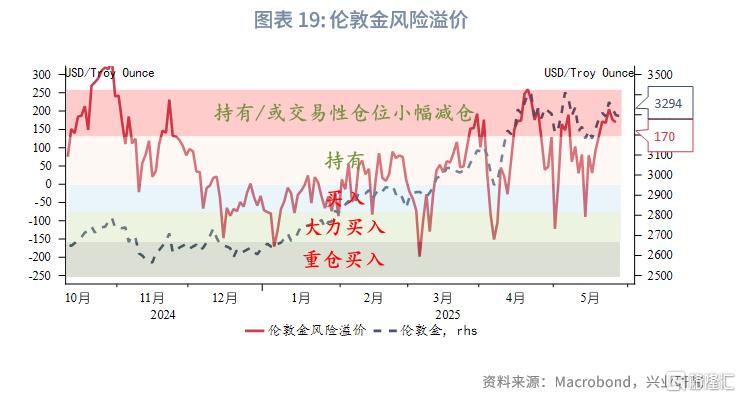

5月黃金估值頻繁在合理和高估間切換,也正對應了黃金的震盪行情。

2.3.2 持倉分化度

黃金持倉分化度回升至9.07。

2.3.3 技術擺動指標

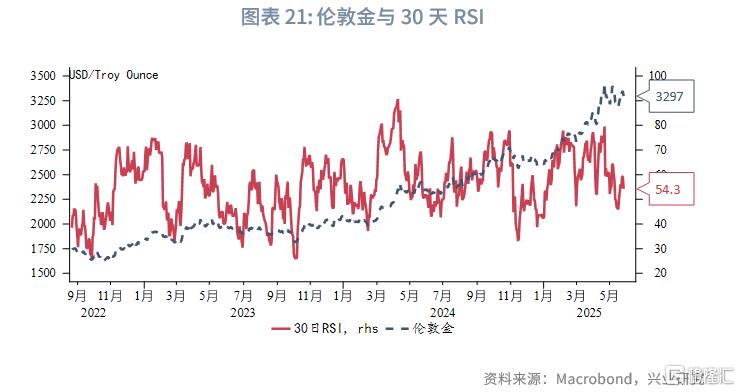

RSI回落至54.3。

根據前文的分析,倫敦金價格的偏離度監測指標匯總如下:

三、交易策略

3.1 趨勢策略:佈局做多黃金窗口期

黃金市場旺盛的看多情緒得到了一定程度的消化,專業投資者加倉、散戶投資者拋售的組合提供了黃金較好的建倉窗口。預計「美麗大法案」將在8月美國財政部資金耗盡前在參議院通過,隨着債務上限提高,美國政府槓桿率抬升,金價中樞也將上移。預計黃金的震盪調整行情仍將持續數周,法案通過前的這段時間便是佈局做多黃金的窗口期。

倫敦金關注3400、3500美元/盎司阻力位,支撐位3200、3150美元/盎司。黃金T+D關注800、830元/克附近阻力,支撐位750、730元/克。

倫敦銀初步支撐32.5、31.5美元/盎司,上方阻力34、34.5美元/盎司。白銀T+D初步支撐8000、7800元/千克,上方阻力8300、8500元/千克。

3.2 比價策略:

金銀比向下修復動能有所減弱。

3.3 套利策略:

理論上黃金內外盤價差仍有回落空間。

注:本文來自興業研究發布的《「美麗大法案」通過前的做多黃金窗口期——2025年6月貴金屬走勢前瞻》,報告分析師:張峻滔、付曉芸、郭嘉沂