為了北上資金白酒「老五」也是絞盡腦汁……

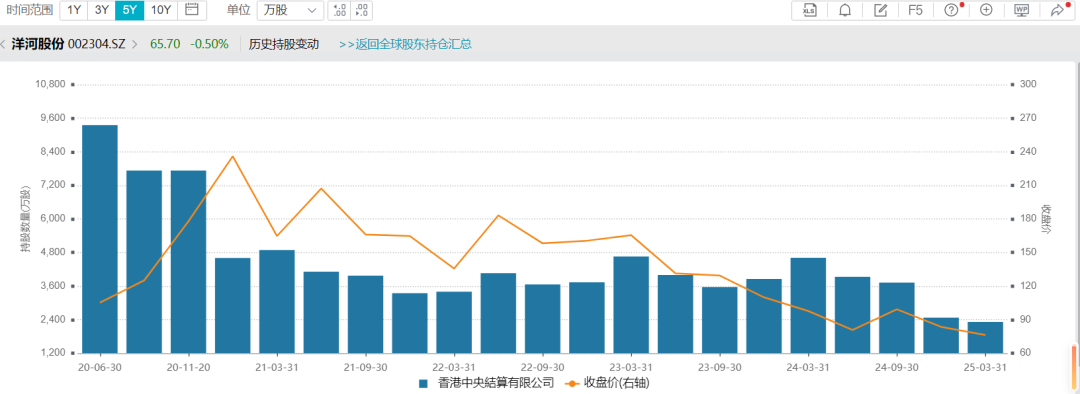

6月3日,洋河股份(002304.sz)補發了一份英文版《2024年年度報告》,受去年歸母淨利潤(66.73億元)創五年新低的影響,北上資金在連續三個季度減倉洋河的同時,又連續減倉了兩個季度。

Wind數據顯示,2024年底北上外資持股洋河2473萬股,到今年一季度又減倉158萬股,持股降到了2315萬股。在連續五個季度的減倉下,外資持股洋河的數量降至了近五年新低。

究其原因是,在2024年白酒行業的深度調整依舊,白酒「前五」中品牌力相對弱的洋河最受傷。

《產業資本》觀察發現,過去的一年中,深度調整下除了白酒行業總產量的繼續收縮之外,還有行業馬太效應的強化。這一強化並非以原有的收入規模進行,而是品牌價值。

多個白酒上市公司在其2024年年報中提到「白酒目前從渠道競爭過渡到品牌競爭階段」。比如,瀘州老窖提到「白酒營銷經歷了產品時代、渠道時代,目前正處於品牌時代、流量時代和文化時代的疊加期」;五糧液提到「(目前)存量競爭加劇、市場集中加快、結構分化加劇,優勢品牌、優勢企業、優勢產區持續引領產業穩健發展。」

不難看出,他們都提到了「品牌價值」的意義。這也是迎駕貢、酒鬼酒和金種子等弱品牌酒企,2024年收入被嚴重擠壓的核心原因。

相比之下,收入規模近年穩在白酒行業前五的洋河更加感同身受:「行業消費錨點從渠道價值向品牌價值的過渡,同樣影響了公司的市場份額。」

事實上,自2024年二季度起連續四個季度「業績雙降」,預示洋河不僅僅是品牌弱這一個問題,因為比其品牌力相較更弱的今世緣卻仍然在逆勢增長。

那麼,洋河2024年到底為什麼會遭遇「滑鐵盧」?除品牌力不強之外的缺陷外,又還有哪些原因?

這些關係着洋河能否儘快打消北上資金「出逃」的念頭!

-

最差的業績增速

年報顯示,2024年,洋河整體取得的成績為營收288.76億元,按年下滑12.83%,歸母淨利潤為66.73億元,按年下滑30.56%。

這是洋河自上市以來取得的最差業績增速。

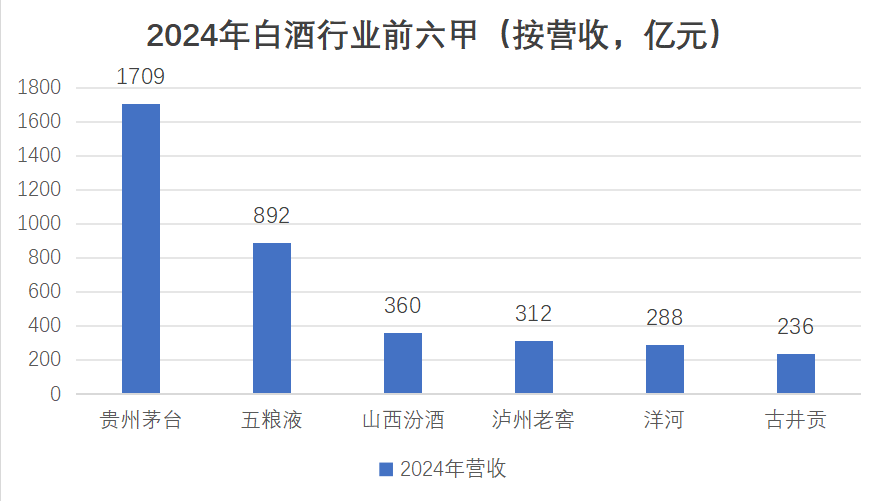

由於下滑幅度過大,洋河2024按收入規模計算的排名已經跌落至行業第五(前面分別為茅、五、汾、瀘),要知道一年前其還處於「白酒三甲(茅五洋)」的位置。

2024年,與其爭一直爭奪行業第三位置的汾酒與瀘州老窖均取得了正增長,洋河卻掉隊了。進一步從單季度變化趨勢看,洋河的份掉隊還在加速,短期內被徽酒龍頭古井貢超越,或許不再是危言聳聽。

分季度看,洋河整體呈現出來的勢頭為「江河日下」。

公司自2024年Q2起出現營收與歸母淨利潤的同時負增長後,2024年Q3-2025年Q1連續三個季度降幅尚在拉大,甚至於2024年Q4首次出現虧損。

在定調全年業績的Q1,洋河的表現堪比「暴雷」。一季報顯示,2025年Q1營收110.66億元,按年下降31.92%;扣非歸母淨利潤僅36.17億元,按年下降40.21%。

按照公司過去四年Q1佔全年營收比例的46.6%計算,洋河2025年全年的營收降幅或高達17.8%。今年古井貢只要獲得超過10%的營收增速,洋河白酒「老五」的位置大概率要拱手相讓。

從爭奪行業前三,又淪落行業前五都難保,洋河這幾年的經歷可謂是糟糕透了!

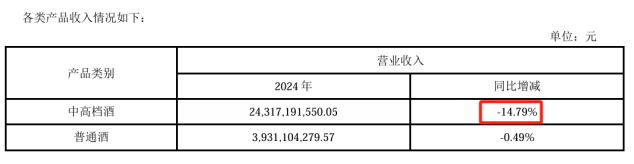

《產業資本》分析過去數年的年報發現,「中高檔酒的不受歡迎與省外市場的競爭壓力」是洋河業績疲軟的兩大核心要素。

年報顯示,「2024年洋河的中高檔酒(價格大於100元/500ml)的收入為243.17億元,佔公司總收入的84.2%,公司毛利潤的91.5%。該部分收入按年下滑14.79%」。

據了解,洋河的中高檔酒包括「海天夢」系列,以及蘇酒與珍寶坊。

據第三方渠道調研數據,2023年海之藍、夢之藍、天之藍及非藍系佔洋河中高端收入的大致比例分別為40%、32%、25%及3%。其省內產品結構按價格段位呈倒金字塔分佈,夢之藍佔比最大;省外產品結構呈金字塔分佈,海之藍佔比最大。

值得注意的是,2024年洋河夢6+和水晶夢的價格倒掛現象,比如,夢6+官方零售價650-800元,批價穩定在540-550元,終端成交價進一步下探至500元左右;水晶夢官方零售價380-450元,終端價跌至300-320元。

從上述價格倒掛可看出,經銷商甚至在虧本甩貨。受制於渠道利潤微薄,夢之藍收入遭壓縮,或許是洋河中高端收入萎縮的一個核心原因。

除了夢之藍的乏力,洋河中高端基石產品海之藍也遭遇到一定的困難。

海之藍的銷售市場主要在省外,其百億(2023年)收入體量中,省外市場至少貢獻了六成。但是,2024年,洋河省外市場收入按年下降14.35%,同時,毛利率下降3.4%,這兩項數值的降幅均高於省內市場。

這意味着,海之藍在省外市場即便實施「以價換量」的妥協策略,也止不住收入的被壓縮。

業內人士指出,受「光瓶酒替代」效應+「競品擠壓」影響,海之藍2024年省外收入約40-48億元,對應的按年降幅在15%-20%。

綜上所述,洋河中高端兩大最核心的產品——「夢之藍系列」與「海之藍系列」,目前都面臨着嚴峻的增長難題。

-

全系產品潰退

在這輪白酒深度調整之前(2021年及以前),消費升級與全國化是諸多白酒企業完成業績飛躍的兩大「飛火輪」。

洋河也不例外,其通過發力夢之藍系列(主要為「水晶夢」與「夢6+」),以及對深度經銷的執迷,完整踩到了上述兩大風口。

不過,當白酒行業的消費錨點,由渠道價值過渡到品牌價值。茅五瀘旗下的核心大單品成交價不斷下移,白酒消費「雙理性」(消費理性與價格理性)時代來臨之後,洋河高端產品缺乏品牌背書以及中端產品性價比不足的缺陷則又被放大了。

首先是夢之藍系列產品的收縮。

夢之藍的核心產品包括定位在400元左右的水晶夢,以及定位在700元價位段的M6+,以及定位超過1000元的M9。按收入規模排名依次是M6+>水晶夢>M9。

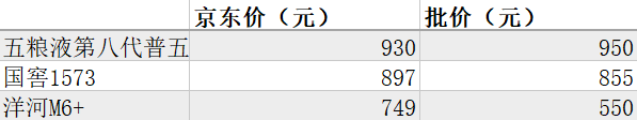

在消費「雙理性」時代進一步深化的2024年,伴隨五糧液普五及「國窖1573」實際成交價分別下探至950元與850元,高端消費者「墊一墊腳尖」就會越過洋河M6+,進而使得M6+變得有價無市,實際成交價跌至550元。

M6+價格的嚴重倒掛進而導致此前被囤貨的經銷商有苦難言——因為當時他們的批價比電商平台上的零售價還高。

事實上,洋河M6+的收縮主要是品牌力更強的五糧液普五與國窖1573價格下沉的結果。

換言之,在白酒切換到品牌競爭時代,洋河品牌力弱的短板開始被放大。

其次,夢之藍系列第二大單品水晶夢的收入遭壓縮,既有品牌力的不足,還有運營上的疏漏。

水晶夢作為洋河次高端的引流產品,價格段定位在300-400元。同時分佈在這一價格段上的產品有水晶劍、低度1573以及青花20,今世緣的國緣四K等。

就在洋河省外收入按年雙位數下滑之際,其省外第一、二市場的河南、山東卻成了汾酒青花20狂奔的曠野。

數據顯示,2024年,汾酒在山東及河南市場均呈現出全系列出貨量增長的局面,其中青花20是這一增長的主要來源。

具體到渠道利潤端,2024年在河南市場一瓶青花20的終端利潤在30-50元,一瓶水晶夢的終端利潤僅為10-20元。微薄利潤下,經銷商推廣水晶夢的意願自然不高。

而在洋河的大本營江蘇市場,水晶夢也遭到同價位段競品今世緣國緣四開的擠壓。券商研報顯示,2023年,國緣四開在省內400價位段的市佔率為28.6%,高於水晶夢的21.4%。2024年,這一差距還在被拉大。

業內人士稱,國緣四開此前用「商務硬通貨」的標籤強化了其高端形象;其次在終端運營上國緣四開價格穩定,很少促銷繼而保證了渠道利潤。反觀洋河水晶夢,其2024年促銷頻繁,不斷壓縮渠道利潤,導致經銷商不願去推廣。

如此一來,由於渠道利潤與運營精細化上趕不上對手,洋河水晶夢在江蘇省內的競爭力逐漸被國緣四開甩開。

令人擔憂的是,洋河百億大單品海之藍仍未解決消費者對其「廣告酒」的吐槽。2024年,海之藍在省外市場收入大幅下滑。業內認為,其主要遭到汾酒玻汾、金劍南以及地產酒等更具質價比白酒的擠壓。

今年3月份,洋河為保證渠道利潤推出第七代海之藍,新款海之藍雖然宣稱酒體升級(3年基酒+5年調味酒),但消費者反饋口感提升不明顯,普遍質疑其「只換包裝不換品質」 。

從M6+到水晶夢,再到海之藍,洋河銷量下滑是全系列的。其中,夢之藍等次高端系列的下滑,反映出洋河品牌力弱的短板;海之藍的下滑則反映出洋河中低端產品的質價比還有待提升。

顯然,當「品牌價值」與「優質酒質」成為白酒行業新的競爭風向標時,洋河想要止住頹勢還得迴歸「好產品與好品牌」的基本功。

(本文基於公開數據與資料分析,尚不構成任何投資建議。)

(文章來源:產業資本)