來源:源Sight

作者 | 王言

內外因素夾擊下,lululemon正面臨增長挑戰。

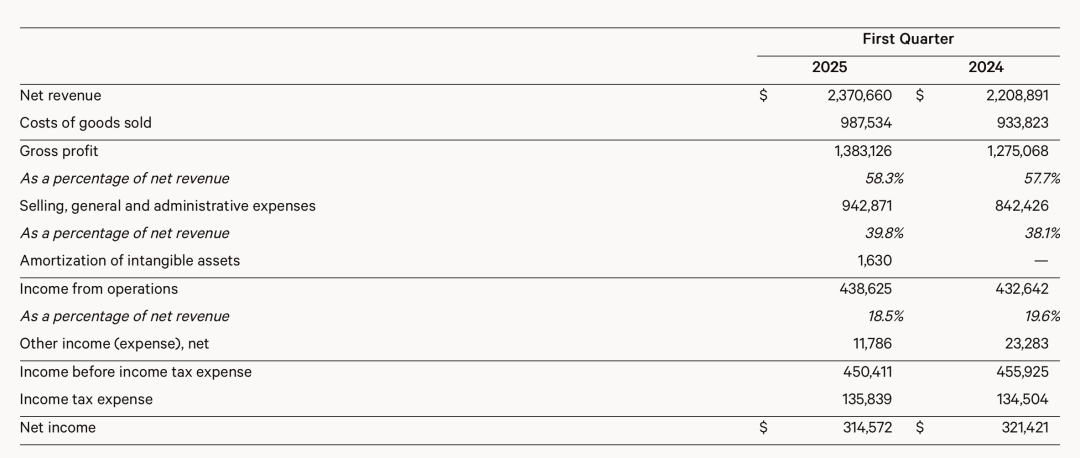

6月5日,lululemon發布2025財年第一季度財報。財報顯示,2025財年第一季度,lululemon淨營收23.71億美元,按年增長7.32%;淨利潤3.15億美元,低於上年同期的3.21億美元。

來源:企業財報

來源:企業財報lululemon首席執行官卡爾文·麥克唐納(Calvin McDonald)表示:「在第一季度,我們在各個渠道、各個品類以及各個市場(包括美國市場)都實現了增長,這體現了我們商業模式的持續強勁和靈活性。」

雖然管理層對當季度公司的表現大加讚賞,但lululemon未來的增長前景卻充滿不確定性。

lululemon預計,2025財年淨營收將在111.5億美元至113億美元之間,同時,該公司下調2025財年稀釋後每股收益至14.58美元至14.78美元之間,均低於分析師的預期。

lululemon首席財務官梅根·弗蘭克(Meghan Frank)表示,公司的全年業績預期基於假設目前美國對中國徵收30%的額外關稅,並對該零售商進口的其他國家商品徵收10%的額外關稅。

有分析師表示,其核心擔憂在於4月開始生效的關稅政策會對lululemon的供應鏈帶來成本壓力。財報發布當天,lululemon盤後股價下跌近20%。

越來越依賴中國

和此前一段時間一樣,還在持續增長的中國市場,成為lululemon的業績支柱。

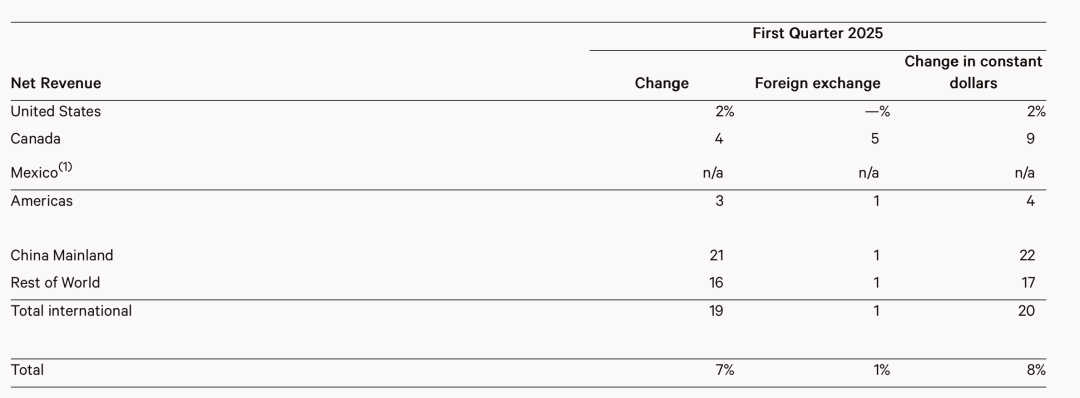

2025財年第一季度,lululemon在中國大陸市場營收按年增長21%,帶動國際業務營收按年增長19%,增速在全球市場排在第一位。

來源:企業財報

來源:企業財報相比之下,美洲地區作為lululemon的大本營,一季度營收按年增長僅3%。同時,可比銷售額還下降了2%。

對此,lululemon表示,公司在美洲的門店客流量下降,部分反映了經濟不確定性、通脹壓力、消費者信心下降以及可自由支配支出的變化。

事實上,除了高失業率、通脹危機等因素之外,Lululemon美洲市場表現疲軟的原因,還有Alo Yoga等新興品牌帶來的衝擊。據媒體報道,Alo Yoga的銷售額已經從2020年的約2億美元增長至2022年的10億美元。相比之下,近年來Lululemon一直面臨創新力不足的質疑。

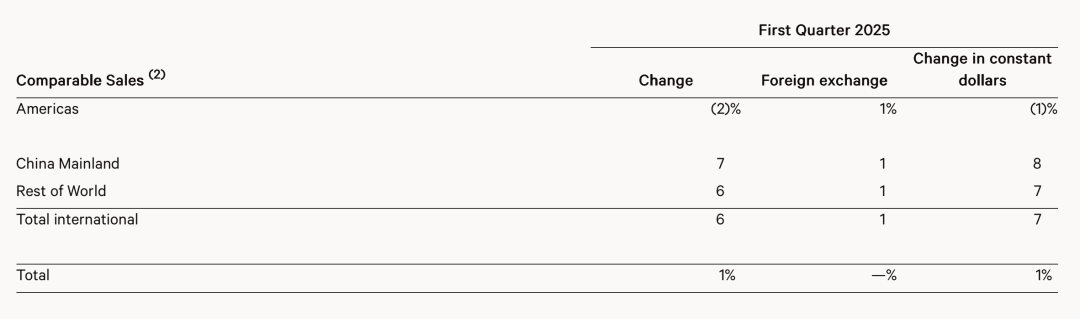

相比美洲市場,中國市場的高增速得益於門店網絡的快速擴張以及可比銷售額大幅提升。2025財年第一季度,lululemon在中國大陸可比銷售額按年增長7%,領先於其他地區。

來源:企業財報

來源:企業財報數據顯示,截至2025財年第一季度末,lululemon在中國大陸的直營門店數量為154家,較2024財年第四季度末淨增加3家,lululemon總門店數量則增至770家。

而在2024年,Lululemon新增門店56家,年內中國大陸市場新增24家門店。同時,包括美國、加拿大、墨西哥在內的佔總營收約75%的美洲市場,全年新增門店僅24家。

關稅壓力

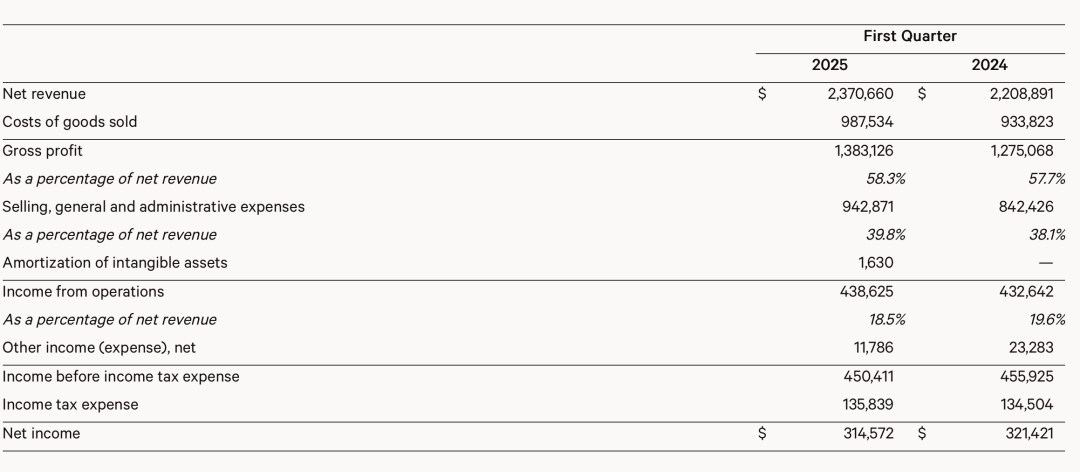

值得注意的是,lululemon第一季度的淨利潤出現2021年以來的首次下滑。2025財年第一季度,lululemon淨利潤按年下滑2.13%至3.15億美元。而在報告期,lululemon的毛利率為其實還從57.7%增長至58.3%。

從財報看,lululemon第一季度淨利潤下滑的原因,與其成本上升有關。報告期內,lululemon銷售、一般及行政費用增加約1億美元,按年增長11.92%,所得稅費用增加133.5萬美元,按年增長1%,而毛利潤等其他收入的增長無法完全抵消上述因素帶來的影響。

來源:企業財報

來源:企業財報此外,在財報中lululemon提到了關稅對公司的經營的影響,其表示,「近期對進口到美國的產品加徵的關稅,以及其他國家的貿易舉措,可能會對我們的業務產生不利影響。」其中,自2025年4月加徵關稅以來,公司在美國的庫存成本已增加,這可能會導致毛利率和經營收入大幅下降。此外,更高的關稅可能會引發美國及全球宏觀經濟波動,進而可能影響消費者需求。

由於採用代工體系,lululemon對供應鏈格外敏感。以2024年為例,Lululemon產品的主要生產地位於亞洲,其在越南製造的產品佔40%,柬埔寨佔17%,斯里蘭卡佔11%,印度尼西亞佔11%,孟加拉國佔7%,其餘產品在其他地區製造。

若lululemon不採取應對措施,代工廠的成本優勢可能因關稅調整的連鎖反應被抵消,甚至進一步壓縮利潤空間。

根據McKinsey&Company此前發布的報告,84%的體育用品高管擔心地緣政治環境對其業務的影響,今年可能增加的關稅可能會對體育用品行業產生重大影響,特別是在定價和供應鏈管理方面。

漲價難題

和耐克等巨頭一樣,為了減輕高關稅的負面影響,lululemon也祭出漲價大法。

lululemon表示,公司正在採取措施的部分財務影響,這些措施可能包括優化採購渠道、與供應商談判、削減成本以及有選擇地提價。在財報後的電話會議上,梅根·弗蘭克透露,公司將對一小部分產品進行價格上漲,但幅度不大。漲價將從本季度後半段和第三季度開始。

目前尚不確定lululemon未來將具體針對哪些產品和區域進行提價,但至少從中國市場來看,其提價策略或將遭遇一定的阻力。

長期以來,lululemon在中國等市場都秉承着「不打折宗旨」,但在高庫存壓力下,這一策略似乎有所動搖,而在此時上調產品價格,效果可能不盡人意。

比如在最近各大電商平台的618活動中,lululemon就在天貓上線各類優惠券,還可以疊加使用電商平台88VIP消費券。此外,lululemon也開始進入各地的奧特萊斯渠道。

來源:企業財報

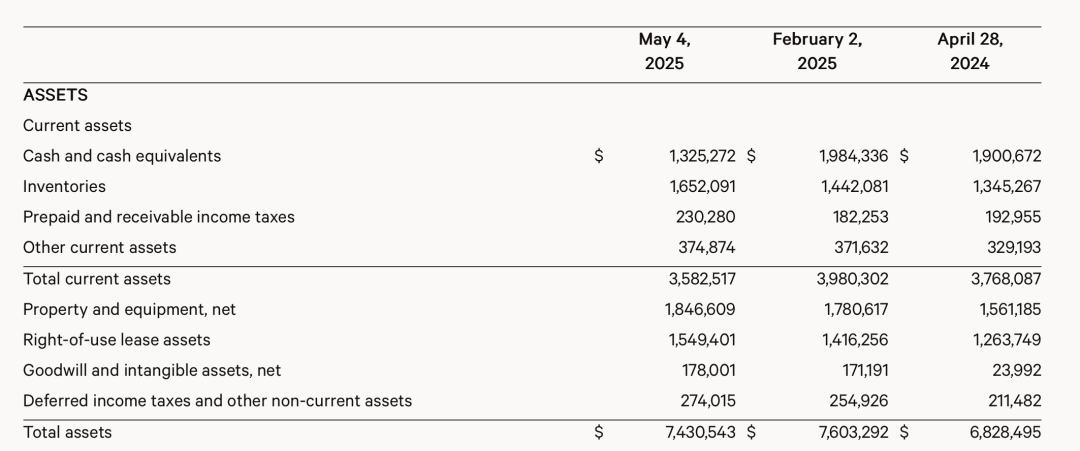

來源:企業財報傑富瑞分析師Randal Konik此前表示,對lululemon投資者來說,另一個可能令人擔憂的信號是未售出的庫存堆積如山。財報顯示,截至2025年5月4日,lululemon的庫存相比去年4月28日增長了22.81%,相比今年2月2日增長14.56%。

可以說,在高庫存壓力下提價,lululemon可能需要嘗試更多辦法。

而在推動品牌實現整體增長方面,近年來,lululemon在持續進行品類拓展。

2022年4月,lululemon開啓五年增長計劃「power of three×2」,其預計到2026年淨營收從2021財年的62.5億美元增加一倍至125億美元。其中,男裝業務營收將翻倍。

財報顯示,2025財年第一季度,lululemon女裝業務營收按年增幅為6.96%,男裝業務營收增幅為7.73%。但從佔比看,女裝業務依然佔據lululemon超過六成,男裝業務貢獻依然有限。

另一方面,持續進行渠道下沉,也是lululemon破局的策略之一。從lululemon近年來在中國市場新增門店的選址看,主要集中在二、三線城市。

lululemon線下門店

據此前lululemon透露,公司計劃2025年新增30家位於三線城市的門店,重點佈局長三角、珠三角經濟強縣(如崑山、義烏)。

另外,按照lululemon2025財年的規劃,預計全球計劃淨新增40家至45家店,其中北美約為10家至15家,國際市場的新增門店,大多數講開在中國市場。

不過,作為高端運動品牌,lululemon的下沉計劃,自然也是一把雙刃劍。

這一舉措能讓其在開拓新消費羣體的同時,增加消耗庫存的渠道。但同時,隨着價格和渠道體系的下沉,此前中產羣體也會因為品牌光環流失,轉向其他的品牌。

另外,當前越來越多與lululemon定位接近的品牌,正在進入中國市場。比如Alo Yoga正在全球持續擴張,在未來有望進入中國;去年,安踏收購了MAIA ACTIVE,瞄準女性運動市場;其他平替白牌的崛起,也讓lululemon面臨競爭壓力。

2024年,lululemon營收成功突破百億大關,但如今,在關稅、庫存等壓力下,想要繼續保持增長,已經有很多難題擺在它的面前。

部分圖片來源於網絡,如有侵權請告知刪除

特別聲明:以上內容僅代表作者本人的觀點或立場,不代表新浪財經頭條的觀點或立場。如因作品內容、版權或其他問題需要與新浪財經頭條聯繫的,請於上述內容發布後的30天內進行。