拼多多的高壓增長:一季度營銷費用334億創單季新高淨利降47%

增收不增利或許只是一段歷程的開始……

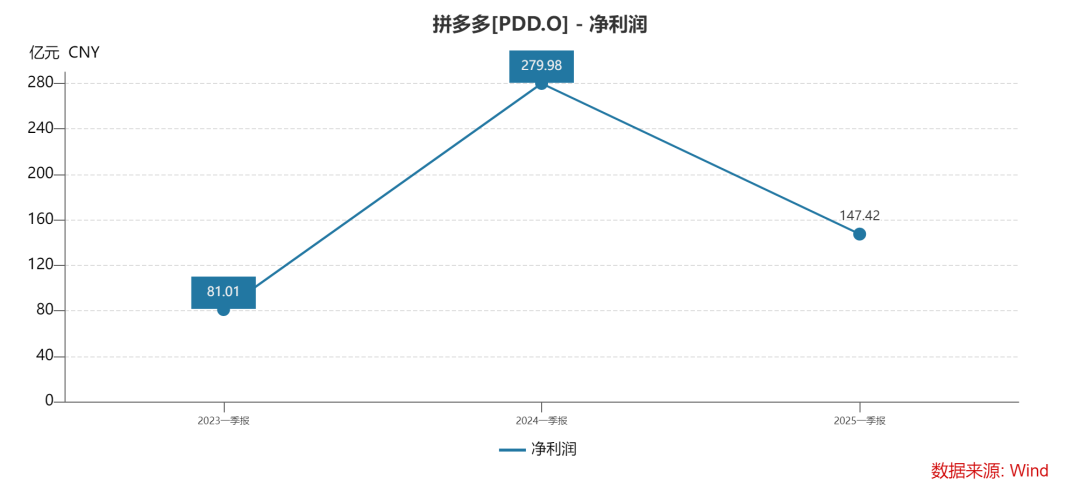

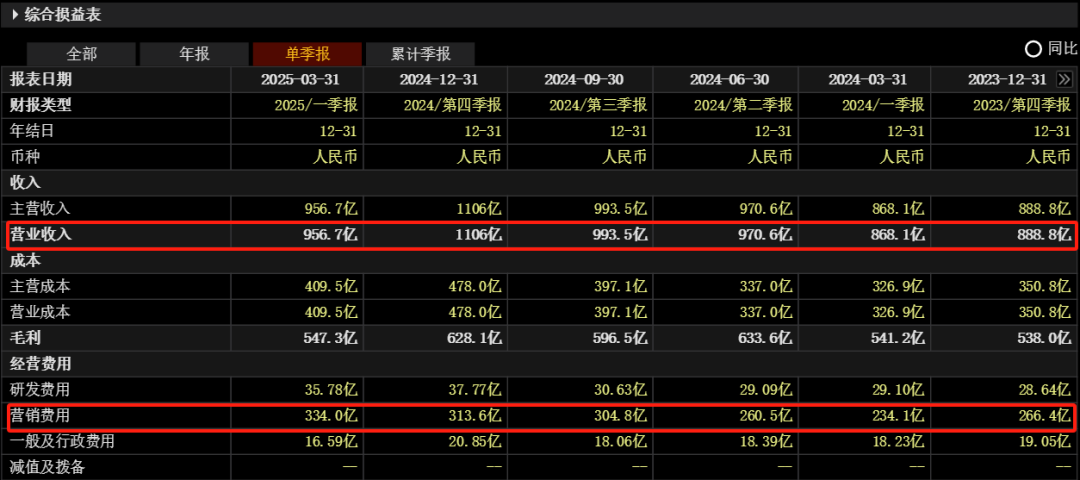

近日,拼多多(PDD)發佈了2025年第一季度財報(未經審計)。報告期內,總營收同比增長10%,達956.72億元;但淨利潤同比下降47%,僅爲147.42億元。這是公司上市以來最陡峭的一次利潤滑坡。

市場第一反應是恐慌。Wind顯示,財報發佈後的兩個交易日,即5月27日及28日,拼多多美股盤後股價累計下跌超18%。

建銀國際隨後將目標價從145美元下調至135美元,這一調整基於拼多多2025年第一季度業績不及預期,主要原因是交易服務收入驟降和銷售營銷費用激增。

這家市值曾一度超越阿里巴巴的電商平臺,正面臨一系列結構性挑戰:從業內激烈的補貼內捲到海外市場的監管高壓,從平臺生態的張力到治理機制的透明性壓力。如今仍在增長的拼多多,或許只能犧牲更多的利潤空間去應對挑戰。

這意味着,拼多多也到了必須解釋“增長質量”的時候。

營銷費用創單季歷史新高

在拼多多過去的增長故事中,營銷費用是驅動用戶規模擴張和交易增長的主要槓桿。

2025年第一季度,這項支出同比增長43%,達到334.03億元,創下單季歷史新高,銷售費用率則由上一季度的28%升至35%。

但這一次,增長的彈性已不如過去明顯。拼多多在財報中沒有公佈用戶新增和DAU(日活躍用戶)變化。這讓人懷疑,高投入的邊際效益是否正在遞減。

事實上,拼多多在財報中已坦言,“隨着業務規模的擴大和挑戰的出現,我們預計增長速度會放緩。第一季度外部環境的變化進一步加速了這一趨勢。”

這一表態雖顯得剋制,但也在一定程度上反映出,拼多多正在經歷“高投入、低增效”的階段性轉折。曾經幾億元便可撬動千萬級用戶的高速擴張效率,或許已經難以複製,如今鉅額投入是否更多是在維繫基本盤?

爲了穩定平臺生態結構,拼多多自2024年起將“百億補貼”計劃常態化,並持續推出以“千億扶持”爲核心的中小商家支持政策。

根據西南證券研報,公司在2024年8月至年底陸續推出多項讓利舉措,如退款訂單自動返還基礎服務費、“先用後付”訂單的技術服務費率從1%下調至0.6%、店鋪保證金門檻由1000元降至500元,以及爲偏遠地區商戶承擔中轉物流費用等。同時,一些參與平臺活動的商家還能獲得廣告支出返還,用於提升店鋪曝光與轉化。

這些以“降費提效”爲目標的政策構成了拼多多電商生態構建的核心機制,一方面以低價商品吸引用戶,另一方面通過佣金減免與流量激勵提升商家留存率。它們曾是拼多多跑贏競爭對手的關鍵變量。

然而,到了2025年,內外環境的變化正令這套模式面臨壓力:用戶行爲趨於理性,商家盈利預期下降,平臺補貼的邊際效用逐步遞減。儘管拼多多本季度仍維持營收的兩位數增長,但47%的淨利潤下滑已成爲財報中最受關注的指標,因爲它出現在行業其他主要參與者增長的時間節點。

2025年第一季度,阿里巴巴和京東財務表現依然穩定。阿里在2024年4月至2025年3月的財年中淨利潤同比增長63%,京東則在2025年第一季度淨利潤同比增長53%。

多家分析機構指出,拼多多近年來加碼生態建設和商家扶持無疑在短期內對利潤構成壓制,而更深層的虧損壓力則來自其海外業務Temu。

在業務尚未實現規模化盈虧平衡的前提下,Temu的履約成本與全球化投入持續拖累拼多多整體的財務表現。雖然拼多多強調“長期主義”和“戰略耐心”,但在資本市場的視角下,這一類投入若無法儘快形成閉環,或會對其估值和信心形成反噬。

Temu全球化的關稅壓力

拼多多試圖通過Temu走出一條不同於傳統平臺的全球化路徑。這項業務自2022年起上線,2023年在北美市場迅速崛起,曾連續數月位居美國App Store購物類下載榜前列。

長期以來,Temu依託“低價+中國供應鏈+免費直郵”的組合策略,在北美與歐洲市場實現快速滲透,併爲拼多多打開了海外想象空間。

如今,這一商業模型正面臨來自多國政策層面的實質性約束。

2025年5月,美國政府正式終止對來自中國的小額直郵包裹的關稅豁免政策。根據新規,所有價值不超過800美元的包裹不再享受免稅待遇。由於平臺大量訂單集中在這一價格帶,這項政策調整對其整體利潤結構構成直接衝擊。

與此同時,歐盟也在推進一項擬於2028年實施的新政,計劃對所有小額直郵包裹徵收2歐元處理費,並對使用海外倉中轉的商品降至0.5歐元。考慮到中國電商企業目前在歐盟小包裹進口中佔比高達91%,該政策被廣泛認爲是對以Temu爲代表的跨境平臺提出的結構性調整信號。此外,日本政府亦已在2025年5月啓動對其長期小額包裹免稅政策的審查程序,釋放出監管趨嚴的明確信號。

面對政策端帶來的壓力,Temu正加速推進本地化轉型。在多個主要市場,Temu相繼推出“本地賣家入駐”“本國庫存優先履約”“說明書標準化”等措施,構建“本地對本地(L2L)”的供應鏈模式。

以墨西哥爲例,自2025年4月起,凡在本地註冊的中小商戶,均可通過Temu直接銷售本地庫存商品,無需依賴中國發貨。同樣,在歐洲市場,Temu提出未來要實現“80%的訂單由當地完成履約”的目標,以減輕關稅與海關處理費對交易成本的影響。

在履約層面,Temu開始與DHL等本地物流服務商展開合作,在歐洲和中東多個地區建設倉配體系。以日本市場爲例,Temu已上線“半托管”模式,並設立3500日元包郵門檻,以控制邊際成本。公司還逐步建設本地客服團隊,提升消費者響應時效與售後處理能力。

儘管本地化轉型帶來了策略上的靈活性,但短期成本負擔的上升不可忽視。

浦銀國際在研報中指出,美國新關稅政策的影響將在2025年第二季度逐步體現,Temu海外業務將面臨更嚴峻挑戰,尤其在履約成本、人力運營與商品合規性方面壓力陡增。

天風證券則認爲,隨着Temu自3月中旬在北美啓動半托管運營,其對平臺交易服務收入的影響也將逐步顯現:一方面監管風險有所轉嫁,另一方面平臺貨幣化率(即佣金抽成效率)或因此下行,影響整體服務收入結構。疊加美國取消800美元以下包裹免稅政策帶來的履約成本上升,Temu在北美市場的增長或在短期內出現放緩。

從拼多多的全球業務結構來看,Temu仍是最具潛力、但也是最消耗拼多多資源的海外佈局項目。

據中金公司測算,受上述政策衝擊影響,Temu在2025年的商品成交總額(GMV)由此前預期的756億美元下調至647億美元,全年虧損預計將超過140億元。虧損幅度之大,一部分反映的是平臺仍處於“規模換空間”的早期階段,一部分則源於監管變化帶來的一次性成本抬升。

黃崢之後的第二曲線?

黃崢是拼多多的靈魂人物,拼多多的早期風格幾乎可用黃崢的個人風格來解釋,極致理性、偏好算法驅動、強調效率優先。

在拼多多上市後的首封股東信中,黃崢曾寫道:“一種商業和格局能否持續,本質上要看是否有利於消費者,是否有利於勞動者和價值創造者,是否能創造出不可替代的價值,是否恪守本分盡了社會責任。” 這一表態奠定了拼多多在“效率+價值觀”之間尋求平衡的理論起點。

2021年,黃崢正式卸任董事長職務,將公司交給現任董事長陳磊領導,隨後逐步淡出日常管理,並很少對外發聲。自那以後,拼多多由一個“創始人驅動型公司”向“系統機制驅動型平臺”過渡,其內部決策體系更強調結構化運作與流程控制。但這套機制,在如今業務複雜性和外部不確定性上升的背景下,正面臨越來越多的壓力測試。

陳磊在多次財報電話會上表示,拼多多關注的是5年、10年甚至更長期的價值創造,平臺的核心目標是保障用戶和商家的共同利益,構建可持續的商業生態。但現實中的拼多多,正面對治理機制與信任結構難以同步升級的挑戰。

從2020年“員工猝死”“系統面單爭議”開始,圍繞平臺算法治理、商戶透明度和售後責任的爭議持續發酵。到2025年,拼多多的治理體系依然未能從“效率驅動”順利過渡到“信任導向”。

據Wind數據統計,僅2025年3月,拼多多共收到用戶投訴3.62萬起,其中與假貨、商品質量相關的投訴佔比高達59%。從2024年至今,公司捲入訴訟案件超過1.8萬起,主要集中在商標侵權、虛假宣傳、交易糾紛等領域。

典型事件如“聽花酒”虛假宣傳案、低價假冒運動鞋氾濫、部分農產品產地虛標等,暴露出平臺在商品審覈與算法推薦機制上的治理漏洞。

儘管如此,拼多多仍是中國電商行業中最具突破性的公司之一。它憑藉極致的技術效率和流量整合,在不到十年的時間內打破阿里京東主導的格局,重塑了中國下沉市場的消費結構。然而,今天的拼多多面臨的挑戰已經不再是“如何快速擴張”,而是“如何穩住現有結構並走得更遠”。

截至2025年6月11日,拼多多市值約爲1465億美元,仍高於京東,但距離前期峯值已有所回落。資本市場的評估呈現出兩個明顯趨勢:一是估值模型的轉變,原本基於GMV增長的DCF模型逐漸被更重視利潤驅動的現金流折現模型所取代;二是預期的不確定性加大,投資者開始關注Temu能否實現盈利?平臺如何擺脫對補貼的依賴以及新業務能否轉化爲現金流。

根據Wind數據,摩根士丹利在最新研報中將拼多多2025年和2026年Non-GAAP淨利潤預期下調了27%和18%,這兩項數字比市場一致預期低出約29%和23%。這反映了資本市場對拼多多未來增長質量和盈利可持續性的擔憂。

拼多多面臨的核心問題是,能否構建一個不依賴補貼的增長模型?Temu是否具備長遠的變現能力與合規性?平臺是否能爲中小商戶提供長期價值和支持?這些問題仍在等待解答。

顯然,未來的競爭將不再僅僅依賴快速的市場滲透,而是要圍繞品牌建設、信任治理、合規性和組織透明度等“慢變量”展開。

這些,是拼多多必須補上的“第二曲線”!

(本文基於公開數據與資料分析,尚不構成任何投資建議。)

(文章來源:產業資本)

免責聲明:投資有風險,本文並非投資建議,以上內容不應被視為任何金融產品的購買或出售要約、建議或邀請,作者或其他用戶的任何相關討論、評論或帖子也不應被視為此類內容。本文僅供一般參考,不考慮您的個人投資目標、財務狀況或需求。TTM對信息的準確性和完整性不承擔任何責任或保證,投資者應自行研究並在投資前尋求專業建議。

熱議股票

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10