高盛策略師表示,美國家庭將通過其退休儲蓄日益增長的影響力,為股市提供關鍵支撐。

由David Kostin領導的團隊預計,今年美國家庭將直接購買價值4250億美元的美國股票,僅次於企業購買規模(6750億美元),成為股市需求的主要來源之一。

「TINA交易在美國退休賬戶中依然活躍且健康,’他們在報告中寫道,TINA交易是指代缺乏股票替代資產的術語。

策略師們表示,401(k)計劃在總退休儲蓄中的佔比持續增長,且其對股票的配置比例不斷提高,這意味着這些投資對股市的重要性日益提升。2022年退休賬戶中股票的平均配置比例已升至71%,2013年為66%。在20多歲的儲戶中,這一比例高達90%。

資料來源:高盛

資料來源:高盛該團隊在報告中寫道,過去三個月家庭對股票的需求一直強勁,與基金行業數據顯示的低於平均水平的資金流形成鮮明對比。散戶對個股的購買量高於平均水平,保證金債務水平處於高位。

高盛交易部門對散戶交易活動的資金流估算顯示,在此期間家庭淨買入額接近200億美元,這表明他們一直在逢低買入標普500指數。

該基準指數從2月份創下的紀錄高點下跌約19%,在4月8日觸底,但此後已收復幾乎所有失地。估值得到支撐,已幾乎回到去年峯值水平。

高盛另一支包括Christian Mueller-Glissmann在內的策略團隊指出,美國散戶交易量顯示這些投資者在4月初「解放日」前後積極逢低買入。近期,他們開始轉為賣出,但這一趨勢被美國機構股票頭寸的重新回升所抵消。

「家庭對股票的需求韌性至關重要,因為家庭是美國股票市場最大的持股類別,」Kostin寫道。「家庭直接持有美國股票市場的38%,並通過基金等間接持股方式控制更大份額。」

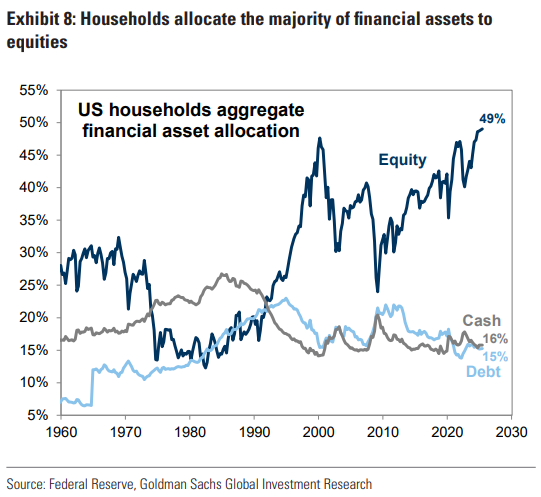

策略師們補充道,美國人目前將49%的總金孖展產配置給股票,創歷史最高紀錄,並超過2000年創下的48%的前期峯值。他們寫道,與其他地區相比,這是關鍵差異之一,因為歐元區家庭僅將10%的資產配置於股票,而日本僅為13%。

儘管家庭需求支撐着美國股市,但中東局勢的進一步升級對牛市情境構成威脅。加皇資本市場策略師稱,如果油價上漲導致通脹飆升,那麼標普500指數面臨下跌20%的風險。

責任編輯:郭明煜