市場從來不會只有一種「正確」的投資方式,但如果你希望:

1.賬戶波動小一點;

2.現金流穩一點;

3.長期收益空間大一點。

那麼紅利雙雄的組合,可能就是你紅利投資中那個「啱啱好」的選擇。比如,我們可以:

1.把防守交給專業選手:中證紅利ETF(515080),用高股息、低估值資產「兜底」,提供穩定現金流。

2. 把進攻交給成長紅利「尖兵」:中證紅利質量ETF(159209),用盈利質量撬動長期收益,避免陷入「高息低增長」的陷阱。

同時通過派息再投資強制複利和月供機制淡化擇時焦慮,用機制解決人性弱點,還能定期收取派息,怎麼不算最好的紅利組合呢?

【經典紅利策略——舉起「防禦盾」】

中證紅利ETF(515080)的核心邏輯在於:專注篩選高股息、派息穩定的股票,類似「收租型資產」。

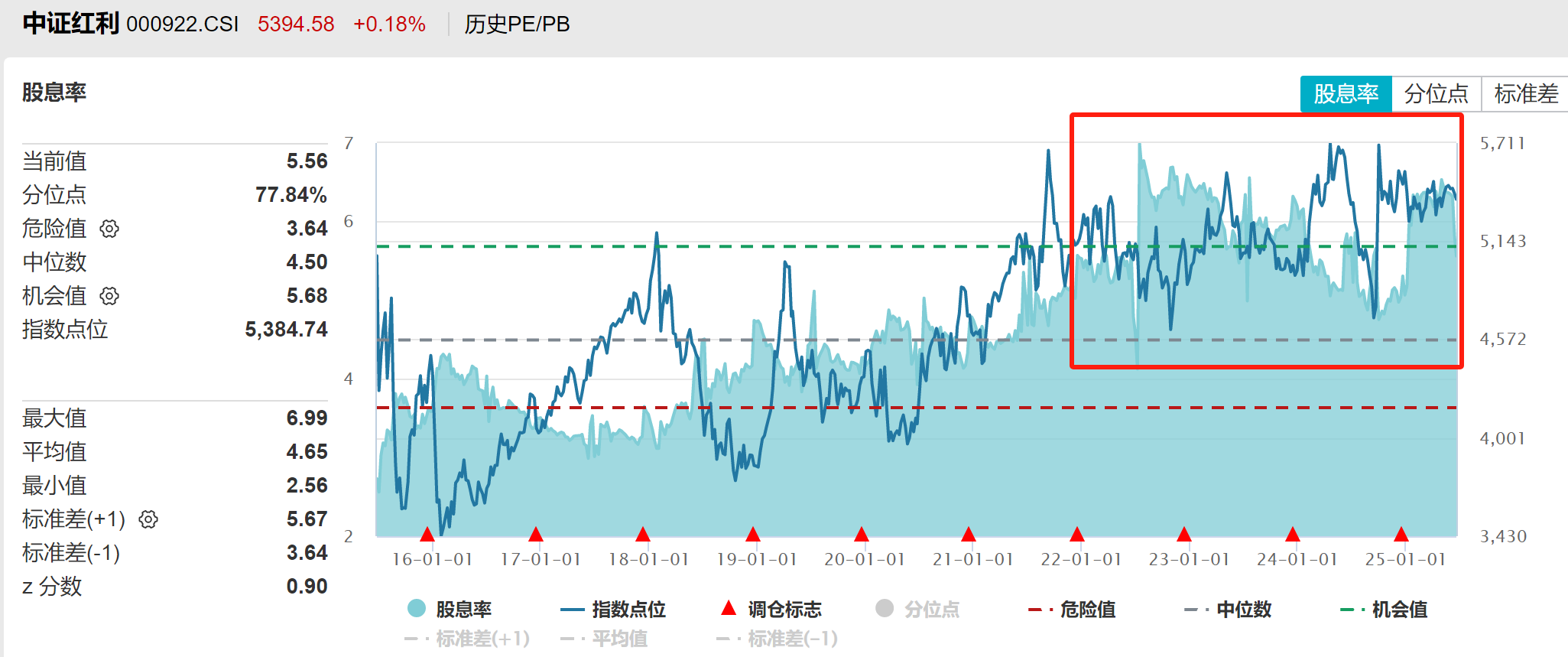

其標的指數以銀行、煤炭、公用事業等傳統高股息行業為主,指數股息率近三年穩定在5%-7%之間,顯著高於10年期國債收益率。

根據了解,中證紅利ETF(515080)成立以來已經累計派息13次,每季度評估派息,今天剛好是第13次派息的現金髮放日,主打一個現金流可預期、可持續。而且從2019年到2023年,ETF每年的的派息率為4.53%/4.14%/4.19%/4.78%/4.66%,從來沒有低於4%。

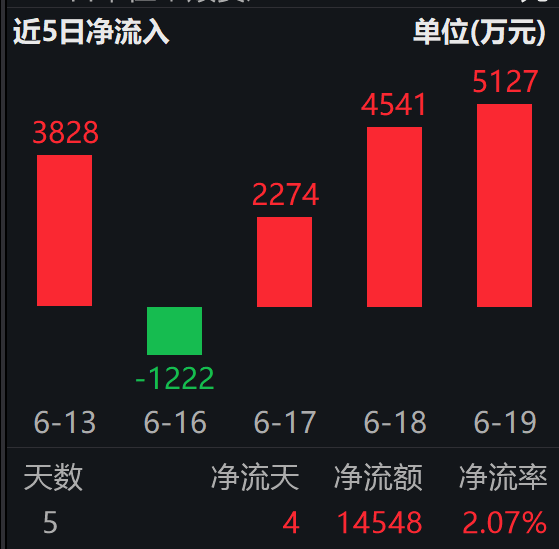

最近五個交易日內,中證紅利ETF(515080)有四天都保持淨流入,累計數額高達近1.5億,充分表現出市場對其震盪期「壓艙石」角色的認可。

【「紅利+質量」雙因子——架起「成長矛」】

中證紅利質量ETF(159209)則採用「紅利+質量」雙重篩選機制,在派息基礎上疊加ROE、盈利穩定性等質量指標,選出「能賺錢且願派息」的50家企業,同時還規避了金融與周期股,防禦性和長期成長都很可觀。

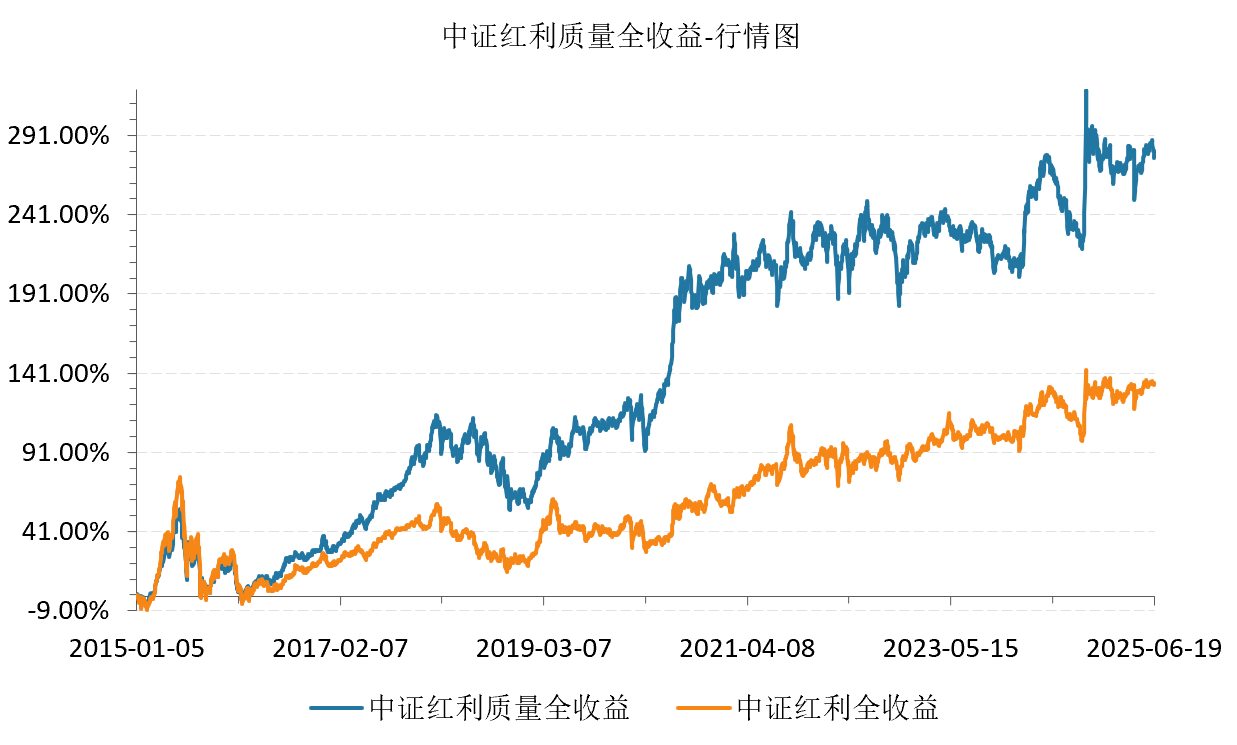

大家有沒有發現,這種理念和巴菲特「以合理價格投資卓越企業」的價值投資邏輯非常契合?也正是因為這一點,中證紅利質量全收益的近十年表現遠遠跑贏中證紅利全收益,顯示長期成長性十分優秀。

最重要的是,ETF管理費僅0.2%/年,為同類最低一檔,長期下來能省出不少「超額」,實打實地省到就是賺到。數據顯示,最近幾個交易日資金也是在持續流入中證紅利質量ETF(159209),僅昨天一天就獲得了1294萬的淨申購。

綜合下來,這種經典紅利+紅利質量的組合,可以在經濟下行時,用經典紅利的「高股息債性」提供保護;在經濟復甦時,用紅利質量的「盈利增長」拉動收益。

落實在市場操作上,我們可以在震盪市和下跌時加大中證紅利ETF(515080)的權重,利用高股息抵禦波動;在上漲行情中,提升中證紅利質量ETF(159209)的倉位,捕捉盈利修復行情。

這種既穩長期成長又強的紅利投資策略,的確算得上是紅利家族裏的「黃金搭檔」。

作者:三好金融民工