作者 | 深鵬

數據支持 | 勾股大數據(www.gogudata.com)

就在港股持續調整之際,高盛扔出了一個深水炸彈,引發市場關注。

恒指和恒科指今天均出現反彈。

這個深水炸彈,是關於中國民營經濟的。

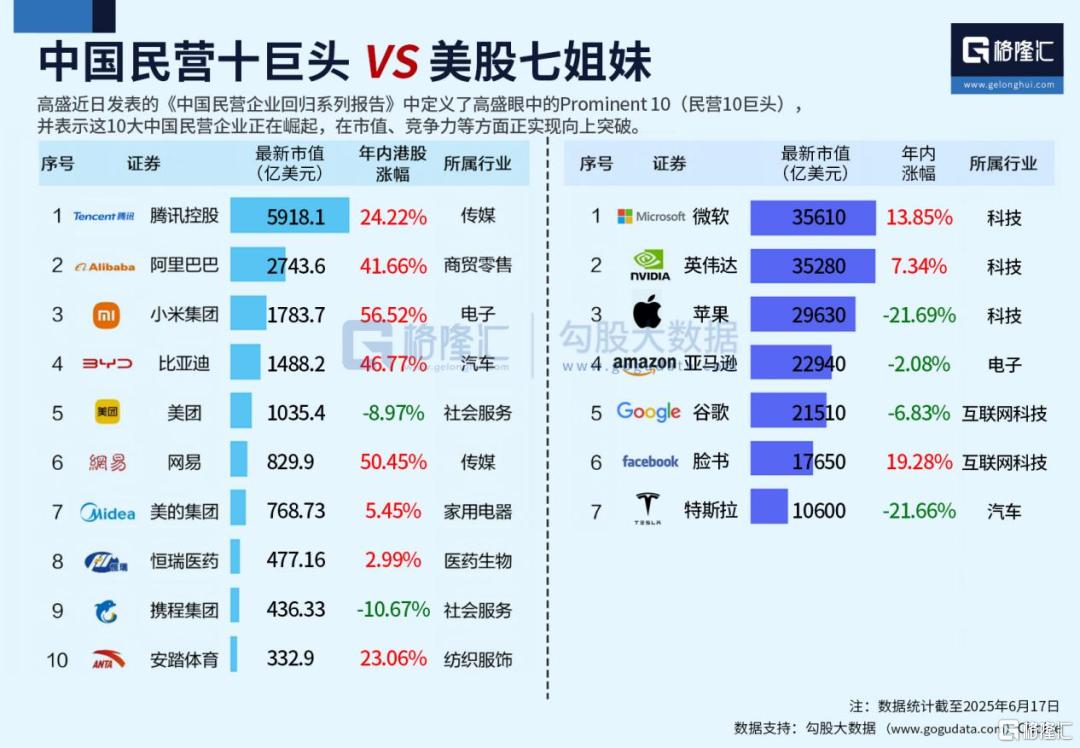

高盛在新發布的系列分析報告中,首次提出「中國民營十巨頭」(Chinese Prominent 10)概念,篩選出十家最具代表性的中國民營企業。

這些企業橫跨互聯網科技、智能硬件、新能源汽車、消費服務等多個高增長賽道,總市值規模達1.6萬億美元,在MSCI中國指數中的權重佔比超40%,日均交易額達110億美元,預計未來兩年盈利複合年增長率達13%。

高盛認為它們有望成為驅動中國經濟高質量發展的核心力量。

由2022年股價低點算起,「十巨頭」平均漲幅54%,2025年初至今漲幅24%,分別跑贏MSCI中國指數33個和8個百分點。而涵蓋了其中8家公司的恒生科技指數ETF(513180),最近一年的漲幅,更是達到了32.95%。

高盛還指出,「中國十巨頭」具備類似「美股七姐妹」的市場主導力量,提醒全球投資者需要特別重視。

01

「十巨頭」到底有誰?

高盛公布的「十巨頭」名單中,包括了:

騰訊、阿里巴巴、小米、比亞迪、美團、網易、美的、恒瑞醫藥、攜程、安踏。

這是高盛研究團隊基於市值規模、行業地位、全球化潛力及技術創新能力等維度選出的。

如騰訊,最新市值4.58萬億港元,是國內市值最大的上市公司,阿里巴巴的市值達到了2.11萬億港元。

又如,比亞迪,是國產新能源汽車的「一哥」,在歐洲銷量也超越了特斯拉;美團是國內外賣平台的「一哥」,近年積極進軍中國香港、巴西等市場;國內創新藥「一哥」恒瑞醫藥則積極做「license out」。

得益於全球化佈局,中國的民營企業海外收入佔比,已經從2017年的10%提升至2024年的17%,而且部分企業海外利潤率還顯著高於國內。

特別值得一提的,是AI等創新科技方面,「十巨頭」中也有不少積極參與的,如阿里巴巴,今年宣佈3800億的AI投資計劃,體量甚至已經超過一些美國大型科技公司;騰訊也在積極探索AI技術和自身業務的商業化路徑;還有小米、比亞迪(智能駕駛),恒瑞(AI+醫療),美的(AI+製造),等等。

高盛在報告中也提及,AI技術正在重塑競爭格局,大型民企憑藉其客戶基礎、數據積累和投資能力,在AI投資、開發和商業化方面表現更為突出。

報告估算,AI技術的廣泛應用可在未來十年每年推動中國企業盈利增長2.5%,而民營企業在其定義的AI-科技宇宙中佔比高達72%。

高盛對1300多份財報電話會議的文本分析顯示,民營企業主導的科技行業(如媒體、軟件、IT服務和醫療)對AI的關注度顯著高於同行,預計已經擁有龐大的客戶羣和數據,正在擁抱新AI技術並致力於重塑商業模式的企業更有可能成為長期贏家。

02

港股羣星閃耀

值得注意的是,高盛篩選出來的10家公司,基本都在港股上市,有的是單獨上市,有的採用A+H模式,也有采用H+美股的模式。

如此看來,高盛的這份分析報告,港股公司算得上「萬千星輝」。

為何會這樣呢?

原因很簡單,港股集中了大量優質的中國民營企業,包括了傳統產業和新興產業。而這些公司之所以選擇港股,因為港股在制度、資金、聯通全球等等方面,都有着獨特的優勢。

過去30多年,全球投資者都見證了大量優質中國公司登陸港股,然後一路壯大。

從1990年代的國企改制試水H股,到2000年代大型國企、民營企業,包括互聯網等新興科技企業紛紛上H股,再到2010年後,移動互聯網、新能源、新消費、創新藥等公司上H股。

可以說,H股幾乎參與了1990年代至今所有的中國改革開放和經濟發展史,在為國內公司源源不斷提供全球資金的同時,也為中國經濟改革、轉型、升級,以及中國企業建立現代化制度,融入全球的過程提供不可替代的幫助。

而在港股上市的優質公司,也用實實在在的表現回饋全球投資者。

最典型的是騰訊,2004年上市至今,股價漲了約600倍(後復權);比亞迪2002年上H股,至今漲幅也將近20倍(後復權)。

當然,港股今年強勢上漲,難免會有投資者感到「高處不勝寒」。

到底港股整體,或者說這10家公司還有沒有性價比優勢?

這個問題,可以從兩大估值維度去看。

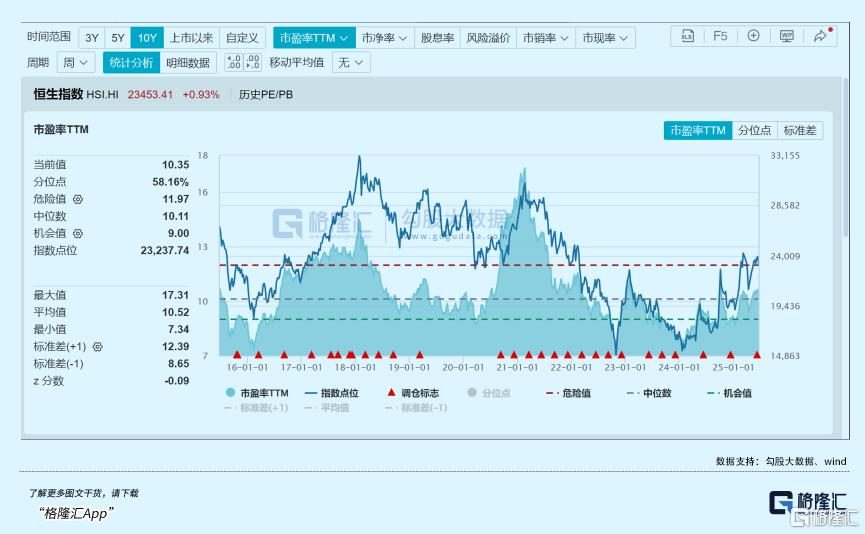

首先是整體維度,恒生指數最新的市盈率(TTM)為10.35倍,位於過去10年58.16%的分位點,大概是在均值或者說中位數的位置,不算高,當然也需要承認,沒有像2022年10月底那樣低。

科技股集中營--恒生科技指數,市盈率(TTM)為19.55倍,位於指數2020年7月27日發布以來7.06%的分位點,屬於歷史性的低位區間。

作為對比,標普500指數的最新市盈率(TTM)26.8倍,納斯達克指數則為40.41倍,分別位於過去10年79.85%、63.72%的分位點。

再看局部維度,如「十巨頭」VS「七姐妹」。

「十巨頭」的平均市盈率為16倍,前瞻性市盈增長比率(fPEG)為1.1倍,明顯低於美股「七姐妹」的28.5倍和1.8倍fPEG。

即便相對MSCI中國指數22%的估值溢價,也遠低於歷史均值。

今年以來的股價表現,「十巨頭」明顯跑贏「七姐妹」。

03

港股科技重估,仍在進行中

高盛在報告中也提到,中國股市的集中度較低,多年來回報分散性顯著,中國前十大公司僅佔總市值的17%,遠低於美國的33%和新興市場(除中國外)的30%。

隨着行業現有的龍頭股企業逐漸擴大主導地位,市場集中度有望在未來幾年從17%升至更高的水平。

不妨做一個假設,如果「十巨頭」能夠獲得類似「七姐妹」的估值溢價,那麼它們的市場集中度,就會從11%升至13%,對應增加的市值為3130億美元。

其次,民營企業的投資興趣將支持其未來的有機增長和收購增長,因此更加透明和寬鬆的併購框架應有利於企業的收購增長,從而推動更高的行業整合。

高盛對超過7000家中美上市公司的面板迴歸分析表明,資本支出、研發投入和集中度這三大因素與股票後續回報率和市場份額代表性呈現顯著正相關性,這意味着已在行業內佔據利潤池、資本支出和研發主導地位的民營企業,更有可能在未來保持甚至擴大領先地位。

高盛還透露了一個重磅信息,估計在496只全球共同基金中,86%對中國股票低配,管理資產總規模只有0.9萬億美元。

若全球主動基金對中國股票採取等權重配置,可能帶來高達440億美元的潛在流入,大型民企因其規模、流動性和指數權重將最受益。

同時,鑑於過去五年中國股票ETF資產快速增長,指數重倉股也將持續受到被動資金青睞。

資金面的數據也有顯示,恒生科技指數近期調整中,資金借道ETF買入。其中,恒生科技指數ETF(513180)近5個交易日吸金16.47億元,其最新規模274.82億元,年內日均成交額55.97億元,規模和流動性在同類ETF中均位居第一,支持T+0交易。

恒生科技指數ETF標的指數軟硬科技兼備,成份股囊括中國AI核心資產以及相較於A股更為稀缺的科技龍頭,素有「港版納斯達克」的稱號。

此外,恒生科技ETF聯接(A:013402,C:013403),為場外投資者佈局稀缺科技龍頭提供了工具。

04

結語

過去幾年,港股,特別是港股民營股,經歷了諸多至暗時刻。

但隨着政策轉向,2024年「924」、今年的民營經濟座談會,外加Deepseek、宇樹機器人等的創新科技取得突破,新消費崛起,以及資金多元化配置的趨勢,重新點燃了全球投資者對中國資產的興趣,中國資產也進入了歷史性的重估時刻。

而港股作為本輪行情「急先鋒」,iPO火熱、股指進入技術性牛市,表現是可圈可點。

港交所最新披露,截至2025年5月底,香港證券市場總市值達40.9萬億港元,較去年同期32.9萬億港元上升24%;月市場平均每日成交金額達2103億港元,較去年同期1398億港元上漲50%。2025年首五個月,港交所平均每日成交金額為2423億港較去年同期1102億港元上升120%。

從各家機構披露出來的資金流向數據顯示,今年年初離開美國市場的資金,除了有一部分流向歐洲、日本之外,更大一部分的資金,是被吸引到港股這邊來,加上不斷南下的國內資金,體量可能高達2-3萬億美元。

熱錢大量流入,甚至一度出現自2020年10月28日以來,港元首次觸發聯繫匯率機制下的強方兌換保證,導致金管局緊急注資1166.14億港元。

6月初,香港隔夜的利率Hibor一度下跌到0,短短幾個月時間從4跌下來,是資金不斷湧入香港市場的又一有力證據。

目前,香港市場的流動性非常充沛,香港監管局的基礎貨幣餘額大幅飆升,基礎貨幣暴漲上升的速度是疫情以來最快的一次。

這些因素,不僅利好創新科技股,也利好優質的行業龍頭。

大時代的貝塔,好企業的阿爾法,都聚集在這裏,還有不斷流入的熱錢,誰也不應該,也不能無視香港這個市場。(全文完)