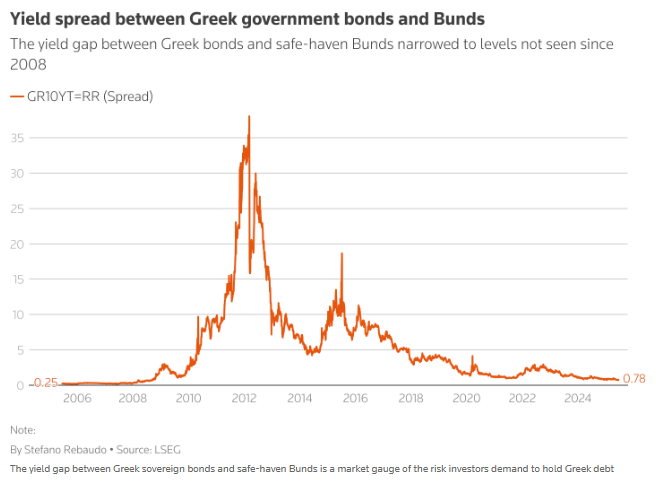

智通財經APP獲悉,最新數據顯示,投資者持有希臘債券相對於德國債券的風險溢價已降至2008年以來最低水平,意大利債券的溢價也接近2010年的水平——這標誌着曾處於歐元債務危機核心的地區財政狀況正在改善。

事實上,更強勁的經濟增長和初現端倪的「讓歐洲再次偉大(Make Europe Great Again)」主題,正推動歐元區外圍市場走強。倫敦皇家資產管理公司(RLAM)基金經理Gareth Hill表示:「南歐前景似乎比歐洲核心地區更為樂觀,且具有誘人的收益率優勢。」

以下是具體表現:

薄弱環節不再

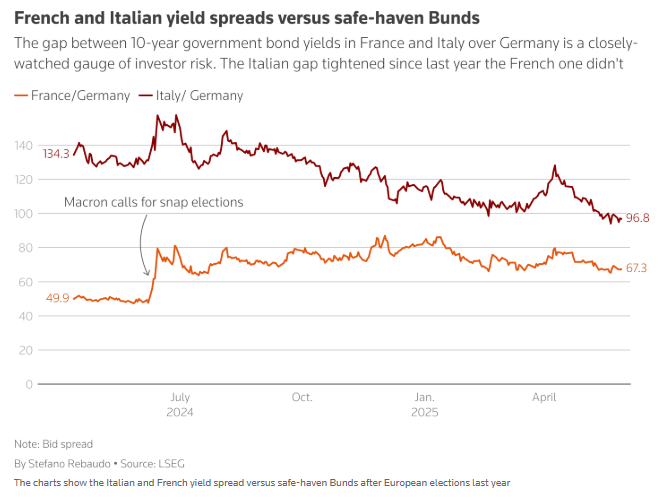

政治穩定和投資者認可的可信減債路徑,使意大利債券利差自2023年底以來受益於風險資產上漲和歐洲央行寬鬆政策。特朗普執政下的美國政策不確定性,也被視為推動歐元區增加國防聯合孖展的催化劑,這緩解了負債累累的意大利壓力,同時潛在外資正在歐洲尋找新歸宿。

瑞銀利率策略師Reinout De Bock表示:「當前我青睞做多意大利債券的交易策略,不是相對於德國債券,而是直接做多,因為德國國債價格可能再次上漲。」目前意大利與德國國債收益率差已跌破100個點子,與法國的利差僅25個點子,遠低於2022年的200多個點子。

法國農業信貸銀行全球主權債券主管Benjamin Moulle表示,越來越多客戶加大意大利債券認購規模,顯示出「對意大利當前經濟和政治穩定的高度信任」。

「地中海俱樂部」

雖然意大利債券利差今年收窄幅度最大,但整個地中海地區市場情緒都在走強。6月希臘債券相對德國的溢價降至2008年以來最低,標誌着歐債危機對投資者已成遙遠往事。希臘債券收益率現已與歐元區第二大經濟體法國基本持平,後者正受困於政治動盪和財政憂慮。

穆迪3月將希臘評級上調至投資級,印證了這一轉變。但真正表現突出的是西班牙,去年3.2%的經濟增速遠超歐元區0.9%的平均水平,與德國0.2%的萎縮形成鮮明對比。強勁增長增強了債務可持續性,這讓債券持有人倍感安心。

西班牙經濟部財務政策總幹事Carla Diaz Alvarez de Toledo表示:「我們觀察到利差的結構性壓縮……這已成為結構性特徵。」

財政約束

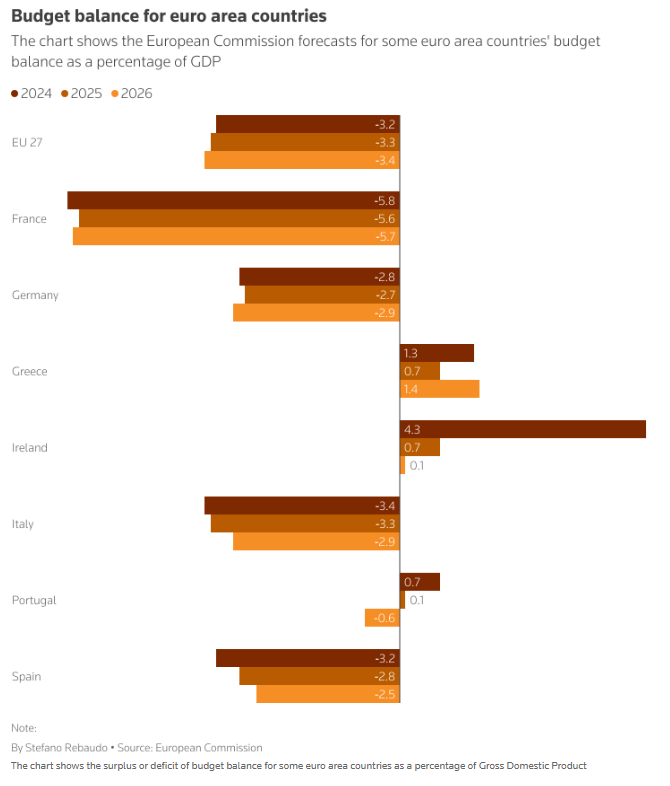

儘管歐盟預計德國預算赤字將維持在3%的警戒線附近,但意大利赤字率預計將從去年的7.2%降至2026年底的2.9%,西班牙赤字率預計從3.2%降至2.5%。這源於南歐國家因財政約束而缺乏國防支出緊迫性。

與德國不同,意大利和西班牙兩國均未申請啓用歐盟「免責條款」來避免國防支出超標觸發的紀律程序。不過意大利已呼籲給予更大赤字空間以增加國防開支。歐盟將通過聯合發債為共同防禦項目提供高達1500億歐元貸款,外圍國家也將受益。

青睞西班牙債券的Hill表示:「這些國家增加債務發行的壓力較小。」

不止於債券

對歐洲前景信心改善也提振了股市,年初至今意大利和西班牙股市分別上漲15%和20%,斯托克600指數上漲近7%。歐盟疫情復甦基金使南歐受益最大,而德國計劃加大財政刺激預計將提振整個歐元區。

盛寶銀行全球投資策略主管Jacob Falkencrone指出:「歐洲股市提供差異化投資機會:西班牙短期經濟動能強勁,德國具備長期上漲的結構性催化劑,法國雖面臨短期阻力但戰略定位將受益於歐洲整體走強。」

解體風險消退

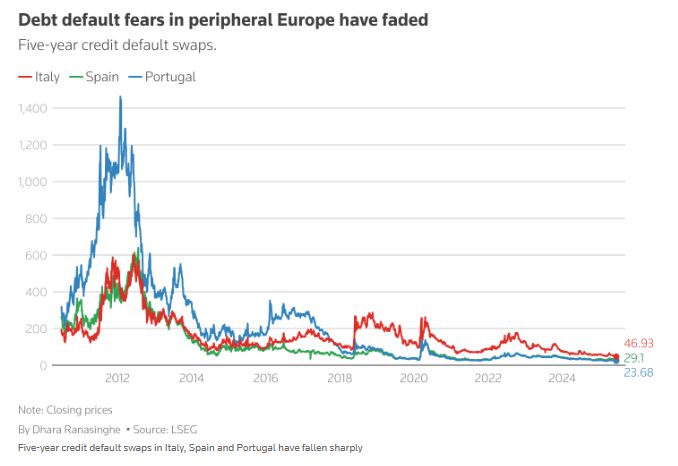

2020年新冠疫情危機期間浮現的歐元區解體風險現已消散。從信用違約互換(CDS)這一衡量違約風險的市場指標來看,意大利五年期CDS處於至少2010年以來最低水平,希臘、西班牙和葡萄牙CDS均呈下降趨勢。

儘管如此,分析師提醒,雖然歐元區解體風險已不在投資者視線內,但法國仍是隱憂,而西班牙近日也再現政治風險。