來源:略大參考

根據招股書表述,曹操出行並沒有改變依賴聚合平台獲取訂單的計劃,也就是說,「寄生」還會繼續。在合規和成本的雙重壓力之下,這裏是更加殘酷的戰場。

作者|小遙

編輯|原野

大部分丟掉蓬勃野心的人,都很難說清楚關鍵的那一刻是如何發生的。

曹操出行或許也是如此。

6月10日,曹操出行通過港交所上市聆訊,讓業界再次關注到這位出行賽道的老選手。

它有豪門出身,2015年由吉利孵化,直接走重資產的B2C模式。它積極求變,拓展過電商和本地生活業務,在滴滴陷入麻煩時積極挖牆腳、搶市場。但多年努力下來,它也沒能撼動滴滴在市場的絕對優勢。最終,它靈活轉身,成為滴滴聚合打車服務的供應商。

這種轉變,一定程度呼應了過去十年的創業趨勢。理想主義更多讓渡給現實主義,創業者們都忙着積攢生存籌碼。

對於曹操出行,此次上市募資,亦是如此。根據公開消息,曹操出行此次發行價為41.94港元,計劃全球發售4417.86萬股股份,預計募資總額為18.53億港元,將用於拓寬市場、提升現有業務、投資新業務,以及償還將於2025年9月到2026年2月到期、本金達6.26億元且年利率在3%以上的銀行借款。

按照每股發行價計算,曹操出行目前估值在228.23億港元左右。包括梅賽德斯-奔馳在內的6名基石投資者將認購2264.24萬股,約9.52億港元。

不過,從目前的反應來看,二級市場的普通投資者,對曹操出行的認購不算積極。這也為曹操出行的上市前景,帶來了更多的不確定性。

01 艱難

從財務數據來看,曹操出行過去三年的經營狀況持續轉好。

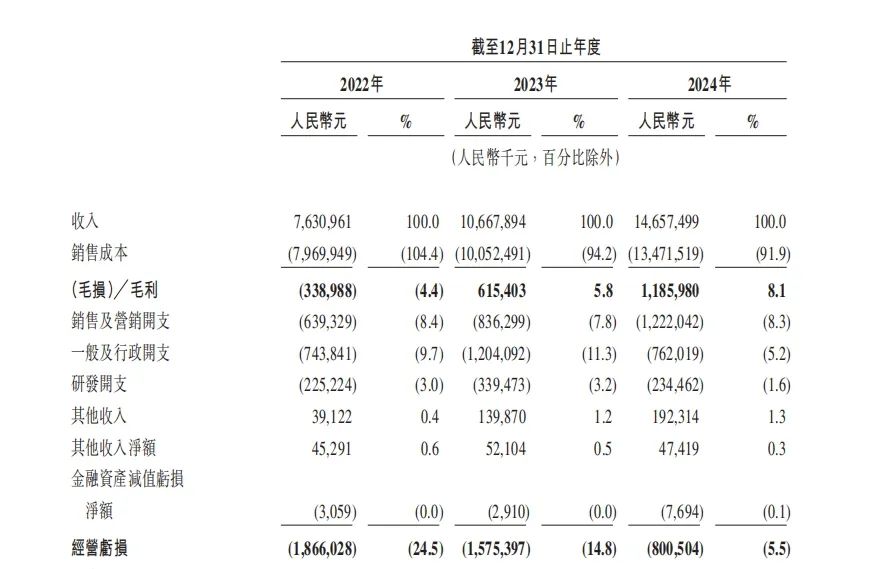

從2022年至2024年,曹操出行的營收分別為76.31億元、106.68億元、146.57億元,毛利分別為-3.39億元、6.15億元、11.86億元,毛利率分別為-4.4%、5.8%、8.1%,經調整淨虧為16.51億元、9.66億元、7.24億元。

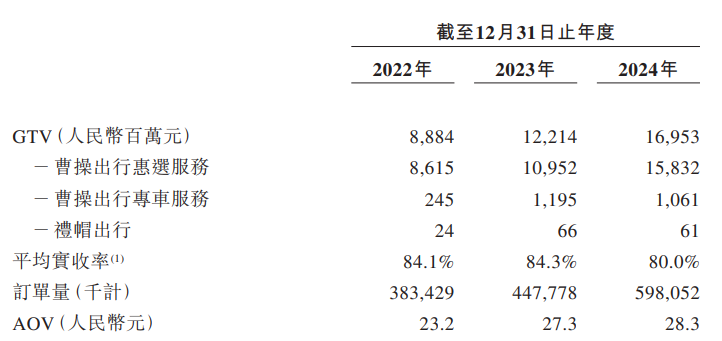

具體到業務構成。出行服務連續三年貢獻了超過90%的收入,GTV(總交易額)、訂單量、AOV(平均訂單價)等多項關鍵指標持續增長:2022~2024年,曹操出行的GTV分別為88.84億元、122.14億元、169.53億元,訂單量分別為3.83億單、4.48億單、5.98億單,AOV分別為23.2元、27.3元和28.3元。

但這些成績,並沒有在眼下的二級市場為曹操出行帶來熱鬧認購的場景。

投資者的冷淡,一方面是因為出行市場的「寡頭」格局——滴滴以70.4%的市場份額,形成一枝獨秀,曹操出行雖然位居老二,但市場份額僅有5.4%,更重要的原因,應該還是曹操出行本身業績。

它眼下至少面臨三個問題:

一是重資產模式帶來的盈利壓力。

區別於滴滴、嘀嗒的平台模式,曹操出行選擇的是B2C重資產模式,即公司提供車輛,招募司機(稱為附屬司機)完成出行服務,或將車輛租賃、銷售給運力合作伙伴、車隊運營商和司機。

這意味着更高的成本:司機的成本、運力合作伙伴的佣金、車輛的折舊和運維費用等。根據招股書信息,過去三年,支付給司機的成本和補貼分別為62.85億元、81.46億元、107.1億元。

曹操出行也進行過多種降本增效的舉措。

比如在2022年,它將部分全職的附屬司機轉變為運力合作伙伴,他們不再以月薪方式領取酬金,同時可以多平台接單。這讓它的銷售成本在收入中的佔比持續降低,最近三年的數據分別為104.4%、94.2%和91.9%。

2023年,曹操出行的毛利實現轉正,達到5.8%,並在次年繼續攀升達到8.1%。作為參考,滴滴這8個季度的平均毛利率為16.74%——顯然差距還有點大。

二是對聚合平台依賴嚴重。

2022~2024年,曹操出行來自聚合平台的訂單分別佔據總GTV的49.9%、73.2%和85.4%,來自聚合平台的訂單量分別佔51.4%、74.1%和85.7%。

這三年,聚合平台貢獻的GTV分別按年增長12.8%、102.3%、62.9%,而曹操出行總GTV同期的增速是-0.70%、37.48%、38.80%,也就是說,曹操出行自營業務進步對增長的推動遠沒有依賴聚合平台來得快。

水漲船高。2022-2024年間,曹操出行向聚合平台支付的佣金分別為3.22億元、6.67億元、10.46億元——辛辛苦苦賺點錢,還沒捂熱就得交出去了。

這種模式導致的銷售與營銷開支過高,增加了公司盈利的難度。直到2024年,曹操出行依然處於虧損狀態,近三年年內虧損累計達到52.34億元。根據招股書,它在2025年將繼續虧損。

三是債務高,孖展少,經營風險增大。

截至2024年末,曹操出行的債務達到112.83億元,其中有96.82億元是流動負債,56.77億元需要短期償還,而公司持有的流動資產總值僅為15.35億元。最近3年,公司負債金額都超過資產,負債與資產的比率分別達到119.5%、148.4%、177%。

巨大的償債壓力,意味着曹操出行可能陷入流動性危機。

而曹操出行的上一次孖展還是在2021年,數額為38億元。在近三年持續虧損的情況下,它對資金的需求更加急迫。根據招股書提到的內容,此次募集資金的用途,就包括償還一批銀行借款——這也在一定程度上影響了普通投資者的熱情。

沒人願意花自己的錢去替別人還債。

02 「投降」

滴滴那場始於2021年7月的麻煩,帶來了長達18個月的下架,也讓包括高德、曹操出行、T3出行在內的打車平台,看到重新排位的希望。這就好像一場長跑比賽裏,原本遙遙領先的冠軍選手被臨時拉到場外,前10名的其他選手,自然都要鉚足勁去搏一搏。

「我們相信未來不管說市場上只剩下3家還是4家,其中一定有曹操。」

2021年9月那筆38億元的孖展完成後,CEO龔昕談到,曹操出行的一個取名原因,就是希望三足鼎立,開放地運行市場。它隨後加快了擴張,但顯然,滴滴的堡壘沒有那麼容易攻破,2023年,認清現實的曹操出行就調整戰略,轉向成本控制,全力奔向新的目標:

2023年8月前實現全國盈利。

這是一個現實的選擇。網約車本身是個苦生意,作為第二梯隊成員的曹操出行,在2023年能實現毛利打正,已經很不容易。它加速開源節流,一方面大幅降低補貼力度,同時接入多個外部平台,使得外部訂單佔比在2023年超過70%。

在成立的第8年,曹操出行基本背離了自己最初的驕傲。

這是一種「投降」,也是適者生存。此時,無論是出行賽道還是整個經濟環境,相比8年前的容錯空間都變小了。

曹操出行在2015年上線時,出行市場戰火正猛,消費升級的浪潮之下,北京上海的咖啡館裏,每天都有人在談着幾千萬的生意。背靠吉利,曹操出行開場華麗,最初的產品「曹操專車」專注在中高端市場,車輛均為新能源汽車,司機經統一培訓,能夠提供標準化高合規性強的服務。

吉利董事長、曹操出行大股東李書福在2018年對當時的曹操高管團隊放話:「你們要做就把這個行業做好,如果你們超越不了滴滴,就不是成功者。」

光靠專車業務,肯定沒法實現對滴滴的超越。2019年,曹操專車改名曹操出行,擴大業務範圍,包括本地生活「曹操走唄」、電商「曹操彩選」,在當年推出了順風車業務,並在滴滴老對手美團打車轉型聚合平台時成為第一批第三方服務商。

隨後幾年裏,曹操出行都很努力。2021年起,它進行了一系列人事變動,高管從吉利系換成滴滴系,又找來易到用車創始人周航擔任董事長,豐富產品線。這些動作帶來了一些效果,曹操出行的GTV從2021年起進入中國網約車市場前三,然而,它始終沒能實現李書福的心願。

滴滴確實是個難搞的對手。包括高德、美團、曹操出行、T3出行在內的玩家,都對它發起過進攻,試圖把20%甚至是30%的市場份額搶到手。

而事實上,截至2024年,滴滴的市場份額始終沒低於70%,是第二名的十倍以上。

2022年7月,曹操出行接入滴滴特惠,成為滴滴平台的第三方品牌,「超越滴滴」的夢想,也就煙消雲散了。

此時,聚合模式已經成為網約車市場的主流。根據弗若斯特沙利文數據,2018年~2023年,通過聚合平台完成的網約車訂單比例已經由3.5%上升到30.3%。這個趨勢在後來越發明顯:2024年,這一數字變成了31%,預計2029年將進一步增長至53.9%。

聚合模式下,性價比的權重被抬高。用戶習慣比價後進行選擇,更低的價格、更快的響應速度,成為運力提供商競爭的重點。曹操出行在早期嘗試過的高品質服務特色,在新的競爭規則之下,失去優勢。

考慮到聚合模式在流量獲取、品牌力方面的高門檻,無力參與正面戰場的曹操們,只能選擇「寄生」,通過提升運力,維繫競爭力——在合規和成本的雙重壓力之下,這裏是更加殘酷的戰場。

03 「寄生」

根據招股書表述,曹操出行並沒有改變依賴聚合平台獲取訂單的計劃,也就是說,「寄生」還會繼續。

這種模式有它好的一面:藉助聚合平台的流量,曹操出行可以以較低成本進行快速擴張。

招股書披露,截至2023年底和2024年底,公司運營的範圍分別為51座城市和136座城市,2024年公司推廣、廣告及客戶推薦補貼大幅下降,僅為8568.1萬元,不到2023年的四分之三,效果卻並未減弱:曹操出行以GTV計的市場份額在這一年成功超越T3出行,成為行業第二。

擴張的好處在於:

第一,獲得新增量。2024年,來自三四線城市等下沉市場的增長明顯。這也讓曹操出行將未來三年的擴張方向放在下沉市場,計劃進軍178個主要位於中國西南地區、西北地區及華東地區的下沉市場。

第二,產生規模效應。規模對網約車行業至關重要:從經營角度上看,打入更多市場,能夠提高品牌的認知度、積累更多的用戶和市場數據,從財務層面上看,市場擴張能夠帶來訂單量增加,從而攤薄服務器運維等固定成本。

第三,擴張市場有利於推廣曹操出行正在發展的Robotaxi(自動駕駛出租車),從而使公司在行業競爭中獲得優勢——當網約車無需司機,網約車公司只需運營車輛,已在車輛設計、運營、維護等方面有所積累的曹操出行,或許能夠憑藉成本和效率上的優勢與競爭對手拉開差距。

但「寄生」模式的劣勢同樣明顯:自主性差、溢價能力弱、無法建立品牌力。

尤其曹操出行還存在對單一平台依賴嚴重的問題。2024年,與曹操出行合作的三大聚合平台分別貢獻了其GTV的42.5%、11.8%和10.4%。也就是說,它的業績好壞,直接由外部平台決定。平台在抽成比例、經營規則方面的變動,都可能對它的財務數據帶來直接影響。

這種模式也極大限制了曹操出行的想象力。它需要持續向聚合平台「交稅」,導致成本居高難下。在自主模式下,銷售與營銷費用的高額支出,可以視為一種長期主義的投入,最終在品牌構建方面見到成效。而「寄生」模式下的這種成本支出,更像是持續性向外抽血。

如果沒有更強的造血能力,這種「寄生」就容易形成反噬。

至於品牌力,它幾乎是「寄生」模式的犧牲品。一個顯著的例子是如祺出行。

招股書顯示,第三方平台訂單在總訂單量中的佔比由2022年的28.3%增加至2023年的58.6%後,如祺出行網約車服務的月均活躍乘客由2022年的116萬名減少到99.7萬名,平均乘車頻率由2022年的10.2次減少到9.0次,年度用戶留存率由2022年的31.0%下降到27.8%。

上市募資,有望讓曹操出行獲得新的血液,它可以去解決一些眼下緊迫的問題,比如償還即將到期的銀行負債,可以去為包括Robotaxi在內的新業務做投入,進一步提升自己在運力方面的競爭力。

只是,它需要更清晰地向市場回答一個問題:曹操出行的王牌是什麼?

這決定了它上市的成績,也直接影響它今後在這場艱難競爭中,所能爭取到的位置。

但至少在當下,這個問題的答案還有些模糊。

頭圖來源|AI製圖

特別聲明:以上內容僅代表作者本人的觀點或立場,不代表新浪財經頭條的觀點或立場。如因作品內容、版權或其他問題需要與新浪財經頭條聯繫的,請於上述內容發布後的30天內進行。