智通財經APP獲悉,美國債券交易員在市場動盪中奮力拼搏,最終在上半年結束時仍成功賺取了利潤。如今,在經歷了三周的連漲之後,他們正準備迎接更多的收益,而周四的就業報告可能將成為推動這一走勢的因素。

美國國債市場結束了自 2 月以來的最佳單月收益紀錄,並創下了五年來上半年的最大漲幅。儘管遭遇了諸多複雜因素帶來的嚴峻挑戰,包括特朗普總統反覆無常的政策、關稅不確定性、地緣政治衝突以及穆迪評級機構的下調等。

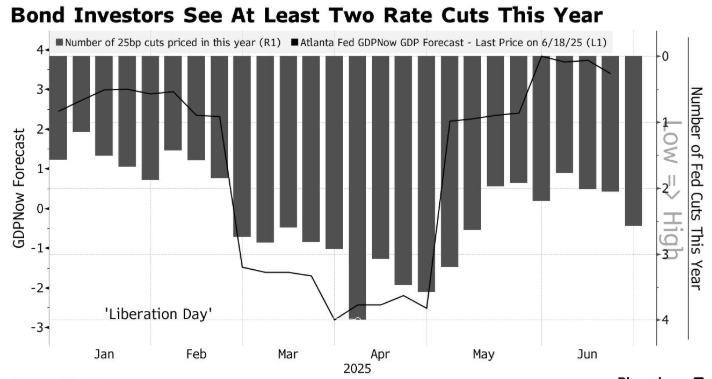

儘管貿易談判仍備受關注,但隨着本月接近尾聲,其他一些壓力已有所緩解。收益率接近兩個月來的最低點,基準的美國 10 年期國債約為 4.28%。而且投資者已基本忽略了特朗普稅收計劃的影響——該計劃將於周一在參議院進行投票,此前參議院在周末進行了激烈的爭論——轉而將注意力集中在聯儲局身上,他們預計聯儲局今年至少會降息兩次。

德意志銀行美洲固定收益部門主管George Catrambone表示:「市場傾向於認為聯儲局會降低利率,同時人們也有些擔心會錯失機會。」他指出,隨着聯儲局官員們在去年 12 月暫停降息後最終重新開啓降息周期,這種情況將會出現。Catrambone近期增加了利率相關投資,包括 30 年期美債的投資,部分原因在於拍賣結果顯示外國對美國國債的需求依然強勁。

本月早些時候,一些投資者認為7月份的降息的概率接近0,但現在他們預計將降息的可能可能性為五分之一,而9月份降息則幾乎已成定局。即便包括主席鮑威爾在內的聯儲局官員仍傾向於在再次放寬政策前等待經濟狀況明朗,但交易員們已做好準備,若就業等關鍵指標大幅下滑而通脹仍能保持在可控範圍內,可能會提前採取行動。

表明收益率可能下降以及聯儲局將加快寬鬆政策步伐的利率期權交易大幅增加,而資產管理公司則傾向於持有期限在5年左右的美國國債,因為這些國債有望在 2026 年之前迎來一輪更大的上漲行情。

先鋒集團的投資組合經理 John Madziyire表示:「聯儲局若要更積極地降低利率,就需要勞動力市場出現惡化。7月份的關鍵在於就業數據,這是能夠影響市場走勢的唯一因素。」Madziyire稱,持有5年至10年期的美國國債「頗具吸引力,因為有跡象表明經濟正在放緩,所以你所承擔的利率風險是有相應補償的。」

6 月份的就業報告將於周四發布。據經濟學家預測,該報告將顯示勞動力人數的增長速度將放緩至約 11.3 萬個新就業崗位,而上個月的新增就業崗位數為 13.9 萬個。失業率預計將小幅上升至 4.3%,儘管仍處於可控範圍內,但這將是自 2021 年以來的新高。

這樣的數據公布或許不會迫使聯儲局採取行動,但會進一步證明經濟增長正在放緩。而如果公布的數據更為疲軟,情況就會截然不同了。

Fort Washington Investment Advisors投資組合經理Dan Carter在談到下個月的聯儲局政策會議時表示:「如果就業數據表現不佳,而通脹數據又並未顯示出明顯的關稅影響跡象,那麼我認為 7 月的情況可能會比較樂觀。但也有可能會是那種難以定論的情況,最終由主席決定,他們可能會將會議推遲至 9 月。」

彭博外匯策略師Brendan Fagan補充道:「聯儲局是否會在 7 月就實施降息措施,目前尚不得而知。但鑑於經濟增長停滯不前,勞動力市場也開始出現裂痕,延長債券持有期限的策略似乎愈發顯得合理了。」

自去年 12 月以來,市場對聯儲局今年降息的預期時高時低。但政策制定者的中位數預測(在 3 月和 6 月未發生變化)是,到年底該利率區間將降至 3.75%至 4%,這意味着將進行兩次 25個點子的降息。

在近期有所上漲之後,目前市場已與聯儲局的預期相符。倘若就業報告超出預期,就有可能出現波動。在特朗普 7 月 9 日加徵關稅的最後期限到來之前,貿易問題再度成為焦點,而政府在加徵關稅的時間和力度方面釋放了含混不清的信號。

儘管在 6 月份出現了上漲,但收益率仍處於相對的區間波動狀態,且目前的交易水平遠高於 4 月份的低點。鑑於宏觀經濟的不確定性可能會使聯儲局保持觀望態度,這種情況使得收益率維持在當前水平。美國銀行在其半年度報告中表示,2年期收益率將在今年和 2026 年分別達到 3.75%,與目前的水平相差不遠,而 10 年期收益率則為 4.5%。

6 月 13 日,摩根大通公司的利率策略師維持了該行對於 10 年期美國國債收益率將在年底達到 4.35%的預測,這一數值高於當前水平。該銀行預計聯儲局將在 12 月首次降息,隨後在明年年初還將連續進行三次降息。

落後於收益率曲線?

不過,投資者們對於聯儲局可能因過於遲疑而錯失時機的情況保持警惕,他們擔心聯儲局可能會因遲遲不願對經濟狀況有更清晰的認識而落後於形勢的發展。

鮑威爾本人上周向美國國會表示,聯儲局可以更早地採取寬鬆政策,並且如果通脹或就業增長方面的硬性數據出現顯著下滑,聯儲局將按其預測至少進行兩次25個點子的降息。而且就業市場是一個滯後指標,這一點債券交易員們也並非沒有注意到。

摩根士丹利宏觀策略全球主管Matthew Hornbach上周在接受採訪時表示,該行預計 10 年期美國國債收益率今年年底將達到 4%,到 2026 年底將「接近 3%」。Hornbach指出,雖然他們今年看不到任何寬鬆政策,但聯儲局「明年將會大幅降息」,屆時關稅帶來的暫時性通脹影響將過去,勞動力市場的疲軟狀況也將真正顯現出來。

聯儲局官員之間的分歧——他們認為今年會有零到三次的降息,而 2026 年的降息幅度則更為廣泛——增加了出現政策失誤的可能性,TCW Group全球利率部門的聯合主管Jamie Patton如是說。她傾向於購買2年期和5年期債券,因為在聯儲局降息幅度超出預期的情況下,這類債券將受益最大。

Patton補充道:「機艙內有十幾名飛行員,他們對於目的地機場的飛行高度存在分歧。如果不清楚飛行目的地,那降落時就可能會出現顛簸。」