炒股就看金麒麟分析師研報,權威,專業,及時,全面,助您挖掘潛力主題機會!

出品:新浪財經上市公司研究院

作者:喜樂

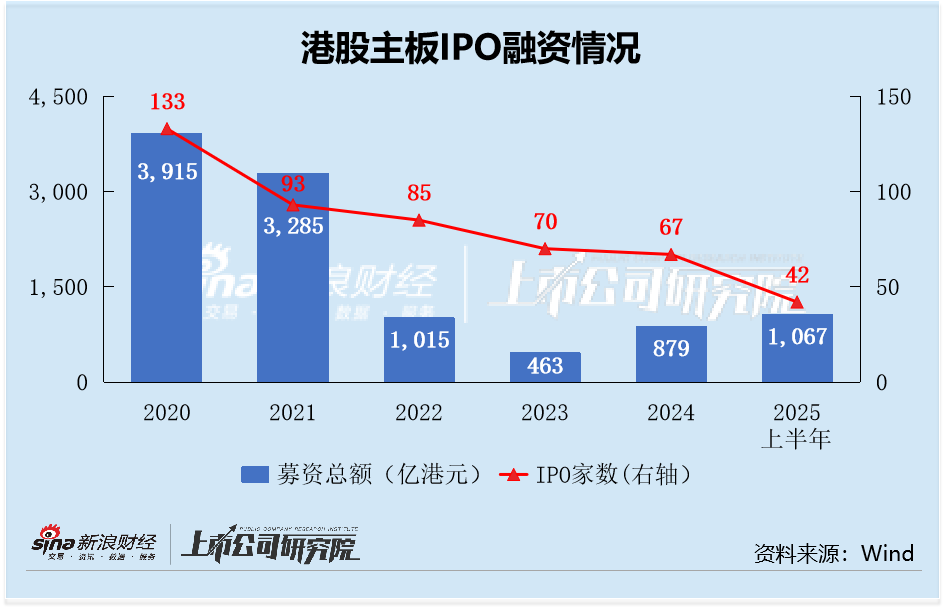

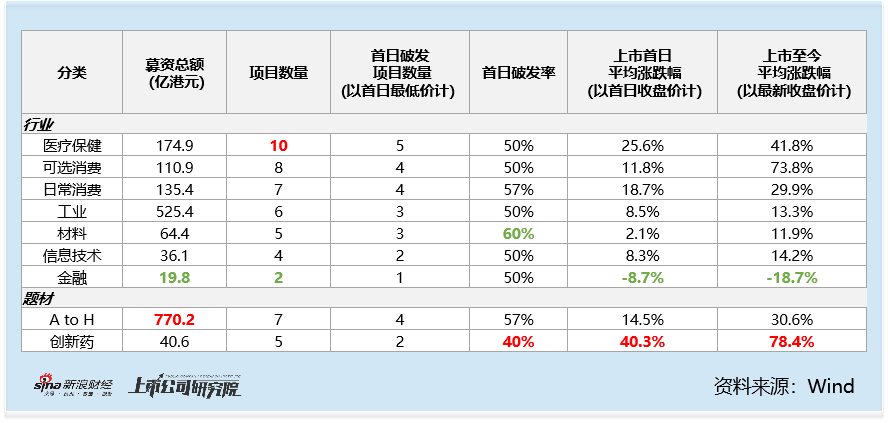

2025年上半年,港股IPO市場以「冰火兩重天」的極端分化態勢迎來近四年最強復甦:42家企業登陸港交所,合計募資1067億港元,較2024年上半年按年增長688%,且已超過2022-2024年分別的全年水平;平均每單項目募資額約25.4億港元,也超過了2022-2024年的平均募資水平。這場復甦的核心驅動力來自兩大極端:A to H大盤股以770億港元募資撐起總量72%,成為「定海神針」;可選消費與創新藥則在散戶抽新股狂歡中上演「千百倍認購神話」;然而繁華背後,工業、金融等傳統板塊募資遇冷,折射出市場對「新經濟」的狂熱追捧與「舊經濟」的謹慎觀望。

(全文數據截至2025年6月30日)

7家A to H企業貢獻72%募資 寧德時代為當之無愧「巨無霸」

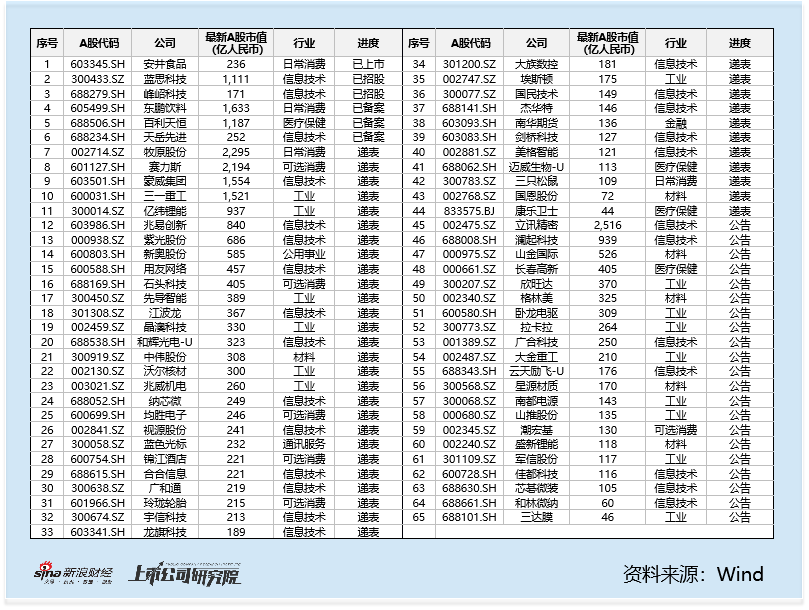

自2024年以來,已有超過70家A股公司公告擬登陸港交所。2025年上半年,共7家A股公司完成港股IPO,合計募資超770億港元,佔IPO總額的72%,直接推升港股IPO募資額復甦。其中,寧德時代以410.1億港元募資額成為近四年最大港股IPO、恒瑞醫藥(募資113.7億港元)、海天味業(募資101.3億港元)、三花智控(募資93.4億港元)等龍頭企業的登陸,為市場注入強勁動能。這類項目呈現「機構與散戶同熱」特徵:寧德時代國際配售認購倍數15.2倍,散戶認購151.2倍,並額外行使15%的發售量調整權——顯示跨境投資者對「A股稀缺資產」的高度認同。

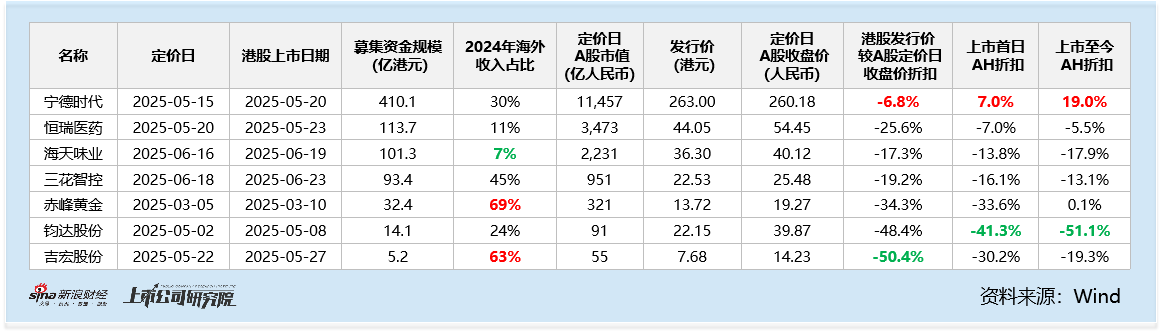

A to H項目IPO發行折扣與公司市值呈現正相關關係:A股市值越大的公司,則投資者認購越踊躍,最終可以錄得更低的發行折扣。萬億市值的寧德時代港股發行價較A股僅折6.8%,上市首日即實現7.0%溢價,至今溢價擴大至19.0%;千億市值公司恒瑞醫藥、海天味業、三花智控港股IPO發行價較A股折20%左右,而百億市值公司港股IPO折扣則超30%,甚至破50%。

值得警惕的是,儘管A to H項目撐起募資大盤,但其首日破發率達57%(4單破發),海天味業、三花智控等項目上市首日一度跌破發行價。其中海天味業和鈞達股份因海外收入佔比較低、所處行業板塊表現不佳等原因,至今股價仍處於水下。

吉宏股份海外收入佔比63%,發行價折價50%,位居7家AtoH公司折扣率第一名,最新折價率19%。

展望2025年下半年,將有數家A股公司登陸港交所,預計募資規模也將比肩上半年A to H募資額水平,進一步鞏固大盤股主導地位。建議重點關注千億市值公司、行業龍頭以及2025年的熱門概念,如醫藥、機器人等。

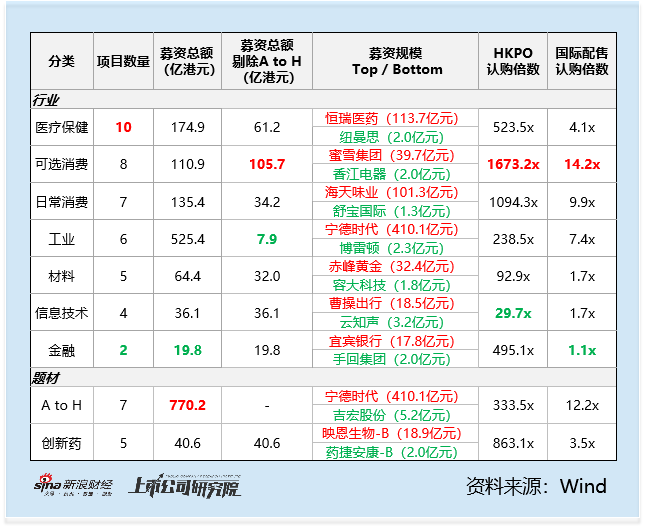

行業表現分化明顯 創新藥與可選消費領升

可選消費:散戶狂歡製造「百倍認購神話」

剔除A to H項目後,可選消費以7單募資105.7億港元,成為上半年最活躍賽道。其中,行業募資王為蜜雪冰城(募資39.7億港元),並以5258.2倍認購,凍資1.8萬億港元,超越快手,成為「歷史凍資王」;布魯可(募資19.3億港元)獲6000倍認購,成為2025年的「HKPO認購倍數之王」。他們背後是散戶通過互聯網券商的集中抽新股掃貨,押注「新消費符號」:蜜雪「10元茶飲」、布魯可「積木社交」,情緒溢價遠超基本面。

在散戶的情緒驅動下,更是推動新消費板塊標的後市股價一路上漲:蜜雪冰城、古茗上市至今上升逾150%,布魯克上市至今上漲134.0%,驗證「Z世代消費符號+全球化想象」的溢價邏輯;而與他們形成鮮明對比的是,傳統消費及基本面薄弱的標的上市後表現持續疲軟甚至破發:綠茶集團首日破發12.5%,至今僅微漲1.7%;新吉奧房車首日破發22.8%,至今跌6.3%;香江電器首日破發11.9%,至今跌16.1%。

創新藥:「小而美」賽道領升 機構低配與HKPO狂熱的冰火博弈

創新藥板塊以5單40.6億港元的「迷你規模」成為上半年港股IPO「最賺錢賽道」,上市至今平均漲幅達78.4%,其中映恩生物、藥捷安康、腦洞極光更實現100%以上的超額收益。但這一繁榮背後,機構與散戶的認購行為呈現極端分化。

創新藥是今年最受歡迎的賽道之一,根據Wind數據,港股創新藥指數年初至今上漲60.5%,遠超其他行業指數。但在創新藥新股發行方面,除抗體偶聯藥物(「ADC」)領域的全球領跑者——映恩生物,獲國際配售13.5倍認購外,其餘創新藥標的國際配售遇冷,普遍在1.0-1.1倍認購,機構的謹慎源於對管線「硬核程度」的嚴格篩選。與之形成鮮明對比的是,散戶對創新藥標的展現出「標籤化追捧」。藥捷安康以3419.9倍HKPO認購成為板塊最高,派格生物醫藥743.8倍緊隨其後。這種狂熱本質是「概念套利」——散戶將「創新藥」標籤等同於「高增長」,卻忽略管線失敗率超70%的行業現實。

港交所18A規則允許未盈利生物科技企業上市,本意是為創新藥開闢孖展通道,但市場衍生的「標籤化抽新股」風險不容忽視。儘管HKPO端狂熱推升短期後市漲幅,但長期表現最終需業績買單。

工業材料等板塊IPO頹勢 募資認購收益全面遇冷

在A to H、消費、醫療醫藥等新經濟賽道的狂歡圖景中,工業、材料、信息技術、金融板塊盡顯頹勢。從供給維度看,四大板塊合計貢獻19單IPO,占上半年總數的45.2%,但實際募資規模僅130億港元,佔比約12.2%,億級迷你項目扎堆,呈現 「數量佔半壁,募資拖後腿」 的尷尬格局;認購維度上,除少量標的蹭 「科技概念」偶獲散戶爆炒之外,多數項目HKPO認購較低,國際配售倍數普遍低於2倍,機構「用腳投票」的姿態極為鮮明;收益維度更顯割裂,上市首日平均漲幅僅3.2%,上市至今平均漲幅僅2.1%。

這種分化的本質,是資本對 「強增長信號」的極致追逐,與對 「弱增長邏輯」的本能疏離。若這些板塊無法向市場清晰傳遞「增長確定性」——無論是技術突破、模式革新還是全球化故事,恐將長期在覈心賽道的陰影下徘徊,淪為港股IPO市場的 「沉默背景板」。

責任編輯:常福強