撰文:The Kobeissi Letter(@KobeissiLetter)

編譯:Ethan(@ethanzhang_web3)

原標題:解碼 BTC「非常規暴漲」:當利率攀升、美元貶值遇上萬億美元赤字

編者按:這不是又一輪牛市復刻,而是一場在赤字洪水、美元貶值與金融秩序重構中爆發的比特幣「危機行情」。當金價、BTC 同步暴漲,華爾街 ETF 資金狂湧,連「保守派」基金都不再猶豫,我們不得不承認:市場正進入一個前所未有的新周期。比特幣為什麼在「非常規」的宏觀背景下成為贏家?這一波上漲到底是泡沫、避險,還是權力的重新定價?Odaily 星球日報帶你看清資本真正押注的方向。

原文如下

當前的行情絕非「正常」狀況。比特幣漲勢堪稱瘋狂,眼下正沿着陡峭的直線軌跡不斷飆升。利率持續攀升,美元在六個月內已貶值 11% ,而加密市場總市值在短短三個月內暴增一萬億美元。

究竟發生了什麼?答案清晰可見:比特幣已進入「危機模式」。

如今的比特幣勢頭如此迅猛,一天之內就能多次刷新歷史高點(ATH)。自 7 月 3 日美國衆議院通過特朗普總統的《大而美法案》以來,比特幣價格已暴漲 15, 000 美元。黃金若未能引起警覺,那比特幣的狂飆應足夠敲響警鐘。

還有比這更明顯的信號嗎?看看年初至今比特幣與美元指數($DXY)的走勢對比,出現了兩處明顯的背離點:

-

4 月 9 日(90 天關稅暫停期結束後)

-

7 月 1 日(《大而美法案》通過時)

一切已不言而喻。

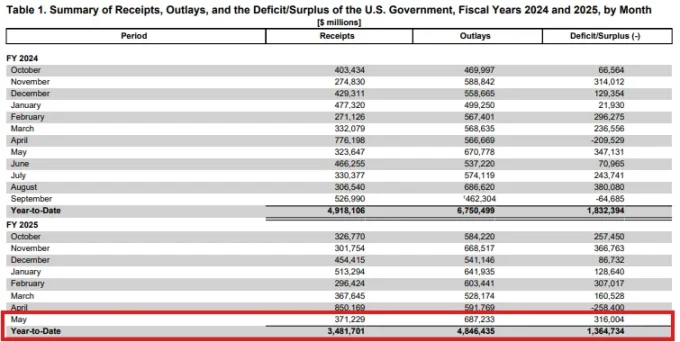

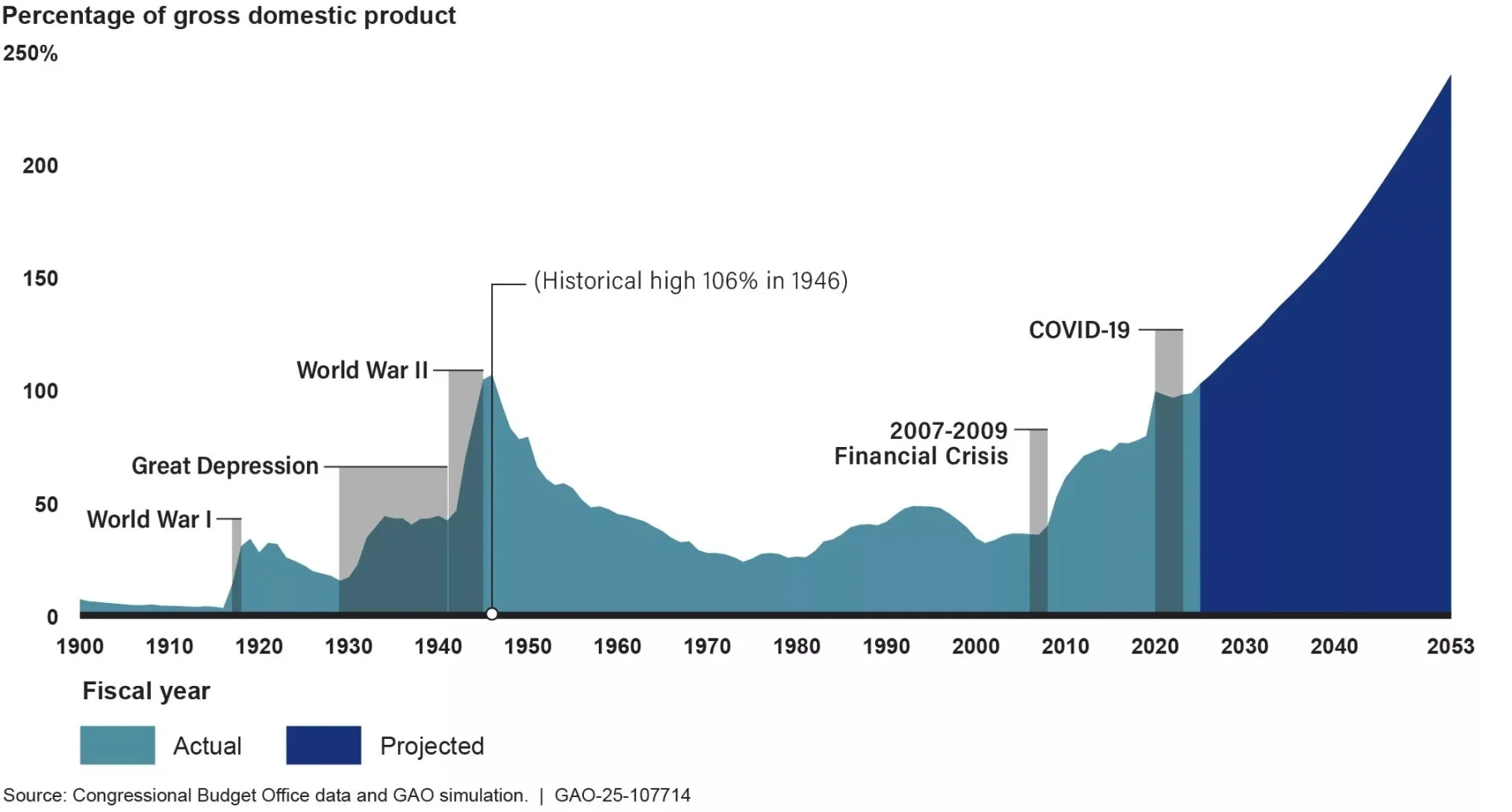

進入 7 月,市場得到的數據顯示,美國僅在 2025 年 5 月單月就錄得 3160 億美元的財政赤字。這是有史以來第三高的月度赤字水平。起初,由於馬斯克對支出法案提出反對,市場還抱有期待。

然而,這一希望很快在 7 月初消退殆盡。

當時,比特幣的上漲看似得益於市場對貿易協議的期盼。但事實證明,無論貿易協議是否公布,市場結果都驚人一致:債券收益率攀升、比特幣暴漲、美元下跌、黃金上漲。

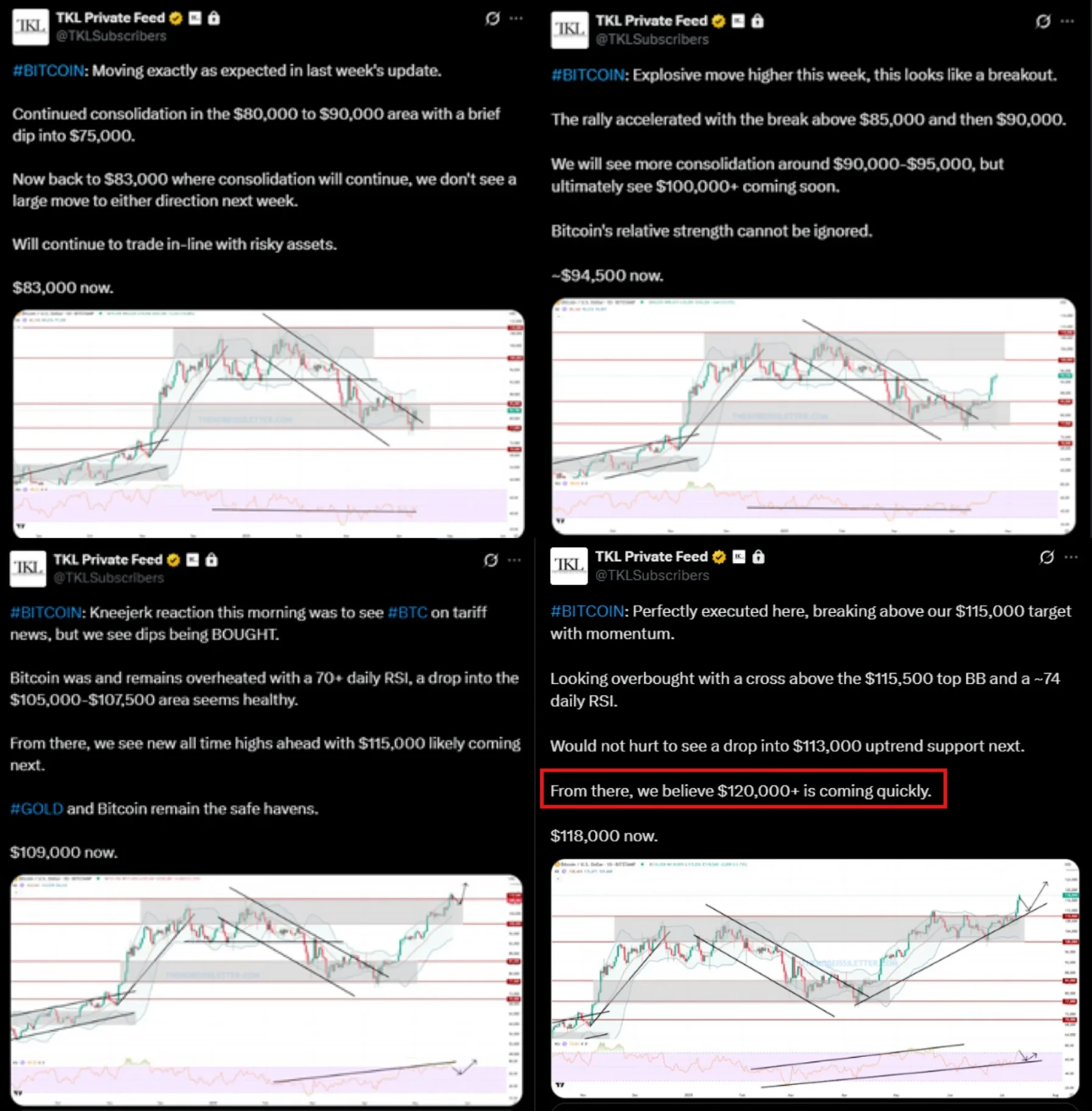

這絕非所謂「正常」的市場狀況。我們已提前預判並抓住了這一趨勢:我們在 80, 000 美元、 90, 000 美元和 100, 000 美元的回調中果斷買入,並精準預測目標價位 115, 000 美元。

上周五,我們將目標進一步上調至 120, 000 美元以上——這個價位啱啱已被觸及。

這對黃金和比特幣而言,無疑是雙重助力(雙重利好)。

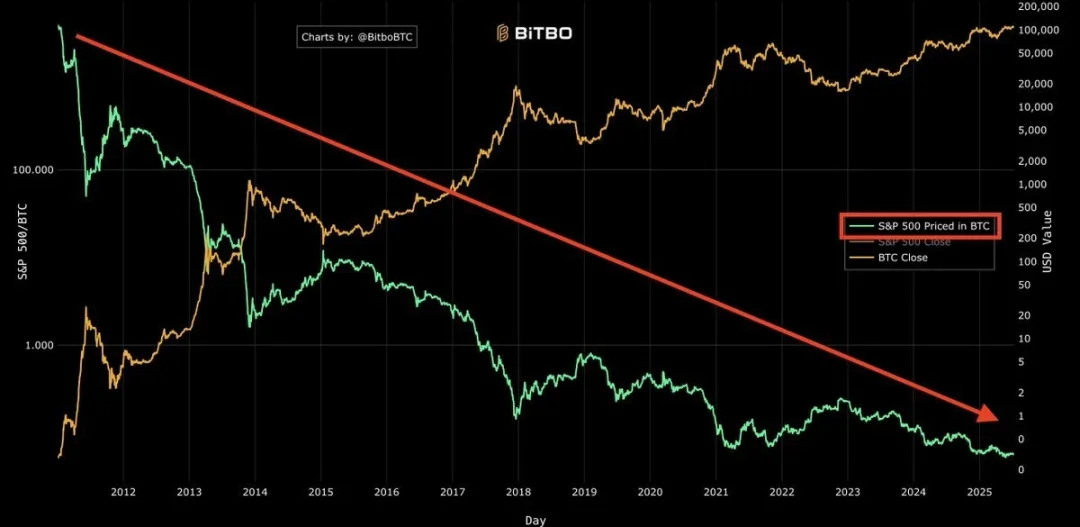

年初至今,按比特幣計價,標普 500 指數已下跌 15% 。而若追溯到 2012 年,以比特幣計價的標普 500 指數更是暴跌了驚人的 99.98% 。現狀是:比特幣價值飆升,美元價值縮水。

再次強調,密切關注美國財政赤字。

更重要的是,機構資金似乎正在跑步入場,追逐這輪比特幣行情。

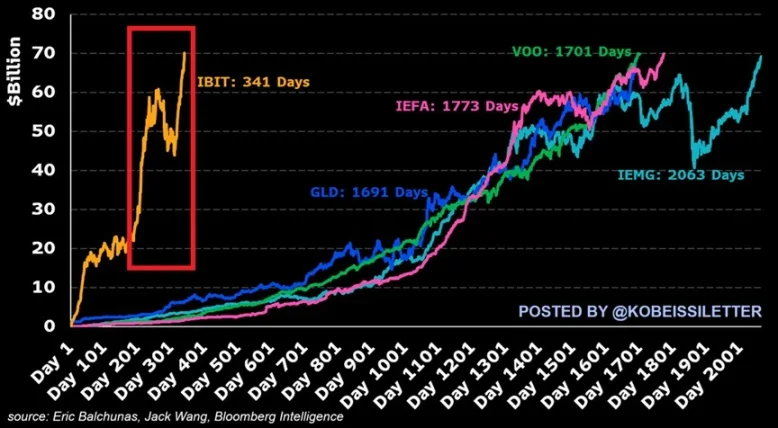

比特幣 ETF IBIT 的資產管理規模(AUM)在不到 350 天內,便迅速攀升至創紀錄的 760 億美元。作為對比,全球最大的黃金 ETF GLD 花費了超過 15 年才達到相同的規模。

我們在與機構投資者的深入交流中,注意到一個反覆出現的共識:廣泛而言,家族辦公室、對沖基金等機構資本如今已無法再忽視比特幣。即便是「保守型」基金,也正考慮將其資產管理規模(AUM)的約 1% 配置給比特幣。

需說明的是,我們稱比特幣進入「危機模式」,並非看空其他資產。事實上,更多赤字支出的短期「刺激」效應是「利好」的,風險資產短期內仍可能繼續上行。

當然,其長期負面影響不容忽視。

諷刺的是,只要解決赤字問題,美國多重困境都將迎刃而解。它可降低利率、抑制通脹、並提振美元。但比特幣「心知肚明」:這幾乎是不可能發生的事——看看支出法案通過後其漲勢如何加速便知。

經濟格局的變動,恰恰是投資者的機遇所在。隨着市場逐步消化這場持續的赤字支出危機,資本正在進行大規模輪動,資產價格也因此劇烈波動。

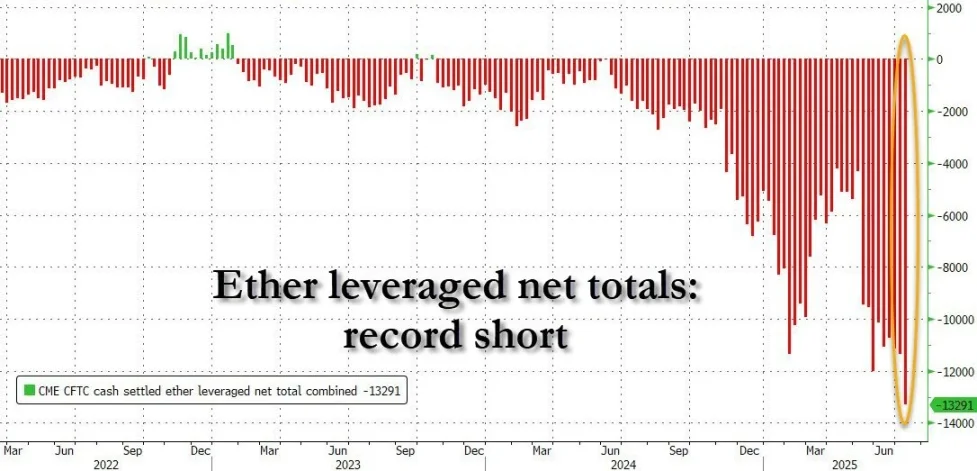

最後,有趣的是,據 ZeroHedge 報道,以太坊的槓桿空頭頭寸目前正處於歷史最高位。這與我們在 2025 年 4 月市場見底前觀察到的情況如出一轍。

一場大規模的加密市場空頭擠壓是否即將拉開帷幕?事情或許正在醞釀……