作者:Prathik Desai

編譯:Saoirse,Foresight News

原標題:以太坊 ETF 一周年:從遇冷到爆發,資金流向背後的機構信心轉變

三個月前(以太坊 ETF 因資金流出明顯、市場關注度低、收益優勢不足而前景不被看好),即便對以太坊最狂熱的支持者而言,要讓以太坊在美國的交易所交易基金(ETF)迎來一周年慶典,都像是天方夜譚。

然而,如今以太坊 ETF 正迎來屬於自己的高光時刻 —— 自 2024 年 7 月 23 日首次開啓交易以來,已滿一年。

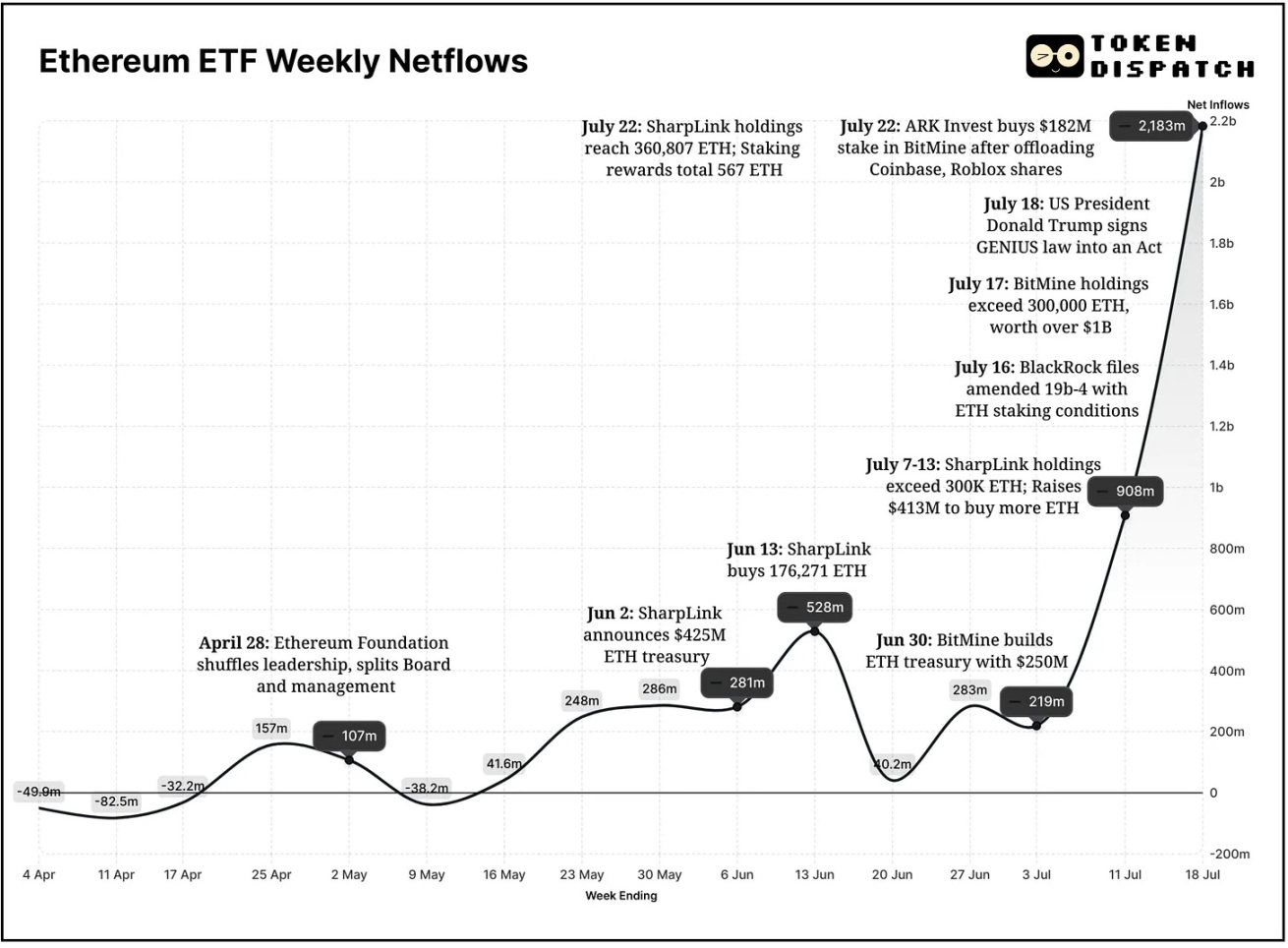

2025 年 6 月,以太坊 ETF 創下了史上最佳月度表現,資金流入超 35 億美元,較 2024 年 12 月 20.8 億美元的前期峯值高出 70%。7 月的資金流入勢頭更猛,截至目前已突破 30 億美元,有望超越 6 月。截至 7 月 18 日的過去兩周,是資金淨流入表現最佳的兩周;且連續十周未出現任何淨流出,這在其 52 周的存續期內尚屬首次。

下圖中的「曲棍球棒式」增長曲線,正是這一趨勢的生動寫照。

但以太坊 ETF 的發展並非一帆風順。

2024 年 5 月,美國監管機構批准以太坊 ETF,同年 7 月 23 日正式開啓交易,當時市場反應褒貶不一。畢竟比特幣 ETF 早已在年初搶佔了所有聚光燈,以太坊 ETF 的登場顯得波瀾不驚:價格走勢低迷,關注度逐漸下降,推出初期也始終未見大規模資金流入。

事實上,部分初期資金流動甚至呈現淨流出狀態。

在前 39 周的交易中,以太坊 ETF 僅 15 周實現資金淨流入;而對比過去 14 周,有 13 周呈現淨流入,過去三個月的風向轉變之大,可見一斑。

截至 2025 年 7 月 21 日,美國所有以太坊 ETF 的資產管理規模(AUM)已突破 190 億美元,較兩個月前的約 96 億美元翻了一倍。

不僅是 ETF,機構對以太坊的興趣還通過「以太坊儲備資產」這一形式加速升溫。

2025 年 6 月 2 日,SharpLink Gaming 成為首家宣佈將以太坊納入其戰略儲備的美國上市公司。當加密圈還在緊盯一衆上市公司將比特幣納入資產負債表時,Joe Lubin 已將以太坊帶入了「儲備資產派對」。

作為以太坊聯合創始人、Consensys 創始人兼 CEO,Lubin 加入了 SharpLink Gaming 董事會並擔任主席,主導了該公司 4.25 億美元的以太坊戰略儲備。

自該儲備資產計劃推出以來,SharpLink 已成為全球最大的企業級以太坊持有者,持有 360,807 枚 ETH,按當前價格計算價值超 13 億美元。此外,公司還額外孖展 4.13 億美元,並通過質押所持以太坊累計獲得 567 枚 ETH 的獎勵。

不僅如此,在向美國 SEC 提交的補充招股書中,SharpLink 請求將其普通股可售額度從初始申報的 10 億美元提升至 50 億美元。

不過,有一家新晉佈局以太坊儲備資產的公司正與其展開激烈競爭。

比特幣礦企 BitMine Immersion 也押注以太坊,持有超 30 萬枚 ETH,按當前價格計算價值超 10 億美元。其董事長 Tom Lee 是華爾街資深人士,他有着更大的目標:

「我們正穩步推進目標,計劃收購併質押以太坊總供應量的 5%。」目前,SharpLink 與 BitMine 持有的以太坊總量已超過以太坊基金會。

總體而言,以太坊儲備資產公司與 ETF 的資金流向,共同反映了機構將以太坊視為基礎設施層的投資信心,且這一信心還在不斷增強。

Cathie Wood 旗下的 ARK Invest 近期減持了 Coinbase 和 Roblox 的大量持倉,轉而增持 BitMine Immersion,投資額達 1.82 億美元。ARK 此前對以太坊的投資敞口不足,對三隻旗艦 ETF 進行了重組,將投資組合中 1.5% 的比例配置給了 BitMine。

億萬富翁 Peter Thiel 也持有該公司 9.1% 的股份。

通過現有公司合併組建的新公司 Ether Machine,將打造一個公開交易平台,為機構投資者提供接觸以太坊基礎設施及以太幣收益的專業級渠道。

該公司由 Consensys 前董事會成員兼負責人 Andrew Keys 與 Consensys 前高管、現任 Ether Machine CEO 的 David Merin 聯合創辦。合併後,Ether Machine 計劃在納斯達克上市,屆時將持有超 40 萬枚 ETH,價值超 15 億美元。

過去幾個月發生了什麼變化?以太坊基金會近期的領導層變動或許是原因之一。

2025 年 4 月底,以太坊基金會進行了領導層調整,將董事會與管理層分離。新領導層明確了三大核心優先事項:擴展以太坊基礎層、優化 Layer2 Rollup(二層擴容方案)、提升用戶體驗。

以太坊的實用價值與收益能力,也使其成為投資者眼中極具吸引力的標的。

目前,美國尚無 ETF 提供質押獎勵,美國證券交易委員會(SEC)尚未放行。若以太坊 ETF 最終能推出質押功能,ETH 有望成為機構投資組合中的「數字債券」。

支持質押的 ETF 可能提供 3%-5% 的原生收益。按當前 196 億美元的以太坊持倉計算,即便以 4% 的平均收益率,ETF 發行商也可獲得超 7.5 億美元的質押收入。

貝萊德(BlackRock)已在探索包含質押的產品結構,其提交的 19b-4 修正案文件中明確提及,質押是「有待監管批准的潛在未來功能」,市場正拭目以待。

專家預測,以太坊 ETF 的質押功能有望在今年四季度獲得批准。

@JSeyff

對許多投資者而言,質押可能是「淺度配置」與「深度參與」的關鍵區別。通過合規投資工具獲得的被動收益,或將吸引養老基金、捐贈基金與主權財富基金入場。

做市商兼交易公司 Wintermute 在去年以太坊 ETF 推出時發布的報告中曾指出,質押機制的缺失是一大短板,可能「削弱以太坊作為 ETF 載體的吸引力」。

若宏觀環境發生轉變,比如降息、通脹企穩,或資本尋求更高收益,以太坊將成為極具競爭力的選擇:它兼具供應通縮的稀缺性、質押帶來的收益性,以及通過 ETF 與託管機構實現的易獲取性。

以太坊價格已與機構活動呈現聯動。價格的進一步突破可能引發市場樂觀情緒,吸引更多資金流入。無論如何,在經歷長期沉寂後,以太坊的演進將受到散戶與機構的共同歡迎。

過去兩周,以太坊價格已飆升超 50%,創下 2025 年新高;過去三個月累計漲幅達 150%。

當 ETF 發行新份額時,必須買入 ETH,這會鎖定供應。市場流通的 ETH 減少,將對價格形成上行壓力。

預計以太坊儲備資產公司也會堅定持有 ETH。註冊投資顧問(RIA)、財富管理機構與上市公司通常不追求短期收益,極少會恐慌性拋售。

儲備資產構建者正將 ETH 定位為可編程抵押品,一種能產生收益、提供安全保障且保持穩定的資產。

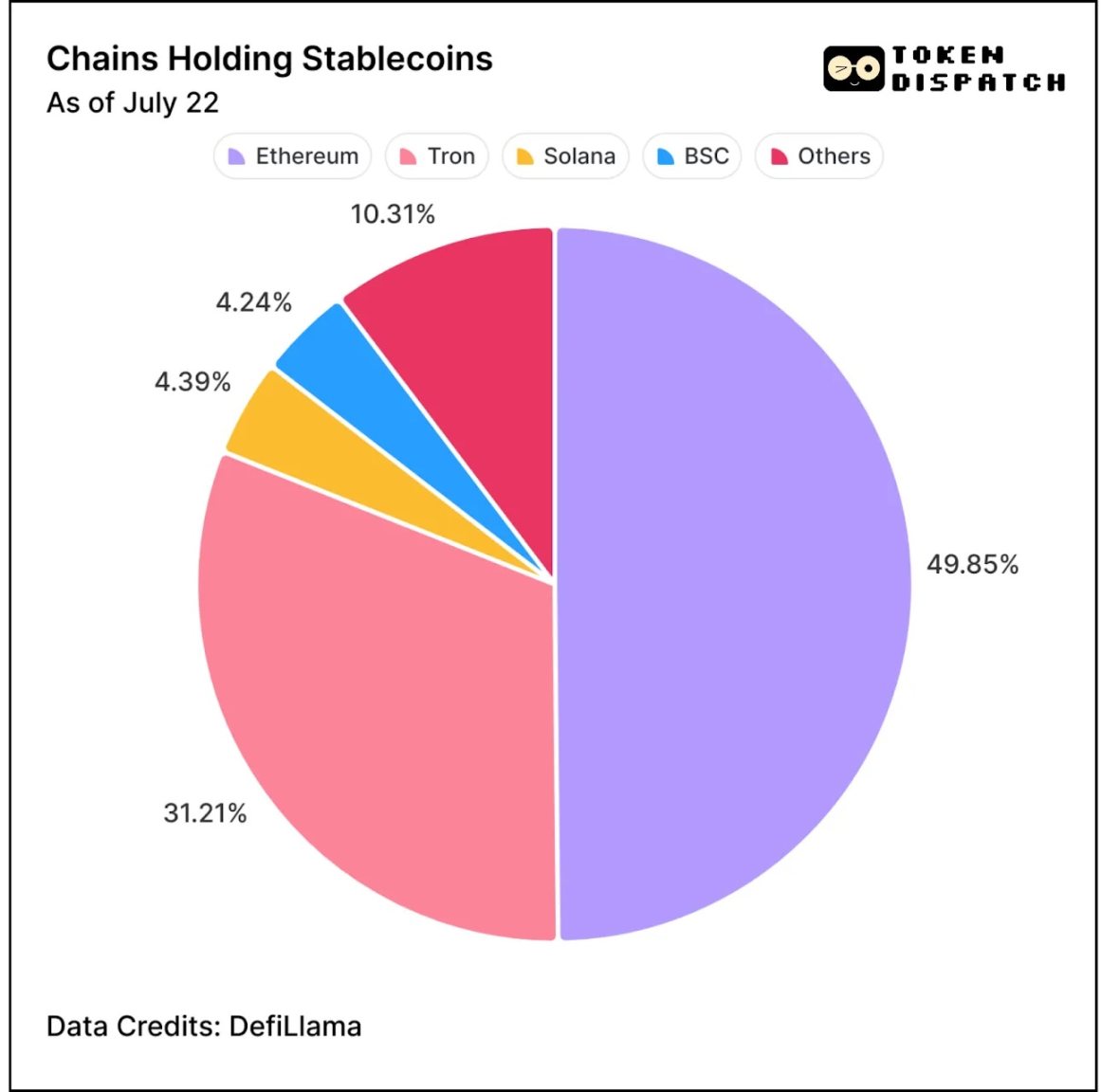

此外,宏觀背景也呈利好:《GENIUS 法案》近期簽署生效,將穩定幣合法化為數字現金。以太坊作為佔據 50% 市場份額的主導網絡,將成為最大受益者。

那麼,未來會如何發展?

一旦 SEC 批准 ETF 質押功能,機構興趣有望持續升溫。更多企業可能因質押功能建立以太坊儲備資產,貝萊德等資產管理機構也會進一步加大對以太坊的投資配置。

對傳統投資者而言,此刻他們或許會意識到:以太坊已擁有兩大強大的流通渠道 —— ETF 與儲備資產。兩者既鎖定了供應,又將以太坊的影響力擴展至傳統經濟領域。

那些將比特幣與以太坊的儲備資產及 ETF 進行直接對比的人,其實忽略了核心差異:

比特幣被視為價值存儲工具,是宏觀策略中的「數字黃金」;而以太坊則被賦予實際用途。基金發行商與儲備資產構建者買入並支持 ETH,是看重其附加值:質押獎勵、基礎設施框架,以及作為金融應用的可編程層。

比特幣是「持有型」資產,而以太坊是「應用型」網絡。