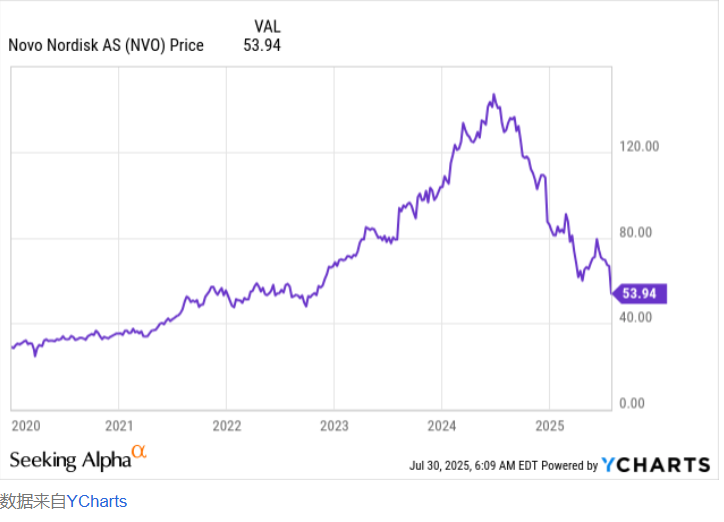

7月31日,近兩日丹麥製藥巨頭諾和諾德暴跌近30%引發市場震動,其年內跌幅已超60%。這一劇烈波動引發投資者熱議:究竟是市場過度反應,還是「奧茲匹克時代」真的正在落幕。

核心事件梳理

諾和諾德作為GLP-1藥物革命的引領者,憑藉索馬魯肽(Ozempic和Wegovy的核心成分)從糖尿病治療拓展至全球減肥熱潮,一度成為全球最賺錢的製藥企業之一。但昨日公司突然下調全年業績預期:銷售額增速從13%-21%降至8%-14%,營業利潤增速從16%-24%降至10%-16%。這一調整直接衝擊股價,更引發市場對「減肥神藥」需求減弱的擔憂。

與此同時,公司宣佈CEO換屆。現任CEO Lars Fruergaard Jørgensen因「股價表現承壓」卸任,由在國際運營領域工作三十餘年的Maziar Mike Doustdar接任。這一變動在投資者中引發分歧:支持者認為新任CEO具備深厚的機構經驗,能穩住局面;質疑者則認為,面對禮來(LLY.US)等競爭對手的挑戰,諾和諾德更需要一位具有美國市場經驗的新面孔。

需求疲軟是當前最直接的挑戰

GLP-1藥物最初用於2型糖尿病治療,後因減肥效果成為社交媒體寵兒,但現實問題逐漸顯現:該藥物需長期注射,費用高昂且多數保險不再覆蓋減肥適應症(僅保留糖尿病治療)。

以美國市場為例,Ozempic月費用約1000美元,Wegovy更高,即便有保險覆蓋,患者自付額也從25美元飆升至全額。這迫使部分患者轉向複合型GLP-1藥物,儘管其療效可能打折扣,但價格更低。例如遠程醫療平台Hims & Hers已開始銷售類似產品,而諾和諾德雖以「違規復合」為由終止合作,卻難以阻止需求外流。

競爭壓力同樣不容忽視

禮來公司的替澤帕肽(Zepbound)在臨床試驗中表現優於Wegovy:72周內平均減重20.2%,而Wegovy為13.7%。儘管諾和諾德正測試更高劑量(7.2毫克)的索馬魯肽(目前批准劑量為2.4毫克),早期數據顯示減重效果可達21%,但該方案仍處研究階段。

此外,信達生物製藥在中國獲批的馬茲度肽(GLP-1/胰高血糖素雙靶點藥物)雖減重效果稍遜(14.8%),但能減少肝臟脂肪,對中國約30%的脂肪肝患者更具吸引力。更值得注意的是,諾和諾德在中國的專利將於2026年到期,而雷迪博士實驗室計劃在2026年於87個國家推出索馬魯肽仿製藥,巴西、加拿大、印度等市場或率先突破。

市場從「創新狂熱」迴歸「商業現實」

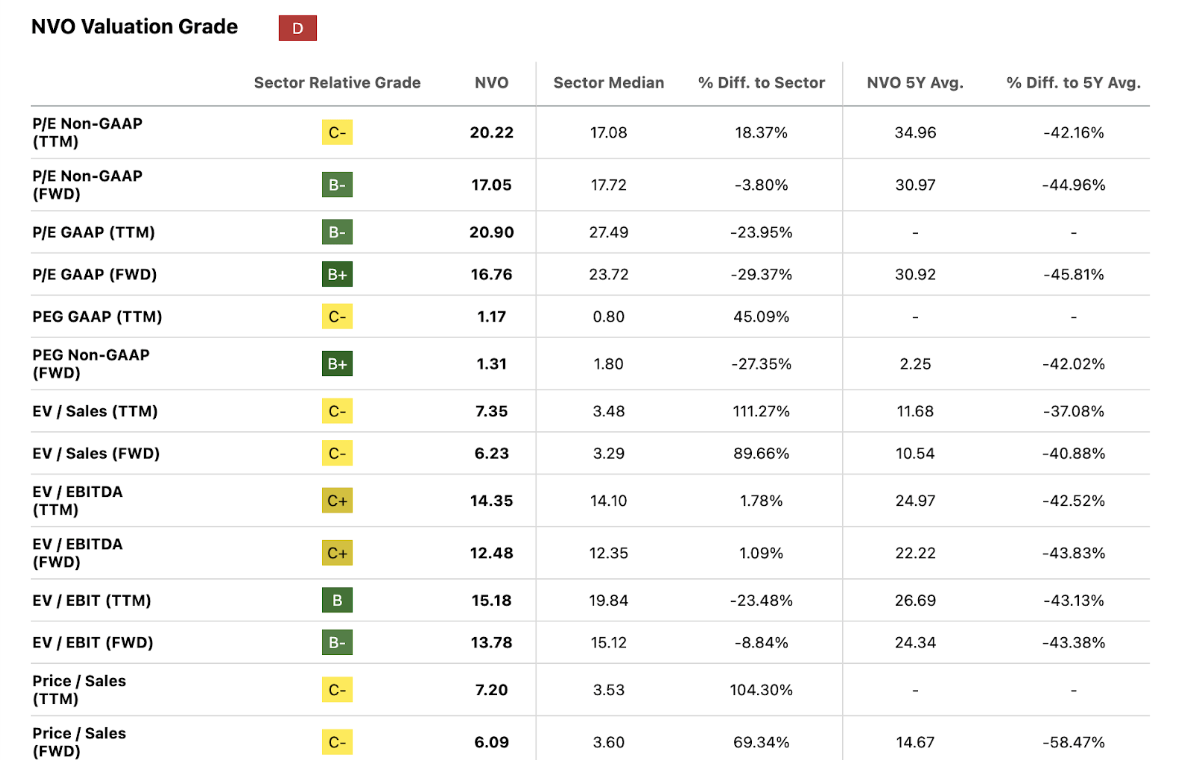

從估值角度看,儘管股價已跌去60%,但諾和諾德當前預期市盈率約17倍,企業價值與銷售額比超6倍,PEG比率約1.2,雖不算昂貴,但也難言低估。

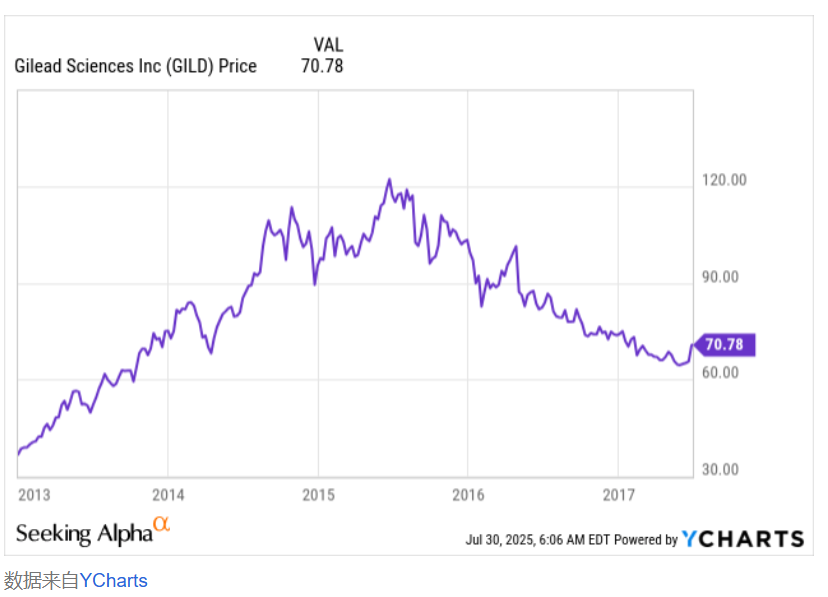

歷史經驗顯示,製藥企業的「爆款藥物周期」往往伴隨股價大幅波動:吉利德(GILD.US)2013年因丙肝藥物Sovaldi股價飆升後回落,Moderna(MRNA.US)新冠疫苗紅利消退後股價幾乎回到疫情前水平,渤健(BIIB.US)阿爾茨海默症藥物獲批後股價仍反覆震盪。這些案例表明,股價需重新適應增長速度與競爭壓力。

除公司自身因素外,宏觀環境也在施壓。美國可能對歐盟藥品徵收15%關稅的威脅,直接衝擊諾和諾德在美國(其最大市場)的利潤率;而醫保政策的變化(如擴大覆蓋範圍或限制使用)也將深刻影響需求結構。

諾和諾德能否逆轉頹勢?

可能的轉機包括:7.2毫克Wegovy獲批並驗證療效、保險公司重新擴大覆蓋範圍、監管收緊複合藥物使用、新任CEO通過成本控制或市場拓展重振增長,以及新興市場(如印度、拉美)的快速滲透。但所有這些都需要時間,且結果存在不確定性。

結論

諾和諾德或許不會「崩盤」,但「奧茲匹克神話」的童話階段已結束。這家曾經依靠單一爆款藥物顛覆市場的企業,正面臨從「創新明星」向「常規藥企」轉型的陣痛。

未來股價能否反彈,取決於其能否通過新劑量藥物、市場擴張或創新平台再次創造差異化價值。對於投資者而言,這既需要耐心等待,也需要精準判斷下一個「轉折點」的到來,在生物科技領域,這樣的機會往往稍縱即逝。