轉載來源:火訊財經

文章來源: Nancy

作者:Nancy,PANews

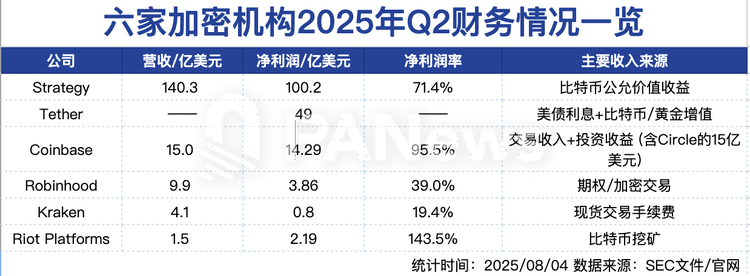

加密財報季來襲,各大機構紛紛交出了2025年的「中場答卷」,有的依靠賬面資產估值暴漲實現利潤飆升,有的則在覈心業務放緩中苦尋轉型出路,行業正逐步從單一收入依賴向多元資產和綜合金融服務轉型。本文PANews將梳理加密概念上市公司或主動公開二季度財務報告的機構Strategy、Tether、Coinbase、Robinhood、Kraken與Riot Platforms等代表性機構的最新財務表現與戰略動向。

六家加密機構2025年Q2 財務情況一覽

六家加密機構2025年Q2 財務情況一覽Strategy:靠比特幣賺取百億美元淨利潤,計劃繼續重金增持

Strategy第二季度營收達140.3億美元,按年大幅增長7106.4%,預計全年營收將達到340億美元,並預測全年稀釋後每股收益(EPS)將升至80美元。

季度營收的大幅增長,幾乎全部由比特幣資產的未實現公允價值收益構成,該項收益達140億美元,佔季度營收的絕大部分。這是Strategy自2025年初採用公允價值會計準則以來的第二個季度。相比之下,公司傳統主營的軟件業務在本季度僅實現收入1.145億美元,僅佔總收入的約0.8%。

同時,Strategy第二季度的盈利能力躍升,淨利潤高達100.2億美元,與2024年同期淨虧損1.026億美元形成鮮明對比,預計2025全年淨利潤達240億美元。

截至2025年7月底,Strategy的比特幣持倉已增至628,791枚,其中第二季度新增了88,109枚,持倉總成本達到460.7億美元,平均每枚比特幣成本為73,277美元。 年初至今其比特幣收益率(BTC Yield)達25%,已提前完成全年原定目標,並將目標上調至30%。為進一步擴充比特幣資產,Strategy還宣佈將通過發行STRC永續優先股籌資42億美元用於繼續增持比特幣

Coinbase:核心業務疲軟,投資收益撐起淨利潤

2025年Q2,Coinbase實現總收入14.97億美元,按月下降26%。其中,本季度交易收入達7.64億美元,按月下降39%;訂閱與服務收入達6.56億美元,按月下降6%。Coinbase將收入下滑歸因於加密市場波動性降低、穩定幣交易對定價策略調整以及全平台交易活動減少,其總交易量在本季度為2370億美元,按月下降40%。

而Coinbase在本季的淨利潤達14.29億美元,遠超去年同期的3600萬美元。這一盈利增長主要得益於Circle投資帶來的15億美元收益,以及加密投資組合3.62億美元的未實現增值。然而,此前的用戶數據泄露事件造成Coinbase損失3.08億美元,推高了總運營費用至15億美元(按月增長15%),對淨利潤形成明顯壓力。而在剔除戰略投資和加密資產投資收益後,調整後淨收入僅為3300萬美元,這也表明其核心交易業務已陷入增長困境。

面對此困局,Coinbase正積極推動戰略轉型,其產品副總裁Max Branzburg宣佈拓展交易品類,新產品包括代幣化現實世界資產、股票、衍生品、預測市場和早期代幣銷售,將首先在美國推出,隨後根據監管許可逐步擴展至國際市場。Coinbase的目標是打造「全能交易所」,實現所有資產的鏈上交易,與Robinhood、Gemini和Kraken等平台形成更直接競爭。

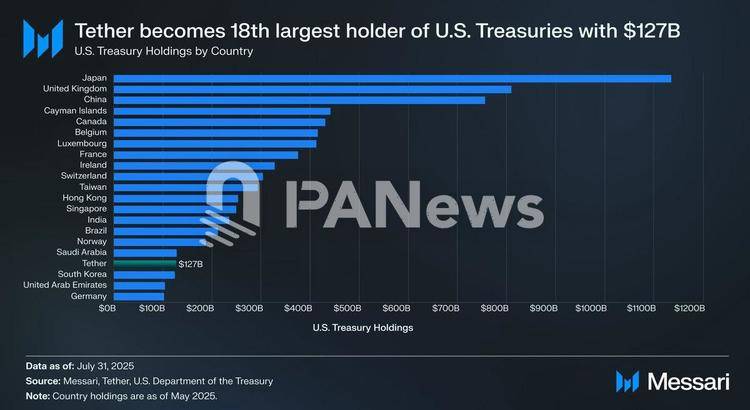

Tether:季度淨利49億美元,美債持倉超1270億美元

截至2025年Q2,Tether總資產達到1625.75億美元,超過了其1571.08億美元的負債,實現超額準備金規模54.67億美元(相較於上個季度的56億美元略有下滑);USDT的流通量超過1570億美元,年初至今增加200億美元。

從資產構成來,美國國債持有超過1270億美元(包括1055億美元的直接持有和213億美元的間接持有),較第一季度增加約80億美元,位列全球第18大美債持有實體之一,以及還持有價值89億美元的比特幣和價值87億美元的貴金屬(黃金)等。

Tether在二季度淨利潤約為49億美元,顯著高於第一季度的8.3億美元。今年年初至今,Tether已累計淨利潤達57.3億美元,其中31億美元為經常性收益,26億美元來自比特幣與黃金的市值增長。

整體來看,Tether在本季展現出強勁的資產增長能力和盈利水平,其資產配置的多元化(比如黃金和比特幣)也為其利潤構成提供了彈性。

Robinhood:營收接近10億美元,加密業務推動利潤翻倍

截至2025年第二季度末,Robinhood的資產負債表上共持有42億美元的現金和現金等價物,為全球擴張與新業務試水提供了充足的「彈藥」。

本季度,Robinhood實現營收9.89億美元,按年增長45%;淨利潤達到3.86億美元,按年翻倍,創下歷史新高。調整後EBITDA達到5.49億美元,利潤率升至56%。推動這一增長的核心引擎,是加密交易業務和期權交易的強勢反彈。其中,期權交易收入達到2.65億美元,按年增長46%,仍是最核心的收入來源;加密交易收入達到1.6億美元,按年增長98%,成為新的增長動力;而股票交易收入也錄得6600萬美元,按年增長65%。

Robinhood在用戶規模和資產沉澱方面也保持強勁。平台現有資金賬戶數達到2650萬個,按年增長了10%;總平台資產突破2790億美元,幾乎翻了一倍;活躍投資賬戶達 2740 萬,按年增長 10%;高價值用戶(訂閱Robinhood Gold)增長76%,達到350萬個。值得注意的是,每位用戶平均帶來的收入(ARPU)已達到151美元,按年增長34%,反映出平台的用戶變現能力持續增強。

從戰略層面來看,最值得關注的是本季度Robinhood對加密業務進行了大刀闊斧的佈局,包括正式完成對歐洲老牌交易所Bitstamp的收購;獲得50多個加密合規牌照,並在30個歐洲國家上線加密服務;推出股票代幣產品;在美國開放了加密質押功能,以及計劃在下半年完成對加拿大WonderFi的併購。另外,Robinhood正在逐步打造自己的金融超市,比如Robinhood Strategies數字投顧服務AUM達5億美元、退休賬戶資產達200億美元以及Gold信用卡用戶已達30萬個等。

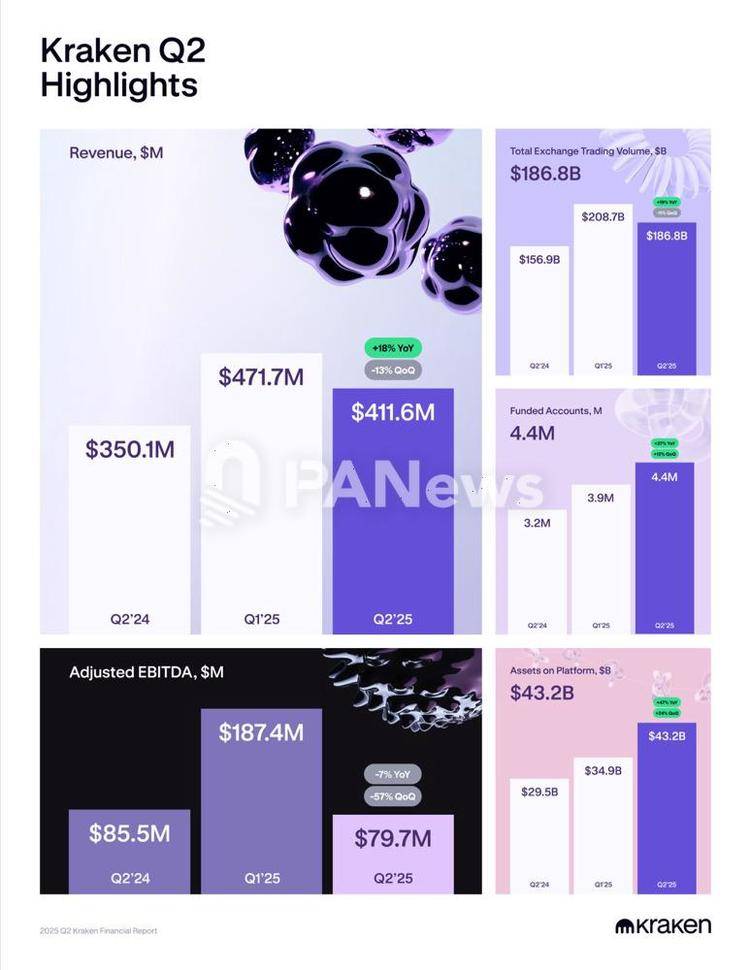

Kraken:利潤腰斬,計劃加快多元化佈局

在2025年第二季度,Kraken在多資產交易和全球擴張方面持續推進,但市場整體交易活躍度略有放緩,導致部分關鍵指標按月回落。

本季度,Kraken實現收入4.12億美元,雖按年增長18%,但較上一季度(4.72億美元)按月下降。本季度調整後的息稅折舊攤銷前利潤為8000萬美元,相比Q1的1.87億美元出現大幅回落。從運營數據來看,Kraken擁有約1500萬全球客戶,第二季度交易總量為1868億美元,按月下降10.5%,但按年仍實現19%的增長;Kraken的資金賬戶數增至440萬個,按年增長則高達37%;平台託管資產達432億美元,按年增長更是達到47%。

接下來,Kraken的全球業務將持續提速,包括新牌照陸續獲批、本地資金通道拓展、多資產體驗升級以及創新產品推出,比如國際股票、代幣化股票、Kraken借記卡和NinjaTrader發展等。

值得注意的是,Kraken正尋求以150億美元估值孖展5億美元,並計劃於2026年進行IPO。對此,insights4.vc.分析稱,Kraken憑藉用戶質量和交易活躍度均處於行業前列,並通過拓展衍生品、股票交易、支付服務等新業務,不斷降低對現貨手續費的依賴,增強自身對市場周期的抗風險能力。同時,在監管趨嚴的大背景下,Kraken已獲得多地合規牌照,在合規性、安全性與法幣入口服務方面具有顯著優勢。面對來自Binance與Coinbase的激烈競爭,Kraken已成功建立起以產品多樣性和透明合規為核心的「第二梯隊」品牌定位。若加密市場在未來一年繼續復甦,Kraken有望成為繼Coinbase後又一家盈利穩定、合規的加密交易所上市公司。

Riot Platforms:收入按年翻番,BTC產量按年增69%

2025年第二季度,Riot Platforms實現總收入1.53億美元,較2024年同期的7000萬美元增長一倍以上,增長主要由比特幣挖礦業務驅動,該業務貢獻收入約1.41億美元,按年增長超過150%。在比特幣價格走強與產能擴張的共同推動下,公司季度內共生產1,426枚BTC,較去年同期的844枚增長了約69%。

受2024年4月減半事件和全球算力持續上升影響,Riot的單枚比特幣的平均開採成本(不含折舊)上升至48,992美元,按年上漲93%,但仍顯著低於同期比特幣平均售價(約98,800美元)。不過,若未來比特幣價格回落或挖礦難度持續上升,毛利空間可能受到擠壓,成本管控和算力效率將成為關鍵。而據Riot披露,隨着高性能計算(HPC)和AI基礎設施需求的上升,該公司將繼續推進電力資源的多元化應用佈局,逐步從單一的比特幣挖礦公司轉型為「以比特幣為核心、面向未來算力需求的基礎設施平台」。

在利潤表現方面,Riot錄得淨利潤2.195億美元,遠超2024年同期為負的表現,調整後EBITDA達到4.953億美元,反映出其核心業務的強勁現金創造能力和高經營槓桿。

此外,公司繼續維持強健的資產負債表。截至第二季度末,Riot Platforms共持有19,273枚BTC(價值約21億美元),以及2.554億美元不受限現金,可為為其未來擴張、高性能計算轉型或應對市場波動提供了充足的資金保障。