作者 | 田思

編輯 | 韓成功

華夏能源網(公衆號hxny3060)獲悉,8月8日,江蘇酉立智能裝備股份有限公司(以下簡稱「酉立智能」,BJ:920007)在北京證券交易所上市交易。

股票發行價23.99元/股,發行市盈率11.29倍。上市首日,酉立智能以83.22元/股收盤,漲幅246.89%,總市值達到34.95億元。

酉立智能是繼首航新能(SZ:301658)、澤潤新能(SZ:301636)、華電新能(SH:600930)後,今年第4家成功上市的光伏企業。其超過240%的首日漲幅,對處於低谷的光伏行業來說,無疑是振奮人心的。不過,這家企業快速增長的背後,亦有諸多風險值得警惕。

近三年盈利保持增長,但增幅明顯下滑

酉立智能成立於2017年,是一家聚焦光伏支架核心零部件的研發、生產和銷售的企業。公司產品包括模光伏支架主體支撐扭矩管(TTU)、光伏支架軸承組件(BHA)、光伏組件安裝結構件(URA)、檁條(RAIL)等光伏支架核心零部件產品。

過去三年,酉立智能業績保持了持續增長,在2022-2024年分別實現歸母淨利潤4219萬元、7817萬元、9005萬元,同比增幅185.55%、85.27%和15.19%,呈逐年下滑趨勢。

今年1-6月,酉立智能預計歸母淨利潤5,548.56-5,748.56萬元、同比增幅12.02%-16.06%。華夏能源網粗略統計發現,當前已發佈2025上半年業績預告的38家光伏企業中,實現業績預增的僅7家,酉立智能是其中之一。

總結來看,酉立智能過去三年的業績增長得益於四大因素:

一是受益於行業紅利。光伏支架環節因受資本關注較少,相對來說「內卷」不嚴重,且還能保持一定利潤。尤其是跟蹤支架,憑藉在提升發電效率方面的優勢,在大型地面電站中的滲透率不斷提升,酉立智能明顯受益。

二是酉立智能的產品有一定「技術護城河」。2024年度,公司衝壓類產品銷售金額佔比59.47%,銷量佔比96.90%。公司主營的衝壓類產品包括BHA、URA、RAIL,都屬於跟蹤支架結構系統的核心零部件,對定位精度和「抗衰老」能力的要求較高。招股書顯示,酉立智能的BHA和URA的產品良率均達到99%左右,其技術實力可見一斑。

酉立智能重視技術研發,2022-2024年,公司研發費用由506.56萬元增長至1213.43萬元,研發費用率也提升至1.7%,並具有自主設計和定製化設備能力。公司目前擁有61項專利,其中發明專利8項。2023年,酉立智能還被認定為國家級專精特新「小巨人」企業。這些都奠定了酉立智能在支架供應商領域的技術優勢。

三是酉立智能拿下了很多光伏支架龍頭客戶。酉立智能在成立初期就與全球跟蹤支架龍頭NEXTracke簽訂了10年長單,為其提供定製化產品;之後又與OptimumTracker、GonvarriIndustries、天合光能(SH:688599)、安泰新能源等光伏支架企業建立合作關係。

酉立智能表示,公司第一大客戶Nextracker的跟蹤支架出貨量連續9年(2015-2023年)位列全球第一,天合光能、GonvarriIndustries、安泰新能源2023年度的跟蹤支架出貨量分別位列第六、第八和第十二。抱上衆多支架龍頭客戶的大腿,使其擁有了穩定的銷售訂單。

四是酉立智能主攻毛利較高的海外市場。酉立智能產品主要銷往巴西、智利、澳大利亞、加拿大、歐洲、中東等海外市場,近三年外銷收入都佔到總營收的七成以上。以海外市場為主,使得公司保持了18左右的高毛利。在5家可比公司中,毛利率能與之相匹敵的只有中信博(SH:688408)——2024年毛利率18.71%。

值得注意的是,為進一步拓展海外市場,酉立智能正在加快產能出海步伐,其已在泰國設廠,沙特子公司亦在籌備推進中。

家族股東拆借和大客戶依賴成兩大隱憂

酉立智能雖在過去幾年快速發展,但經營也暗藏隱憂。

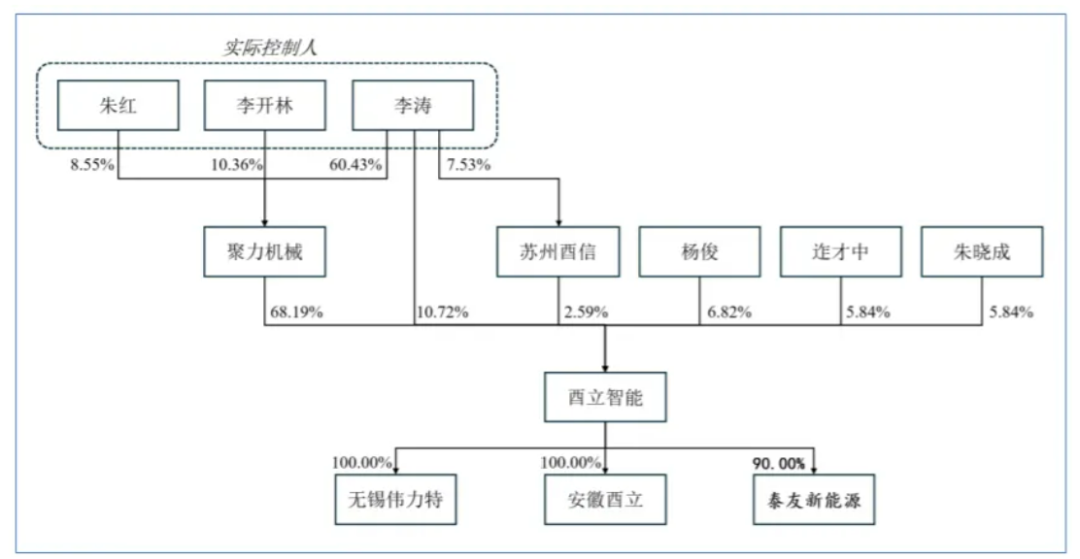

首先,酉立智能股權高度集中,家族公司色彩濃厚。

公司實際控制人李濤、李開林及硃紅實為一家三口。招股書顯示,三人通過直接控股和通過控股股東聚力機械間接控股,合計持有酉立智能81.49%的表決權。股權的高度集中,容易導致實際控制人利用控股權和主要決策者的地位,對公司不當控制,從而損害公司和其它股東利益。

招股書顯示,2021-2023年,聚力機械和李濤頻頻向酉立智能拆借資金。到2022年時,媒體曝出,李濤累計佔用酉立智能資金達1037.97萬元(後歸還)。並且,李濤還在商業銀行揹負着1,490萬元的經營貸款,這筆債務與聚力機械此前上市失敗有關。

在2016年8月,李開林、李濤父子曾將聚力機械推向新三板上市。但不到一年,聚力機械就以公司經營發展需要為由,從新三板退市、摘牌。這導致李濤輸掉了與投資者簽訂的「2020年底前完成上市」的對賭協議。李濤和聚力機械不得不自掏腰包回購投資者股份,合計花費約6600萬元。

聚力機械上市失敗了,李開林、李濤2017成立了酉立智能,「開小號再上市」成功。

其次,酉立智能存在客戶集中度較高和單一大客戶依賴的風險。

招股書顯示,酉立智能對前五大客戶的銷售額佔營業收入的比例一直超過九成。其中,第一大客戶NEXTracke在過去三年的營收佔比徘徊在61.67%-80.69%間,NEXTracker的毛利佔比更是佔到八成以上。

未來,若下游市場發展不及預期,或酉立智能與NEXTracker合作關係發生不利變化,可能會對公司的經營業績產生重大不利影響。

而NEXTracker在「欠債」客戶中排在第一位,到2024年末,酉立智能對NEXTracker的應收賬款超過1.4億元,佔到同期應收賬款總額的67%。而在2022和2023年,對NEXTracker的應收賬款也分別高達9110萬元和1.36億元,佔到同期應收賬款總額的七八成。值得注意的是,NEXTracker的賬款結算期是到貨後120天內,遠超其他境外客戶。

對大客戶的依賴,使酉立智能承受着不小的財務壓力。自2022年以來,酉立智能的應收賬款增長迅猛,到今年一季度末已達3.17億元,接近2021年末的十倍。

在此背景下,酉立智能不得不通過銀行貸款來緩解資金壓力。到今年一季度末,其短期借款達到1.03億元,相比2024年底的5921.89萬元,翻了近一倍。而同期,酉立智能的貨幣資金僅有3910萬元。此次IPO酉立智能擬將7000萬元募資用於補充流動資金,也表明其現金流壓力已非常急迫。