(來源:美港股觀察社)

作者:Danil Sereda

編譯:美港股觀察社

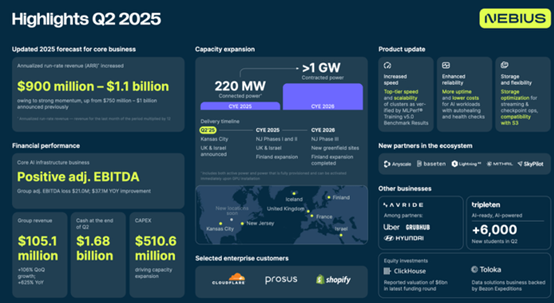

乍看之下,很難對Nebius第二季度財報數據持看空態度:其銷售額按年激增625%(按月增長106%),淨利潤端也有明顯改善——核心AI基礎設施業務的EBITDA提前實現盈利,超出了管理層此前的預期。

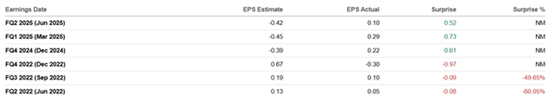

投資與終止經營業務帶來的一次性收益推高了每股收益(EPS),這也是Seeking Alpha平台上顯示其EPS大幅超預期的原因:

考慮到公司的業務周期,年度經常性收入(ARR)仍是核心監控指標。該指標從3月的2.49億美元增長至6月底的約4.3億美元,這使得管理層將全年ARR指引上調至9-11億美元(此前區間為7.5-10億美元)。新指引的中點較此前提升了8.57%,這一增幅相當可觀。

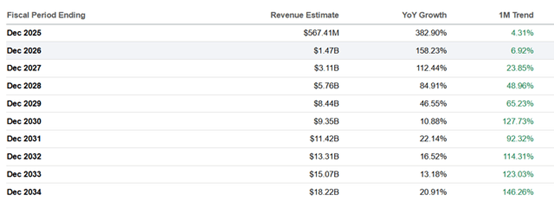

與此同時,其核心業務及集團整體的收入指引維持不變,分別為4-6億美元和4.5-6.3億美元。管理層在第二季度電話會議中提到,英偉達新款Blackwell GPU的部署主要集中在第四季度,因此當前ARR向銷售額的轉化率略低。也就是說,公司雖在持續簽訂新合同以推高ARR,但新產能要到2026財年才能完全釋放。儘管如此,分析師已迅速上調了未來幾年的預期,預計2025財年和2026財年營收按年增長率分別為382.9%和158.23%:

注:刻意未納入3-6個月內的營收預期變化,因為幾個月前市場共識針對的是Yandex而非Nebius,與本次討論無關。

Nebius計劃在2025財年末實現220兆瓦的連接電力,並在2026財年末達到1吉瓦。這一計劃包括在美國建設/運營大型新建站點,以及在芬蘭、英國和以色列大幅增加產能。超大規模企業和前沿AI實驗室的需求似乎足以支撐這些投入,但僅2025年的資本支出就高達20億美元。在英偉達市值突破4萬億美元(其他巨頭也在跟進)的當下,這一數字或許看似不高,但結合Nebius的規模來看,已是一筆鉅額投入。儘管Nebius正積極吸納Shopify、Cloudflare和Prosus等企業巨頭作為客戶,證明其終端市場遠不止AI初創公司或超大型科技企業,但市場可能已充分消化了管理層設定的中期銷售目標。

市場預計2025財年銷售額為5.6741億美元,這意味着Nebius需在2025年下半年實現約4.1141億美元的銷售額才能達標。從近期的ARR轉化率來看,這一目標或許難以實現。

Nebius近期被納入知名的Wedbush IVES AI 30 指數,這可能為反彈添柴加火,但也可能在本已較高的遠期估值基礎上再添一層溢價。Nebius當前的2026財年市銷率為11.6倍,若當前營收共識準確,其股價後續上漲空間將遠小於前1-2個季度。

當然,到2026年底市銷率可能達到15倍,若營收共識依舊準確,Nebius集團的市值將在未來12-18個月達到約220.5億美元,潛在漲幅為50%。

但隨着資本支出高企和ARR向實際收入的轉化率下降,風險正不斷攀升。因此,市場可能會給新投資者更好的逢低買入機會。

總結

Nebius依舊值得看好。但目前不宜增持,因為該股持倉已略顯擁擠,即便從遠期來看估值也已較為充分。其第二季度財報表現與管理層的執行力都值得讚許。首席執行官Arkady Volozh是一位傑出的企業家,他在Yandex已證明了自己的能力,如今在Nebius集團也持續表現出色。