來源:AI科技成長抗通脹

注入現金牛成熟製程資產,大幅提升業績!

8月31日晚,停牌兩周的華虹半導體公告,將收購上海華力微電子公司97.5%的股權, 並募集配套資金。其中向華虹集團,上海集成電路基金,大基金二期,國投先導基金,4名交易對方發行股份購買資產的價格為43.34元/股,鎖定時間為1~3年。A股股票周一復牌。

這個時間點非常有意思。

上周五,阿里啱啱在發布財報的同時宣佈了AI芯片,並宣佈將由國內芯片公司製造。華爾街日報隨後報道:

「 為確保芯片量產,阿里採用雙代工廠備份策略: 成熟製程:中芯國際14nm產線承擔基礎芯片生產,良率穩定在95%以上,月產能達5萬片。 先進製程:與華虹半導體合作開發7nm工藝,預計2026年量產,目標算力突破500TOPS,能效比提升30%。」

當天阿里美股股價大漲13%,市值增加 350億美金。而英偉達股價下跌3%,市值蒸發 1400億美金。

同日,周五收盤後,中芯國際宣佈停牌,即將收購中芯北方49%股權。

AI和半導體龍頭公司選擇在這個時候放猛料,輪流停牌注入優質資產,應該不是什麼巧合吧?(想一想未來幾周要發生的國內外大事?)

有人感慨,好公司,不是在停牌就是在停牌的路上。。。

不過,周一,華虹還是如約復牌了!準備好了嗎?

問題一:注入的是什麼資產?成熟製程還是先進製程?

這個問題公告裏沒有直接說。幾個股吧和微信羣裏也有爭論。

網上資料顯示,上海華力微電子公司位於張江,成立於2010年,擁有華虹五廠、華虹六廠兩座12英寸全自動晶圓廠,專注於為設計公司、IDM公司及其他系統公司提供65/55納米至28納米不同技術節點的一站式芯片製造技術服務,能滿足193納米浸沒式光刻技術、應變硅技術等多種工藝技術要求。所生產的芯片廣泛應用於3G移動通信手機、數字電視、機頂盒、數碼相機、PC、遊戲機、汽車、家電以及各類智能卡等產品中。

$其中五廠是成熟製程,其折舊已經提完,每年可穩定貢獻1億美元利潤,是妥妥的現金牛。而六廠就是先進製程,傳說中的給阿里做的7納米就在那裏。$

經過進一步查詢,華虹六廠的股權目前已經剝離至上海華力集成電路製造公司。又有小夥伴隨後查到,華力微持有華力集成公司54%的股權。那是不是這54%的股權是在注入資產的範圍呢?

我們通過渠道直接聯繫了公司高管,最終得到確認: 該54%股權資產在停牌前就已經從華力微剝離了。所以這次注入的資產僅限於成熟製程華虹五廠的資產。

做先進製程的華虹六廠,目前尚處於投入期,等培養成熟後再注入。 對照上文,阿里說2026年量產 7nm AI 芯片, 估計應該是2027年初做下一次資產重組。(記得寫下日曆)

問題二, 注入成熟製程對華虹公司股價是利好嗎?

A股停牌後,港股二天一度大跌10%,最低到46.20港幣,就是因為說注入成熟製程,市場認為是利空。

不過隨後幾個交易日,港股華虹大漲,停牌前多次漲至57元以上,成交量放大.雖然8月29日因為中報業績下降而開盤大跌,股價底部承接力極強。

先說結論: 華力微的注入對華虹來說肯定是利好,而且是天大的利好。

半導體制造行業是一個重投入的長周期行業。研發和設備投入嚴重影響當前的利潤數據,但如果不投入,當時可能看起來報表不錯,數年以後就會被競爭對手拋下,甚至完全喪失競爭力。今天的英特爾就是一個血淋淋的教訓。

華虹目前在上市公司的資產,一邊是競爭激烈的功率半導體分立器件,毛利率受到競爭對手壓制,另一邊是新投的產能,研發折舊費用高,兩邊加起來就導致增收不增利,淨利潤下滑明顯。如啱啱公布的2025年中報業績,營收80億人民幣增長19%,但歸母淨利潤只有7,430萬,下降72%。

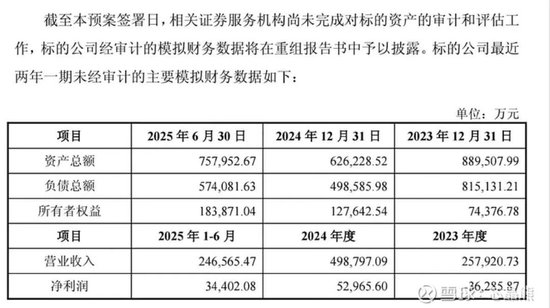

而即將注入的華力微,過去兩年營收業績大幅增長。2024年營收4.99億元,淨利潤5.3億元,2025年上半年測算營收24.6億元,淨利潤3.44億元(有人預計全年淨利潤7~8億RMB)。這樣高利潤的現金奶牛,將大幅直接提升華虹的EPS。

附圖:華力微未經審計財務數據:

有投行測算, 華虹通過整合華力微的中後台資源(如供應鏈、研發平台),可進一步降低運營成本約10%-15%。華力微的資產注入將顯著改善華虹的資產負債表質量,優化折舊結構,從而釋放更多現金流支持研發投入。預計到2027年合併後的主體淨利潤可能達到30億RMB以上。(目前華虹A股股價計算總市值1300億元)

問題三:這個定增價格是否定價偏低?

公司A股停牌前價格為78.5元,港股周五收盤價格 53.8港幣。 給大股東每股43.34元的定增價格,雖然說不低於前120個交易日平均股價的80%,但只有A股停牌價格的六折?

首先,華虹A股停牌前一天,股價漲了11%,明顯是有異動的。

其次,目前華虹上市公司的估值是按照科技成長股的估值模式,不看市盈率,主要看市銷率PS和市淨率 (PS=9, 市淨率=3.1,屬於行業合理水平)。按2024年淨利潤3.8億元計算,其A股市盈率有300倍以上。

但注入資產不同,證監會有明確要求必須按照承諾業績進行估值。按照市場目前預測的,注入資產7億元人民幣的淨利潤,即使給30倍市盈率,給210億元總估值,對比2024年華虹3.8億元利潤,1300億元的估值,是完全不同的估值體系。

而且對比香港周五收盤價格,其定增價格,其實就相當於香港收盤價打8折也沒有太離譜,對股東權益稀釋不大。畢竟人家大股東是從2010年就開始投資,已經投入15年了,總該有點回報吧。

從另一個角度看, A股市場向大股東收購資產的價格一向是很低的,想想最近的上緯新材。一般向大股東的定增價格乘以X(X=2~5),纔是二級市場的最終價格(不作預測)。

作為中國唯二的半導體芯片晶圓製造廠,華虹目前總市值只有1000多億人民幣,加上中芯國際也不過10,000億。而對岸的台積電目前市值是1.24萬億美元。

鑑於中國是最大的半導體生產和使用大國,未來高端製程技術不斷突破後,將製造世界上一半的先進半導體和80%以上的成熟半導體產品。中長期看,這兩家公司加起來給台積電一半的估值不過分吧?

小編反覆說過,中國半導體的瓶頸不在設計,在製造。

市場上炒作的X王,各種芯片公司,都是做設計的,沒有一個能做製造。他們最終都要求助於中芯和華虹給他們製造。就連最厲害的阿里也是,只有與國內的中芯和華虹產能跑通了,纔敢公布自己的 AI芯片。(阿里的芯片,年初deepseek出來時就已經準備好了,但因為當時在台積電流片不敢宣佈,怕被美國製裁。回想一下年初的民營企業家座談會,馬老師坐在很前面的位置,現在你明白原因了吧)

目前市場上一級的芯片企業,在見投資人時,最關心的一個問題就是你們有沒有在中芯和華虹流片成功,有沒有得到未來的產能保證。這直接決定了你能獲得多少估值和投資。

因此大國的芯片戰,主要是在芯片製造。中國準備了十幾年,終於開始看到了一些曙光。最近中芯和華虹兩大巨頭輪流停牌,輪流注入優質資產,也彰顯了這輪科技牛市最大的紅利!

華虹半導體,目前的千億市值只是開始。三千億能期待嗎?

未來隨着資產注入細節的進一步披露,市場會對此交易有更深入的理解。兩年後淨利潤如果能達到30億以上,相信市場會給完全不同的估值。

與阿里合作的先進製程,既然敢宣佈,可以判斷技術上已經成功了,只是擴產能的問題了,2027年初肯定也會注入上市公司。

讓我們拭目以待,芯片大國的崛起!