智通財經APP獲悉,當前美國資本市場上仍瀰漫着衆多焦慮情緒,核心在於長期政府借貸利率飆升,而挽救這一危機難度,遠大於穩定震盪的美股市場。通常而言,緊縮的貨幣與財政政策是應對通脹加劇和政府債務高企的解決方案,但當前這一「藥方」也可能抑制美國經濟增長,並可能使稅收收入問題進一步惡化。

路透市場分析師Mike Dolan認為,當前局勢需要的是政策上的「靈巧應對」,而非「寬鬆貨幣」。

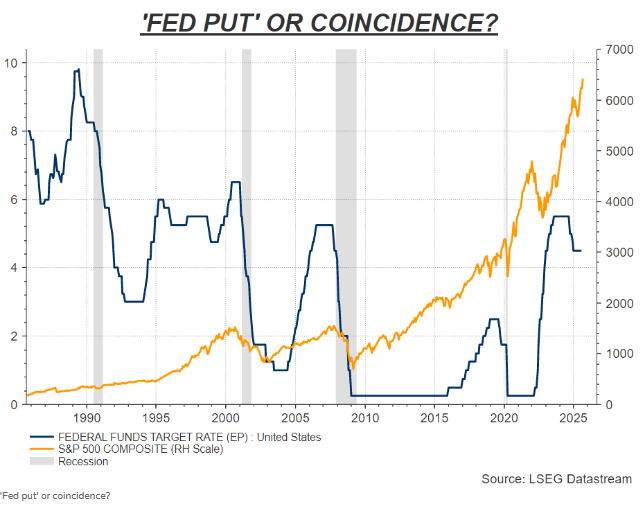

數十年來,股票投資者一直在談論聯儲局「看跌期權」(Central Bank Put),這是期權市場的術語,指聯儲局通過降息刺激經濟、注入流動性等方式構建政策安全網,以限制股市大幅下跌。

上世紀90年代,在前聯儲局主席艾倫·格林斯潘任職期間,「聯儲局看跌期權」的概念開始普及,且其實際效果基本與預期一致。當局總能為寬鬆政策找到合理依據:或是需要抑制過度的市場波動與企業經營不確定性,或是認為「負財富效應」(股市下跌導致民衆財富縮水、消費意願下降)可能損害整體經濟。

當時,許多經濟學家與市場觀察人士擔憂,這種「聯儲局會兜底」的預期會助長過度冒險行為,事實證明,在2007-2008年銀行業危機與全球經濟衰退爆發前,這一擔憂基本成為現實。

但此後,聯儲局為應對那場信貸危機,在長達十年的時間裏採取了資產負債表擴張與印鈔措施,這讓「政策看跌期權存在」的觀念再度抬頭。

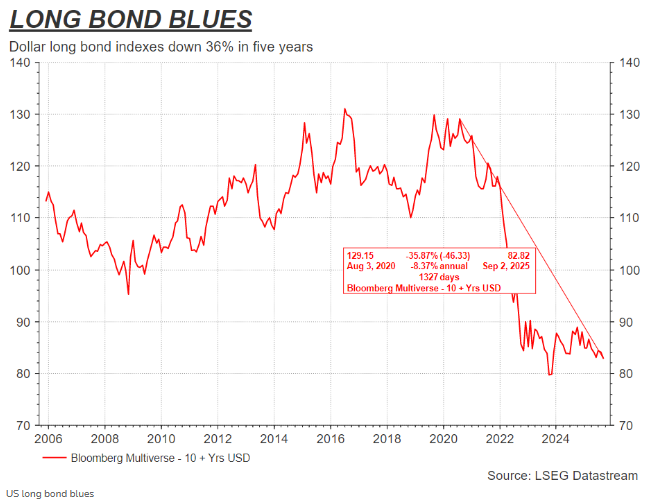

過去十年間(包括新冠疫情期間),這些舉措不僅從本質上讓華爾街變得「近乎無風險」,扭曲了市場正常邏輯;還使得美國政府(與許多其他國家政府一樣)累積了更多債務,尤其是因為聯儲局一直在大量購買國債,為政府債務「接盤」。

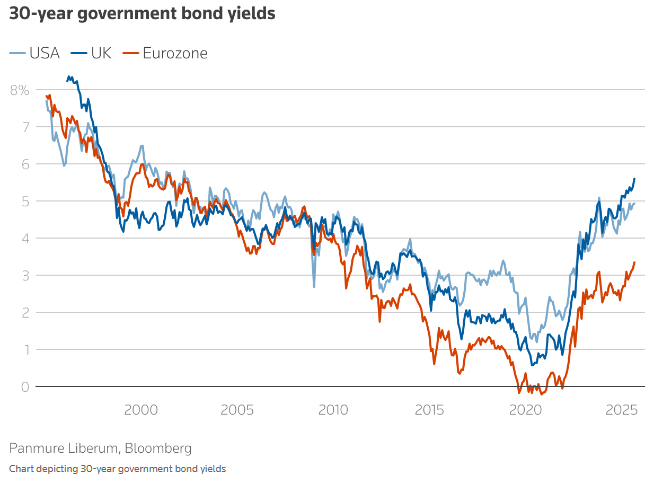

觀察今年,尤其是本周長期政府債券的表現便可知,市場似乎已對這種債務擴張模式「亮起紅燈」。若是如此,或許現在該啓動「聯儲局看跌期權」,以確保債務可控、政府具備償債能力了,然而實際上時機仍未到,且絕非易事。

「看跌期權」並非萬能

Dolan表示,債務攀升只是問題的一部分。若這是唯一的問題,那麼下調政策利率或許足以解決債務可持續性的數學難題。

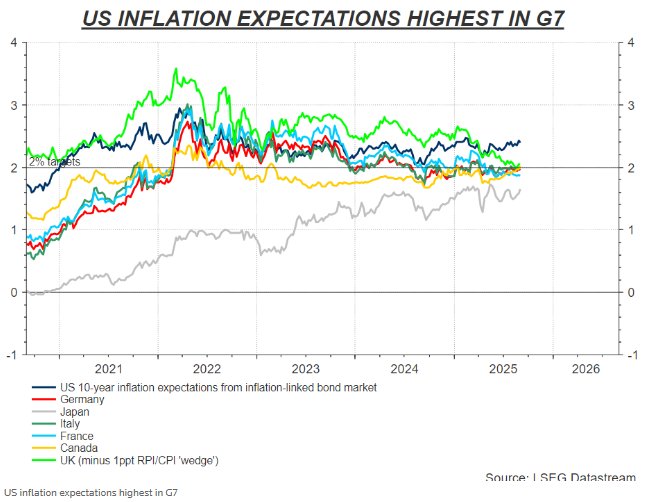

真正令人擔憂的是,與過去二十年的大部分時期不同,當前可能正面臨一場聯儲局難以輕鬆化解的「危機」:美國通脹仍遠高於目標水平,且許多人認為,聯儲局處理通脹的能力正被唐納德·特朗普政府對聯儲局的「政治操控」所削弱。

目前美國經濟增速超過3%、信貸充足、金融環境處於多年來最寬鬆狀態,若聯儲局仍按特朗普的要求,啓動大規模寬鬆政策,那麼債券市場可能不得不將「未來長期通脹遠高於2%」這一預期納入定價。

目前市場的基本預期似乎是,未來十年平均通脹率將達到2.5%。至少,這種通脹不確定性會推高美國債市的風險溢價。且考慮到在可預見的未來,財政緊縮的可能性極低,這意味着即便聯儲局降息,長期國債收益率實際上仍可能上升。

股票投資者所依賴的「看跌期權」,對長期債券而言無效,至少在當前環境下是如此。

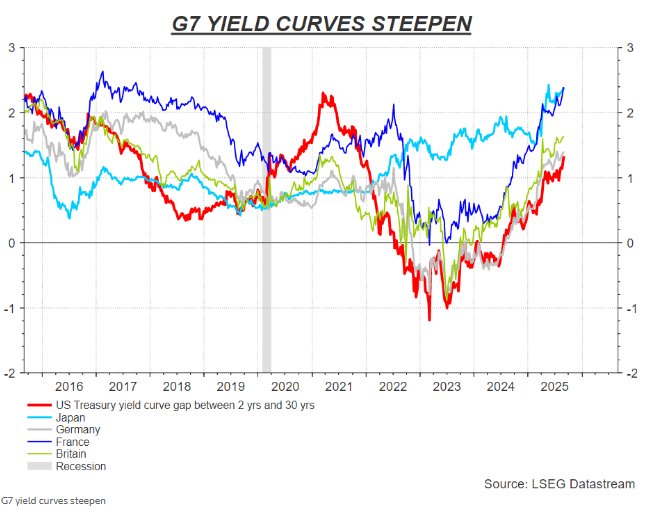

與此同時,Dolan認為,降息對長期債市的潛在影響已相當明確:隨着市場對聯儲局降息的預期升溫,美國國債收益率曲線已出現近十年來最大幅度的陡峭化(長期收益率上升幅度遠超短期收益率)。

此外,儘管今年歐洲多家央行已啓動降息,而聯儲局暫未行動,但這些舉措並未阻止歐洲長期名義借貸利率在本周升至十年高點。事實上,歐洲的收益率曲線如今比美國陡峭得多,而美國的通脹擔憂按理說更為嚴峻。

一直有傳言稱,要解決這一矛盾,可通過雙重舉措:一方面施壓聯儲局降息,另一方面讓美國財政部調整鉅額政府債務的期限結構,更多依賴短期債券(這類債券最能從基準利率下調中獲益),同時減少長期債券的發行量(長期債券收益率可能因通脹擔憂而上升)。

這種「扭曲操作」(Twist Operation)或可成為一種全新且複雜得多的「政府看跌期權」,但實施時必須精心安排步驟、謹慎執行,以防市場周期性崩盤。

即便這一操作成功,也無法緩解市場的核心擔憂:在整個投資周期內,通脹可能無法以可持續的方式回落至目標水平。隨着風險溢價不斷攀升,這一擔憂可能持續對長期國債收益率形成上行壓力。對長期債券市場而言,這類「看跌期權」顯得漏洞百出,難以奏效。